xplore nossos recursos sobre gestão financeira. Aprenda a gerenciar seu dinheiro de forma eficaz e alcançar a estabilidade financeira.

Os tipos de contas bancárias têm um papel central em nossa economia.

No ano de 2024, somente no Pix, foram realizadas mais de 26 trilhões de transações bancárias, sem contar os demais tipos disponíveis.

Cada tipo de conta atende a necessidades específicas e pode influenciar diretamente a administração do seu dinheiro ou do seu negócio.

Neste guia completo, você encontrará tudo o que precisa saber sobre os tipos de conta bancária para pessoas físicas (PF) e pessoas jurídicas (PJ), com foco em empreendedores:

No Brasil, os principais tipos de contas bancárias são:

Essa variedade de contas bancárias atende a diferentes perfis de clientes, desde pessoas físicas a jurídicas, passando por estudantes e menores de idade. Escolher o tipo de conta ideal para você ou para o seu negócio pode fazer toda a diferença na hora de realizar uma boa gestão financeira.Por isso, vamos detalhar os tipos de contas existentes e oferecer algumas dicas de como escolher o tipo de conta bancária ideal as suas necessidades.

Você também pode se interessar:

A conta-corrente é um dos tipos de contas bancárias mais comuns, sendo muito utilizada por pessoas físicas.

Esse tipo de conta oferece uma série de serviços e facilidades para o dia a dia financeiro dos correntistas, permitindo a realização de diversas operações como depósitos, saques, transferências, pagamento de contas e recebimento de salários ou outras rendas.

Uma das principais características da conta-corrente é sua flexibilidade.

Ela permite que o usuário movimente seu dinheiro com facilidade, fazendo com que seja uma opção conveniente para a gestão do fluxo de caixa pessoal.

Além disso, muitos bancos oferecem a possibilidade de associação de uma linha de crédito à conta-corrente, conhecida como cheque especial, que pode ser utilizada em casos de emergência, apesar de ter taxas de juros relativamente elevadas.

Para abrir uma conta-corrente, geralmente é necessário apresentar documentos pessoais (como RG, CPF, comprovante de residência e, em alguns casos, comprovante de renda) em uma instituição bancária.

Após a aprovação, o correntista tem acesso a um cartão de débito, e em alguns casos a um cartão de crédito também, para realizar suas transações financeiras.

Além disso, muitos bancos oferecem aplicativos e plataformas online para que os clientes possam gerenciar suas contas de maneira digital, facilitando ainda mais o acompanhamento de suas finanças.

Vantagens:

Desvantagens:

No caso da abertura de conta pela InfinitePay, tudo o que você precisa é do seu CPF e em poucos cliques você já pode começar a utilizá-la!

Ela é perfeita para quem realiza pagamentos frequentes e busca uma gestão financeira eficiente, tanto para uso pessoal quanto para o negócio.

Confira algumas das principais vantagens da conta InfinitePay:

E o melhor: sem taxa de abertura ou manutenção. Simples, completa e 100% grátis!

A conta poupança é um tipo de conta bancária destinada à economia e ao acúmulo de recursos financeiros a longo prazo.

É bastante popular entre os brasileiros por sua facilidade de uso e pela segurança que oferece, como rendimento automático.

Diferentemente da conta-corrente, a conta poupança tem como principal objetivo a reserva de dinheiro, oferecendo rendimentos mensais baseados em certos índices econômicos, como a taxa SELIC ou o TR (Taxa Referencial), dependendo das regras do banco central e das condições de mercado.

Uma das principais vantagens da conta poupança é a sua simplicidade e o benefício da isenção de imposto de renda para pessoas físicas sobre os rendimentos, o que a torna uma opção atrativa para quem está começando no mundo dos investimentos.

Além disso, os recursos depositados na conta poupança são garantidos pelo Fundo Garantidor de Créditos (FGC), até R$ 250.000,00 por instituição financeira e por CPF ou CNPJ, proporcionando uma camada adicional de segurança para os investidores.

Para abrir uma conta poupança, não é necessário um grande valor inicial; muitos bancos permitem a abertura de contas com depósitos iniciais muito baixos ou mesmo sem nenhum depósito.

As operações que podem ser realizadas numa conta poupança incluem depósitos, saques e transferências.

No entanto, podem existir restrições quanto à frequência e ao volume dessas operações, a fim de desencorajar o uso da conta poupança para o dia a dia financeiro.

Veja as vantagens e desvantagens:

Vantagens:

Desvantagens:

Você também pode se interessar:Como funciona uma conta com rendimento diário

A conta PJ, ou conta Pessoa Jurídica, é um tipo de conta bancária destinada exclusivamente a empresas, negócios e empreendedores que possuem um CNPJ (Cadastro Nacional da Pessoa Jurídica).

Abra sua conta PJ InfinitePay e aproveite as menores taxas do mercado

Essa conta é fundamental para a gestão financeira de uma empresa, separando as finanças pessoais dos sócios ou proprietários das finanças corporativas, o que é uma prática recomendada para uma boa administração empresarial.

Uma conta PJ oferece diversas vantagens, como acesso a linhas de crédito com condições especiais e taxas de juros geralmente mais baixas do que as oferecidas em contas pessoais.

Além de contar com produtos e serviços bancários desenhados para atender às necessidades específicas das empresas.

Isso inclui, por exemplo, a gestão de folha de pagamentos, financiamentos para capital de giro, investimentos, seguros, e serviços de cobrança.

Para abrir uma conta PJ, é necessário apresentar uma série de documentos, que podem variar de acordo com o banco, mas geralmente incluem o CNPJ, o contrato social da empresa, documentos de identificação dos sócios e/ou proprietários, entre outros.

Esses requisitos visam comprovar a legalidade e a legitimidade do negócio.

Vantagens:

Desvantagens:

Com a Conta PJ InfinitePay, esse processo fica mais simples e menos limitado.

Ela foi pensada para centralizar e simplificar a gestão do seu negócio, tornando o seu dia a dia mais prático e eficiente.

Conte com a InfinitePay e aproveite taxas 50% menores que a concorrência, recebimento imediato, loja online gratuita, PDV direto no celular e/ou maquininha e muito mais!

Conheça a Conta PJ da InfinitePay e agilize o crescimento do seu negócio

A conta digital ou eletrônica é um tipo de conta bancária que opera principalmente por meio de aplicativos e plataformas online, eliminando a necessidade de atendimento presencial em agências bancárias.

Esse modelo de conta tem ganhado cada vez mais popularidade devido à sua praticidade e à redução de custos, sendo ideal tanto para pessoas físicas quanto para empreendedores e empresas que buscam mais autonomia na gestão financeira.

Uma das principais vantagens da conta digital é a isenção de tarifas de manutenção em muitas instituições, como é o caso da conta digital InfinitePay.

Normalmente, esse tipo de conta funciona como uma conta-corrente, porém sem os custos altos de bancos tradicionais.

Isso significa que os benefícios muitas vezes são os mesmos, como diversidade nos tipos transações (Pix, TED e DOC) e, em alguns casos, a possibilidade de investimentos.

O grande diferencial é a facilidade de abertura e resolução de problemas, pois não é necessário ir até uma agência.

Além disso, alguns tipos de contas digitais, como a da InfinitePay, também oferecem cartões sem anuidade, cashback em compras e rendimento automático do saldo.

Veja como é fácil abrir a sua:

Artigos relacionados:

A conta salário é um tipo de conta bancária destinada exclusivamente ao recebimento de salários, aposentadorias, pensões e similares.

Ela difere de outros tipos de conta, como as contas correntes e poupanças em diversos aspectos, sendo regulada por normas específicas que visam proteger os direitos dos trabalhadores.

Este tipo de conta bancária é aberta pelo empregado com uma recomendação do empregador em uma instituição financeira.

Não há cobrança de tarifas para a manutenção dessa conta, fazendo dela uma opção sem custos para o empregado receber seu pagamento.

Embora ofereça algumas proteções e isenções de tarifas, a conta salário tem limitações em termos de serviços adicionais, como a emissão de cartões de débito ou crédito, linhas de crédito e investimentos, que podem ser mais restritos ou inexistentes quando comparados com contas correntes.

A conta universitária é um tipo de conta bancária destinada a estudantes de ensino superior, oferecendo uma série de vantagens e benefícios adaptados às suas necessidades específicas.

Os bancos costumam criar essas contas como uma forma de atrair jovens adultos para o universo dos serviços financeiros, oferecendo produtos com tarifas reduzidas ou isentas e limites de crédito ajustados.

Um dos principais atrativos da conta universitária são as tarifas reduzidas.

Muitas vezes, os bancos isentam os estudantes de taxas de manutenção ou oferecem valores bem inferiores aos cobrados em contas correntes regulares.

Geralmente, a conta universitária possui um período de validade, que costuma ser o tempo estimado para a conclusão do curso superior.

Após esse período, a conta pode ser automaticamente convertida em uma conta-corrente regular, sujeita às tarifas e condições padrão da instituição.

A conta para menores de idade é um tipo de conta bancária projetada para atender às necessidades financeiras de crianças e adolescentes.

Essas contas são criadas pelos pais ou responsáveis legais visando introduzir os menores no mundo financeiro, ensinando-os sobre gestão de dinheiro desde cedo.

Existem basicamente dois tipos principais de contas para menores - a conta poupança e a conta-corrente para menores.

A conta poupança é mais comum e focada no incentivo à economia e ao acúmulo de capital ao longo do tempo.

Algumas instituições também oferecem contas correntes adaptadas para adolescentes, com funcionalidades mais próximas das contas correntes para adultos, mas com restrições de segurança e limites de movimentação.

A abertura da conta geralmente requer a presença de um responsável legal, que deverá fornecer tanto a sua documentação quanto a do menor.

Leia mais: Como a conta digital MEI pode simplificar as finanças do seu pequeno negócio

A conta conjunta é um tipo de conta bancária compartilhada entre duas ou mais pessoas, geralmente utilizada por casais, familiares ou parceiros de negócios.

Este tipo de conta permite que todos os titulares tenham acesso aos fundos e realizem operações bancárias, como depósitos, saques, transferências e pagamentos.

A conta conjunta facilita a gestão financeira compartilhada, seja para despesas domésticas, investimentos conjuntos ou até mesmo para simplificar a administração de recursos financeiros em projetos comuns.

Existem dois tipos principais de contas conjuntas, baseados na forma como os titulares podem operá-la: "e" e "ou".

Para abrir uma conta conjunta, todos os titulares devem apresentar seus documentos pessoais e, em alguns casos, comprovação de renda ou residência. A aprovação da conta geralmente depende da análise de crédito de todos os envolvidos.

Para abrir uma conta conjunta, todos os titulares devem apresentar seus documentos pessoais e, em alguns casos, comprovação de renda ou residência. A aprovação da conta geralmente depende da análise de crédito de todos os envolvidos.

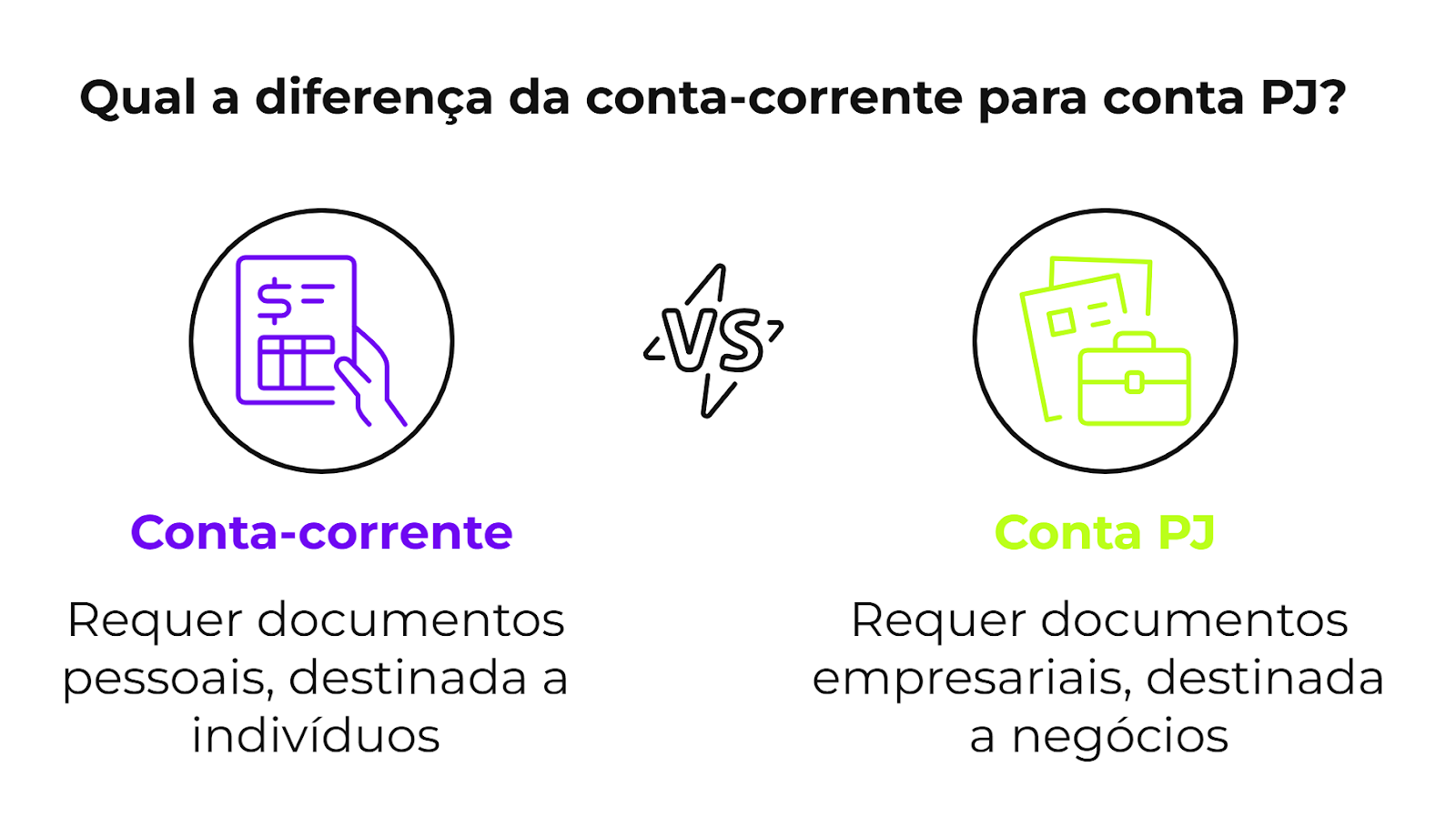

A principal diferença entre uma conta-corrente para pessoa física (PF) e uma conta para pessoa jurídica (PJ) reside no público-alvo e na documentação necessária para abertura.

A conta PF destina-se a indivíduos e é aberta com documentos pessoais como CPF e RG.

Já o tipo de conta PJ se destina a negócios, sendo aberta com o CNPJ da empresa e outros documentos corporativos, como o contrato social.

Ao decidir entre os diferentes tipos de contas bancárias, avalie suas necessidades e objetivos.

Cada uma oferece características distintas, seja para uso pessoal ou profissional.

A seguir, estão algumas orientações para ajudar você a escolher a melhor ripo de conta digital para o seu negócio ou para você.

O primeiro passo é entender para que você precisa da conta.

Se é para receber salário, talvez uma conta salário seja a mais indicada.

Se é para economizar dinheiro, uma conta poupança pode ser mais apropriada.

Para estudantes, uma conta universitária com benefícios e tarifas reduzidas pode ser a melhor escolha.

Famílias ou parceiros que compartilham despesas podem se beneficiar de uma conta conjunta.

Leia mais:

Pense no que você deseja alcançar com sua conta bancária.

Se o objetivo é guardar dinheiro para uma meta específica, como uma viagem ou a compra de um imóvel, uma conta poupança ou um investimento pode ser mais adequado.

Se você precisa de uma conta para gerenciar seu dia a dia financeiro, pagar contas e fazer compras, uma conta-corrente pode ser mais conveniente.

Diferentes tipos de contas têm diferentes estruturas de tarifas.

Algumas contas podem ter taxas de manutenção mensais, enquanto outras podem oferecer serviços gratuitos ou com custo reduzido.

É importante verificar as tarifas de manutenção, taxas para saques, transferências e outras operações financeiras.

Escolha uma conta que não apenas atenda às suas necessidades atuais, mas que também possa se adaptar à medida que suas necessidades financeiras mudam.

Por exemplo, você pode começar com uma conta universitária e depois mudar para uma conta-corrente regular.

Antes de abrir qualquer tipo de conta, é crucial ler e entender os termos e condições.

Isso inclui as letras miúdas sobre taxas, juros, limites de transações e outros detalhes importantes.

Certifique-se de que o banco é confiável, estável e oferece boa proteção para seus depósitos.

A reputação do banco pode ser um fator importante, especialmente em relação ao atendimento ao cliente e à solução de problemas.

Alguns bancos oferecem benefícios adicionais, como taxas de juros mais altas para depósitos em poupança, programas de recompensas ou descontos em serviços.

Avalie quais serviços e benefícios são mais importantes para você.

Verifique se o banco oferece facilidades como aplicativos móveis, internet banking, quantidade e localização de caixas eletrônicos e agências.

Para algumas pessoas, poder acessar sua conta facilmente e realizar operações bancárias de qualquer lugar é fundamental.

Se você busca um tipo de conta prático e sem burocracia, a conta digital da InfinitePay é uma excelente escolha.

Entre todos os tipos de contas bancárias disponíveis, a conta inteligente da InfinitePay se destaca ao oferecer uma solução completa tanto para consumidores quanto empreendedores.

Isso porque além de contar com as melhores vantagens de uma conta digital, como abertura simplificada, rendimento automático do saldo, cartão com 1,5% de cashback e empréstimo facilitado, a nossa conta traz tudo o que o seu negócio precisa em um só lugar:

Se você está pensando em formalizar seu negócio e se tornar um Microempreendedor Individual, seja como vendedor autônomo MEI ou microempresário no geral, é importante entender as regras do MEI: o Microempreendedor Individual foi criado para formalizar profissionais autônomos.

Para ser um MEI, é necessário que o faturamento anual do negócio não ultrapasse R$ 81.000,00 e que não seja sócio ou titular de outra empresa.

Além disso, o MEI pode contratar até um empregado, pagando-lhe um salário mínimo ou o piso da categoria.

Neste artigo, vamos detalhar o passo a passo de como abrir sua conta MEI e começar a sua jornada empreendedora com o pé direito.

Descubra no quiz abaixo se você realmente entende como abrir sua conta MEI e por que ela é essencial pro seu negócio.

Se você é Microempreendedor Individual (MEI) ou está se formalizando agora, abrir uma conta bancária exclusiva para o seu CNPJ é essencial.

Além de organizar melhor as finanças, uma conta MEI transmite mais profissionalismo e facilita o controle de receitas, despesas e pagamentos.

Confira o passo a passo atualizado para abrir sua conta MEI com rapidez e segurança:

O primeiro passo é já estar formalizado como MEI – isso significa ter um CNPJ ativo, que você pode gerar gratuitamente no Portal do Empreendedor.

➡️ Veja como abrir um MEI em poucos minutos.

Hoje, diversas instituições oferecem contas PJ para MEI, mas com variações grandes em taxas, funcionalidades e burocracia.

Ao escolher a melhor conta, considere:

A Conta PJ da InfinitePay é 100% gratuita, com Pix ilimitado, cartões sem anuidade e abertura em menos de 5 minutos pelo celular, sem burocracia.

Para abrir a conta MEI, os documentos geralmente solicitados são:

Na InfinitePay, o processo é simplificado e você envia tudo pelo app.

Você pode abrir sua conta MEI online ou presencialmente, dependendo da instituição.

A maioria dos bancos digitais – como a InfinitePay – permite abrir a conta direto pelo aplicativo, com validação rápida e 100% online.

Antes de finalizar, revise as regras da conta: há limite de transferências por Pix? Há cobranças por emissão de boletos? Qual é a política de crédito?

Evite surpresas escolhendo uma conta sem tarifas ocultas e com serviços gratuitos de verdade – como a InfinitePay, que oferece Pix, boletos e cartão sem custo.

Com sua conta MEI ativa, aproveite as vantagens de uma gestão financeira organizada:

Se você busca praticidade, economia e recursos completos para o seu negócio, a Conta PJ da InfinitePay é a melhor escolha para MEI – sem mensalidade, sem taxas escondidas e com tudo o que você precisa para vender mais e crescer.

Leia mais:

Na hora de escolher onde abrir sua conta MEI, é fundamental analisar mais do que apenas a gratuidade do serviço.

Você deve considerar também a agilidade na abertura, os recursos oferecidos para vender, cobrar e controlar o dinheiro do negócio – além, claro, da economia real que isso pode gerar mês a mês.

Para ajudar na escolha, veja abaixo a comparação entre a Conta PJ da InfinitePay, bancos digitais e bancos tradicionais:

| Característica | Conta MEI InfinitePay | Bancos digitais | Bancos tradicionais |

|---|---|---|---|

| Abertura de conta | Online e sem burocracia | Online com análise | Presencial/Online |

| Taxa de manutenção | Grátis | Grátis | Paga taxa |

| Recebimento na hora | Disponível com as melhores taxas | Depende do plano | Não oferece |

| Múltiplos cartões | Ilimitado e gratuito | Pago | Pago |

| Venda no Pix | Ilimitada e sem taxa | Cobra taxa | Cobra taxa |

| Gestão de vendas | Relatórios completos | Poucos oferecem | Serviço pago adicional |

| Gestão de cobrança | Automatizada e gratuita | Serviço pago adicional | Não oferecem |

| Empréstimos | Flexível e rápido | Sob análise | Comum, com análise |

A Conta PJ da InfinitePay foi feita para simplificar a vida de quem empreende.

É 100% gratuita, com Pix ilimitado, cartões sem anuidade, relatórios de vendas, gestão de cobrança automática e acesso a crédito direto no app – tudo isso sem tarifas escondidas.

Você abre em menos de 5 minutos, pelo celular ou computador, com o seu CPF ou CNPJ MEI.

Confira as 7 melhores opções de conta digital MEI.

Não, o MEI não é obrigado por lei a ter uma conta jurídica.

A legislação brasileira permite que o Microempreendedor Individual use uma conta de pessoa física para movimentar o dinheiro da empresa – no entanto, essa prática pode dificultar a gestão financeira e a separação entre o pessoal e o profissional.

Apesar de não ser exigência legal, abrir uma conta MEI é altamente recomendável, e aqui está o porquê:

A Resolução nº 4.880/2020 do Banco Central estimula a abertura de contas de pagamento pré-pagas para pequenos empreendedores, como o MEI, como forma de ampliar o acesso a serviços financeiros – mas sem torná-la obrigatória.

Veja como escolher a melhor conta digital para empreendedores.

A principal diferença entre abrir uma conta MEI (Microempreendedor Individual) e abrir uma conta PF (Pessoa Física) está na finalidade da conta, nas características específicas e nos serviços que ela oferece.

Vamos explicar essas diferenças:

Você também pode se interessar:

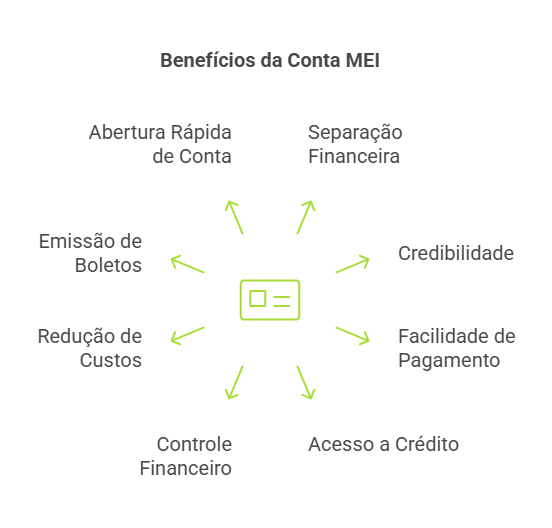

Abrir uma conta bancária exclusiva para o seu CNPJ é um passo estratégico para quem quer crescer de forma organizada, profissional e segura.

Para o Microempreendedor Individual (MEI), essa decisão oferece uma série de vantagens que vão muito além da simples gestão financeira.

Veja todos os principais benefícios de abrir uma conta MEI:

Com uma conta específica para o seu negócio, você organiza melhor suas finanças, evita misturar despesas pessoais com as do empreendimento e facilita a gestão do fluxo de caixa.

Contar com uma conta bancária no nome da empresa transmite seriedade para clientes, fornecedores e parceiros comerciais.

Isso é fundamental para fechar contratos, emitir notas fiscais e participar de processos seletivos de fornecedores.

Uma conta MEI possibilita receber por meio de Pix, boletos bancários, transferências e cartões de crédito ou débito – atendendo diferentes perfis de clientes.

Com a Conta PJ da InfinitePay, além de Pix e boletos gratuitos, você cria links de pagamento e gera QR Codes para vender presencialmente ou online, sem pagar tarifas extras.

Com uma conta MEI ativa, é possível obter empréstimos e financiamentos específicos para microempreendedores, muitas vezes com taxas de juros mais baixas e prazos mais flexíveis.

Na InfinitePay, você solicita crédito de forma rápida pelo app e paga de maneira prática, utilizando parte das suas vendas.

Muitos bancos oferecem aplicativos e plataformas digitais para acompanhar seu saldo, entradas e saídas em tempo real.

Com a InfinitePay, você tem acesso a relatórios de vendas, gestão automática de cobranças e visualização simplificada do fluxo de caixa direto pelo app.

Optar por uma conta sem taxas de manutenção, como a da InfinitePay, gera economia no dia a dia – você pode usar Pix, boletos e cartões sem se preocupar com tarifas mensais ou custos escondidos.

Emitir boletos de cobrança diretamente pelo app facilita o recebimento de clientes que preferem essa forma de pagamento.

A Conta PJ da InfinitePay oferece emissão ilimitada de boletos gratuitos, com gestão automática de cobranças por WhatsApp ou e-mail.

Hoje, é possível abrir uma conta MEI 100% online, sem necessidade de comparecer a agências ou enfrentar filas.

Na InfinitePay, a abertura é feita em menos de 5 minutos, direto do celular ou computador, com poucos documentos.

Você também pode se interessar:

Ao considerar abrir conta MEI, é importante saber que alguns bancos podem, de fato, cobrar taxas ou exigir a manutenção de um saldo mínimo para a abertura e manutenção de contas destinadas a microempreendedores individuais.

Essas taxas variam de acordo com a instituição financeira e podem incluir custos de abertura, mensalidades, tarifas por transações, entre outros.

A InfinitePay oferece a abertura de conta gratuita para MEIs com um processo simplificado. Além da isenção de taxas para abertura de conta, a InfinitePay oferece serviços gratuitos para o MEI, como:

Baixe o app da InfinitePay e abra sua conta MEI gratuitamente.

Manter a organização das finanças é crucial para o bom funcionamento da sua instituição. Entre os desafios, a inadimplência das mensalidades escolares exige atenção e medidas adequadas. A carta de cobrança surge como um instrumento essencial para lidar com essa situação de forma eficaz e empática. Mas, afinal, o que é uma cobrança, e por que é tão importante? Este artigo explora o conceito, a importância, os elementos essenciais, prazos, leis pertinentes, orientações gerais para ações de acompanhamento, e oferece modelos para facilitar este processo.

Leia mais:

Uma mensagem de cobrança de mensalidade escolar é uma comunicação formal enviada por uma instituição de ensino (seja escola, faculdade, universidade ou qualquer outro tipo de instituição educacional) aos responsáveis financeiros pelos estudantes (pais, tutores ou os próprios estudantes, quando maiores de idade).

Seu objetivo é notificar sobre o atraso no pagamento da mensalidade, informar os valores devidos e as medidas cabíveis caso a pendência não seja regularizada, mantendo uma comunicação clara, respeitosa e profissional.

Utilizar a mensagem de cobrança de mensalidade escolar é essencial por várias razões. Primeiramente, formaliza a comunicação de inadimplência, assegurando que o responsável esteja ciente do débito. Além disso, ajuda a manter um tom profissional e respeitoso, preservando a relação entre a instituição e a família. Por fim, documenta as tentativas de cobrança, o que pode ser crucial em casos de disputas ou processos legais. Veja mais motivos:

Cria um registro oficial da comunicação e demonstra a organização da instituição.

Transmite os valores em atraso, prazos e possíveis consequências da inadimplência.

Incentiva o pagamento da pendência de forma amigável e preventiva.

Permite que a situação seja resolvida de forma cordial e transparente.

Uma eficaz carta de cobrança escolar deve conter:

Leia mais:

Como cobrar mensalidade em atraso

Elementos essenciais de uma mensagem de cobrança de mensalidade escolar

É crucial enviar a carta de cobrança em um momento oportuno, preferencialmente logo após o vencimento da mensalidade. Estabelecer um prazo claro para o pagamento é essencial, sugerindo, quando possível, a negociação de parcelamento ou outros acordos.

A Lei que protege o aluno inadimplente no Brasil é a Lei nº 9.870, de 23 de novembro de 1999. Esta lei estabelece normas gerais sobre mensalidades escolares e inclui disposições específicas para proteger os alunos inadimplentes. De acordo com o Artigo 6º desta lei, é proibido às instituições de ensino:

Isso significa que, mesmo que o aluno esteja com pagamentos em atraso, ele tem o direito de continuar frequentando as aulas, realizar provas e receber seus documentos escolares, como históricos e certificados. No entanto, a lei também estabelece que, após a conclusão do curso, a instituição pode reter o diploma até que o débito seja quitado.

Esta legislação busca equilibrar os direitos dos estudantes à educação, independentemente de suas condições financeiras, com os direitos das instituições de ensino de receber pelos serviços prestados. É uma medida importante para garantir que dificuldades financeiras temporárias não impeçam os alunos de continuar seus estudos.

Além das disposições já mencionadas da Lei nº 9.870, de 23 de novembro de 1999, que protege o aluno inadimplente no Brasil, é fundamental complementar a informação destacando que a cobrança de débitos não pode ser realizada de maneira vexatória ou expor o aluno a situações constrangedoras.

Essa abordagem está alinhada com o princípio da proteção à dignidade da pessoa humana, um dos fundamentos da República Federativa do Brasil, conforme estabelecido na Constituição Federal. Assim, qualquer procedimento de cobrança que possa ser considerado humilhante, intimidador ou que exponha publicamente a situação de inadimplência do aluno é ilegal e pode ser objeto de ação judicial.

As instituições de ensino, portanto, devem buscar meios legais e éticos para a negociação de dívidas, oferecendo, quando possível, alternativas de parcelamento ou acordos que facilitem a quitação do débito pelo aluno ou sua família, sem prejudicar o seu processo educacional ou violar seus direitos básicos.

Essa proteção adicional visa assegurar um ambiente educacional que promova o respeito mútuo e a inclusão, evitando que alunos em situação de vulnerabilidade financeira sejam desencorajados a prosseguir com seus estudos devido a práticas de cobrança inadequadas. Portanto, é essencial que as instituições de ensino estejam cientes de suas responsabilidades legais e éticas na gestão da inadimplência, garantindo um tratamento justo e humano a todos os estudantes.

Veja Prevenindo cobrança indevida

Após o envio da carta, é importante manter um canal de comunicação aberto para negociações. A instituição deve estar preparada para oferecer soluções que facilitem o pagamento, sem prejudicar o vínculo com a família.

Enderece o responsável financeiro pelo aluno de maneira formal, utilizando "Prezado(a) [Nome do Responsável]" para transmitir respeito e seriedade desde o início da mensagem.

Certifique-se de incluir o nome da instituição de ensino, seu cargo e, se achar pertinente, o nome do aluno em questão. Isso ajuda a estabelecer a legitimidade da mensagem.

Descreva de forma clara o motivo da mensagem, especificando que se trata de uma cobrança de mensalidade escolar em atraso. Inclua detalhes como o(s) mês(es) de referência do atraso e o valor pendente, se possível.

Reconheça que podem existir razões válidas para o atraso no pagamento e mostre-se disponível para dialogar sobre possíveis soluções. Evite uma linguagem acusatória ou ameaçadora, que pode causar descontentamento ou constrangimento.

Informe sobre as opções disponíveis para o pagamento da dívida, incluindo formas de pagamento, possibilidade de negociação de valores ou prazos, e informe sobre os canais de atendimento para que o responsável possa entrar em contato.

É importante comunicar, de maneira educada, as possíveis consequências do não pagamento da mensalidade, conforme as políticas da instituição. No entanto, isso deve ser feito de maneira que incentive a solução da pendência, sem intimidar.

Conclua a mensagem reforçando a disposição para dialogar e encontrar uma solução amigável. Forneça informações de contato claras e acessíveis.

Antes de finalizar a mensagem, revise-a cuidadosamente para corrigir possíveis erros gramaticais ou de digitação. Uma mensagem bem-escrita transmite profissionalismo e seriedade.

"Estamos à disposição para discutir qualquer questão relacionada a este assunto e encontrar a melhor solução possível. Por favor, não hesite em entrar em contato conosco pelo telefone [inserir telefone] ou pelo e-mail [inserir e-mail]. Agradecemos sua atenção e compreensão."

Adotar essas orientações ao redigir uma mensagem de cobrança pode ajudar a manter uma relação positiva com os responsáveis pelos alunos, mesmo em situações de inadimplência.

Você também pode se interessar por:

[Nome da Instituição de Ensino]

[Endereço completo]

[Telefone]

[E-mail]

[Data]

Assunto: Aviso de pendência financeira

Prezado(a) Senhor(a) [Nome do Responsável],

Gostaríamos de lembrar-lhe que, conforme nossos registros, constatamos a existência de uma pendência financeira referente à(s) mensalidade(s) escolar(es) do(a) aluno(a) [Nome do Aluno], relativa ao(s) mês(es) de [mencionar o(s) mês(es) em atraso].

Entendemos que imprevistos podem ocorrer, mas é importante salientar a importância do pagamento pontual das mensalidades para a manutenção da qualidade educacional oferecida. Pedimos, por gentileza, que regularize a situação até o dia [inserir data de vencimento], a fim de evitar a incidência de multas e juros, além de outras possíveis consequências administrativas.

Para sua comodidade, oferecemos diversas formas de pagamento. Caso haja necessidade de discussão sobre o pagamento ou qualquer dúvida, por favor, não hesite em entrar em contato conosco pelo telefone [inserir telefone] ou e-mail [inserir e-mail].

Agradecemos antecipadamente pela sua compreensão e cooperação, reiterando nosso compromisso com a excelência educacional para o(a) seu(sua) filho(a).

Atenciosamente,

[Assinatura]

[Nome do Responsável pela Instituição]

[Cargo]

[Nome da Instituição de Ensino]

Este modelo deve ser direto, ressaltando a importância do pagamento para a continuidade do vínculo educacional, e detalhando o valor devido e as formas de pagamento disponíveis:

[Nome da Instituição de Ensino]

[Endereço completo]

[Telefone]

[E-mail]

[Data]

Assunto: Cobrança de Mensalidade Atrasada

Prezado(a) Senhor(a) [Nome do Responsável],

Esperamos que esteja bem.

Vimos por meio desta comunicar que, segundo nossos registros, a mensalidade escolar referente ao mês de [inserir mês] do(a) aluno(a) [Nome do Aluno] encontra-se em atraso.

A regularização desta pendência é fundamental para a continuidade da prestação dos serviços educacionais com a qualidade que seu(sua) filho(a) merece. Solicitamos a gentileza de efetuar o pagamento até [inserir nova data de vencimento], para evitar a aplicação de multa e juros.

Caso já tenha realizado o pagamento, pedimos desculpas pelo transtorno e solicitamos que desconsidere esta carta. Para quaisquer esclarecimentos ou negociação de pagamento, estamos à disposição através do telefone [inserir telefone] ou pelo e-mail [inserir e-mail].

Contamos com a sua compreensão e pronta regularização desta situação.

Atenciosamente,

[Assinatura]

[Nome do Responsável pela Instituição]

[Cargo]

[Nome da Instituição de Ensino]

Para débitos mais antigos, a comunicação pode incluir um apelo à regularização para evitar medidas legais, sempre oferecendo opções de negociação e parcelamento:

[Nome da Instituição de Ensino]

[Endereço completo]

[Telefone]

[E-mail]

[Data]

Assunto: Urgente: Regularização de Mensalidade em Atraso Superior a 30 Dias

Prezado(a) Senhor(a) [Nome do Responsável],

Com todo respeito, dirigimo-nos à você para tratar de um assunto de extrema importância. Após a revisão de nossos registros financeiros, identificamos que a mensalidade escolar do(a) aluno(a) [Nome do Aluno], referente ao mês de [inserir mês], está pendente há mais de 60 dias.

Conscientes das possíveis dificuldades financeiras que podem ocorrer, estamos inteiramente disponíveis para encontrar uma solução viável para ambas as partes. É crucial que estejamos em contato para discutir possíveis acordos de pagamento que possam ser estabelecidos, evitando assim medidas administrativas mais severas.

Pedimos que, por favor, entre em contato conosco nos próximos [inserir número de dias] dias para regularizar esta pendência ou discutir um plano de pagamento. Estamos comprometidos em ajudar de todas as formas possíveis para facilitar este processo.

Agradecemos a sua atenção para esta questão e esperamos resolver esta pendência da forma mais amigável e eficaz possível.

Atenciosamente,

[Assinatura]

[Nome do Responsável pela Instituição]

[Cargo]

[Nome da Instituição de Ensino]

A mensagem de cobrança de mensalidade escolar é uma ferramenta vital na gestão financeira das instituições de ensino, permitindo a comunicação efetiva e respeitosa com as famílias. Ao seguir as diretrizes e modelos sugeridos, as escolas podem melhorar a eficácia de suas cobranças, mantendo a integridade das relações e a sustentabilidade financeira.

A InfinitePay oferece uma solução inovadora para otimizar as cobranças do seu negócio: a automação de cobranças com a gestão de cobranças gratuita.

Com a automação de cobranças da InfiniPay, você pode:

1. Agilizar o recebimento de pagamentos

2. Reduzir a inadimplência

3. Melhorar a experiência do cliente

4. Economizar tempo e dinheiro

Acabe agora com a inadimplência do seu negócio utilizando a gestão de cobranças da InfinitePay!

Leia mais:

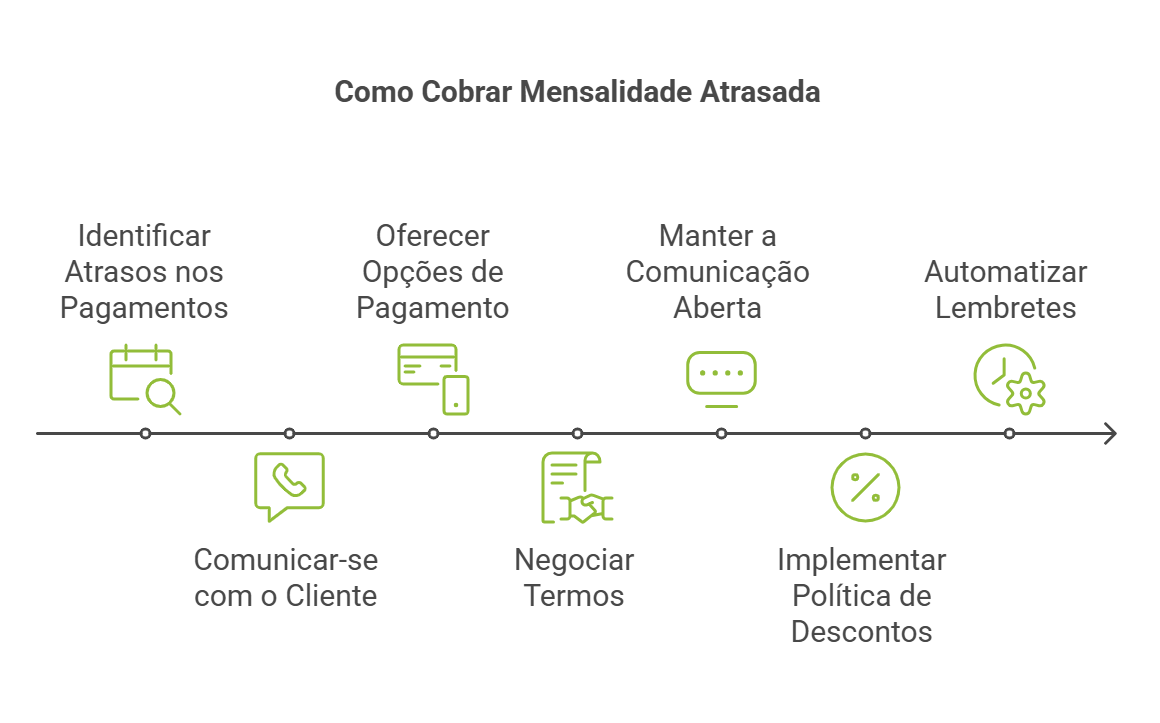

A inadimplência pode impactar diretamente a saúde financeira do seu negócio, tornando essencial a adoção de boas práticas para a cobrança de mensalidades em atraso – no entanto, essa cobrança precisa ser feita de forma estratégica, mantendo um tom profissional e respeitoso para preservar um bom relacionamento com o cliente.

Em outubro de 2024, o Brasil registrou 68,11 milhões de consumidores inadimplentes, o que representa 41,23% da população adulta.

Seja você proprietário de uma escola, academia, clínica ou qualquer outro serviço recorrente, entender como cobrar mensalidades sem constrangimentos e dentro da legalidade é fundamental para evitar problemas jurídicos e melhorar a taxa de recuperação de crédito.

Neste artigo, vamos explorar a importância da cobrança recorrente, o que a legislação diz sobre o tema e exemplos de mensagens que podem facilitar esse processo.

Cobrar mensalidades em atraso exige cautela e bom senso: o objetivo é recuperar o valor devido sem prejudicar o relacionamento com o cliente.

É importante manter um tom cordial e profissional, buscando entender as razões do atraso e encontrar soluções que viabilizem o pagamento – isso te ajuda a pensar formas ideais de reduzir a inadimplência para cada contexto.

Abaixo, listamos algumas dicas para a cobrança:

Envie comunicados informando sobre a data de vencimento da mensalidade e as consequências do atraso.

Facilite a vida do cliente disponibilizando diversas opções de pagamento, como boleto bancário, cartão de crédito, débito online e dinheiro.

Em alguns casos, pode ser necessário negociar um parcelamento da dívida ou a isenção de juros e multas. Ofereça condições de parcelamento e taxas de juros que inibam a inadimplência.

Conheça o link de cobrança que parcela em 12x e é uma ótima opção para cobranças online.

A lei brasileira proíbe a cobrança de forma constrangedora ou humilhante – lembre-se que o diálogo é sempre o melhor caminho.

Mantenha um canal de comunicação aberto com o cliente e busque soluções em conjunto.

Oferecer descontos para pagamentos antecipados ou dentro do prazo pode ser um atrativo interessante, portanto, criar um programa de incentivo para clientes que pagam em dia pode reduzir consideravelmente a inadimplência.

Se um cliente acumula várias mensalidades em atraso, siga um fluxo estratégico para minimizar prejuízos:

Lembre-se: a lei brasileira garante ao cliente o direito de contestar a cobrança. Se discordar do valor ou da forma de cobrança, ele pode procurar o Procon ou outro órgão de defesa do consumidor.Além disso, no caso das instituições de ensino, as mesmas devem ter um regimento interno claro sobre as regras de cobrança de mensalidades, que deve ser disponibilizado aos pais ou responsáveis pelos alunos.

É importante ter a técnica certa para cobrar um cliente, adaptando a mensagem de acordo com o contexto.

Cada segmento de negócio possui suas particularidades, e adequar a mensagem para cada contexto é o ideal para obter o melhor retorno.

Abaixo, listamos alguns exemplos de mensagens de WhatsApp de cobrança de mensalidade para alguns segmentos.

Olá [Nome do aluno], tudo bem?

Estamos entrando em contato para informá-lo(a) que a mensalidade referente ao mês de [mês] ainda não consta como paga em nosso sistema.

A data de vencimento foi em [data] e, até o momento, não recebemos a confirmação do pagamento. Para sua comodidade, você pode realizar o pagamento da mensalidade através dos seguintes canais:

Aplicativo da academia: [link para o aplicativo]

Pix: [chave Pix ou QR Code]

Cartão de crédito: [link para pagamento online]

Em caso de dúvidas, entre em contato conosco através do telefone [número de telefone] ou pelo WhatsApp [número de WhatsApp].

Olá, [Nome do responsável]!

Esperamos que esteja tudo bem com você e sua família!

Estamos entrando em contato para informá-lo(a) que a mensalidade referente ao mês de [mês] do(a) aluno(a) [nome do aluno] ainda não foi paga. A data de vencimento foi em [data], e o valor total da mensalidade é de R$ [valor].

Para sua comodidade, você pode realizar o pagamento através dos seguintes canais:

Portal do aluno: [link para o portal]

Pix: [chave Pix ou QR Code]

Cartão de crédito: [link para pagamento online]

Em caso de dúvidas ou dificuldades em realizar o pagamento, entre em contato conosco!

Olá, [Nome do cliente]!

Esperamos que você esteja bem!

Estamos entrando em contato para informá-lo(a) que a mensalidade referente ao mês de [mês] ainda não foi paga. A data de vencimento foi em [data].

Para sua comodidade, você pode realizar o pagamento através dos seguintes canais:

Aplicativo do estúdio: [link para o aplicativo]

Pix: [chave Pix ou QR Code]

Cartão de crédito: [link para pagamento online]

Em caso de dúvidas ou dificuldades em realizar o pagamento, estamos à disposição.

Olá, [Nome do aluno]!

Esperamos que você esteja aproveitando seus estudos em nossa escola!

Estamos entrando em contato para informá-lo(a) que a mensalidade referente ao mês de [mês] ainda não consta como paga em nosso sistema. A data de vencimento foi em [data], e o valor total da mensalidade é de R$ [valor].

Para sua comodidade, você pode realizar o pagamento através dos seguintes canais:

Portal do aluno: [link para o portal]

Pix: [chave Pix ou QR Code]

Cartão de crédito: [link para pagamento online]

Em caso de dúvidas ou dificuldades em realizar o pagamento, é só nos chamar aqui!

Leia mais:

A inadimplência pode aparecer nos mais variados tipos de negócio, e não é diferente com segmentos que exigem alta manutenção de equipamentos, contratação de especialistas e outros tipos de fatores.

Podemos citar como exemplos escolas, academias, escolas de idiomas, artes, pilates, yoga, futebol, natação e artes marciais – a dor de cabeça é a mesma: correr atrás de alunos e pais de alunos para garantir o fluxo de caixa e a saúde financeira do negócio.

Visando a saúde financeira da empresa, esses negócios adotaram a cobrança de mensalidades, que se popularizou como forma de garantir a sustentabilidade dos serviços prestados.

Com o tempo, os custos aumentaram e as instituições precisaram buscar alternativas para manter o funcionamento.

A mensalidade permite que as instituições façam um planejamento financeiro mais preciso, invistam na qualidade do serviço e ofereçam melhores condições de trabalho aos seus profissionais.

É importante lembrar que o valor da mensalidade é definido com base em diversos fatores, como custos de infraestrutura, materiais didáticos, salários dos profissionais e outros.

Em geral, o atraso de 5 dias úteis já configura inadimplência e permite o envio de mensagem de cobrança amigável – essa fase é fundamental para manter um bom relacionamento com o cliente e tentar entender o motivo do atraso.

A legislação brasileira não define um prazo único para todos os segmentos – a data limite varia de acordo com o contrato firmado entre a instituição e o cliente.

Lembre-se da importância de ser cordial, mas firme, e deixar claro que o pagamento é necessário para a continuidade do serviço.

A legislação brasileira trata da questão das mensalidades em atraso de forma diferente para escolas e instituições de educação formal e atividades extracurriculares.

Em casos de atividades extracurriculares

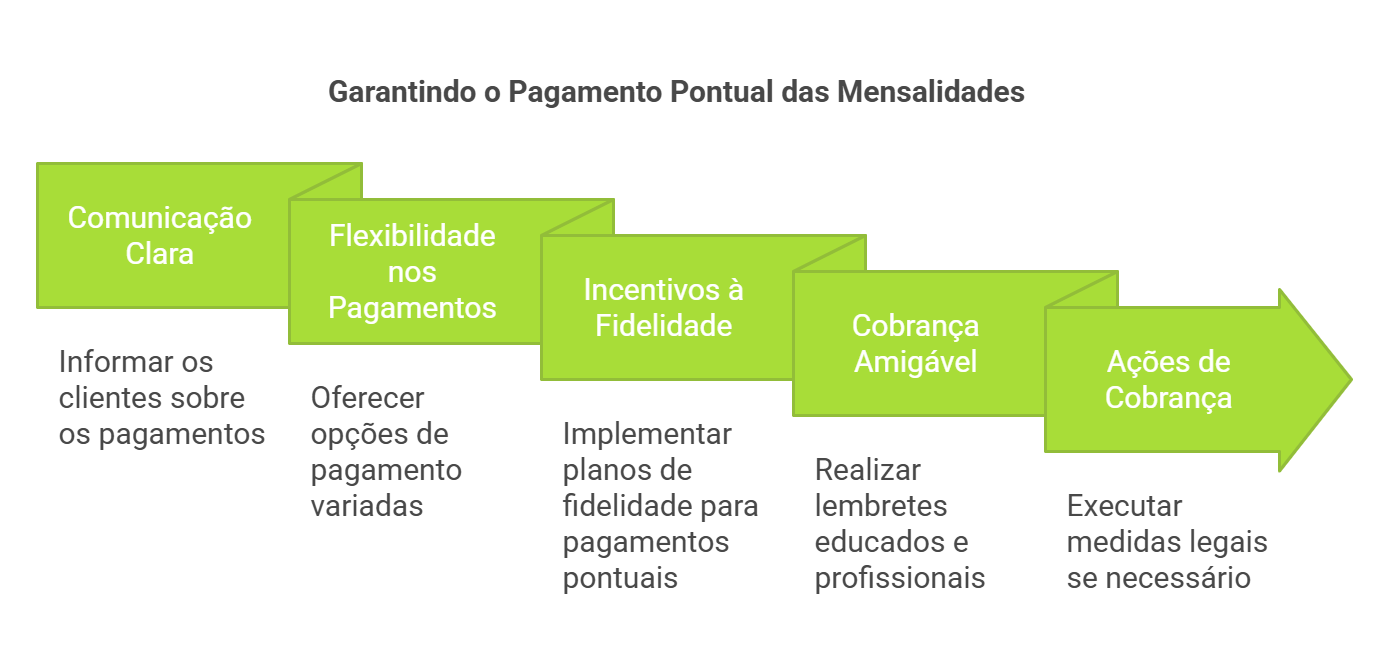

A prevenção é sempre o melhor caminho. Para garantir que as mensalidades sejam pagas em dia, é importante tomar algumas medidas:

Comunique o valor da mensalidade e a data de vencimento com antecedência.

Envie lembretes periódicos sobre o pagamento da mensalidade.

Disponibilize diferentes formas de pagamento para facilitar a vida do cliente.

Mantenha um canal de comunicação aberto com o cliente para que ele possa tirar dúvidas e informar sobre qualquer dificuldade em realizar o pagamento.

Ofereça diferentes formas de pagamento, como boleto bancário, cartão de crédito, débito online e dinheiro.

Seja flexível e negocie em casos de atraso. É possível oferecer um parcelamento da dívida ou a isenção de juros e multa.

Utilize softwares de gestão para automatizar o envio de cobranças e lembretes.

Ofereça a opção de pagamento online para facilitar a vida do cliente.

Utilize ferramentas de análise de crédito para avaliar o risco de inadimplência.

Em caso de atraso, realize a cobrança de forma educada e profissional.

Evite cobranças vexatórias ou constrangedoras.

Busque entender as razões do atraso e encontrar soluções em conjunto com o cliente.

Se a cobrança amigável não for suficiente, você pode tomar medidas mais contundentes, como:

Leia também:

A inadimplência é um problema que afeta empresas de todos os portes e segmentos, impactando negativamente o fluxo de caixa e a saúde financeira dos negócios.

A Gestão de Cobrança da InfinitePay é uma solução completa que automatiza o envio de mensagens personalizadas de cobrança via WhatsApp, sem custos adicionais.

Com essa ferramenta, você ganha:

Confira as vantagens de usar um sistema de cobrança automatizado.

Segundo o Mapa da Inadimplência e Negociação de Dívidas no Brasil (Serasa), em julho de 2024 mais de 72 milhões de brasileiros estão em situação de inadimplência, um número alarmante que você, como dono de um negócio, precisa se atentar.

Clientes inadimplentes geram problemas no fluxo de caixa e podem afetar o crescimento de qualquer empresa – e uma forma de evitar que isso aconteça é fazendo cobranças do jeito certo.

As cobranças são parte fundamental da gestão financeira de qualquer negócio, mas muitas vezes pode ser um processo delicado e complexo.

Seja você um pequeno empreendedor ou parte de uma empresa maior, entender o que é a cobrança e como realizá-la de maneira eficaz é crucial.

Neste artigo, vamos desmistificar o conceito de cobrança, explorando diferentes formas e abordagens, para que você possa implementá-las com confiança e precisão em seu negócio.

Além disso, confira algumas dicas e estratégias para tornar o processo mais rápido e eficiente.

Existem diferentes tipos de cobrança que as empresas podem utilizar, dependendo da situação e da relação com o cliente. Cada tipo tem suas características e pode ser mais adequado para certos contextos.

É importante conhecer essas variações para escolher a abordagem mais eficaz e apropriada para o seu negócio.

A seguir, você conhecerá as principais formas para realizar cobranças, quais as vantagens e como aplicá-las no seu negócio.

A cobrança por meio de ligação telefônica tem o objetivo de estabelecer uma comunicação direta e pessoal com o cliente, o que ajuda a criar uma ligação mais humanizada e empática.

Esse método é especialmente útil para discutir detalhes específicos do pagamento, negociar prazos e esclarecer dúvidas, proporcionando um nível de personalização e atenção que outros métodos não conseguem oferecer.

Para garantir a eficiência desse tipo de cobrança, é essencial seguir um protocolo claro e profissional durante a chamada.

Isso inclui preparar-se com todas as informações necessárias sobre a dívida do cliente, ser gentil e respeitoso, e estar pronto para oferecer opções de pagamento flexíveis ou prazos ajustados conforme necessário.

Enviar cobranças via e-mail é eficiente e permite enviar documentos como faturas e lembretes de forma rápida e conveniente, assegurando que o cliente tenha acesso imediato às informações necessárias para realizar o pagamento.

O e-mail também oferece a vantagem de deixar um registro escrito da comunicação entre a empresa e o cliente, o que é útil tanto para a empresa quanto para o cliente em caso de futuras consultas ou disputas.

Ao escrever um e-mail de cobrança, é preciso utilizar uma linguagem clara e profissional, garantir que todos os detalhes importantes estejam presentes no corpo do e-mail ou nos anexos, e personalizar a mensagem para que o cliente se sinta valorizado.

Um exemplo de e-mail seria:

Assunto: Lembrete: A sua fatura está pendente

Corpo do e-mail:

Oi, João! Tudo bem?

Notamos que o seu pagamento do dia 10/04/2024 está pendente.

**Detalhes da Fatura:**

- Valor: R$ [Valor]

- Data de Vencimento: [Data de Vencimento]

- Descrição: [Descrição do Serviço/Produto]

Para sua conveniência, você pode efetuar o pagamento online por meio do link a seguir:

[insira aqui o link de pagamento]

Se precisar de mais informações ou assistência, não hesite em nos contatar.

Agradecemos sua atenção e até logo!

[Nome da Empresa]

Uma opção gratuita para automatizar cobranças é a Gestão de Cobrança da InfinitePay, que envia emails e notificações antes e no dia do vencimento e, caso o cliente não pague, depois também.

Além de facilitar o processo, você recebe notificações sobre o status de pagamento e também pode conferir todas as informações referente a todas as suas cobranças em um dashboard dentro do app.

A cobrança por SMS busca ser uma forma rápida e direta de lembrar os clientes sobre pagamentos pendentes, eficaz para alcançar aqueles que preferem comunicações breves e diretas.

Esse método é especialmente útil para grandes empresas, como provedores de internet, que precisam alertar os clientes sobre atrasos na fatura.

Para que a cobrança por SMS seja eficaz, a mensagem deve ser clara e concisa, incluindo os detalhes essenciais do pagamento e um link rápido para o pagamento.

Exemplo de SMS de cobrança:

Olá, [Nome do Cliente]. Sua fatura de agosto no valor de R$ [Valor] está pendente. Faça o pagamento aqui: [link de pagamento].

O WhatsApp é uma plataforma para enviar lembretes de cobrança bastante conveniente e acessível.

Além disso, permite a interação instantânea para esclarecer dúvidas ou negociar termos de pagamento, tornando-se uma ferramenta cada vez mais popular para cobranças.

Ao cobrar pelo Whatsapp, você pode optar por enviar um link de cobrança ou utilizar a Gestão de Cobrança gratuita da InfinitePay para automatizar a criação e o envio dessas mensagens.

Em ambos os casos, com a InfinitePay você pode oferecer diferentes formas de pagamento para o seu cliente.

Além disso, por ser um meio de cobrança mais acessível, você pode sempre optar por personalizar as mensagens e tornar a experiência mais agradável para o cliente.

Por exemplo:

Olá, Maria!

Gostaríamos de lembrar que sua fatura de maio no valor de R$ 420 reais está pendente. Para sua conveniência, você pode realizar o pagamento através deste link: [link de pagamento].

Caso precise de ajuda com o pagamento, estamos à disposição!

Veja 4 Exemplos de Mensagem de Cobrança pelo WhatsApp para clientes

A cobrança terceirizada busca proporcionar uma solução eficaz para empresas que não têm recursos internos para gerenciar o processo de cobrança ou para recuperar dívidas mais difíceis.

Contratar uma empresa especializada pode aumentar a eficiência e a taxa de recuperação de débitos, aliviando a carga administrativa da empresa contratante.

Empresas como a Serasa Experian oferecem serviços completos de cobrança, utilizando técnicas avançadas e uma abordagem profissional para maximizar a recuperação de dívidas e manter um bom relacionamento com os clientes.

A utilização de sistemas automatizados de cobrança tem o objetivo de otimizar a gestão dos processos financeiros, economizando tempo e recursos, além de manter a consistência na comunicação com os clientes.

Esses sistemas permitem que as empresas enviem lembretes de pagamento, agendem cobranças e monitorem transações de forma eficiente, facilitando o controle do fluxo de caixa.

Isso proporciona uma experiência mais conveniente e aumenta a probabilidade de recebimento dos valores devidos.

Com a InfinitePay, é possível utilizar um sistema automatizado gratuitamente através da Gestão de Cobrança.

Além da praticidade de ter tudo em um só lugar, você oferece diversas opções de pagamento e ainda recebe os valores pagos em até 1h.

Leia mais:

O protesto em cartório é uma medida utilizada para formalizar a inadimplência de um devedor, visando incentivá-lo a quitar a dívida para evitar consequências legais negativas em sua reputação financeira.

Essa forma de cobrança costuma ser utilizada quando outras tentativas de cobrança não tiveram sucesso, atuando como um último recurso para recuperar valores devidos.

Para realizar o protesto em cartório, é necessário seguir alguns passos importantes:

1. Reuna a documentação: Tenha em mãos o título de crédito ou documento que comprove a dívida, como notas promissórias, cheques devolvidos, duplicatas, contratos etc.

2. Dirija-se ao cartório competente: Procure o Tabelionato de Protesto de Títulos na jurisdição adequada, geralmente é onde o devedor reside ou onde a obrigação deveria ser cumprida.

3. Apresente os documentos: Entregue os documentos que comprovam a dívida.

Após o registro, o cartório notificará o devedor, dando-lhe um prazo para efetuar o pagamento ou apresentar uma justificativa válida.

Se o devedor não quitar a dívida dentro do prazo, o protesto será efetivado, e a inadimplência será registrada nos órgãos de proteção ao crédito, como SPC e Serasa.

A cobrança recorrente simplifica e automatiza o processo de recebimento de pagamentos periódicos e é bastante utilizada em serviços com pagamentos regulares, como assinaturas, mensalidades escolares, planos de academia ou qualquer serviço contínuo.

Essa abordagem visa facilitar tanto para a empresa quanto para o cliente, garantindo que os pagamentos sejam realizados pontualmente sem a necessidade de intervenções manuais a cada ciclo.

Para isso, é necessário utilizar sistemas que façam o agendamento automático dessas cobranças, como a Gestão de Cobrança da InfinitePay.

Dessa forma, a cobrança é enviada regularmente por meio de faturas, débito automático ou direto no cartão do cliente.

Veja mais informações sobre:

Além de entender sobre os tipos de cobrança, é importante entender o que fazer ou não fazer na gestão da inadimplência.

Em resumo, ao realizar cobranças, é imprescindível agir com profissionalismo, respeito e ética.

Manter uma comunicação clara e transparente com os clientes ajuda a resolver pendências de forma eficaz e fortalece as relações comerciais.

Leia também: Como Cobrar uma Pessoa Educadamente? 8 Dicas e Exemplos de Mensagens

A InfinitePay oferece uma ferramenta de Gestão de Cobrança gratuita e automática que te ajuda a automatizar a cobrança de pagamentos pendentes e evitar a inadimplência.

Para começar a usar, é simples:

Com a Gestão de Cobrança da InfinitePay, você consegue cadastrar todos os seus clientes e eles serão cobrados automaticamente por você. Você também tem a opção de fazer cobranças recorrentes para pagamentos semanais, mensais ou com qualquer outro intervalo de tempo.

A adimplência financeira é um dos pilares para o sucesso de qualquer negócio, seja ele grande ou pequeno.

Quando um empreendedor não consegue se manter adimplente, ele pode perder fornecedores, clientes e até mesmo o próprio negócio.

Ao contrário da inadimplência, esse conceito é menos comentado no cotidiano.

Em um contexto onde a quantidade de pessoas inadimplentes no Brasil vem aumentando, raramente se discute a importância de honrar compromissos financeiros de forma correta.

No mês de novembro de 2024, o endividamento atingiu 76,9% das famílias brasileiras, conforme dados da Confederação Nacional do Comércio de Bens, Serviços e Turismo publicados na CNN.

Neste guia você entenderia o significado de adimplência, suas particularidades e a importância dela para o seu negócio.

Além disso, você também descobrirá o que fazer para manter-se adimplente mesmo perante oscilações de mercado e dificuldades financeiras.

A adimplência refere-se à capacidade de uma empresa em cumprir com suas obrigações financeiras, incluindo o pagamento de fornecedores, colaboradores, impostos e demais compromissos.

Manter-se adimplente é essencial para a reputação da empresa e para estabelecer parcerias comerciais sólidas.

Você também pode se interessar por:

O Certificado de Adimplência é um documento que atesta que uma empresa está em dia com suas obrigações financeiras.

Ele é emitido para comprovar que a organização está adimplente, ou seja, em conformidade com os pagamentos de suas contas, fornecedores e demais compromissos financeiros.

Ter um Certificado de Adimplência é muitas vezes requisito para participar de licitações, concorrências e também pode ser utilizado como uma espécie de "selo de confiança" para parceiros comerciais.

Para pessoas físicas (PF), geralmente não existe um "certificado de adimplência" formal emitido por uma entidade específica.

No entanto, as instituições financeiras e empresas podem verificar a adimplência de uma pessoa física por meio de seu histórico de crédito, mantido por órgãos de proteção ao crédito, como o Serviço de Proteção ao Crédito (SPC) e a Boa Vista.

Para conseguir um certificado de adimplência, a empresa interessada deve solicitar o documento à empresa ou instituição que emite o certificado.

A partir disso, o histórico de pagamentos da empresa solicitante será verificado pela emissora e, se estiver tudo em ordem, receberá o certificado.

Esse documento serve, principalmente, para ajudar empresas a obter crédito e aumentar a sua credibilidade.

No Brasil, existem várias empresas e instituições que emitem certificados de adimplência. Algumas das mais conhecidas são:

Para solicitar um certificado de adimplência, você deverá entrar em contato com empresas como essas e fornecer as informações necessárias, como CNPJ, razão social e endereço.

O processo de solicitação de um certificado de adimplência geralmente é rápido e simples, podendo ser emitido em poucos minutos em alguns casos.

Sob uma perspectiva jurídica, a adimplência pode ser vista como um direito indireto, uma vez que protege o indivíduo de consequências negativas, como a negativação do nome, queda do score de crédito e dificuldades para acessar financiamentos.

Isso significa que, de forma geral, ela não é um direito em si, mas sim uma condição que reflete o cumprimento das obrigações financeiras no prazo acordado.

Quando alguém está adimplente, significa que suas responsabilidades, como dívidas, impostos ou contratos, estão sendo respeitadas.

Além disso, o ordenamento jurídico prevê mecanismos, como o pagamento em consignação, que garantem ao devedor o direito de quitar suas obrigações mesmo diante de problemas com o credor.

Por exemplo, em situações em que o credor não aceita o pagamento, o devedor pode depositar judicialmente o valor devido, preservando sua adimplência e evitando penalidades injustas.

Essa ferramenta, regulamentada pelo Código Civil e o Código de Processo Civil, demonstra como o sistema jurídico reconhece a importância de assegurar condições para que o indivíduo se mantenha adimplente.

Assim, embora a adimplência não seja um direito literal, o direito à proteção contra as consequências da inadimplência e a possibilidade de cumprir obrigações financeiras mesmo em situações adversas reforçam sua relevância jurídica e prática.

Um cliente adimplente é aquele que mantém seus compromissos financeiros em dia, quitando suas dívidas e faturas dentro dos prazos acordados.

Isso demonstra sua capacidade de honrar os pagamentos, sem atrasos, o que reflete positivamente na saúde financeira da empresa e impacta diretamente na sua lucratividade.

Suas principais características são:

A presença de clientes adimplentes é crucial para a sustentabilidade de um negócio.

Empresas que incentivam a adimplência, como oferecendo descontos para pagamentos antecipados ou facilitando métodos de pagamento, podem melhorar ainda mais sua relação com os consumidores.

A adimplência refere-se à situação em que as dívidas e contas são pagas dentro dos prazos acordados, demonstrando responsabilidade e boa gestão financeira.

Por outro lado, a inadimplência ocorre quando há o descumprimento dessas obrigações financeiras, seja por atraso ou falta de pagamento.

Ela pode ser parcial quando parte do valor devido é paga, ou total, quando nenhum pagamento é realizado.

Portanto, a diferença entre ambas está no cumprimento ou não das obrigações financeiras, sendo aspectos que impactam diretamente a saúde financeira de pessoas e empresas.

A adimplência gera benefícios como um histórico de crédito positivo, o que facilita o acesso a financiamentos e condições mais vantajosas em futuras negociações.

As consequências da inadimplência incluem restrições no crédito, como a inclusão em cadastros de proteção ao crédito, além da aplicação de juros, multas e dificuldades em obter financiamentos ou acordos futuros.

E-book grátis: Saiba como melhorar seu o fluxo de caixa e eliminar a inadimplência

A adimplência é um dos pilares para o sucesso de qualquer empreendimento, pois está diretamente ligada à saúde financeira, à reputação e às oportunidades de crescimento de uma empresa.

Além de ser um indicativo de responsabilidade, ela proporciona inúmeros benefícios que fortalecem as operações e as relações comerciais:

O desconto de adimplência é uma prática em que empresas concedem descontos a clientes que realizam pagamentos antecipados ou dentro do prazo estabelecido.

Essa estratégia incentiva a adimplência, motivando os clientes a honrarem seus compromissos financeiros de maneira pontual.

Os descontos podem variar em termos percentuais e são uma forma de recompensar e estimular a fidelidade dos clientes adimplentes, ao mesmo tempo em que contribuem para o fortalecimento da saúde financeira da empresa.

Leia mais:

Utilizar estratégias adequadas para melhorar a adimplência em um negócio é essencial manter a saúde financeira e o crescimento sustentável da empresa.

Confira algumas práticas recomendáveis:

Manter a adimplência é fundamental para o sucesso de qualquer negócio, e a Gestão de Cobrança da InfinitePay torna esse processo mais simples, eficiente e livre de complicações.

Com ela, você automatiza cobranças e reduz os riscos de inadimplência, garantindo maior estabilidade financeira para o seu empreendimento.

Ao utilizá-la você aproveita diversas vantagens como:

Com a InfinitePay, suas cobranças são simplificadas, permitindo que você foque no crescimento do seu negócio enquanto mantém um fluxo de caixa estável.

Automatize suas cobranças com a InfinitePay e alcance a inadimplência zero.