Lista de tópicos

Ver o resumo do artigo

- A DRE (Demonstração do Resultado do Exercício) é um relatório contábil que apresenta os resultados financeiros de uma empresa em um período específico.

- A DRE Gerencial é voltada para análises estratégicas internas, enquanto a DRE Contábil segue normas legais para fins fiscais.

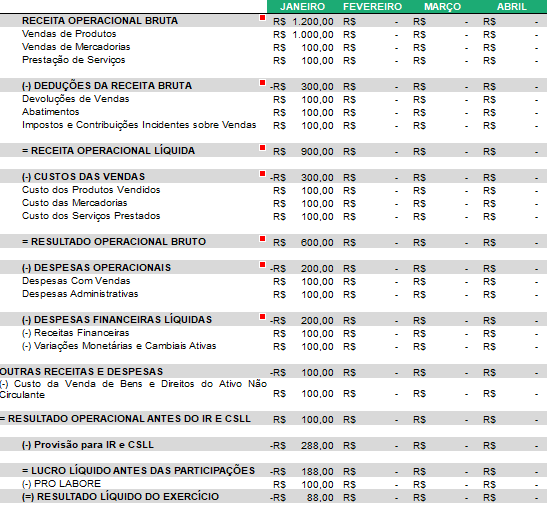

- A estrutura da DRE inclui itens como receita bruta, deduções, custos, despesas e lucro líquido, detalhando o desempenho financeiro.

- Ferramentas como Excel e Planilhas Google são úteis para criar modelos personalizados e organizar dados financeiros.

- A análise vertical compara itens da DRE proporcionalmente à receita líquida, enquanto a análise horizontal avalia a evolução ao longo do tempo.

- A DRE complementa o Balanço Patrimonial, oferecendo uma visão dinâmica do desempenho financeiro da empresa.

- Soluções como a Conta Inteligente InfinitePay auxiliam na gestão financeira e na elaboração da DRE.

A demonstração financeira chamada DRE (demonstração do resultado do exercício) é um resumo de dados que possibilita que os empreendedores apresentem os resultados financeiros mensais ou anuais a seus investidores, bancos e até mesmo para o governo.

Para saber se estão lucrando ou tendo prejuízos com as ações adotadas, as empresas precisam registrar e apresentar o resultado de suas operações financeiras.

Para isso, plataformas digitais, ou até mesmo planilhas criadas no Excel são de grande ajuda para compor declarações como a DRE.

Neste artigo, explicaremos em detalhes o que é, como criar um modelo do zero, métodos de análise e qual a importância para o seu negócio.

O que é DRE?

A DRE, ou Demonstração do Resultado do Exercício, é uma ferramenta contábil que resume os resultados financeiros de uma empresa em um período determinado, abrangendo tanto as operações principais quanto as atividades não operacionais.

Esse relatório é essencial para entender o desempenho financeiro do negócio, oferecendo uma visão clara de seus ganhos e despesas.

Diferentemente do balanço patrimonial, que apresenta os saldos das contas de bens, direitos e obrigações da empresa, ela detalha os gastos e ganhos ocorridos durante o exercício, que geralmente corresponde ao ciclo anual (janeiro a dezembro).

No entanto, a elaboração de DREs mensais ou trimestrais também é comum, seja para monitorar o desempenho fiscal ou auxiliar na gestão administrativa.

Por meio dessa declaração, são confrontados indicadores como receitas, custos, despesas, investimentos e provisões, resultando na apuração do lucro ou prejuízo líquido da empresa.

Esse documento é obrigatório para fins legais em periodicidade anual, mas também pode ser adaptado para diferentes necessidades de análise e planejamento.

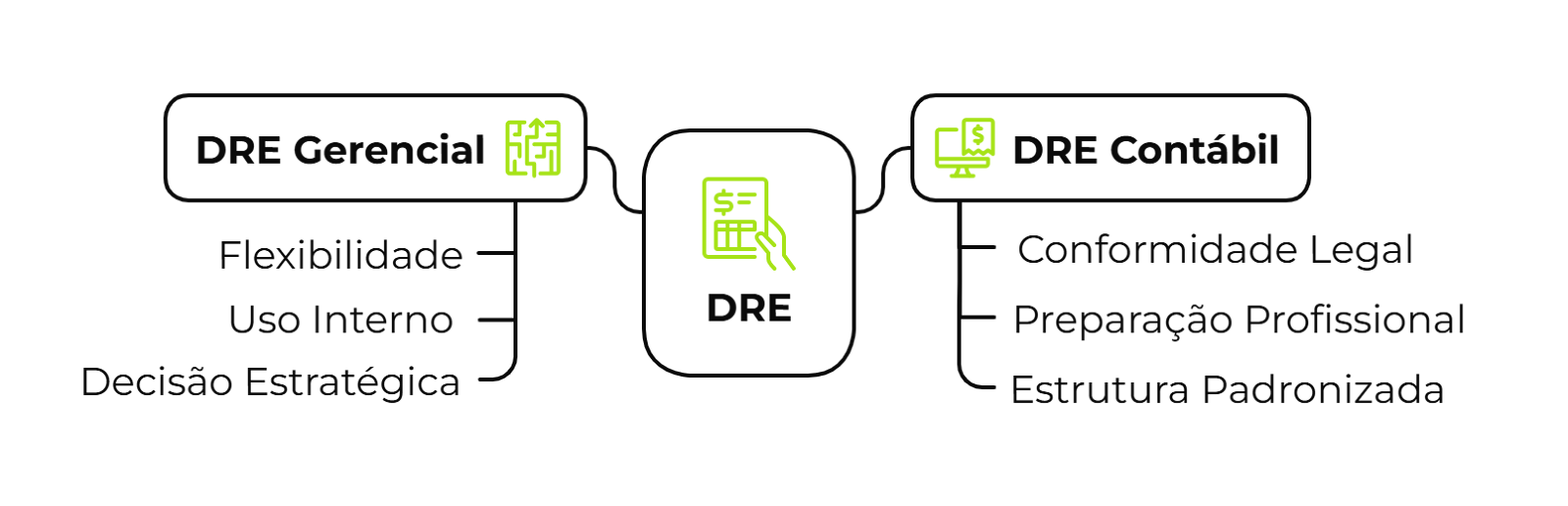

Qual a diferença entre DRE Gerencial e DRE Contábil?

Embora utilizem os mesmos dados de base, essas versões atendem a objetivos distintos.

A DRE Gerencial é projetada para a análise interna e estratégica da empresa.

Flexível em sua estrutura, ela permite adaptações conforme as necessidades do negócio, como a inclusão de projeções de custos futuros, metas de expansão e análises específicas de desempenho.

Seu objetivo principal é auxiliar gestores na tomada de decisões estratégicas, oferecendo insights sobre a rentabilidade e eficiência operacional.

Por ser voltada para o uso interno, ela não segue necessariamente os padrões contábeis formais, mas é uma ferramenta indispensável para otimizar a gestão e planejamento do negócio.

A DRE Contábil, por outro lado, é um relatório oficial obrigatório para atender às exigências fiscais.

Sua elaboração segue normas legais específicas, sendo realizada por profissionais habilitados, como contadores registrados no Conselho Regional de Contabilidade (CRC).

Esse tipo de declaração é utilizado para apuração de tributos, registro de resultados e prestação de contas, sendo estruturado de maneira padronizada para cumprir as obrigações legais da empresa.

Vale dizer que apenas o MEI está isento da necessidade de apresentar esse documento.

Você também pode se interessar:

- MEI 2025: confira vantagens, desvantagens e obrigações

- Qual é a melhor maquininha de cartão para MEI?

- Imposto de renda MEI: quem precisa declarar e como fazer em 2025?

Qual a importância de usar a DRE?

Por meio da DRE é possível analisar se administração da empresa está controlando efetivamente os gastos de forma eficiente, e se o lucro gerado é compatível com o capital investido no empreendimento.

Ou seja, a demonstração do resultado do exercício é responsável por mostrar a saúde financeira do negócio.

Por mais que a função da DRE pareça clara, muitos desconhecem sua real empregabilidade, estruturação e benefício.

Separamos os principais benefícios que a Demonstração de Resultados do Exercício oferece para os negócios:

- Orienta na tomada de decisão com base no cenário financeiro atual da empresa

- Possibilita a correção de falhas administrativas e financeiras para alcançar os melhores resultados

- Possibilita o acesso a todos os detalhes sobre a situação financeira do negócio no período, facilitando o trabalho de investidores, bancos e governo;

- Possibilita a captação e conquista de investidores potenciais, por meio da apresentação dos resultados obtidos

- Ajuda a avaliar a eficácia da gestão, além de lucros e prejuízos.

Qual a estrutura de uma DRE?

A estrutura da Demonstração do Resultado do Exercício, conforme o artigo 187 da Lei nº 6.404/1976, deverá conter obrigatoriamente:

- Receita Bruta

- (-) Deduções e abatimentos

- (=) Receita Líquida

- (-) CPV (Custo de produtos vendidos) ou CMV (Custos de mercadorias vendidas)

- (=) Lucro Bruto

- (-) Despesas com Vendas

- (-) Despesas Administrativas

- (-) Despesas Financeiras

- (=) Resultado Antes IRPJ CSLL

- (-) Provisões IRPJ E CSLL

- (=) Resultado Líquido

Vale dizer que, desde 2007, demonstração de resultado (DRE) é uma tarefa obrigatória para a maioria das empresas, pois ela também é um demonstrativo contábil de apresentação de impostos e taxas, evitando sonegação.

A estrutura acima é uma versão simplificada de uma DRE e isso significa que você não precisa se limitar a ele, já que existem modelos mais detalhados e complexos.

Independentemente do método escolhido para o preenchimento, a sua DRE precisa ser o mais detalhada possível.

Para pequenas empresas, ou empreendedores com pouca maturidade, seguir um modelo para elaborar um documento de DRE é uma estratégia inteligente.

No tópico a seguir, você confere um passo a passo para fazer a sua planilha de DRE.

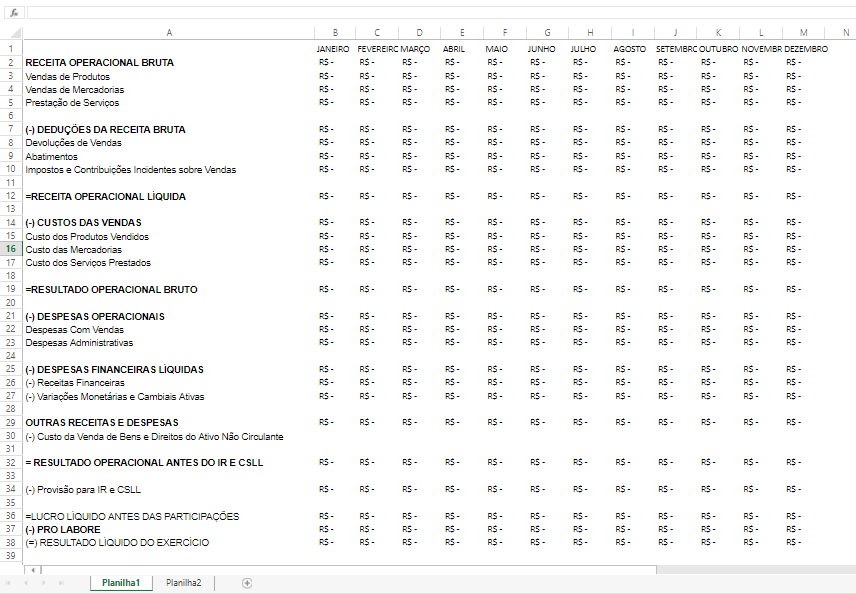

Como montar um DRE do zero?

Além de saber como preencher corretamente os passos principais de uma DRE, você precisa estruturar o seu documento.

Por isso, antes de detalharmos cada uma das partes obrigatórias, vamos dar algumas dicas para você estruturar a sua no Excel ou no Planilhas Google:

Dica 1: Crie um cabeçalho

É aqui que precisamos adicionar os títulos em cada coluna. A partir dele que serão definidas as informações a serem inseridas são:

- Data: na DRE é possível realizar o acompanhamento mensal

- Receita bruta: venda de produtos, venda de mercadoria e prestação de serviços

- Deduções da receita bruta: devoluções de venda, abatimentos, impostos e contribuições incidentes sobre venda

- Receita líquida: Custos das vendas: custo dos produtos vendidos, custo das mercadorias, custo dos serviços prestados

- Resultado bruto

- Despesas com vendas, administrativas e financeiras

- Outras receitas e despesas: custo de venda de bens e direitos do ativo não circulante

- Resultado operacional antes do IR e CSLL

- Provisão para a IR e CSLL

- Lucro líquido antes das participações

- PRO LABORE

- Resultado líquido

Além dessas informações, é possível acrescentar as contas conforme as movimentações financeiras do seu negócio.

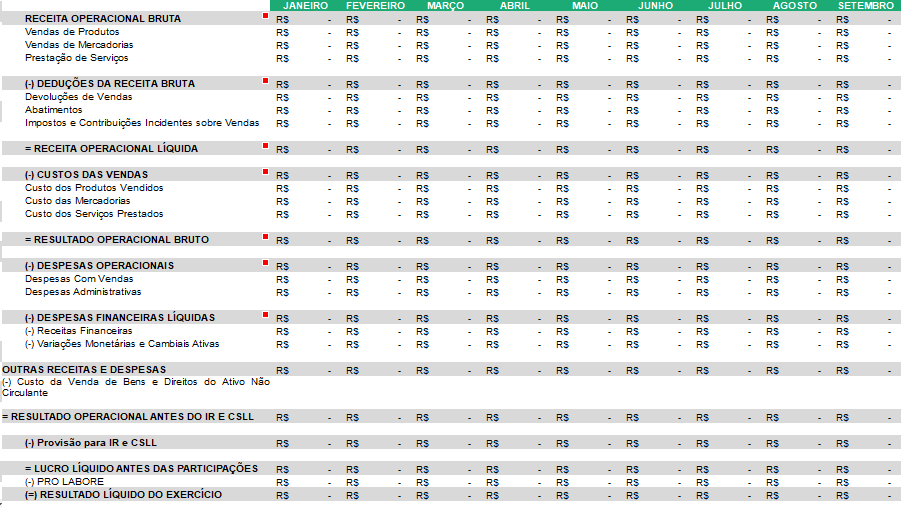

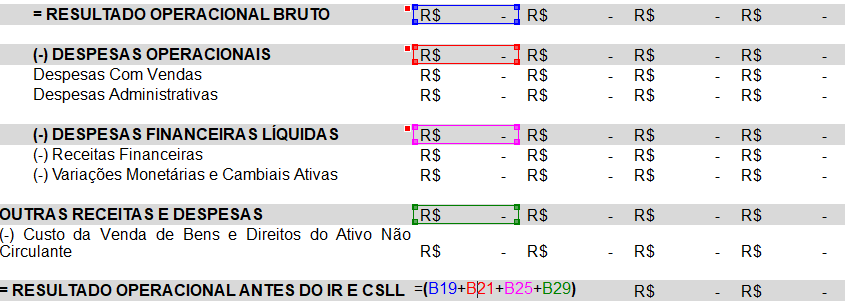

Confira como ficaria:

Dica 2: Formatar as colunas e adicionar cores

Esse parte é bastante rápida e simples!

Para não precisar repetir esse passo toda vez que você precisar inserir os dados na DRE, sugerimos formatar cada uma das linhas e colunas corretamente.

Basta editar a formatação da seguinte forma: linhas e colunas de “Valor” como “Moeda”; coluna “A” como “Geral”; linha “Data” como “Data Abreviada”.

Depois, de formatadas, indicamos que você utilize cores entre as linhas para facilitar a identificação das informações.

Ambas as plataformas oferecem uma variedade de cores, você pode escolher as que achar melhor.

No nosso exemplo utilizamos a cor verde para os meses e cinza nas informações principais, como no exemplo abaixo:

Agora que você já montou a base da sua DRE, vamos entender melhor cada uma das partes principais e, também, como criar e inserir suas respectivas fórmulas.

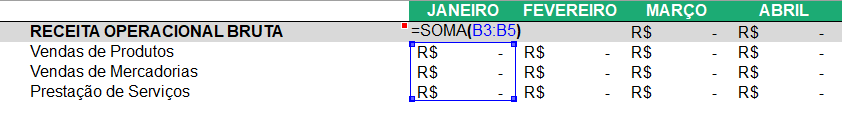

1. Receita bruta

A receita bruta representa o total acumulado das vendas realizadas pela empresa em um determinado período, sem levar em conta os descontos, devoluções ou impostos aplicados às operações.

Esse é o ponto de partida para entender o desempenho financeiro do negócio antes de qualquer dedução.

Para encontrar o total de “Receita Operacional Bruta”:

- Escolha a função SOMA e selecione todas as linhas referentes a receita (vendas de produtos, vendas de mercadorias e prestação de serviços).

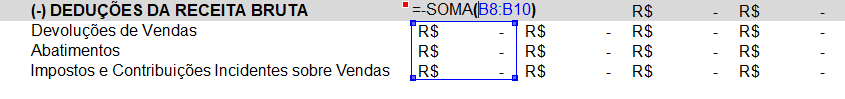

2. Deduções da receita bruta

Refere-se aos valores que são subtraídos da receita bruta, incluindo devoluções de produtos, descontos comerciais concedidos aos clientes e impostos incidentes diretamente sobre as vendas, como ICMS e ISS.

Essas deduções ajustam a receita para refletir os valores efetivamente recebidos.

Para encontrar o total de “Deduções da Receita Bruta”:

- Escolha a função SOMA e selecione todas as linhas referentes a receita (devoluções de vendas, abatimentos e impostos e contribuições incidentes sobre venda).

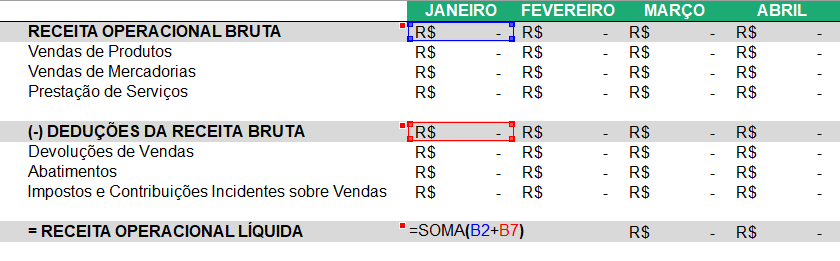

3. Receita líquida

A receita líquida é obtida após a aplicação das deduções sobre a receita bruta.

Ela reflete o montante real que a empresa tem disponível, eliminando efeitos de devoluções, descontos e impostos diretos, sendo essencial para análises financeiras.

Para encontrar o total de “Receita Operacional Líquida”:

- Escolha a função SOMA e selecione o total de “Receita operacional bruta” somando ao total de “Deduções da receita bruta”

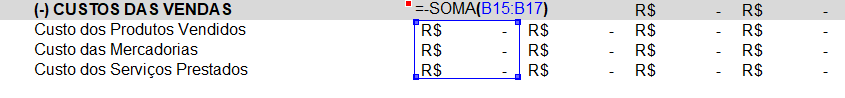

4. Custos das Vendas

Os custos das vendas abrangem todas as despesas extras relacionadas diretamente à produção de bens ou à prestação de serviços vendidos.

Isso inclui custos de matéria-prima, logística, e quaisquer gastos associados à entrega ou fabricação de produtos e serviços.

Para encontrar o total de “Custo das Vendas”:

- Escolha a função SOMA e selecione todas as linhas referentes ao custo (custo dos produtos vendidos, custo das mercadorias e custo dos serviços prestados)

5. Resultado ou lucro bruto

O lucro bruto é calculado subtraindo os custos das vendas da receita líquida.

Esse indicador revela a margem de ganho inicial que a empresa obtém com suas operações principais, antes de considerar despesas administrativas, financeiras e tributárias.

Para encontrar o total de “Resultado Operacional Bruto”:

- Escolha a função SOMA e selecione o total de “Receita operacional líquida” somando ao total de “Custos das vendas”

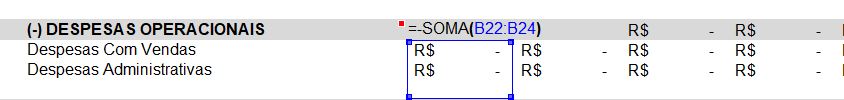

6. Despesas administrativas

As despesas administrativas ou “operacionais” incluem todos os custos fixos associados à manutenção e operação do negócio.

Isso inclui salários de funcionários administrativos, aluguel de escritórios, contas de energia e outros gastos que não dependem diretamente do volume de vendas.

Para encontrar o total de “Despesas Operacionais”:

- Escolha a função SOMA e selecione todas as linhas referentes às despesas (despesas com vendas e despesas administrativas)

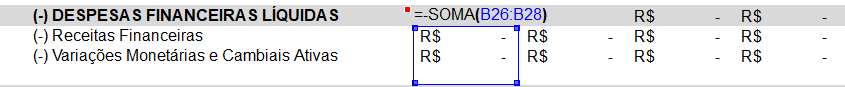

7. Despesas financeiras líquidas

São os custos associados à obtenção de crédito ou à administração de dívidas, como juros sobre empréstimos, taxas bancárias e multas financeiras.

Quando aplicável, pode incluir variações cambiais em operações internacionais.

Para encontrar o total de “Despesas Financeiras Líquidas”:

- Escolha a função SOMA e selecione todas as linhas referentes às despesas (receita financeira e variações monetárias e cambiais ativas)

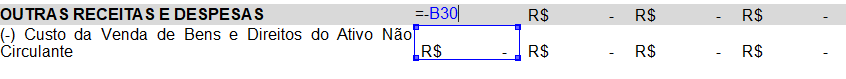

8. Despesas com vendas

Essas despesas englobam os gastos diretamente relacionados à promoção e concretização de vendas, como comissões de vendedores, investimentos em publicidade, ações de marketing e suporte pós-venda.

Para encontrar o total de “Outras Despesas e Receitas”:

- Insira o sinal de igual ( = ) e selecione selecionar a célula referente a “custo de venda de bens e direitos do ativo não circulante”

9. Resultados antes do IRPJ e CSLL

É o montante obtido após a dedução de todas as despesas operacionais e financeiras, mas antes de considerar a incidência do Imposto de Renda da Pessoa Jurídica (IRPJ) e da Contribuição Social sobre o Lucro Líquido (CSLL).

Esse resultado reflete o desempenho operacional bruto da empresa.

Para encontrar o total de “Resultado Operacional do IR e CSLL”:

- Escolha a função SOMA e selecione o total de “Resultado operacional bruto” somado ao total de “Despesas Operacionais”, “Despesas Financeiras Líquidas” e “Outras Receitas e Despesas”.

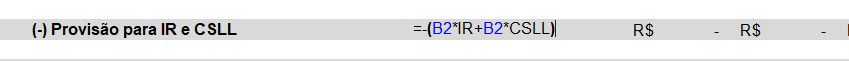

10. Provisão IRPJ e CSLL

Corresponde à reserva financeira necessária para o pagamento do IRPJ e da CSLL.

Esses tributos são calculados com base no lucro obtido pela empresa, sendo fundamentais para o planejamento fiscal.

Para encontrar o total de “Provisão para IR e CSLL”:

- Selecione a célula “Receita Operacional Bruta” e multiplique pelo IR, somando a célula “Receita Operacional Bruta” e multiplicando pelo CSLL”

Para isso, é necessário inserir uma aba na planilha de DRE com a taxa referente aos impostos:

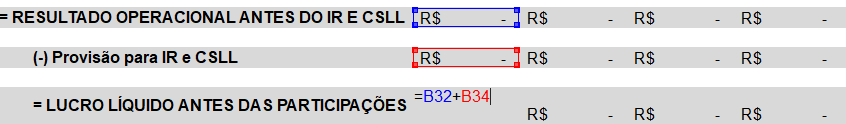

11. Lucro líquido antes das participações

Esse indicador considera o lucro após dedução de todas as despesas, inclusive tributos, mas antes da distribuição de participações aos sócios, acionistas ou funcionários.

É usado para medir a rentabilidade operacional final antes das alocações.

Para encontrar o total do “Lucro Líquido antes das Participações”:

- Escolha a função SOMA e selecione o total de “Resultado Operacional Antes do IR e CSLL” somando ao total de “Provisão para IR e CSLL”

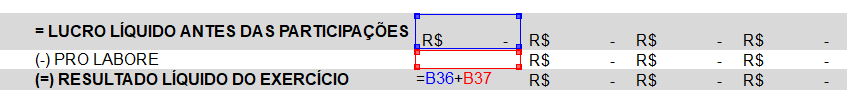

12. Resultado líquido

O resultado líquido, também conhecido como lucro líquido final, é o valor que sobra para a empresa após todas as deduções, incluindo despesas, tributos e participações.

Esse é o montante disponível para reinvestimentos, distribuição de dividendos ou reserva financeira.

Para encontrar o total do “Resultado líquido do exercício”:

- Escolha a função SOMA e selecione o total de “Lucro líquido Antes das Participações” somando ao total de “PRO LABORE”:

Se você seguiu todos os passos corretamente, a sua planilha de DRE está pronta! Agora, você só precisa fazer os lançamentos.

Confira como fica preenchido no modelo final:

Leia mais:

- Margem de lucro: guia completo para otimizar a lucratividade da sua empresa

- Calendário comercial 2025: datas e estratégias para potencializar seu e-commerce

- Aprenda a calcular o décimo terceiro dos seus funcionários

Como analisar a DRE?

Existem dois principais métodos, a vertical e a horizontal, que basicamente funcionam como uma orientação de leitura e interpretação da planilha.

Ao aplicar esses dois métodos de análise, gestores têm uma visão completa do desempenho financeiro, podendo tomar decisões embasadas e proativas para impulsionar os resultados.

A seguir, explicamos cada uma delas em detalhes.

Análise vertical

A Análise Vertical examina a relação proporcional entre os elementos da DRE e um total de referência, que geralmente é a receita líquida.

Essa abordagem ajuda a entender como cada componente, como custos, despesas e impostos, contribui para o resultado final.

Por exemplo, ao observar a porcentagem das despesas operacionais em relação à receita líquida, é possível identificar áreas onde os gastos estão acima do esperado.

Com essas informações, os gestores podem ajustar a estrutura de custos, melhorando a eficiência e otimizando a lucratividade.

Além disso, a análise vertical é útil para monitorar mudanças no peso relativo das despesas ao longo do tempo, permitindo ajustes contínuos na estratégia financeira.

Análise horizontal

Enquanto a análise vertical foca na relação interna entre elementos de um mesmo período, a Análise Horizontal examina a evolução dos itens da DRE ao longo de diferentes períodos.

Isso inclui a comparação de receitas, custos e despesas de um mês, trimestre ou ano em relação a outro.

Esse método é essencial para identificar tendências de crescimento ou declínio, ajudando a projetar cenários futuros e ajustar o planejamento estratégico.

Por exemplo, se as receitas de vendas aumentam enquanto os custos permanecem estáveis, isso pode indicar maior eficiência operacional.

Com a análise horizontal, a empresa pode monitorar sua evolução ao longo do tempo, assegurando que as decisões tomadas reflitam o crescimento sustentável e a rentabilidade desejada.

Qual a diferença entre DRE e Balanço Patrimonial?

A Demonstração do Resultado do Exercício (DRE) e o Balanço Patrimonial são dois relatórios contábeis, mas com propósitos distintos, que juntos oferecem uma visão ampla e complementar sobre a saúde financeira de uma empresa.

Entender a diferença entre eles é fundamental para uma gestão financeira eficiente.

A DRE reflete o desempenho financeiro da empresa em um período maior, detalhando as receitas, custos, despesas e o resultado obtido, seja lucro ou prejuízo.

Ela está mais conectada ao dia a dia da operação, permitindo acompanhar a rentabilidade e a eficiência operacional ao longo do tempo.

Por ser dinâmica, a DRE é uma ferramenta que ajuda a entender como as atividades geradoras de receita e os custos associados impactam a lucratividade.

Além disso, permite planejar ajustes para melhorar o desempenho financeiro com base em dados reais.

O Balanço Patrimonial, por outro lado, apresenta a situação financeira da empresa em um momento específico, funcionando como um "raio-X" das finanças.

Ele lista os ativos (bens e direitos), os passivos (obrigações) e o patrimônio líquido, demonstrando a capacidade da empresa de honrar seus compromissos financeiros.

Essa visão estática é serve para avaliar a liquidez, solvência e estabilidade da organização, ajudando a identificar sua capacidade de investimento ou a necessidade de ajustes financeiros.

Juntas, elas permitem:

- Entender como as receitas e despesas impactam o patrimônio líquido.

- Comparar o que foi realizado (DRE) com o que está previsto ou registrado como obrigação (Balanço Patrimonial).

- Avaliar a saúde financeira geral e planejar ações com base em dados concretos.

Ao utilizar ambas as ferramentas de maneira integrada, gestores conseguem tomar decisões mais fundamentadas, garantindo um equilíbrio saudável entre a operação diária e a sustentabilidade financeira no longo prazo.

Conheça a Conta Inteligente que organiza sua gestão financeira em um só lugar

Empresas que desejam elaborar um modelo de DRE eficiente precisam de ferramentas que facilitem a gestão financeira e organizem todas as transações em um só lugar.

É exatamente isso que a Conta Inteligente da InfinitePay oferece.

Nossas soluções auxiliam pequenos empreendedores a manterem suas vendas organizadas, simplificando o preenchimento da DRE e garantindo mais controle sobre as finanças.

Confira nossos benefícios:

- Organização centralizada: Todas as suas vendas ficam registradas em um só lugar, facilitando o acompanhamento e a elaboração da DRE.

- Emissão automática de DIRF: Receba anualmente a Declaração do Imposto sobre a Renda Retido na Fonte com todas as suas vendas, agilizando o primeiro passo da sua DRE.

- Conta digital gratuita: Gerencie suas finanças e emita links de pagamento sem custo adicional.

- Facilidade nos meios de pagamento: Ofereça maquininha de cartão e pagamentos via celular para seus clientes, ampliando suas vendas.

- Cobrança automática: Simplifique suas operações com cobranças automatizadas, ganhando tempo para focar no crescimento do seu negócio.

Com a InfinitePay, sua gestão financeira fica mais simples e eficiente, permitindo que você dedique mais tempo ao que realmente importa: fazer seu negócio crescer.

Abra sua Conta InfinitePay em menos de 5 minutos e facilite a elaboração da sua DRE.

Perguntas frequentes

A DRE tem validade jurídica?

A DRE tem grande importância para os usuários externos. A Demonstração do Resultado do Exercício é um documento que só possui validade jurídica e financeira quando assinado por um profissional de contabilidade, legalmente habilitado pelo conselho regional de seu estado. Sem a assinatura de um contador, a demonstração passa a ser apenas um simples demonstrativo gerencial.

Qual a diferença entre DRE e fluxo de caixa?

A DRE (Demonstração do Resultado do Exercício) e o fluxo de caixa são relatórios financeiros com propósitos distintos. A DRE avalia o desempenho operacional em um período, usando o regime de competência, registrando receitas e despesas quando ocorrem, independentemente do pagamento. Já o fluxo de caixa monitora a liquidez diária, usando o regime de caixa, registrando transações apenas quando há movimentação real de dinheiro.

Como montar um DRE do zero?

Para montar um DRE do zero, siga estes passos: 1) Inicie com a Receita Bruta (total de vendas). 2) Subtraia as Deduções (impostos, devoluções, descontos) para obter a Receita Líquida. 3) Deduz o Custo dos Produtos Vendidos (CPV) para calcular o Lucro Bruto. 4) Subtraia as Despesas Operacionais (vendas, administrativas, financeiras) para encontrar o Resultado Antes dos Impostos. 5) Deduz os Impostos para obter o Resultado Líquido.