xplore nossos recursos sobre gestão financeira. Aprenda a gerenciar seu dinheiro de forma eficaz e alcançar a estabilidade financeira.

O planejamento operacional é um processo de definição de objetivos e metas para o curto prazo, geralmente dentro de um ano. Ele é responsável por transformar os objetivos estratégicos da empresa em ações concretas e executáveis.

O planejamento operacional é um desdobramento do planejamento estratégico. Enquanto o planejamento estratégico define os objetivos e metas da empresa a longo prazo, o planejamento operacional define como esses objetivos serão alcançados no dia a dia.

O planejamento operacional é importante para garantir que a empresa esteja operando de forma eficiente e eficaz. Ele ajuda a identificar oportunidades de melhoria, a reduzir custos e a aumentar a produtividade.

Leia mais: Controle financeiro: como fazer e por que é importante para sua empresa

O planejamento operacional é importante para as empresas por diversos motivos, incluindo:

Com um plano claro e bem definido, as equipes podem trabalhar de forma mais organizada e focada, evitando desperdícios de tempo e recursos.

O processo de planejamento exige uma análise profunda dos recursos disponíveis, dos desafios e das oportunidades, o que leva a decisões mais estratégicas e assertivas.

Ao identificar gargalos e ineficiências, o planejamento operacional permite otimizar processos e minimizar custos desnecessários.

Uma empresa com um planejamento sólido está mais preparada para lidar com mudanças no mercado e desafios inesperados, aumentando sua capacidade de competir e prosperar.

Para elaborar um plano operacional eficaz, é importante seguir alguns passos:

Comece por definir claramente os objetivos que você deseja alcançar. Sejam eles aumentar as vendas, lançar um novo produto ou melhorar a qualidade do atendimento, é fundamental ter uma visão clara do que se pretende alcançar.

Avalie os recursos humanos, financeiros e tecnológicos que você tem à disposição. Essa análise permitirá identificar as ferramentas e os talentos necessários para alcançar seus objetivos.

Defina prazos realistas para cada tarefa e designe responsáveis por sua execução. Isso garantirá que o trabalho seja realizado dentro do cronograma e com o nível de qualidade desejado.

É importante monitorar o progresso de seu plano regularmente e fazer ajustes quando necessário. Avalie os resultados e identifique oportunidades de melhoria contínua.

Mantenha sua equipe informada e engajada no processo de planejamento. Comunique os objetivos, prazos e responsabilidades a todos os envolvidos para garantir que todos estejam remando na mesma direção.

Um plano operacional deve conter, pelo menos, os seguintes itens:

Uma das ferramentas que podem facilitar o processo de planejamento operacional é a Planilha de Fluxo de Caixa da InfinitePay, disponível para download grátis. Essa planilha é uma excelente aliada para o controle financeiro da empresa, pois permite registrar todas as entradas e saídas de recursos de forma organizada e detalhada.

Principais funcionalidades da planilha de fluxo de caixa da InfinitePay:

Permite o registro diário ou mensal de todas as transações financeiras da empresa.

Mostra o saldo disponível em cada período, facilitando o acompanhamento da saúde financeira da empresa.

Ajuda a prever futuros saldos com base nas entradas e saídas já registradas, permitindo um planejamento financeiro mais eficaz.

Você também pode se interessar por: O que é antecipação de recebíveis e como ela ajuda seu negócio

Ajuda na montagem de relatórios personalizados para análise e tomada de decisões.

A planilha de fluxo de caixa da InfinitePay é uma ferramenta gratuita que pode ajudar as empresas a planejar e controlar seu fluxo de caixa. A planilha é simples e intuitiva, e permite que os usuários registrem todas as suas receitas e despesas de forma organizada.

.avif)

Na hora de escolher onde investir o seu dinheiro, muitas pessoas se deparam com a dúvida: CDI ou poupança, qual rende mais e vale a pena investir?

A poupança sempre foi uma opção popular entre os brasileiros por sua praticidade e segurança, mas o CDI (Certificado de Depósito Interbancário) é uma alternativa que pode oferecer um retorno mais atrativo, dependendo do contexto econômico.

Neste artigo, vamos comparar os dois investimentos, analisando seus rendimentos, funcionamento e vantagens para diferentes perfis de investidores – ao final, você terá uma visão clara sobre qual é a melhor escolha para o seu dinheiro.

O rendimento do CDI e da poupança está diretamente ligado às taxas de juros da economia brasileira, especialmente a Taxa Selic, definida pelo Banco Central.

A regra de rendimento da poupança depende do nível da Selic:

Já o CDI acompanha a Taxa Selic de forma mais próxima, pois é utilizado nos empréstimos entre bancos.

Normalmente, os investimentos atrelados ao CDI, como CDBs, LCIs e LCAs, oferecem rentabilidades que variam entre 80% a 120% do CDI, dependendo da instituição financeira e do tipo de aplicação.

Ou seja, na maior parte dos cenários, um investimento que pague 100% do CDI tende a render mais que a poupança, mesmo com a incidência de imposto de renda.

Leia mais:

Sim, o CDI costuma render mais que a poupança, especialmente em cenários onde a Selic está alta.

Vamos analisar alguns exemplos práticos para entender melhor essa diferença.

Se considerarmos um investimento que paga 100% do CDI, com a taxa CDI em 10,65% ao ano (aproximadamente 0,85% ao mês), o cálculo do rendimento seria:

Já na poupança, com um rendimento fixo de 0,5% ao mês + TR (Taxa Referencial), se desconsiderarmos a TR, o rendimento seria:

Ou seja, o CDI rende mais que a poupança mesmo considerando o desconto do imposto de renda.

Leia mais: O que é Taxa Referencial (TR) e como impacta nas suas finanças?

Se mantivermos o mesmo cenário, com um CDI de 10,65% ao ano, o rendimento bruto de R$ 1.000 em 12 meses seria:

Já o rendimento líquido, considerando a tabela de imposto de renda regressivo (15% a 22,5%), ficaria entre:

Na poupança, com um rendimento fixo de 6,17% ao ano, o cálculo seria:

Isso significa que, mesmo após o desconto do imposto de renda, o CDI ainda rende mais que a poupança.

O CDI (Certificado de Depósito Interbancário) é um título privado emitido por bancos com o objetivo de realizar empréstimos de curtíssimo prazo entre as próprias instituições financeiras.

Esses empréstimos ocorrem porque os bancos precisam equilibrar seu caixa diariamente, garantindo que tenham recursos suficientes para cumprir exigências regulatórias do Banco Central.

Na prática, o CDI funciona como um referencial para o rendimento de diversos investimentos de renda fixa, como CDBs (Certificados de Depósito Bancário), LCIs (Letras de Crédito Imobiliário) e LCAs (Letras de Crédito do Agronegócio) – ele anda muito próximo da Taxa Selic, pois ambos estão ligados aos juros da economia.

Quando você investe em produtos que rendem um percentual do CDI, como CDBs que pagam 100% do CDI, significa que sua aplicação crescerá de acordo com essa taxa.

Como o CDI geralmente é mais alto do que o rendimento da poupança, ele se torna uma opção mais atrativa para quem busca um investimento seguro e rentável.

Em 2025, com a Selic em 10,65% ao ano, a taxa do CDI está em torno de 10,65% ao ano também – isso significa que, ao investir em um produto que rende 100% do CDI, o seu dinheiro cresce conforme essa taxa.

Se o seu investimento paga 120% do CDI, por exemplo, ele renderá 20% a mais que o CDI padrão.

No entanto, a taxa do CDI pode mudar ao longo do ano, conforme o Banco Central altera a Selic para controlar a inflação e a economia – por isso, é sempre bom acompanhar as atualizações da taxa antes de tomar decisões de investimento.

Investir em aplicações que rendem baseadas no CDI é muito simples: basta escolher um produto financeiro que esteja atrelado a essa taxa.

Aqui estão algumas das principais formas de investir:

1. CDBs (Certificados de Depósito Bancário)

2. LCIs e LCAs (Letras de Crédito Imobiliário e do Agronegócio)

3. Fundos DI (Fundos de Renda Fixa)

4. Tesouro Selic

Para investir em qualquer uma dessas opções, basta abrir conta em um banco ou corretora de valores e escolher a aplicação mais adequada para o seu perfil.

Saiba mais sobre como fazer o dinheiro render.

Antes de decidir onde investir, é importante entender qual é o seu perfil de investidor – isso ajuda a definir se o CDI é uma boa escolha e qual tipo de aplicação dentro dessa categoria faz mais sentido para você.

Os perfis são:

Saber qual é o seu perfil permite escolher o melhor investimento atrelado ao CDI para suas necessidades e objetivos financeiros.

A poupança tem uma regra fixa de rendimento, definida da seguinte forma:

Considerando que o CDI está em torno de 10,65% ao ano, e a poupança rende aproximadamente 6,17% ao ano + TR, podemos comparar os rendimentos de forma prática:

Mesmo considerando o imposto de renda sobre os investimentos que seguem o CDI, em muitos casos, eles continuam sendo mais vantajosos que a poupança.

Leia também: Quanto rende 1 milhão na poupança em 2025?

A principal diferença entre CDI e poupança está na forma como o rendimento é calculado e na sua finalidade dentro do sistema financeiro.

| Característica | CDI | Poupança |

|---|---|---|

| O que é | Taxa de juros utilizada entre bancos e referência para investimentos de renda fixa. | Conta de depósito regulamentada pelo governo, usada para guardar dinheiro. |

| Rentabilidade | Normalmente acima da poupança (exemplo: 100% do CDI = 10,65% ao ano). | Cerca de 6,17% ao ano quando a Selic está acima de 8,5%. |

| Liquidez | Depende do investimento (CDBs e LCIs podem ter liquidez diária ou prazo fixo). | Liquidez imediata, mas só rende a cada 30 dias. |

| Imposto de Renda | Sim (exceto para LCIs e LCAs). | Não há cobrança de IR. |

| Segurança | Garantido pelo Fundo Garantidor de Créditos (FGC) até R$ 250 mil por CPF e instituição. | Também é garantida pelo FGC, sem limite de valor. |

No geral, o CDI é mais vantajoso para quem quer melhores rendimentos, mesmo com o desconto do imposto de renda.

Empreendedores precisam de alternativas de investimento que ofereçam liquidez, segurança e boa rentabilidade.

O CDI pode ser uma excelente opção para manter capital de giro, recursos para expansão e reservas de emergência, já que seus rendimentos costumam superar a inflação.

Em cenários de Selic alta, aplicações que rendem 100% do CDI ou mais são mais vantajosas do que deixar o dinheiro parado na poupança.

Muitos CDBs e fundos DI oferecem liquidez diária, permitindo que o empreendedor tenha acesso ao dinheiro quando precisar.

LCIs e LCAs são opções interessantes para maximizar o rendimento, já que são isentas de IR para pessoa física.

O CDI é um investimento de baixo risco, garantindo maior segurança para guardar dinheiro da empresa sem perder rentabilidade.

O empreendedor pode separar o capital em diferentes aplicações atreladas ao CDI:

Deixar dinheiro parado na conta corrente ou na poupança pode significar perda de valor com o tempo, devido à inflação.

Investimentos atrelados ao CDI garantem que o capital do negócio esteja sempre rendendo.

Se um empreendedor tem R$ 50 mil guardados na conta da empresa e decide investir em um CDB de 100% do CDI, com a taxa de 10,65% ao ano, ele terá um rendimento bruto de aproximadamente R$ 5.325 ao final de um ano.

Se esse dinheiro estivesse na poupança, com rendimento anual de 6,17%, o total ao final do ano seria R$ 3.085, uma diferença de mais de R$ 2.200.

Gerenciar bem o dinheiro exige mais do que apenas escolher onde investir – é essencial ter uma conta digital que ofereça praticidade, flexibilidade e benefícios reais.

A Conta Digital InfinitePay é uma excelente opção para otimizar suas finanças, permitindo movimentações rápidas, sem tarifas e com funcionalidades que facilitam o dia a dia de investidores e empreendedores.

Com a InfinitePay, você tem Pix ilimitado, cartão de crédito e débito sem anuidade, cashback de 1,5% em todas as compras e a possibilidade de parcelar pagamentos via Pix.

Além disso, é possível receber pagamentos e gerenciar seus recursos de forma simples e eficiente, tudo em um único aplicativo.

Principais benefícios da conta InfinitePay:

Seja para organizar melhor suas finanças ou complementar sua estratégia de investimentos, a conta InfinitePay oferece infinitas possibilidades sem custos adicionais.

Baixe o app e abra sua conta grátis para ter mais controle sobre o seu dinheiro.

O faturamento é um dos principais indicadores financeiros de uma empresa. Ele representa o valor total das vendas de produtos ou serviços realizados em um determinado período, sem considerar os custos.

Em outras palavras, o faturamento é o dinheiro que entra no caixa da empresa a partir de sua atividade principal. Ele é calculado multiplicando-se a quantidade de produtos ou serviços vendidos pelo preço unitário.

Por exemplo, se uma empresa vende 100 unidades de um produto a R$10,00 cada, o seu faturamento será de R$1.000,00.

Em termos simples, o faturamento é a soma total de todas as receitas obtidas por uma empresa em um determinado período de tempo. Essas receitas são geradas a partir da venda de produtos ou serviços, e o faturamento representa o montante bruto que a empresa recebe antes de deduzir os custos e despesas operacionais.

É importante distinguir entre faturamento e lucro, já que esses dois conceitos estão relacionados, mas são diferentes. Enquanto o faturamento representa o total das receitas, o lucro é o valor que resta após subtrair todos os custos e despesas, incluindo impostos, salários e outros gastos operacionais. Em resumo, o faturamento é a entrada de dinheiro, enquanto o lucro é o que sobra depois de pagar todas as contas.

Outro ponto importante a ser esclarecido é a diferença entre renda e faturamento. Renda refere-se ao dinheiro que uma pessoa física ganha, como salário, aluguel, dividendos de investimentos, entre outros. Faturamento, por outro lado, é uma métrica utilizada no contexto empresarial para calcular a receita total de uma empresa.

O faturamento é importante para a empresa porque:

Leia mais:

Como aumentar seu faturamento sem aumentar a base de clientes

3 dicas essenciais para aumentar o faturamento da sua Oficina Mecânica

Fazer o faturamento de uma empresa envolve registrar todas as vendas ou receitas geradas e manter um controle detalhado de todas as transações financeiras. Isso pode ser feito manualmente ou com o auxílio de softwares de gestão financeira, dependendo do porte e das necessidades da empresa.

O faturamento é calculado multiplicando-se a quantidade de produtos ou serviços vendidos pelo preço unitário.

A fórmula é a seguinte:

Faturamento = Quantidade de produtos ou serviços vendidos * Preço unitário

Por exemplo, se uma empresa vende 100 unidades de um produto a R$10,00 cada, o seu faturamento será de R$1.000,00.

Faturamento = 100 * 10

Faturamento = 1.000

O faturista desempenha um papel importante na empresa, sendo responsável por emitir faturas, boletos e notas fiscais, garantindo que todas as transações sejam registradas adequadamente. Eles também podem lidar com o processo de cobrança e auxiliar na gestão financeira.

Para os microempreendedores individuais (MEIs), o faturamento é um conceito crucial. De acordo com as regras do MEI, existe um limite anual de faturamento para se qualificar como MEI. Caso o faturamento anual exceda esse limite, o empresário pode perder os benefícios do MEI e precisará se enquadrar em um regime tributário diferente.

Leia mais:

MEI: vantagens, limitações e obrigações

Capital social MEI: o que é, para que serve e como definir

Melhor maquininha de cartão para MEI

Em resumo, o faturamento é o montante total de receitas geradas por uma empresa em um determinado período. É uma métrica fundamental para avaliar o desempenho financeiro de um negócio, mas não deve ser confundido com lucro. É importante compreender os princípios do faturamento para tomar decisões financeiras sólidas e garantir o sucesso da empresa.

O Microempreendedor Individual (MEI) é uma modalidade de empreendedorismo que oferece uma série de benefícios aos seus adeptos, como a facilidade de abertura, a isenção de alguns impostos e a possibilidade de acesso a linhas de crédito e outros serviços. Mas para isso é necessário pagar DAS MEI que funciona como um imposto de arrecadação.

Um dos principais compromissos do MEI é o pagamento do Documento de Arrecadação do Simples Nacional (DAS). O DAS é um documento de arrecadação que reúne os tributos que o MEI deve pagar, como a contribuição previdenciária, o ICMS e o ISS.

Para pagar DAS MEI primeiro você precisa entender o que é. DAS MEI é um documento de arrecadação que reúne os seguintes tributos:

Leia mais: Guia completo sobre o que é DAS-MEI

O pagamento do DAS MEI é importante por vários motivos, incluindo:

O MEI é obrigado a pagar o DAS MEI, e o não pagamento pode acarretar em multas e juros, além de outras penalidades.

O MEI que paga o DAS em dia tem direito a uma série de benefícios, como aposentadoria, auxílio-doença, licença-maternidade e outros.

O pagamento do DAS MEI ajuda a proteger o seu negócio de possíveis problemas com o fisco.

Você também pode se interessar:

Você pode pagar DAS MEI de duas maneiras:

O DAS MEI gerado será exibido na tela. Você pode imprimi-lo ou salvar o arquivo em seu computador.

Clique em "Emitir DAS".

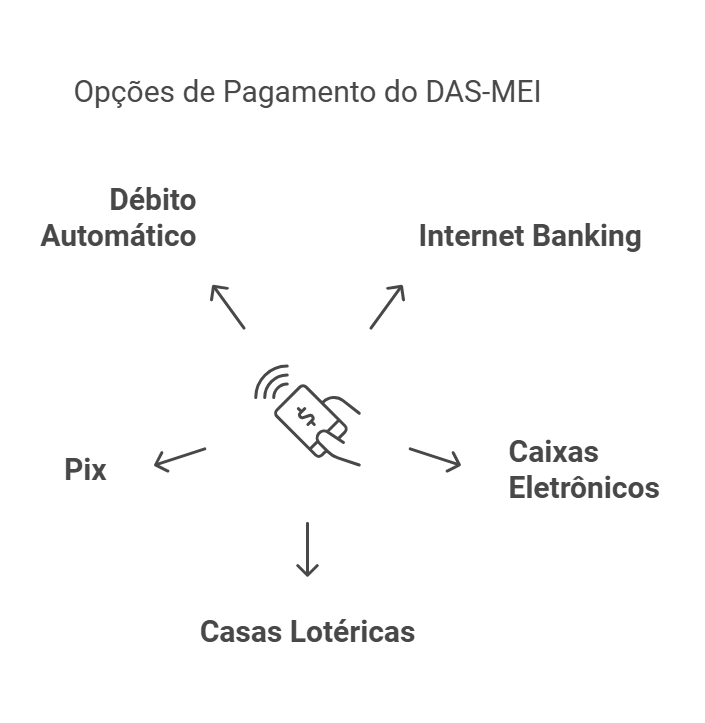

O DAS MEI pode ser pago de diversas maneiras, como:

Cartão de crédito; Boleto bancário e Débito automático.

Para pagar o DAS MEI através do boleto bancário, siga os passos abaixo:

O DAS MEI deve ser pago até o dia 20 do mês subsequente ao período de apuração. Por exemplo, o DAS MEI referente ao mês de agosto deve ser pago até o dia 20 de setembro.

Caso o pagamento do DAS MEI seja realizado após o prazo, o MEI estará sujeito a multa e juros.

Para saber se tem DAS atrasado, o empreendedor deve acessar o site do Portal do Simples Nacional e consultar o seu extrato fiscal.

No extrato fiscal, o empreendedor poderá visualizar todos os DAS que já forma pagos ou ainda constam em aberto.

Para saber mais: DAS MEI atrasado: como e onde pagar

O pagamento do DAS MEI é uma obrigação do Microempreendedor Individual. O não pagamento do DAS pode acarretar em multas e juros, além de outras penalidades.

Por isso, é importante estar atento ao prazo de pagamento do DAS MEI e realizar o pagamento de forma correta.

Conteúdos relacionados:

A conta PJ da InfinitePay é digital, gratuita e perfeita para MEI!

Com ela, você pode vender pelo app sem maquininha e com Pix taxa ZERO!

Um sistema de cobrança otimiza seu fluxo de caixa ao automatizar o recebimento de pagamentos e reduzir a inadimplência, um controle crucial diante do recorde de 8,1 milhões de empresas negativadas em agosto de 2025. Essa ferramenta organiza todo o processo, desde o envio de faturas e lembretes automáticos até a disponibilização de múltiplos meios de pagamento, garantindo mais eficiência para manter as finanças saudáveis.

Um sistema de cobrança pode ajudar a reduzir a inadimplência e melhorar o fluxo de caixa. Isso porque ele permite que as empresas automatizem o processo de cobrança, desde o envio de faturas até o contato com clientes inadimplentes.

Leia mais:

Um sistema de cobrança é uma plataforma que automatiza os processos de cobrança de um negócio. Ele permite que os negócios enviem faturas, lembretes de pagamento, cobranças e até mesmo realizem ações de recuperação de crédito.

Os sistemas de cobrança podem ser usados por negócios de todos os tamanhos e segmentos. Eles são especialmente úteis para empresas que precisam gerenciar um grande número de cobranças ou que precisam automatizar processos manuais.

Um sistema de cobrança gerencia o processo de cobrança de valores devidos por clientes ou parceiros comerciais. Ele desempenha um papel crucial na otimização do fluxo de caixa e na redução da inadimplência. Abaixo, explicamos como geralmente funciona um sistema de cobrança:

Primeiro, as informações dos clientes são inseridas no sistema, juntamente com os detalhes dos contratos ou serviços prestados que estabelecem os valores e prazos de pagamento.

O processo inicia com a emissão de faturas automáticas com base em transações comerciais ou serviços prestados. As faturas contêm detalhes como data de vencimento, itens ou serviços prestados, e valores a serem pagos.

O sistema monitora o status de pagamento das faturas, identificando contas em dia e aquelas em atraso. Pode enviar lembretes automáticos para clientes antes e após a data de vencimento, incentivando o pagamento pontual.

Com a baixa automática, o sistema identifica o pagamento do cliente e atualiza o status da cobrança sem que você precise fazer nada. Isso elimina a necessidade de conferir extratos e atualizar planilhas manualmente, reduzindo erros e economizando tempo.

O sistema permite a personalização de estratégias com base nas características específicas dos clientes. Isso inclui a definição de políticas de crédito, a oferta de descontos por pagamentos antecipados e a criação de planos de pagamento personalizados.

Recursos analíticos são utilizados para avaliar padrões de pagamento, comportamento financeiro dos clientes e identificação de riscos. Isso ajuda na tomada de decisões informadas sobre políticas de crédito e abordagens de cobrança.

Um sistema de cobrança identifica sinais de inadimplência por meio do monitoramento constante. Isso permite ação proativa para evitar que contas em atraso se tornem problemas críticos.

Oferecer mais meios de pagamento é a melhor estratégia para aumentar as chances de receber seus clientes em dia. As opções incluem boleto à vista e parcelado, Pix Cobrança, link de pagamento e cartões de todas as bandeiras. Vales, como refeição e alimentação, também podem ser oferecidos.

Além de diversificar as opções, é importante dar flexibilidade ao cliente, como permitir a troca do meio de pagamento durante as parcelas ou em uma assinatura de serviço com cobrança recorrente.

Sistemas modernos integram o envio de cobranças diretamente pelo WhatsApp. Em vez de depender apenas de e-mail e SMS, você envia boletos e links de pagamento no app de mensagens mais usado do Brasil, o que aumenta a visibilidade e a taxa de conversão.

Geração de relatórios detalhados sobre o desempenho financeiro, incluindo análise de contas a receber, histórico de pagamentos e previsões de fluxo de caixa.

Em casos de inadimplência, o sistema facilita a implementação de estratégias de recuperação de dívidas, automatizando processos de negociação e gestão de acordos de pagamento.

A régua de cobrança é um roteiro que define quando e como enviar mensagens aos clientes para lembrá-los de pagar suas contas.

A cobrança recorrente é ideal para modelos de negócio baseados em assinaturas, planos ou mensalidades. O valor é debitado automaticamente do cliente a cada período, e o principal diferencial é que não compromete o limite total do cartão de crédito, apenas o valor da parcela mensal.

Já a cobrança avulsa é utilizada para vendas únicas ou serviços pontuais, sem programação de pagamentos futuros. É a forma mais comum de cobrança para produtos ou serviços vendidos de forma esporádica, onde você emite uma fatura, boleto ou link de pagamento para uma única transação.

O carnê digital é a versão moderna do tradicional carnê de loja, perfeito para vendas parceladas. Com ele, você gera uma sequência de cobranças com vencimentos programados, seja via boleto ou Pix, facilitando o pagamento em prestações fixas e o controle para o cliente.

Uma régua de cobrança é um conjunto de procedimentos e ações estruturadas, criadas para gerenciar o processo de cobrança de clientes inadimplentes de maneira eficiente e automatizada. Essa régua é composta por várias etapas que vão desde o primeiro contato com o cliente até ações mais severas, como a negativação do nome ou ação judicial, caso a dívida não seja quitada. O objetivo da régua de cobrança é recuperar o crédito da forma mais amigável possível, reduzir o índice de inadimplência e manter uma boa relação com o cliente.

A régua de cobrança pode variar de acordo com a política de cada empresa, o tipo de produto ou serviço oferecido e o perfil do cliente. No entanto, ela geralmente inclui comunicações via e-mail, SMS, ligações telefônicas e, em alguns casos, correspondências físicas.

Abaixo, segue um exemplo de tabela que descreve uma régua de cobrança típica, considerando D+ (dias após o vencimento da dívida):

| Ação | Comunicação | |

|---|---|---|

| Antes do vencimento | Enviar notificação | Envio de Email lembrando a data de vencimento |

| Dia do vencimento | Enviar notificação | - |

| D+3 (Três dias após o vencimento) | Verificar pagamento | Envio de WhatsApp lembrando o cliente sobre a fatura vencida e oferecendo opções de pagamento |

| D+7 (Sete dias após o vencimento) | Entrar em contato para pagamento | Contato telefônico para entender os motivos do atraso e negociar formas de pagamento |

| D+15 (Quinze dias após o vencimento) | Entrar em contato para pagamento | Nova tentativa de contato telefônico para acordo. Informar sobre a possibilidade de negativação do nome |

| D+30 (Trinta dias após o vencimento) | Entrar em contato para renegociação | Envio de notificação final via Email, alertando sobre as consequências legais do não pagamento, incluindo ação judicial |

É importante ressaltar que a régua de cobrança deve sempre respeitar as normas do Código de Defesa do Consumidor e as boas práticas de mercado, procurando manter um relacionamento saudável e respeitoso com o cliente.

Automatizar a régua de cobrança com um sistema de cobrança gratuito traz diversos benefícios tanto para as empresas quanto para os clientes, tornando o processo de cobrança mais eficiente, eficaz e menos suscetível a erros humanos. Aqui estão alguns dos principais motivos pelos quais as empresas optam pela automatização desse processo:

A automatização permite que a empresa execute uma grande quantidade de ações de cobrança em um curto espaço de tempo, reduzindo o trabalho manual necessário e permitindo que a equipe se concentre em tarefas mais estratégicas.

Garante que todas as ações de cobrança sejam realizadas de forma padronizada, seguindo as políticas da empresa, o que ajuda a manter a qualidade e a uniformidade do processo de cobrança.

A tecnologia permite segmentar e personalizar as ações de cobrança de acordo com o perfil do cliente, histórico de pagamento, valor da dívida, entre outros critérios, aumentando as chances de sucesso na recuperação do crédito.

A automatização diminui a necessidade de intervenção humana, o que pode reduzir significativamente os custos operacionais associados ao processo de cobrança.

A comunicação automatizada pode ser menos invasiva e mais amigável, oferecendo opções de negociação e pagamento de forma clara e acessível, o que contribui para a manutenção de uma boa relação com o cliente, mesmo em situações de inadimplência.

A agilidade e a precisão na execução das etapas da régua de cobrança aumentam as chances de recuperação de créditos, impactando positivamente o fluxo de caixa e a saúde financeira da empresa.

A automatização facilita o monitoramento em tempo real do processo de cobrança, permitindo ajustes rápidos na estratégia conforme necessário, além de fornecer dados valiosos para análises futuras.

Veja Prevenindo cobrança indevida

A automatização ajuda a garantir que todas as ações de cobrança estejam em conformidade com as leis e regulamentações aplicáveis, minimizando riscos legais para a empresa.

Portanto, a automatização da régua de cobrança é uma estratégia importante para otimizar o processo de recuperação de dívidas, reduzindo custos operacionais, melhorando a relação com os clientes e aumentando a eficácia na recuperação de créditos.

Você também pode se interessar: Elementos essenciais de uma mensagem de cobrança de mensalidade escolar

Quando o assunto é gestão de cobranças, o ideal é contar com um sistema que vá além do simples envio de boletos. A InfinitePay oferece uma plataforma completa que automatiza processos, centraliza informações e garante mais controle sobre as finanças do seu negócio.

Para alcançar eficiência e atender às necessidades específicas da sua empresa, é essencial considerar fatores como o volume de transações, a complexidade das operações financeiras e o custo-benefício. A solução da InfinitePay foi desenvolvida para se adaptar a diferentes perfis de negócio, oferecendo praticidade e segurança em cada etapa da cobrança.

Por isso é indispensável contar com uma empresa reconhecida pela qualidade e segurança, que disponibiliza uma plataforma de gestão de cobranças eficiente. Dessa forma, é possível assegurar a ausência de problemas no processo de automatização, otimizando assim as atividades relacionadas.

O Microempreendedor Individual (MEI) é uma categoria empresarial criada para facilitar a formalização de pequenos negócios no Brasil.

Entre as principais responsabilidades do MEI está o pagamento de tributos por meio do Documento de Arrecadação do Simples Nacional, mais conhecido como DAS-MEI.

Este guia aborda o que é DAS-MEI, como funciona, como emitir e pagar suas guias, além de outros pontos importantes para manter sua situação fiscal regularizada.

O termo DAS-MEI se refere ao Documento de Arrecadação do Simples Nacional para Microempreendedores Individuais – trata-se de uma guia de pagamento mensal que consolida todos os tributos devidos por quem optou pelo regime MEI.

O Documento de Arrecadação do Simples Nacional (DAS) foi criado para facilitar o recolhimento de impostos em uma única guia de pagamento, evitando burocracias excessivas – no caso do MEI, o DAS-MEI é adaptado para incluir apenas os tributos específicos dessa categoria.

A grande vantagem do DAS-MEI é a simplicidade, pois permite que o microempreendedor pague suas obrigações fiscais de forma unificada, mantendo a regularidade com a Receita Federal e garantindo acesso a benefícios previdenciários e outros direitos.

O DAS-MEI é a ferramenta que consolida os tributos devidos mensalmente pelo MEI – trata-se de um documento emitido mensalmente, que deve ser pago até o dia 20 de cada mês. Ele simplifica as tarefas tributárias do MEI ao unificar os seguintes tributos:

Os valores do DAS-MEI são fixos e reajustados anualmente de acordo com o salário mínimo e outros fatores. Consulte os valores atualizados no Portal do Empreendedor ou em fontes oficiais.

Leia também: MEI 2025: confira vantagens, desvantagens e obrigações

Emitir a guia de pagamento DAS-MEI é um processo simples e pode ser feito diretamente no site oficial do Simples Nacional. Aqui está o passo a passo detalhado:

Não se esqueça de sempre verificar se há guias pendentes de meses anteriores e utilize navegadores atualizados para evitar erros durante o processo.

O pagamento do DAS-MEI é flexível e pode ser feito de diversas formas, dependendo da sua preferência.

Confira as opções:

Leve a guia impressa até uma casa lotérica e efetue o pagamento diretamente no caixa.

Verifique com o seu banco se é possível cadastrar o DAS-MEI para débito automático e evitar atrasos.

Guarde o comprovante de pagamento para possíveis consultas futuras e verifique regularmente no Portal do Empreendedor se todos os pagamentos estão contabilizados.

Além disso, certifique-se de realizar o pagamento dentro do prazo (até o dia 20 de cada mês) para evitar multas e juros.

Leia mais:

Manter suas guias de pagamento DAS-MEI em dia oferece uma série de vantagens:

Leia mais: Como regularizar o MEI? Passo a passo para acabar com a irregularidade

Não pagar o DAS-MEI traz as seguintes consequências:

O valor devido não some. Ele se acumula com multas e juros.

Para ter direito a benefícios como aposentadoria e auxílio-doença, é necessário estar em dia com os pagamentos.

Se o MEI ficar inadimplente por muito tempo, ele corre o risco de ter seu CNPJ cancelado.

O DAS-MEI é uma das responsabilidades mais importantes do Microempreendedor Individual. Compreendendo sua importância e mantendo os pagamentos em dia, o MEI garante sua regularidade fiscal e aproveita os benefícios oferecidos pelo programa. Mantenha-se informado e em dia com suas obrigações para que seu negócio prospere com tranquilidade!

Leia mais: Confira as regras da exclusão do MEI do Simples Nacional

Caso o DAS-MEI não seja pago no prazo, existem medidas específicas que o microempreendedor pode adotar para regularizar a situação e evitar maiores complicações:

Regularizar o pagamento do DAS-MEI em atraso é crucial para evitar complicações maiores, como restrições no CNPJ, perda de benefícios e dificuldades no acesso a crédito.

Manter uma gestão financeira organizada pode prevenir futuros atrasos e assegurar a saúde fiscal do seu negócio.

Você também pode se interessar:

Para o Microempreendedor Individual (MEI), a gestão financeira é fundamental – e escolher a conta certa para gerir o seu negócio pode fazer a diferença entre um empreendimento bem-sucedido e um que enfrenta desafios contínuos.

A InfinitePay oferece uma conta digital gratuita com os seguintes serviços:

Opção moderna e prática para receber pagamentos presencialmente.

Faça e receba Pix sem custos, facilitando o recebimento de pagamentos.

Opção de receber o dinheiro das vendas de forma instantânea ou em até 1 dia útil.

Acesse relatórios detalhados para uma gestão eficiente e automatize as notificações de cobrança para reduzir a inadimplência.

Flexibilidade e segurança nas transações com a oferta de cartões digitais.

Acelere o crescimento do seu negócio com a eficiência das nossas soluções.

Baixe o app da InfinitePay e abra sua conta MEI gratuitamente!