xplore nossos recursos sobre gestão financeira. Aprenda a gerenciar seu dinheiro de forma eficaz e alcançar a estabilidade financeira.

O Sistema Público de Escrituração Digital (SPED) é uma ferramenta que veio para modernizar e facilitar o relacionamento entre os contribuintes e a administração tributária. Dentro do escopo do SPED, temos o EFD-Reinf, ou Escrituração Fiscal Digital de Retenções e Outras Informações Fiscais. Em meio a tantos termos técnicos e siglas, muitos empresários e profissionais ficam confusos. Por isso, preparamos este conteúdo para desmistificar o Reinf e explicar sua importância.

O EFD-Reinf é um dos módulos do SPED, responsável pela escrituração das retenções na fonte, seja ela de trabalhadores, seja sobre negociações com terceiros. Ele abrange, por exemplo, os tributos retidos na fonte por órgãos públicos, empresas privadas ou pagamentos a beneficiários no exterior.

Em outras palavras, "Reinf" é tipo um sistema do governo onde as empresas informam quanto pagaram e quanto de imposto foi retido em certos pagamentos, que não estão ligados à folha de salários. É como se fosse um jeito das empresas dizerem ao governo: "Olha, paguei isso e segurei esse tanto de imposto". E o governo, por sua vez, pode olhar essas informações para conferir se tudo está certinho. Não é uma ferramenta para auditar, mas sim para informar. Porém, é claro, o governo pode usar essas informações para checar se tudo tá conforme as regras.

Leia mais: DIRF: o que é e como fazer?

A criação do Reinf tem como objetivo centralizar as informações e torná-las mais acessíveis para os órgãos fiscais, reduzindo a burocracia, evitando a duplicidade de informações e, principalmente, ampliando o combate à sonegação fiscal.

Dentre as informações prestadas pelo EFD-Reinf, podemos destacar

Estão obrigadas a prestar informações pelo Reinf:

Leia mais: Gestão financeira eficiente: A chave do sucesso para seu negócio

O prazo de entrega da EFD-Reinf 2026 (Escrituração Fiscal Digital de Retenções e Outras Informações Fiscais) varia de acordo com o tipo e tamanho do contribuinte.

Lembrando que, caso a data de vencimento recaia em dia não útil, a entrega deverá ser antecipada para o dia útil imediatamente anterior.

No entanto, é importante verificar constantemente as atualizações e normativas publicadas pela Receita Federal, pois mudanças no cronograma e prazos podem ocorrer. Sempre recomendo a consulta ao portal da Receita Federal ou a um contador para garantir que você esteja ciente do prazo atualizado e das últimas obrigatoriedades.

A obrigatoriedade da entrega da EFD-Reinf (Escrituração Fiscal Digital de Retenções e Outras Informações Fiscais) depende da natureza das atividades realizadas pela empresa e de sua classificação tributária. Vamos entender os critérios para saber se sua empresa precisa entregar a EFD-Reinf:

Natureza das Operações: Independentemente da classificação tributária da sua empresa, se ela realizar operações que envolvam retenção de impostos (exceto ISS e ICMS) ou outras operações relacionadas no layout da EFD-Reinf, haverá a necessidade de entrega da escrituração. Isso inclui, por exemplo, retenção na fonte de pagamentos diversos feitos a pessoas jurídicas, retenção previdenciária sobre notas fiscais, entre outras.

Classificação Tributária:

Atividades Específicas: Existem algumas atividades específicas que tornam a empresa obrigada a entregar a EFD-Reinf:

O que fazer?

Avaliação Interna: É essencial que a empresa faça uma avaliação interna, preferencialmente com o auxílio de um contador ou equipe contábil, sobre suas atividades e operações para identificar se há obrigações relacionadas à EFD-Reinf.

Consulte um Contador: Este profissional é o mais indicado para avaliar a necessidade de entrega da EFD-Reinf com base nas atividades e operações realizadas pela empresa.

Fique atento às atualizações: A legislação tributária brasileira é frequentemente atualizada. Assim, mesmo que sua empresa não esteja obrigada agora, essa situação pode mudar. Mantenha-se atualizado e sempre em contato com seu contador.

Em suma, a obrigatoriedade está ligada tanto à classificação tributária da empresa quanto às atividades que ela realiza. A EFD-Reinf é apenas uma das diversas obrigações acessórias exigidas pelo sistema tributário brasileiro, por isso, é fundamental manter a regularidade e a conformidade com todas as exigências fiscais.

Leia mais: Como fazer seu informe de rendimentos de pessoa jurídica

A implementação do Reinf representa uma grande evolução no cenário fiscal brasileiro. Ao proporcionar uma maior transparência nas operações, ele não apenas facilita o trabalho dos profissionais da área contábil, mas também contribui para a redução da sonegação e evasão fiscal.

É fundamental que as empresas estejam atentas às suas obrigações e prazos relacionados ao Reinf, evitando possíveis penalidades. Recomenda-se, ainda, o uso de sistemas de gestão integrada e a capacitação constante da equipe responsável por essa escrituração.

O Reinf é mais uma ferramenta que busca a modernização e a transparência nas relações fiscais, trazendo benefícios tanto para o governo quanto para os contribuintes. Seu entendimento e correta aplicação são essenciais para uma gestão fiscal eficiente e alinhada às exigências legais atuais.

Visando sempre aprimorar a experiência de seus clientes, a InfinitePay tem o compromisso de enviar, automaticamente, o REINF no início de cada mês. Esta é uma das formas que a empresa demonstra sua atenção e cuidado com a conformidade fiscal de seus clientes. E as novidades não param por aí: em breve, esta funcionalidade será ainda mais acessível, estando disponível diretamente no aplicativo e também na conta web, garantindo assim mais praticidade e agilidade para todos.

Nossos clientes têm acesso direto ao arquivo do Reinf na conta digital da InfinitePay. Em apenas 4 passos você tem sua Reinf na mão. Veja:

Veja mais: Venda, emita fichas e faça a gestão de estoque direto pela maquininha

São diversas as obrigações que temos com a Receita Federal – entre as responsabilidades mais latentes em relação à Receita, vale a pena dar ênfase à Declaração do Imposto de Renda Retido na Fonte, ou DIRF.

Se você deseja entender melhor o que é DIRF e para que serve, está no lugar certo.

Neste artigo, nos dedicamos a explicar o que é o DIRF, por quem ela deve ser declarada, como é feito o processo de declaração e quais as mudanças previstas.

A DIRF (Declaração do Imposto de Renda Retido na Fonte) é uma obrigação fiscal utilizada pela Receita Federal para fiscalizar o cumprimento da legislação relacionada ao Imposto de Renda.

Essa declaração é uma ferramenta importante no combate à sonegação fiscal, aplicável tanto a pessoas físicas quanto jurídicas.

Empregadores devem informar à Receita os funcionários que, no ano anterior, receberam valores iguais ou superiores a R$ 28.559,70.

Após a entrega da DIRF, esses funcionários precisam receber um relatório detalhando:

Esse relatório é essencial para que os funcionários possam preencher corretamente sua

Declaração de Ajuste Anual do Imposto de Renda.

Além disso, as informações fornecidas pela empresa na DIRF devem ser conciliadas com os dados declarados pelos funcionários.

Se houver divergências, o contribuinte será obrigado a justificar as inconsistências à Receita Federal.

Caso o erro seja atribuído à empresa, ela poderá ser multada por omissões ou inconsistências na DIRF.

Os contribuintes devem prestar atenção ao cálculo do imposto de renda e à tabela para conciliar seus valores.

Assim, será possível saber se realmente é necessário declarar a DIRF.

Leia mais: 6 impostos e tributos que todo empreendedor precisa conhecer

Preparar e enviar a DIRF de forma correta é fundamental para evitar problemas com a Receita Federal.

A seguir, um guia prático para fazer a DIRF:

Antes de tudo, certifique-se de que você ou sua empresa precisa mesmo enviar a DIRF. Empresas que realizam pagamentos com retenção de Imposto de Renda na fonte são, em sua maioria, obrigadas a declarar, assim como pessoas físicas em determinadas situações.

A Receita Federal disponibiliza anualmente um programa específico para a geração da DIRF.

Você deve baixá-lo no site oficial da Receita Federal, na seção de "Download".

Para preencher a DIRF, você precisa de uma série de informações, que incluem:

Com o programa aberto e as informações em mãos, comece a preencher:

O próprio programa da DIRF possui uma funcionalidade de validação.

Utilize-a para certificar-se de que não há inconsistências ou informações faltantes – o sistema irá alertá-lo caso encontre alguma irregularidade.

Após validar e garantir que está tudo correto, gere o arquivo da declaração.

Utilize o programa Receitanet (geralmente já vem com o programa da DIRF) para transmitir a declaração para a Receita Federal.

Você precisará de um certificado digital válido para esta etapa.

Após a transmissão ser concluída com sucesso, você receberá um recibo eletrônico.

Guarde-o com cuidado, pois ele é a sua prova de entrega da DIRF.

A Receita Federal estipula um prazo específico para a entrega da DIRF a cada ano. Certifique-se de cumprir este prazo para evitar multas e complicações.

No site da Receita Federal, você pode acompanhar o processamento da sua DIRF. Caso haja algum erro ou pendência, o sistema informará para que você tome as providências necessárias.

Nota importante: A Receita Federal estabeleceu que a Declaração do Imposto sobre a Renda Retido na Fonte (DIRF) será substituída, a partir do ano-calendário de 2025, pelas escriturações do eSocial e da EFD-Reinf. Portanto, a DIRF 2025, referente ao ano-calendário de 2024, será a última a ser entregue por meio do Programa Gerador da DIRF (PGD DIRF). As informações relativas aos fatos ocorridos a partir de 1º de janeiro de 2025 deverão ser prestadas exclusivamente por meio das escriturações mencionadas.

Leia mais: Como fazer seu informe de rendimentos de pessoa jurídica

Empresas, pessoas físicas e jurídicas que realizaram pagamentos sujeitos à retenção do Imposto de Renda (IR) ou de contribuições sociais precisam estar atentos às regras para evitar multas e complicações fiscais.

A seguir, detalhamos os cenários para quem é obrigado a entregar a Dirf.

Estão obrigados a entregar a DIRF todos aqueles que, no ano-calendário, efetuaram pagamentos ou créditos com retenção do Imposto de Renda, ainda que apenas em um único mês.

Entre os principais casos, destacam-se:

Além disso, a obrigatoriedade também se estende a casos de retenção de contribuições como PIS, Cofins e CSLL, e pagamentos a residentes ou domiciliados no exterior.

Mesmo quando não houver retenção de IR durante o ano, algumas entidades ainda podem ser obrigadas a apresentar a DIRF.

Isso ocorre nos seguintes casos:

Em resumo, a obrigatoriedade de entrega da DIRF vai além da retenção efetiva do imposto e abrange diversas situações específicas previstas na legislação – por isso, é fundamental analisar cuidadosamente todas as operações realizadas durante o ano para garantir o cumprimento correto dessa obrigação fiscal.

A tecnologia veio para facilitar, e com a DIRF não é diferente.

Se você é cliente InfinitePay, pode obter o extrato DIRF com apenas alguns cliques pelo aplicativo.

Veja:

Você também pode compartilhar por e-mail ou WhatsApp.

Os valores da DIRF são calculados com base nas seguintes informações:

Por exemplo, se uma pessoa jurídica efetuar uma retenção de IRPF de R$ 100,00 sobre um valor de base de cálculo de R$ 1.000,00, a alíquota utilizada será de 10%.

Portanto, o valor da retenção será de 10/100 x 1.000 = R$ 100,00.

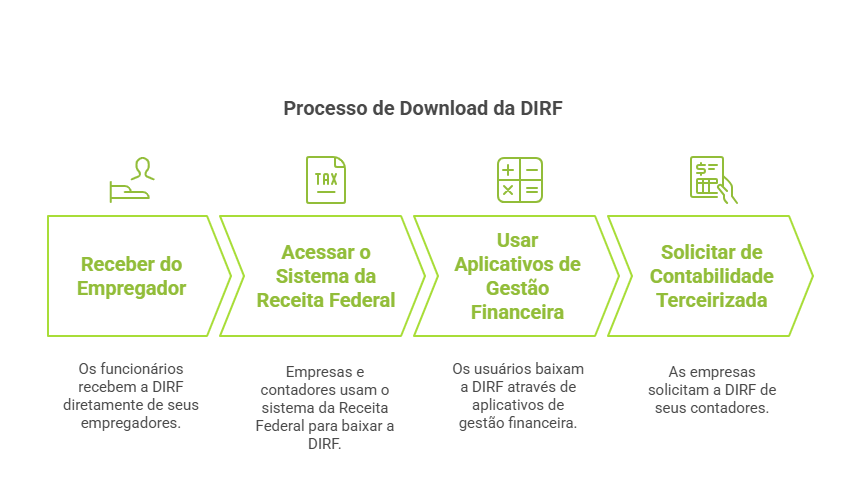

O processo de download da DIRF é simples, rápido e pode ser feito online, sem a necessidade de deslocamento.

Veja a seguir as principais formas de obter sua DIRF:

Atenção: o prazo de entrega da DIRF geralmente se encerra até o final de fevereiro do ano seguinte ao ano-base da declaração. Portanto, é fundamental não deixar para a última hora para solicitar ou fazer o download da sua DIRF.

Em 2025, a entrega da DIRF deve ser realizada até as 23h59 do dia 30 de maio de 2025, por meio do Programa Gerador da DIRF (PGD DIRF 2025).

É importante ressaltar que o prazo de entrega geralmente está estipulado para os primeiros meses do ano, mas pode variar – portanto, é recomendável monitorar o site oficial da Receita Federal ou manter contato com seu contador para evitar atrasos.

Atrasar a entrega da DIRF pode resultar em multas significativas, especialmente para empresas com grande volume de transações.

As penalidades são aplicadas da seguinte forma:

Além disso, a DIRF pode sofrer penalidades por erros ou omissões, com a multa sendo equivalente a 3% do valor das transações omitidas ou declaradas incorretamente, sem limite de valor.

Leia mais:

Sim, a Declaração do Imposto sobre a Renda Retido na Fonte (DIRF) será oficialmente substituída a partir do período de apuração de janeiro de 2025.

Essa mudança foi formalizada pela Instrução Normativa RFB nº 2.181/2024, publicada em 15 de março de 2024, que prorrogou a extinção da DIRF para os fatos ocorridos a partir de 1º de janeiro de 2025.

A substituição será realizada por meio da integração dos sistemas eSocial e EFD-Reinf (Escrituração Fiscal Digital de Retenções e Outras Informações Fiscais), ambos componentes do Sistema Público de Escrituração Digital (SPED).

Essas plataformas têm funções complementares:

Essa integração visa proporcionar uma abordagem mais eficiente e unificada para a administração das obrigações fiscais, previdenciárias e trabalhistas, eliminando a necessidade de um período concentrado de declaração no início de cada ano e distribuindo o trabalho ao longo dos meses.

A partir do período de apuração de janeiro de 2025, a obrigatoriedade da DIRF para fatos geradores relacionados a rendimentos do trabalho será substituída pelos eventos periódicos do eSocial, especialmente pelo evento S-1210 (Pagamento de Rendimentos do Trabalho).

Isso significa que:

É importante destacar que a alteração foi formalizada na Instrução Normativa RFB nº 2.181/2024, que adiou a substituição inicialmente prevista para 2024.

Além disso:

A mudança foi estruturada com base na atualização da NDE nº 01/2023 (rev.) - Versão S-1.2, que detalha as informações necessárias para garantir a substituição da DIRF com segurança e consistência.

Desde maio de 2023, alguns campos e eventos remuneratórios no eSocial foram adaptados para incorporar as informações exigidas anteriormente pela DIRF, como retenções de Imposto de Renda.

Por isso, é essencial que empresas, escritórios contábeis e responsáveis fiscais estejam atentos ao novo formato e adequem seus processos e sistemas para garantir o correto cumprimento dessa nova obrigação a partir de 2025.

A DIRF (Declaração do Imposto de Renda Retido na Fonte) e a EFD-Reinf (Escrituração Fiscal Digital de Retenções e Outras Informações Fiscais) são obrigações acessórias distintas, exigidas pela Receita Federal do Brasil, que possuem objetivos e requisitos específicos para as empresas.

Veja as principais diferenças entre elas:

| Critério | DIRF | EFD-Reinf |

|---|---|---|

| Objetivo | Declara retenções de Imposto de Renda de Pessoa Física (IRPF). | Declara retenções de IRPJ, CSLL, COFINS, PIS/Pasep, CPRB e outras informações. |

| Período de apuração | Transmitida anualmente, até o último dia útil de fevereiro do ano seguinte ao ano-base. | Transmitida mensalmente, até o dia 15 do mês subsequente ao mês de referência. |

| Forma de transmissão | Por meio do Programa Gerador da DIRF (PGD-DIRF). | Por meio do Sistema Público de Escrituração Digital (SPED). |

| Público-alvo | Pessoas jurídicas e físicas que efetuarem retenções de IRPF. | Pessoas jurídicas e físicas que efetuarem retenções de IRPJ, CSLL, COFINS, PIS/Pasep, CPRB e outras informações. |

| Qual usar para declarar? | Utilizada quando há retenção de IRPF. | Utilizada quando há retenção de IRPJ, CSLL, COFINS, PIS/Pasep, CPRB ou informações diversas. |

Entender a DIRF e sua relevância é fundamental para manter a regularidade fiscal da sua empresa ou atividade autônoma.

Mesmo parecendo complexa, com as orientações corretas e a ajuda, é possível gerenciar essa obrigação de forma eficiente.

Na InfinitePay você obtém com facilidade o documento de seus rendimentos para ajudar na hora de preencher a declaração.

Confira o passo a passo:

Além de facilitar o acesso à sua DIRF, a InfinitePay oferece uma conta digital completa e gratuita para empreendedores, com gestão prática de recebíveis, pagamentos e tributos – tudo para que você tenha mais praticidade e segurança na organização financeira do seu negócio.

A demonstração financeira chamada DRE (demonstração do resultado do exercício) é um resumo de dados que possibilita que os empreendedores apresentem os resultados financeiros mensais ou anuais a seus investidores, bancos e até mesmo para o governo.

Para saber se estão lucrando ou tendo prejuízos com as ações adotadas, as empresas precisam registrar e apresentar o resultado de suas operações financeiras.

Para isso, plataformas digitais, ou até mesmo planilhas criadas no Excel são de grande ajuda para compor declarações como a DRE.

Neste artigo, explicaremos em detalhes o que é, como criar um modelo do zero, métodos de análise e qual a importância para o seu negócio.

A DRE, ou Demonstração do Resultado do Exercício, é uma ferramenta contábil que resume os resultados financeiros de uma empresa em um período determinado, abrangendo tanto as operações principais quanto as atividades não operacionais.

Esse relatório é essencial para entender o desempenho financeiro do negócio, oferecendo uma visão clara de seus ganhos e despesas.

Diferentemente do balanço patrimonial, que apresenta os saldos das contas de bens, direitos e obrigações da empresa, ela detalha os gastos e ganhos ocorridos durante o exercício, que geralmente corresponde ao ciclo anual (janeiro a dezembro).

No entanto, a elaboração de DREs mensais ou trimestrais também é comum, seja para monitorar o desempenho fiscal ou auxiliar na gestão administrativa.

Por meio dessa declaração, são confrontados indicadores como receitas, custos, despesas, investimentos e provisões, resultando na apuração do lucro ou prejuízo líquido da empresa.

Esse documento é obrigatório para fins legais em periodicidade anual, mas também pode ser adaptado para diferentes necessidades de análise e planejamento.

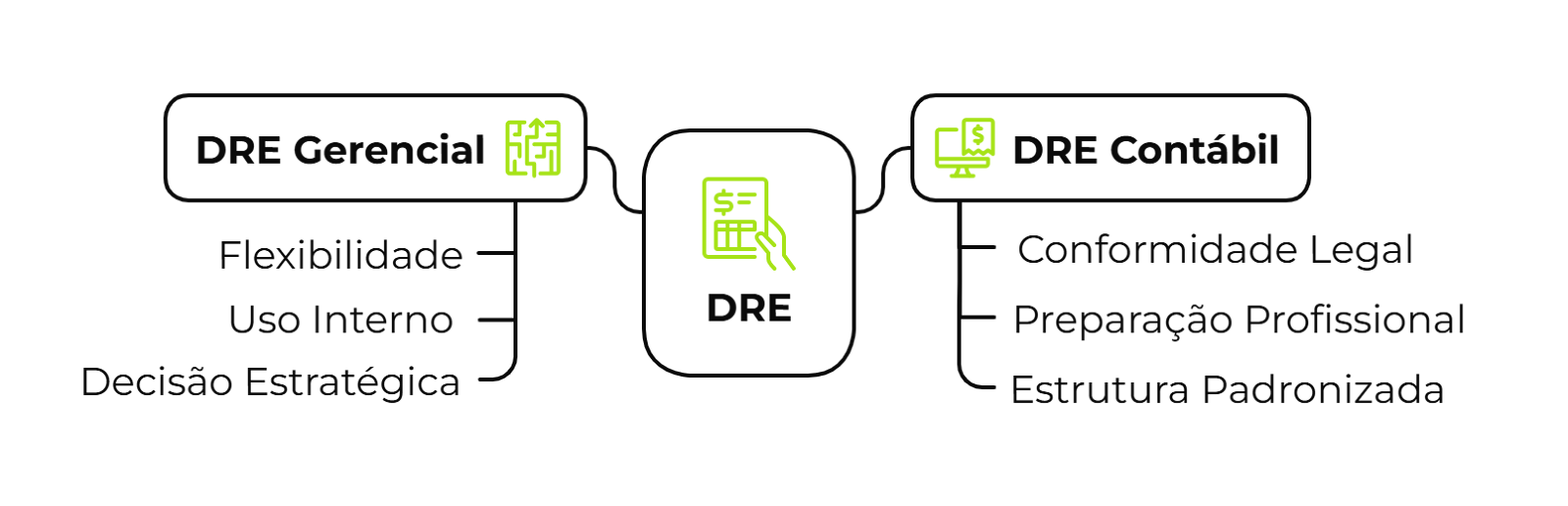

Embora utilizem os mesmos dados de base, essas versões atendem a objetivos distintos.

A DRE Gerencial é projetada para a análise interna e estratégica da empresa.

Flexível em sua estrutura, ela permite adaptações conforme as necessidades do negócio, como a inclusão de projeções de custos futuros, metas de expansão e análises específicas de desempenho.

Seu objetivo principal é auxiliar gestores na tomada de decisões estratégicas, oferecendo insights sobre a rentabilidade e eficiência operacional.

Por ser voltada para o uso interno, ela não segue necessariamente os padrões contábeis formais, mas é uma ferramenta indispensável para otimizar a gestão e planejamento do negócio.

A DRE Contábil, por outro lado, é um relatório oficial obrigatório para atender às exigências fiscais.

Sua elaboração segue normas legais específicas, sendo realizada por profissionais habilitados, como contadores registrados no Conselho Regional de Contabilidade (CRC).

Esse tipo de declaração é utilizado para apuração de tributos, registro de resultados e prestação de contas, sendo estruturado de maneira padronizada para cumprir as obrigações legais da empresa.

Vale dizer que apenas o MEI está isento da necessidade de apresentar esse documento.

Você também pode se interessar:

Por meio da DRE é possível analisar se administração da empresa está controlando efetivamente os gastos de forma eficiente, e se o lucro gerado é compatível com o capital investido no empreendimento.

Ou seja, a demonstração do resultado do exercício é responsável por mostrar a saúde financeira do negócio.

Por mais que a função da DRE pareça clara, muitos desconhecem sua real empregabilidade, estruturação e benefício.

Separamos os principais benefícios que a Demonstração de Resultados do Exercício oferece para os negócios:

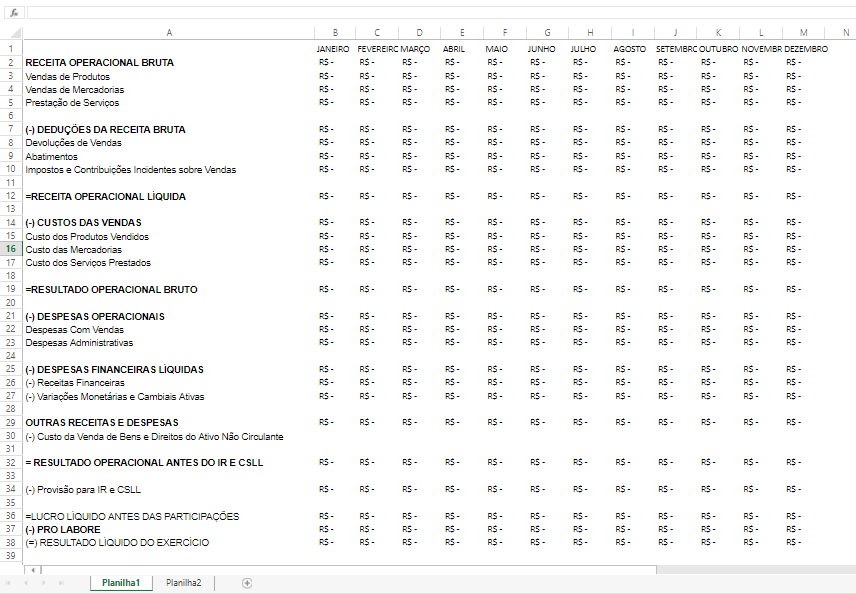

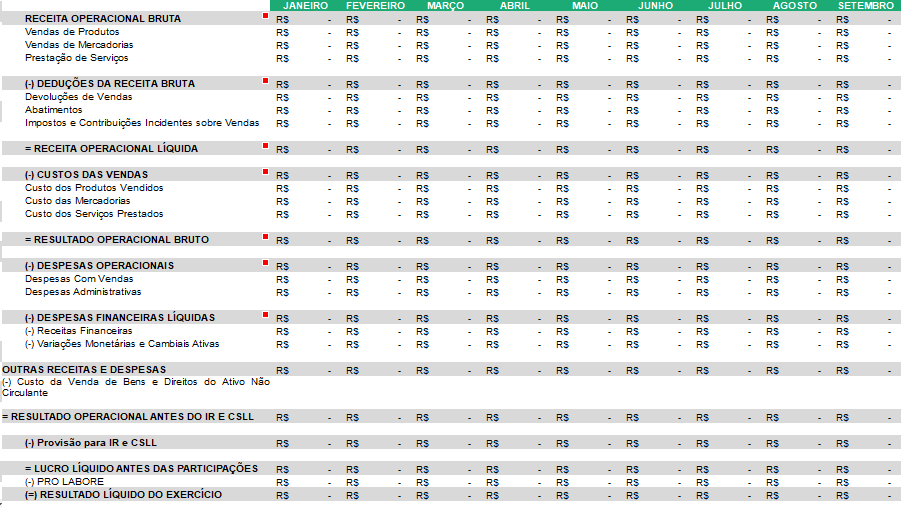

A estrutura da Demonstração do Resultado do Exercício, conforme o artigo 187 da Lei nº 6.404/1976, deverá conter obrigatoriamente:

Vale dizer que, desde 2007, demonstração de resultado (DRE) é uma tarefa obrigatória para a maioria das empresas, pois ela também é um demonstrativo contábil de apresentação de impostos e taxas, evitando sonegação.

A estrutura acima é uma versão simplificada de uma DRE e isso significa que você não precisa se limitar a ele, já que existem modelos mais detalhados e complexos.

Independentemente do método escolhido para o preenchimento, a sua DRE precisa ser o mais detalhada possível.

Para pequenas empresas, ou empreendedores com pouca maturidade, seguir um modelo para elaborar um documento de DRE é uma estratégia inteligente.

No tópico a seguir, você confere um passo a passo para fazer a sua planilha de DRE.

Além de saber como preencher corretamente os passos principais de uma DRE, você precisa estruturar o seu documento.

Por isso, antes de detalharmos cada uma das partes obrigatórias, vamos dar algumas dicas para você estruturar a sua no Excel ou no Planilhas Google:

É aqui que precisamos adicionar os títulos em cada coluna. A partir dele que serão definidas as informações a serem inseridas são:

Além dessas informações, é possível acrescentar as contas conforme as movimentações financeiras do seu negócio.

Confira como ficaria:

Esse parte é bastante rápida e simples!

Para não precisar repetir esse passo toda vez que você precisar inserir os dados na DRE, sugerimos formatar cada uma das linhas e colunas corretamente.

Basta editar a formatação da seguinte forma: linhas e colunas de “Valor” como “Moeda”; coluna “A” como “Geral”; linha “Data” como “Data Abreviada”.

Depois, de formatadas, indicamos que você utilize cores entre as linhas para facilitar a identificação das informações.

Ambas as plataformas oferecem uma variedade de cores, você pode escolher as que achar melhor.

No nosso exemplo utilizamos a cor verde para os meses e cinza nas informações principais, como no exemplo abaixo:

Agora que você já montou a base da sua DRE, vamos entender melhor cada uma das partes principais e, também, como criar e inserir suas respectivas fórmulas.

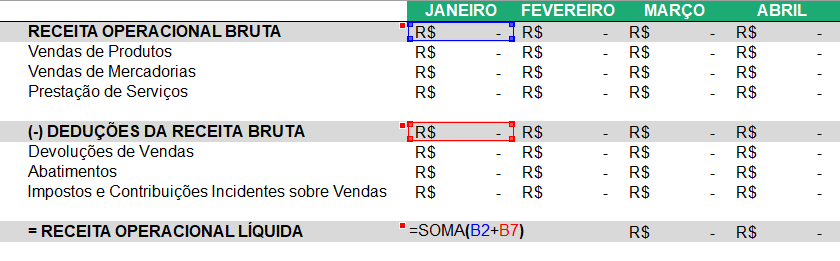

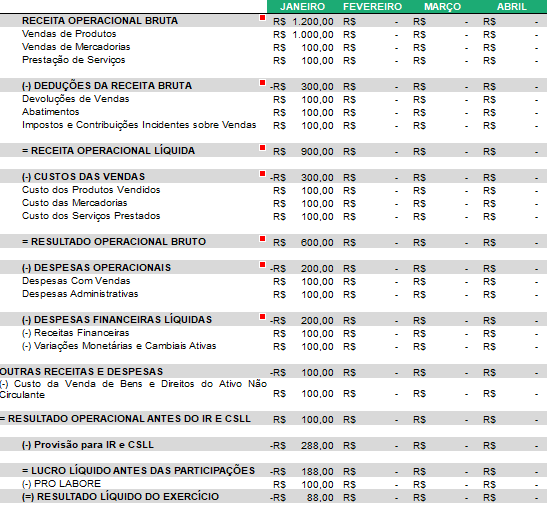

A receita bruta representa o total acumulado das vendas realizadas pela empresa em um determinado período, sem levar em conta os descontos, devoluções ou impostos aplicados às operações.

Esse é o ponto de partida para entender o desempenho financeiro do negócio antes de qualquer dedução.

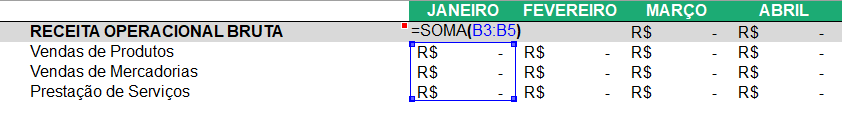

Para encontrar o total de “Receita Operacional Bruta”:

Refere-se aos valores que são subtraídos da receita bruta, incluindo devoluções de produtos, descontos comerciais concedidos aos clientes e impostos incidentes diretamente sobre as vendas, como ICMS e ISS.

Essas deduções ajustam a receita para refletir os valores efetivamente recebidos.

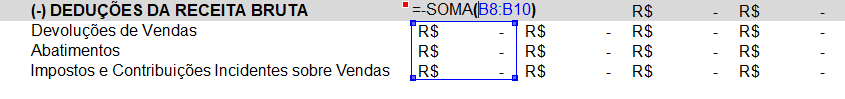

Para encontrar o total de “Deduções da Receita Bruta”:

A receita líquida é obtida após a aplicação das deduções sobre a receita bruta.

Ela reflete o montante real que a empresa tem disponível, eliminando efeitos de devoluções, descontos e impostos diretos, sendo essencial para análises financeiras.

Para encontrar o total de “Receita Operacional Líquida”:

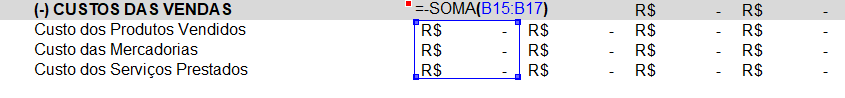

Os custos das vendas abrangem todas as despesas extras relacionadas diretamente à produção de bens ou à prestação de serviços vendidos.

Isso inclui custos de matéria-prima, logística, e quaisquer gastos associados à entrega ou fabricação de produtos e serviços.

Para encontrar o total de “Custo das Vendas”:

O lucro bruto é calculado subtraindo os custos das vendas da receita líquida.

Esse indicador revela a margem de ganho inicial que a empresa obtém com suas operações principais, antes de considerar despesas administrativas, financeiras e tributárias.

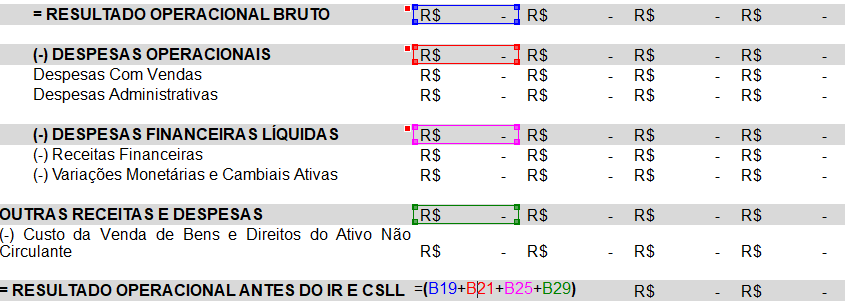

Para encontrar o total de “Resultado Operacional Bruto”:

As despesas administrativas ou “operacionais” incluem todos os custos fixos associados à manutenção e operação do negócio.

Isso inclui salários de funcionários administrativos, aluguel de escritórios, contas de energia e outros gastos que não dependem diretamente do volume de vendas.

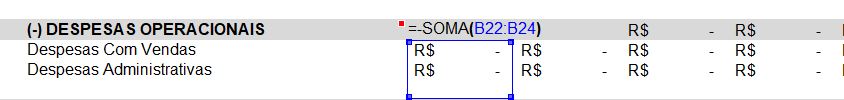

Para encontrar o total de “Despesas Operacionais”:

São os custos associados à obtenção de crédito ou à administração de dívidas, como juros sobre empréstimos, taxas bancárias e multas financeiras.

Quando aplicável, pode incluir variações cambiais em operações internacionais.

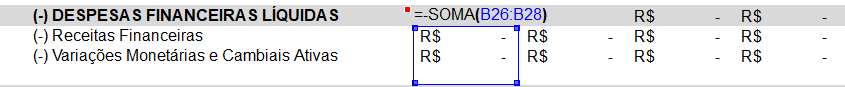

Para encontrar o total de “Despesas Financeiras Líquidas”:

Essas despesas englobam os gastos diretamente relacionados à promoção e concretização de vendas, como comissões de vendedores, investimentos em publicidade, ações de marketing e suporte pós-venda.

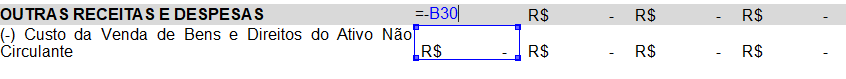

Para encontrar o total de “Outras Despesas e Receitas”:

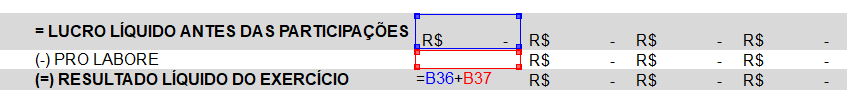

É o montante obtido após a dedução de todas as despesas operacionais e financeiras, mas antes de considerar a incidência do Imposto de Renda da Pessoa Jurídica (IRPJ) e da Contribuição Social sobre o Lucro Líquido (CSLL).

Esse resultado reflete o desempenho operacional bruto da empresa.

Para encontrar o total de “Resultado Operacional do IR e CSLL”:

Corresponde à reserva financeira necessária para o pagamento do IRPJ e da CSLL.

Esses tributos são calculados com base no lucro obtido pela empresa, sendo fundamentais para o planejamento fiscal.

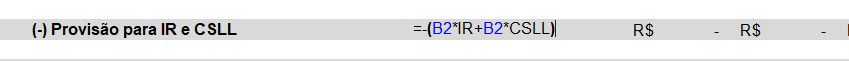

Para encontrar o total de “Provisão para IR e CSLL”:

Para isso, é necessário inserir uma aba na planilha de DRE com a taxa referente aos impostos:

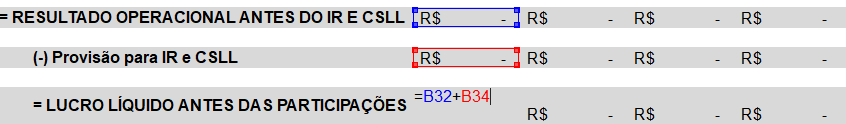

Esse indicador considera o lucro após dedução de todas as despesas, inclusive tributos, mas antes da distribuição de participações aos sócios, acionistas ou funcionários.

É usado para medir a rentabilidade operacional final antes das alocações.

Para encontrar o total do “Lucro Líquido antes das Participações”:

O resultado líquido, também conhecido como lucro líquido final, é o valor que sobra para a empresa após todas as deduções, incluindo despesas, tributos e participações.

Esse é o montante disponível para reinvestimentos, distribuição de dividendos ou reserva financeira.

Para encontrar o total do “Resultado líquido do exercício”:

Se você seguiu todos os passos corretamente, a sua planilha de DRE está pronta! Agora, você só precisa fazer os lançamentos.

Confira como fica preenchido no modelo final:

Leia mais:

Existem dois principais métodos, a vertical e a horizontal, que basicamente funcionam como uma orientação de leitura e interpretação da planilha.

Ao aplicar esses dois métodos de análise, gestores têm uma visão completa do desempenho financeiro, podendo tomar decisões embasadas e proativas para impulsionar os resultados.

A seguir, explicamos cada uma delas em detalhes.

A Análise Vertical examina a relação proporcional entre os elementos da DRE e um total de referência, que geralmente é a receita líquida.

Essa abordagem ajuda a entender como cada componente, como custos, despesas e impostos, contribui para o resultado final.

Por exemplo, ao observar a porcentagem das despesas operacionais em relação à receita líquida, é possível identificar áreas onde os gastos estão acima do esperado.

Com essas informações, os gestores podem ajustar a estrutura de custos, melhorando a eficiência e otimizando a lucratividade.

Além disso, a análise vertical é útil para monitorar mudanças no peso relativo das despesas ao longo do tempo, permitindo ajustes contínuos na estratégia financeira.

Enquanto a análise vertical foca na relação interna entre elementos de um mesmo período, a Análise Horizontal examina a evolução dos itens da DRE ao longo de diferentes períodos.

Isso inclui a comparação de receitas, custos e despesas de um mês, trimestre ou ano em relação a outro.

Esse método é essencial para identificar tendências de crescimento ou declínio, ajudando a projetar cenários futuros e ajustar o planejamento estratégico.

Por exemplo, se as receitas de vendas aumentam enquanto os custos permanecem estáveis, isso pode indicar maior eficiência operacional.

Com a análise horizontal, a empresa pode monitorar sua evolução ao longo do tempo, assegurando que as decisões tomadas reflitam o crescimento sustentável e a rentabilidade desejada.

A Demonstração do Resultado do Exercício (DRE) e o Balanço Patrimonial são dois relatórios contábeis, mas com propósitos distintos, que juntos oferecem uma visão ampla e complementar sobre a saúde financeira de uma empresa.

Entender a diferença entre eles é fundamental para uma gestão financeira eficiente.

A DRE reflete o desempenho financeiro da empresa em um período maior, detalhando as receitas, custos, despesas e o resultado obtido, seja lucro ou prejuízo.

Ela está mais conectada ao dia a dia da operação, permitindo acompanhar a rentabilidade e a eficiência operacional ao longo do tempo.

Por ser dinâmica, a DRE é uma ferramenta que ajuda a entender como as atividades geradoras de receita e os custos associados impactam a lucratividade.

Além disso, permite planejar ajustes para melhorar o desempenho financeiro com base em dados reais.

O Balanço Patrimonial, por outro lado, apresenta a situação financeira da empresa em um momento específico, funcionando como um "raio-X" das finanças.

Ele lista os ativos (bens e direitos), os passivos (obrigações) e o patrimônio líquido, demonstrando a capacidade da empresa de honrar seus compromissos financeiros.

Essa visão estática é serve para avaliar a liquidez, solvência e estabilidade da organização, ajudando a identificar sua capacidade de investimento ou a necessidade de ajustes financeiros.

Juntas, elas permitem:

Ao utilizar ambas as ferramentas de maneira integrada, gestores conseguem tomar decisões mais fundamentadas, garantindo um equilíbrio saudável entre a operação diária e a sustentabilidade financeira no longo prazo.

Empresas que desejam elaborar um modelo de DRE eficiente precisam de ferramentas que facilitem a gestão financeira e organizem todas as transações em um só lugar.

É exatamente isso que a Conta Inteligente da InfinitePay oferece.

Nossas soluções auxiliam pequenos empreendedores a manterem suas vendas organizadas, simplificando o preenchimento da DRE e garantindo mais controle sobre as finanças.

Confira nossos benefícios:

Com a InfinitePay, sua gestão financeira fica mais simples e eficiente, permitindo que você dedique mais tempo ao que realmente importa: fazer seu negócio crescer.

Abra sua Conta InfinitePay em menos de 5 minutos e facilite a elaboração da sua DRE.

A organização financeira é um pilar fundamental para o sucesso de qualquer negócio. Manter as finanças bem organizadas permite um gerenciamento eficaz, ajuda na tomada de decisões informadas e garante a sustentabilidade do negócio a longo prazo.

Neste artigo, vamos aprofundar diversas estratégias que podem ser implementadas para garantir uma gestão financeira eficaz em seu negócio.

Leia mais: Não sabe precificar seu produto ou serviço? Baixe nossa planilha de precificação

Uma organização financeira eficiente é mais do que uma prática empresarial prudente; é uma arte que, quando bem executada, pode impulsionar um negócio para novos patamares de sucesso e sustentabilidade. No mundo empresarial de ritmo acelerado de hoje, onde cada decisão conta, dedicar tempo e recursos para a gestão financeira não é apenas inteligente, mas essencial para a longevidade e prosperidade do negócio. Veja algumas dicas essenciais:

Crie um orçamento detalhado que inclua todas as receitas esperadas e despesas previstas.

Revise e ajuste o orçamento regularmente, com base no desempenho financeiro real.

Use a previsão financeira para antecipar necessidades futuras de caixa e planejar investimentos.

Saiba mais sobre: Ponto de equilíbrio contábil: o que é e como calcular

Monitore o fluxo de caixa de perto para garantir que sempre haja dinheiro suficiente em caixa para cobrir as despesas. Estabeleça termos de pagamento claros com clientes e fornecedores, e faça a gestão ativa das contas a receber e a pagar. Com o SuperCobra você tem a mão pelo app ou via web uma gestão de cobranças completa e de graça dentro da sua conta digital InfinitePay.

Também considere a possibilidade de criar um fundo de reserva para cobrir despesas inesperadas ou conte com o empréstimo online na hora da InfinitePay.

Compare o desempenho financeiro atual com períodos anteriores e com as metas estabelecidas. Identifique áreas de melhoria e elabore planos de ação para melhorar a rentabilidade.

Investir em novas tecnologias pode desencadear inovação, proporcionando uma vantagem competitiva num mercado saturado. Na InfinitePay você tem uma conta premium de graça com relatório de vendas, controle de entrada e saída de produtos com o PDVendas, e vários planos de recebimento que você pode ativar na hora de qualquer lugar pelo aplicativo ou conta web.

A tecnologia pode ajudar na redução de custos operacionais através da automação com comunicação mais eficaz. Para revolucionar o método de pagamento do seu negócio, você pode utilizar o InfiniteTap, máquina de cartão no celular, e com as melhores taxas do mercado você pode vender em qualquer lugar usando apenas o celular de graça. É só baixar o app!

Leia mais: Agilize as finanças do seu negócio com as soluções da InfinitePay

Mantenha-se atualizado sobre as melhores práticas de gestão financeira e regulamentações relevantes. Invista em treinamento e educação financeira para você e sua equipe!

O Me Ajuda a Te Ajudar é gratuito e feito para ajudar você a administrar o seu negócio. Você terá acesso ao curso completo com aulas gravadas, e-books, planilhas para organizar as finanças, ter uma gestão mais eficiente do seu fluxo de caixa e atrair mais clientes e multiplicar seu lucro!

O curso é dividido em dois módulos. No primeiro módulo você aprenderá a criar e comunicar o valor do seu negócio, e no segundo módulo, o tema é sobre finanças e faturamento.

Separe poucos minutos e já tenha acesso à aula inaugural. Clique no link e se inscreva para receber o curso completo no seu email.

Você também pode se interessar por: Modelo de orçamento: como fazer um orçamento simples e eficaz

O fluxo de caixa é um dos pilares da saúde financeira de qualquer empresa, independentemente do seu porte ou segmento.

Entender como ele funciona, o que deve conter e como aplicá-lo corretamente é essencial para evitar surpresas financeiras, tomar decisões estratégicas e garantir o crescimento sustentável do negócio.

Neste artigo, você vai entender o que é fluxo de caixa, quais elementos são essenciais, como aplicá-lo na prática e como evitar os principais erros na sua gestão.

Fluxo de caixa é uma ferramenta de gestão financeira que permite registrar, controlar e projetar todas as entradas (receitas) e saídas (despesas) de dinheiro de uma empresa em um determinado período.

Ele funciona como um espelho das movimentações financeiras do negócio, possibilitando o acompanhamento do saldo disponível em caixa.

Ao realizar esse controle, o empreendedor consegue entender exatamente quanto dinheiro entra e sai da empresa, quando essas movimentações acontecem e qual é o impacto delas no capital de giro, facilitando o planejamento financeiro, antecipando possíveis crises de liquidez e identificando oportunidades de investimento.

Para que o fluxo de caixa seja eficiente e confiável, ele deve conter alguns elementos fundamentais:

Essas informações devem ser organizadas em um sistema de gestão ou uma planilha, como a Planilha de Fluxo de Caixa gratuita da InfinitePay, que facilita a visualização e análise dos dados.

Fazer o fluxo de caixa da sua empresa não é uma tarefa complicada, mas exige disciplina, organização e consistência – aplicar esse controle no dia a dia do seu negócio é o primeiro passo para uma gestão financeira eficiente e estratégica.

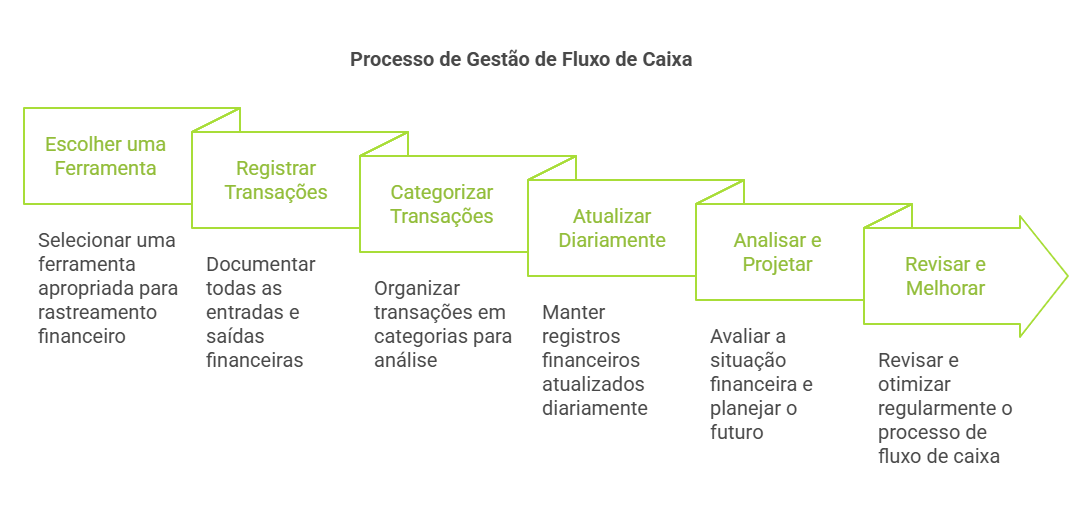

Veja abaixo um passo a passo para montar e aplicar um fluxo de caixa funcional, mesmo que você esteja começando agora.

O primeiro passo é definir onde você vai registrar as movimentações financeiras.

Você pode optar por:

A escolha da ferramenta depende do volume de dados e da complexidade da sua operação.

Anote rigorosamente todas as movimentações financeiras, mesmo aquelas que pareçam pequenas.

Isso inclui:

Cada movimentação deve conter data, valor, descrição e forma de pagamento.

Agrupar as receitas e despesas em categorias facilita a análise posterior.

Exemplos:

Essa organização permite entender quais áreas consomem mais recursos e onde há possibilidade de economizar.

Saiba tudo sobre receitas e despesas neste guia definitivo.

Manter o fluxo de caixa atualizado é essencial para ter uma visão real da saúde financeira – o ideal é fazer esse acompanhamento diariamente, evitando esquecimentos e garantindo dados sempre precisos.

Uma dica importante: crie o hábito de atualizar o fluxo de caixa no fim do expediente ou após qualquer movimentação significativa.

O saldo do fluxo de caixa (diferença entre entradas e saídas) mostra quanto dinheiro sua empresa tem disponível.

A partir dele, é possível:

Além de acompanhar o presente, é importante projetar os próximos meses com base no histórico financeiro, sazonalidade e metas do negócio.

Com o fluxo de caixa em prática, o próximo passo é revisá-lo periodicamente.

Avalie:

Esse processo de melhoria contínua transforma o fluxo de caixa em uma ferramenta estratégica, e não apenas operacional.

Leia mais:

Existem diferentes tipos de fluxo de caixa, cada um com um propósito específico na gestão financeira – conhecer esses modelos permite uma análise mais aprofundada da realidade financeira do seu negócio e possibilita um planejamento mais assertivo.

A seguir, explicamos os principais tipos de fluxo de caixa que você pode adotar:

O fluxo de caixa operacional foca nas atividades principais da empresa, ou seja, nas entradas e saídas relacionadas à operação do dia a dia.

Ele mostra quanto dinheiro a empresa está gerando com suas atividades-fim, como vendas de produtos ou serviços.

É ideal para avaliar a viabilidade do negócio e entender se ele se sustenta com as próprias receitas.

Esse tipo de fluxo de caixa trabalha com projeções futuras – com base em dados históricos, contratos, metas e sazonalidades, o gestor prevê quanto a empresa irá receber e gastar em determinado período.

É fundamental para o planejamento financeiro, antecipação de crises de liquidez e definição de estratégias de crescimento.

Enquanto o projetado trabalha com estimativas, o fluxo de caixa realizado registra as movimentações que de fato aconteceram – ele mostra a realidade financeira do negócio no período analisado.

A comparação entre o fluxo de caixa realizado e o projetado permite avaliar a precisão do planejamento e corrigir desvios.

O fluxo de caixa livre representa o valor que sobra depois que a empresa cobre todas as suas despesas operacionais e investimentos necessários para manter ou expandir o negócio.

Esse indicador é utilizado para entender a capacidade de geração de valor da empresa, sendo muito observado por investidores e analistas financeiros.

Esse é um modelo mais técnico, utilizado principalmente para avaliar o valor de uma empresa.

Ele calcula o valor presente de todos os fluxos de caixa futuros, ajustados a uma taxa de desconto e é amplamente utilizado em avaliações de empresas, fusões, aquisições e decisões de investimento.

Leia também: O que é DFC? Saiba como fazer Demonstrativo de Fluxo de Caixa

Mesmo com uma boa ferramenta e uma rotina de controle, alguns erros podem comprometer a eficiência do fluxo de caixa e levar a decisões financeiras equivocadas.

Conheça os deslizes mais comuns e saiba como evitá-los:

Esse é um dos erros mais frequentes, especialmente entre pequenos empreendedores.

Usar o caixa da empresa para pagar contas pessoais ou vice-versa distorce completamente os resultados e impede uma análise precisa da saúde financeira do negócio.

Como evitar: mantenha contas bancárias separadas e defina um pró-labore mensal para os sócios.

Com a InfinitePay, você consegue separar suas despesas pessoais das empresariais com uma Conta Digital gratuita que oferece múltiplos cartões de crédito sem anuidade para organizar suas despesas por categoria, além de acompanhar todas as movimentações da conta com facilidade.

Deixar de anotar pequenas entradas ou saídas pode parecer inofensivo, mas compromete a confiabilidade do fluxo de caixa – com o tempo, essas omissões acumulam e geram discrepâncias significativas.

Como evitar: crie o hábito de registrar tudo no momento em que a movimentação ocorre.

Fazer a atualização semanal ou esporádica pode gerar erros, esquecimentos e análises desatualizadas, prejudicando o planejamento financeiro.

Como evitar: mantenha uma rotina diária de atualização, mesmo que a movimentação do dia tenha sido mínima.

Registrar apenas o valor sem considerar a data de vencimento pode gerar uma falsa sensação de disponibilidade financeira.

Muitas empresas quebram mesmo sendo lucrativas, por falta de controle de fluxo de caixa futuro.

Como evitar: sempre registre a data exata em que a movimentação irá acontecer e acompanhe o saldo projetado.

De nada adianta ter um fluxo de caixa completo se ele não for analisado regularmente.

Muitos empreendedores se limitam a registrar os dados, mas não tomam decisões com base neles.

Como evitar: crie o hábito de revisar semanalmente ou mensalmente os relatórios e identificar padrões, gargalos ou oportunidades.

Além disso, utilize os dados históricos e as metas da empresa para projetar os próximos meses – isso ajuda a antecipar períodos de baixa no caixa e a planejar ações preventivas.

Classificar todas as despesas ou receitas de forma genérica dificulta a análise e impede a identificação de áreas que consomem mais recursos.

Por exemplo, usar apenas o termo “despesas” não revela se o custo vem de marketing, manutenção, salários ou outra origem.

Como evitar: detalhe as categorias de movimentações, como “despesas com marketing”, “manutenção de equipamentos”, “vendas à vista”, entre outras – isso melhora a leitura e a tomada de decisão.

Você também pode se interessar: Controle financeiro: como fazer e por que é importante para a sua empresa

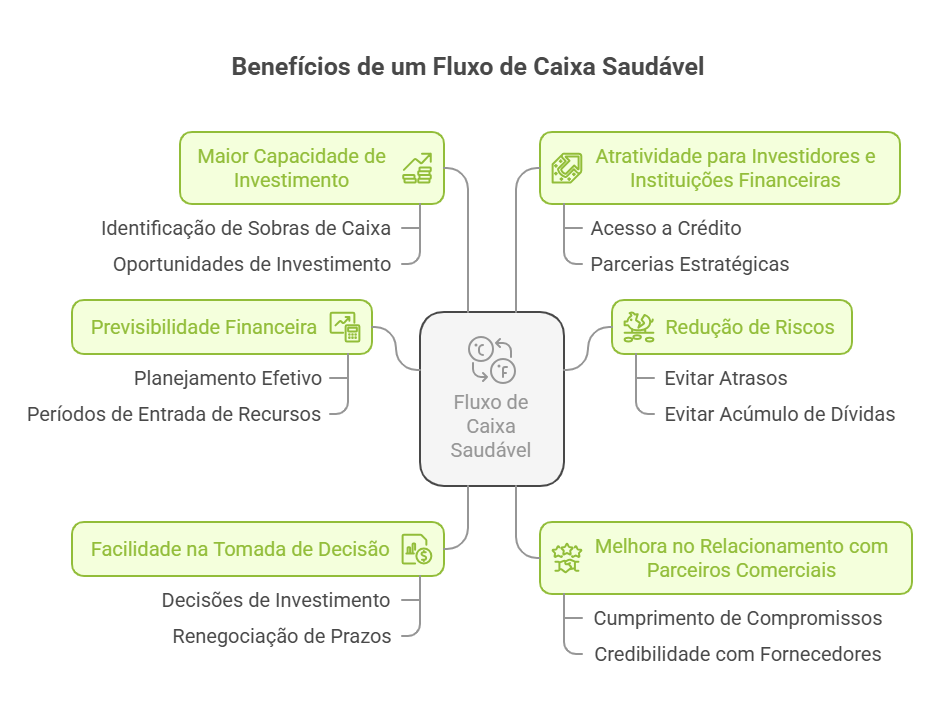

Quando bem estruturado e atualizado, o fluxo de caixa se transforma em um aliado poderoso da gestão – os reflexos positivos aparecem tanto no dia a dia financeiro quanto nas decisões estratégicas da empresa.

Confira os principais benefícios de manter um fluxo de caixa saudável:

Com dados atualizados e organizados, é possível prever com mais precisão os períodos de maior ou menor entrada de recursos, permitindo um planejamento financeiro mais efetivo.

Um fluxo de caixa bem gerido evita imprevistos como atrasos em pagamentos, acúmulo de dívidas ou falta de capital para compras estratégicas, contribuindo diretamente para a estabilidade do negócio.

Com uma visão clara da situação financeira, o gestor tem mais segurança para tomar decisões de investimento, contratação ou renegociação de prazos com fornecedores e clientes.

A previsibilidade gerada pelo fluxo de caixa permite que a empresa cumpra seus compromissos em dia, fortalecendo a credibilidade com fornecedores, instituições financeiras e clientes.

Ao identificar sobras de caixa de forma antecipada, o gestor pode aproveitar oportunidades de investimento sem comprometer o capital de giro ou recorrer a crédito com juros altos.

Negócios com um fluxo de caixa saudável transmitem maior confiança, o que facilita o acesso a crédito, parcerias estratégicas e até rodadas de investimento, no caso de empresas em crescimento.

Gerir o fluxo de caixa é essencial para manter a saúde financeira do seu negócio, mas nem sempre é fácil organizar as informações de forma prática e confiável – pensando nisso, a InfinitePay disponibiliza gratuitamente uma Planilha de Fluxo de Caixa editável, feita para facilitar o controle financeiro da sua empresa.

O modelo é editável, prático e já está estruturado para diferentes formatos de controle: diário, mensal e semestral.

Veja como começar a usar:

Na aba de Recebimentos e Pagamentos, registre todas as movimentações do caixa, com data, valor e descrição. Inclua todas as formas de entrada (vendas, recebimentos) e saída (despesas fixas, compras, impostos).

Você pode escolher entre controle diário, mensal ou semestral, de acordo com a rotina do seu negócio. Isso garante que a planilha se adapte à sua realidade.

Após escolher o modelo, vá até a aba apropriada e registre as entradas e saídas de cada período. A planilha permite registrar tanto valores previstos quanto os realizados, possibilitando a comparação entre planejamento e execução.

Com todos os dados preenchidos, a planilha calcula automaticamente o saldo final de cada período, facilitando o acompanhamento da saúde financeira do negócio em tempo real.

Controlar o fluxo de caixa não precisa ser complicado.

Baixe agora sua Planilha de Fluxo de caixa e otimize sua gestão!

Provavelmente você já passou por alguma situação em que precisou de um empréstimo online na hora para cobrir alguma urgência no seu negócio, para cobrir um imprevisto, ou pagar um fornecedor, mas a burocracia impediu tudo.

Ou precisou de mais capital de giro para manter o fluxo de caixa saudável, mas viu que bancos tradicionais exigem uma montanha de papéis e ainda leva tempo para o dinheiro ser liberado. Além disso, taxas de juros podem ser exorbitantes, tornando o empréstimo uma faca de dois gumes que pode prejudicar mais do que ajudar.

Diferentemente dos bancos tradicionais, a InfinitePay tem o Empréstimo Inteligente, o empréstimo online na hora e sem burocracia para facilitar a vida do seu negócio.

Para conseguir contratar o empréstimo online na hora da InfinitePay, você precisa vincular suas vendas com os produtos da InfinitePay para receber uma proposta de crédito adequada ao perfil do seu negócio.

Veja os passos para contratar seu empréstimo direto do app da InfinitePay:

Você também pode se interessar:

O pagamento é simples e diário com um prazo de até 120 dias, conforme as condições previstas no momento da contratação.

De acordo com o volume de vendas do seu negócio, você escolhe quanto destina (de 5% a 25%) das entradas diárias para o pagamento.

Dessa maneira, você só paga se vender!

Se você quiser adiantar as parcelas também é possível e o pagamento pode ser feito via Pix ou pelo valor das suas vendas.

Basta escolher quanto quer amortizar e, assim, diminuir os juros das parcelas caso o valor contratado seja quitado antes do prazo estabelecido em seu contrato.

E tudo isso dentro do aplicativo da InfinitePay, de maneira rápida e sem burocracia.

As taxas do Empréstimo Inteligente variam de acordo com o perfil de vendas do negócio.

Você pode entender melhor fazendo uma simulação de crédito no app da InfinitePay.

Lembrando que a taxa é definida no contrato com um prazo máximo de 120 dias para quitação.

O Empréstimo Inteligente é uma solução de crédito desenvolvida pela InfinitePay para facilitar a vida do seu negócio. Com foco na simplicidade e na rapidez, você pode ter acesso ao dinheiro que precisa para investir em seu negócio em questão de segundos. Veja os benefícios:

Garantir a estabilidade financeira de um negócio é um desafio constante para empreendedores.

Se você é um Microempreendedor Individual (MEI) ou tem uma Pessoa Jurídica (PJ), certamente já se viu diante de cenários em que o dinheiro parece curto e as necessidades do negócio, infinitas.

Mas e se houvesse uma forma de obter o capital necessário de forma rápida e segura, sem a burocracia dos métodos tradicionais?

É aí que entra o empréstimo online na hora para MEI e PJ da InfinitePay, uma solução para ajudar o seu negócio a crescer.

Solicitar um empréstimo é uma decisão estratégica que pode ajudar a levar sua empresa ao próximo nível como, por exemplo:

Se o seu negócio está indo bem e você identifica oportunidades de crescimento que podem ser aceleradas com injeção de capital, este é um bom momento para considerar um empréstimo.

Muitas empresas enfrentam desafios de fluxo de caixa, especialmente em seus primeiros anos. Um empréstimo pode ajudar a manter as operações até que o negócio se torne autossustentável. E com o empréstimo online na hora da InfinitePay, seu fluxo de caixa fica mais saudável com juros baixos e negociações à vista.

Se a falta de maquinário moderno ou tecnologia impede seu negócio de ser mais competitivo, o empréstimo online na hora da InfinitePay pode ser uma forma de realizar esses investimentos sem comprometer o capital de giro.

Artigos relacionados:

Se você já tem dívidas com taxas de juros elevadas, pode ser inteligente tomar um empréstimo online na hora com a InfinitePay. Seu negócio conta com aprovação rápida, dinheiro caindo na conta em segundos e taxa competitiva para ajudar sua empresa com termos mais favoráveis para quitar essas dívidas mais caras.

Com o Empréstimo Inteligente os clientes da InfinitePay contam com dinheiro fácil, sempre à mão, para lidar com imprevistos do dia-a-dia ou investir em seus negócios.

O pagamento é feito a partir do desconto de um percentual do que é vendido, o que permite ao cliente combinar o fluxo de vendas com os pagamentos: vendeu mais, paga mais, vendeu menos, paga menos.

E nos dias em que a loja não funciona, não precisa pagar.

O empréstimo online na hora é pago sempre usando parte das suas vendas ou via Pix — mais simples, impossível.

Os juros do Empréstimo Inteligente da InfinitePay são competitivos e proporcionais aos dias em que o empréstimo está em aberto.

Na InfinitePay você tem um ecossistema completo pensado exclusivamente no bem-estar e lucro do seu negócio. Conheça outros produtos que podem te ajudar na quando o fluxo de caixa da sua empresa apertar:

Receba suas vendas em até 6 segundos com taxas super competitivas! Você antecipa seus recebimentos e desafoga o fluxo de caixa. Saiba mais

Ganhe 1,5% de cashback nas suas compras com o Cartão Virtual Inteligente. Ao utilizar o cartão de crédito digital da InfinitePay para abastecer seu estoque ou compras para empresa, você ganha dinheiro de volta aliviando o valor das taxas da maquininha.

Se você ainda não é cliente, saiba que a InfinitePay oferece uma conta inteligente gratuita com várias funcionalidades para o seu negócio. Na conta você tem gestão de cobranças completa e de graça, e também conta com Pix e link de pagamento para ampliar as opções de vendas no seu negócio.

Através de contratos inteligentes, sem interferência de terceiros, o Empréstimo Inteligente da InfinitePay concede empréstimos com rapidez e segurança, em tempo real.

Isso só é possível porque usamos tecnologia blockchain na nossa própria rede, a CloudWalk Network.

Então, todas as informações necessárias, as garantias, os cálculos e os valores a serem liberados a você são organizados numa rede segura e confiável.

É DeFi (Decentralized Finance, ou finanças descentralizadas) e tecnologia web3 gerando economia e vantagens para os pequenos e médios negócios do Brasil!

O Empréstimo Inteligente serve para todas as necessidades do seu negócio: seja investimento, capital de giro ou aqueles imprevistos do dia a dia.

Se você está se perguntando "como conseguir um empréstimo urgente?", não espere mais. Abra sua conta na InfinitePay e descubra como o Empréstimo Inteligente pode atender às suas necessidades, seja para investimento, capital de giro ou para cobrir imprevistos.