Confira conteúdos sobre seu dinheiro

O Pix automático é uma nova funcionalidade do sistema de pagamentos instantâneos brasileiro, lançamento em junho de 2025.

Essa ferramenta permite que empresas e consumidores realizem pagamentos recorrentes de forma automatizada, oferecendo mais praticidade e controle financeiro.

Segundo o Banco Central, o Pix automático permite que usuários autorizem, uma única vez, o débito automático de valores previamente acordados, com definição de limite e frequência.

As operações são realizadas programadamente, e os usuários recebem notificações para acompanhamento ou cancelamento diretamente pelo aplicativo.

Saiba tudo sobre o Pix automático neste guia.

O Pix automático é uma funcionalidade que permitirá a realização de pagamentos recorrentes de forma automática, com uma única autorização do pagador, sem a necessidade de novas ações a cada cobrança.

Essa modalidade é ideal para pagamentos de contas como energia, água, telefone, mensalidades escolares, academias e serviços de streaming, e seu objetivo é modernizar o débito automático.

O Pix automático oferece um processo mais flexível e com maior alcance, simplificando a gestão financeira tanto para quem paga quanto para quem recebe:

Na InfinitePay, o Pix Automático está disponível apenas para você agendar pagamentos. Ainda não é possível oferecer essa modalidade como forma de recebimento para os seus clientes — mas fique tranquilo: estamos trabalhando para trazer essa funcionalidade em breve.

👉 Leia mais: Chave Pix: tipos, dicas e configurações

O funcionamento do Pix automático é simples e eficiente, dividido em duas etapas principais: a autorização pelo pagador e a configuração da cobrança pelo recebedor.

Para a cobrança acontecer, o pagador primeiro concede a permissão para o débito — a partir daí, sua empresa inicia as cobranças recorrentes nas datas definidas, de forma totalmente automatizada.

Entenda a seguir como cada etapa funciona na prática.

O cliente (pagador) receberá uma solicitação de autorização para pagamentos recorrentes, que pode ser apresentada pela empresa via QR Code, link ou notificação no aplicativo bancário.

Ao acessar a solicitação, o cliente será direcionado ao aplicativo de sua instituição financeira, onde poderá conferir todos os detalhes da cobrança: nome da empresa, finalidade, frequência dos pagamentos e valor máximo por parcela.

Após verificar as informações, o cliente confirma a autorização usando sua senha ou biometria.

A partir desse momento, os débitos futuros estarão programados e poderão ser gerenciados diretamente no aplicativo do banco, com a possibilidade de pausar ou cancelar a autorização a qualquer momento.

A empresa (recebedor) define as regras da recorrência — como valor, periodicidade e data de vencimento — diretamente com sua instituição financeira ou sistema de pagamentos.

Uma vez configurado, o sistema executa os débitos na data combinada, eliminando a necessidade de enviar lembretes ou gerar boletos e QR Codes a cada mês, otimizando o tempo e a gestão do fluxo de caixa.

👉 Leia mais:

O Pix automático não simplifica apenas as cobranças, ele oferece vantagens claras tanto para o seu cliente quanto para o seu negócio.

Para quem paga, o processo se torna mais prático e seguro — já para a sua empresa, os benefícios se traduzem em maior eficiência operacional e previsibilidade de receita, como detalhamos a seguir.

Com uma única autorização, o pagador pode automatizar pagamentos recorrentes, como contas de luz, água, telefone, mensalidades escolares e serviços de streaming, sem a necessidade de repetir o processo a cada vencimento.

Isso elimina a preocupação com datas de vencimento e evita esquecimentos.

O pagador mantém total controle sobre os pagamentos autorizados.

É possível consultar, ajustar limites, pausar temporariamente ou cancelar definitivamente uma cobrança recorrente, diretamente pelo aplicativo do banco, de maneira simples e digital.

As transações do Pix automático seguem os mesmos padrões de segurança do Pix tradicional, incluindo criptografia e autenticação.

Além disso, o pagador pode revisar cada cobrança antes do pagamento e conta com o Mecanismo Especial de Devolução (MED) em caso de problemas.

O Pix automático beneficia especialmente os consumidores que não possuem cartão de crédito, permitindo que acessem serviços por assinatura e realizem pagamentos recorrentes de forma prática e segura.

Com os pagamentos sendo realizados automaticamente na data combinada, há uma diminuição significativa nos atrasos e esquecimentos por parte dos clientes, reduzindo a inadimplência e melhorando o fluxo de caixa da empresa.

A automação dos processos de cobrança elimina a necessidade de emissão de boletos ou convênios específicos com bancos, reduzindo os custos operacionais e simplificando a gestão financeira.

O Pix automático permite que empresas atinjam consumidores que não possuem cartão de crédito, ampliando sua base de clientes potenciais e promovendo maior inclusão financeira.

Empresas de todos os tamanhos podem oferecer o Pix automático como forma de pagamento, sem a necessidade de convênios específicos com bancos, facilitando a adesão e a integração aos sistemas de cobrança existentes.

Para te ajudar a controlar e diminuir a inadimplência no seu negócio, a InfinitePay disponibiliza uma planilha gratuita de controle da inadimplência.

👉 Você também pode se interessar:

Embora ambos sirvam para automatizar pagamentos, o Pix automático não é apenas uma nova versão do débito automático: existem diferenças práticas que modernizam a cobrança recorrente para a sua empresa e simplificam a vida do seu cliente.

As principais distinções envolvem custos, o processo de autorização e o alcance entre instituições financeiras.

Para visualizar melhor as diferenças, confira a tabela comparativa abaixo:

| Critério | Pix automático | Débito automático |

|---|---|---|

| Iniciativa da cobrança | A empresa inicia a cobrança com base em uma autorização prévia e digital do cliente. | A empresa inicia a cobrança com base em um contrato de débito em conta. |

| Autorização | Processo 100% digital, feito uma única vez pelo cliente no app do banco (via QR Code ou link). | Processo contratual que pode ser mais burocrático, envolvendo internet banking ou agência. |

| Custos para a empresa | Taxas padronizadas e, segundo o Banco Central, mais competitivas que as de outros meios. | Custos variáveis por banco, geralmente envolvendo taxas de conveniência e por transação. |

| Prazo de liquidação | Instantâneo. O valor é creditado na conta da empresa em segundos, 24 horas por dia. | Geralmente em D+1 (um dia útil) ou mais, dependendo do acordo entre os bancos. |

| Alcance | Universal. Funciona entre todas as mais de 800 instituições que participam do ecossistema Pix. | Restrito. Depende de convênios específicos entre o banco da empresa e o do cliente. |

| Controle do pagador | O cliente pode facilmente pausar ou cancelar a autorização a qualquer momento pelo app do banco. | O cancelamento pode ser mais burocrático, muitas vezes exigindo contato com o banco ou a empresa. |

👉 Leia mais:

Com a chegada do Pix automático, sua empresa pode automatizar cobranças recorrentes com ainda mais praticidade e eficiência.

Na InfinitePay, você pode contar com duas soluções poderosas: o Pix no crédito e a Gestão de Cobrança automatizada.

Com o Pix Parcelado da InfinitePay, você recebe o valor total à vista, e seu cliente tem a liberdade de pagar em parcelas — tudo isso sem necessidade de cartão de crédito.

É a solução perfeita para aumentar suas vendas e reduzir a inadimplência.

Confira os principais benefícios:

A InfinitePay disponibiliza uma ferramenta de Gestão de Cobrança que permite automatizar o envio de cobranças por WhatsApp e e-mail, com opções de pagamento via Pix ou cartão de crédito.

Com ela, é possível configurar cobranças únicas ou recorrentes, definir planos de pagamento e acompanhar tudo em tempo real pelo aplicativo ou navegador.

Benefícios para o seu negócio:

Comece hoje mesmo a automatizar suas cobranças e reduzir a inadimplência.

Segundo dados do Banco Central, o Pix teve mais de 63,5 bilhões de operações realizadas em 2024 — mesmo assim, ainda é essencial entender bem as opções de transferência bancária disponíveis (como TED, DOC e o próprio Pix) para escolher a mais vantajosa em cada situação.

Neste guia, você vai aprender a identificar qual tipo de transferência faz mais sentido para o seu dia a dia, como realizar operações com segurança e quais são os limites, taxas e prazos envolvidos.

O objetivo é simples: te ajudar a tomar decisões financeiras mais inteligentes e evitar custos desnecessários.

Uma transferência bancária é uma operação financeira que permite enviar dinheiro de uma conta para outra sem a necessidade de usar dinheiro em espécie.

É um dos serviços mais básicos e essenciais oferecidos pelos bancos, realizado de forma totalmente eletrônica e segura.

O processo é simples: você acessa o aplicativo ou site do seu banco e inicia a transação.

Sua instituição financeira se comunica com o banco do destinatário para validar os dados e, em seguida, move o valor da sua conta para a conta de destino.

Essa comunicação acontece por meio de um sistema integrado que garante que a transação seja completada com segurança e eficiência, registrando toda a operação.

Para fazer uma transferência bancária, você geralmente precisa das seguintes informações do destinatário (a exceção é o Pix, que simplifica o processo exigindo apenas a chave Pix):

👉 Você também pode se interessar:

Conhecer os tipos de transferência bancária permite que você escolha a melhor alternativa para cada necessidade, equilibrando velocidade, custo e praticidade.

As opções mais comuns no Brasil são Pix, TED e DOC.

O Pix é o método de transferência bancária instantânea criado pelo Banco Central.

O valor enviado cai na conta de destino em poucos segundos, a qualquer hora do dia, incluindo fins de semana e feriados.

Sua principal vantagem é a simplicidade: em vez de preencher todos os dados da conta, você precisa apenas da chave Pix do destinatário.

Para pessoas físicas, o Pix é sempre gratuito — para empresas, ele também pode ser oferecido sem custo, como na InfinitePay.

Saiba como funciona o Pix para empresas.

A Transferência Eletrônica Disponível (TED) é uma opção para enviar valores que são creditados no mesmo dia.

Para entender como funciona transferência bancária via TED, a ordem deve ser enviada durante o horário comercial, conforme as regras do Banco Central sobre TED.

Diferente do DOC, a TED não possui um valor máximo para transferência, sendo ideal para transações de montante elevado.

No entanto, a maioria dos bancos cobra taxas de transferência para realizar uma TED, que variam conforme a instituição e o pacote de serviços.

O Documento de Ordem de Crédito (DOC) é um tipo de transferência mais antigo e com mais limitações.

O valor transferido só fica disponível na conta do destinatário no dia útil seguinte à transação, se ela for realizada dentro do horário bancário.

O DOC possui um limite de transferência bancária de R$ 4.999,99 por operação, segundo normas da Febraban sobre o DOC.

Com a popularização do Pix, o uso do DOC diminuiu drasticamente, tornando-se uma opção menos prática.

A velocidade da transação é um dos principais fatores na hora de escolher o tipo de transferência.

A escolha entre os três tipos de transferência bancária depende diretamente do que você prioriza: agilidade, custo ou valor da transação.

O Pix se destaca como a opção mais versátil na maioria dos cenários: para pessoas jurídicas, muitos bancos cobram taxas para transações Pix — na InfinitePay, o Pix é gratuito e ilimitado para contas PJ.

| Características | PIX | TED | DOC |

|---|---|---|---|

| Velocidade | Instantâneo (até 10 s) | Mesmo dia útil (horário bancário) | Próximo dia útil |

| Disponibilidade | 24 h, 7 dias | Dias úteis, horário bancário | Dias úteis, horário bancário |

| Limite de Valor | Flexível (definido pelo banco) | Sem limite máximo | Até R$ 4.999,99 |

| Custo | PF: gratuito / PJ: pode ter taxa* | Pode ter taxa (varia por banco) | Pode ter taxa (varia por banco) |

| Dados | Chave Pix | Dados completos da conta | Dados completos da conta |

Analisando a tabela, fica claro que, para transferências rápidas e sem custo, o Pix é imbatível.

A TED é a melhor escolha para valores altos que precisam ser enviados no mesmo dia, enquanto o DOC se tornou uma alternativa pouco utilizada e com menos vantagens.

👉 Saiba mais: TED e DOC: o que são, como funcionam e qual a diferença entre eles

Fazer uma transferência bancária hoje é simples, rápido e seguro, já que você pode movimentar dinheiro entre contas diretamente pelo celular ou pelo computador — sem filas ou burocracia.

Apesar das variações visuais entre os aplicativos e sites dos bancos, o processo costuma seguir uma lógica muito parecida.

A seguir, você confere o passo a passo completo.

O app do seu banco é, na maioria das vezes, a forma mais prática e acessível de fazer transferências no dia a dia.

Seja Pix, TED ou DOC, basta seguir este passo a passo:

Se preferir fazer a transferência pelo computador, o internet banking oferece as mesmas funções do app — e em muitos casos, uma visão mais detalhada das suas movimentações.

Veja como fazer:

A vantagem aqui é a interface mais ampla, ideal para quem prefere visualizar tudo com mais calma antes de concluir a transação.

Ao concluir qualquer transferência, o sistema gera automaticamente um comprovante: esse documento digital é a prova de que o dinheiro foi enviado com sucesso — e é essencial para garantir segurança, transparência e respaldo em caso de divergências.

Assim que você finaliza a operação, o comprovante aparece na tela e você pode:

Guardar esse registro é especialmente importante em transferências de alto valor ou que envolvam terceiros — como aluguel, compras ou pagamentos entre empresas.

Saber como verificar uma transação e o que fazer em caso de problemas é fundamental para realizar transferências bancárias com tranquilidade.

Antes de confirmar qualquer transação, é crucial estar atento a alguns detalhes para garantir que seu dinheiro vá para o lugar certo.

Se ocorreu um erro de digitação, a primeira ação é contatar seu banco para avisar — em seguida, se possível, tente falar com a pessoa que recebeu o valor para negociar a devolução.

Em caso de golpe ou fraude, os passos são mais urgentes:

👉 Leia mais:

O valor máximo para uma transferência bancária depende do método escolhido e das políticas da sua instituição financeira.

Para pessoas físicas, o Pix é sempre gratuito. Já para pessoas jurídicas (PJ), muitos bancos tradicionais cobram taxas por transação.

No entanto, instituições como a InfinitePay mantêm o Pix gratuito e ilimitado para contas PJ, uma vantagem direta para o seu negócio.

As transferências via TED e DOC, por outro lado, costumam ser tarifadas tanto para PF quanto para PJ.

Os valores variam muito, por isso é recomendado consultar a tabela de tarifas do seu banco.

👉 Leia também: Taxa Pix: quando deve ser cobrada, exceções e como conseguir Pix grátis

Pix, TED e DOC oferecem diferentes vantagens, mas o Pix se tornou o favorito de quem busca agilidade e custo zero nas transações financeiras. Essa praticidade tem impacto direto na rotina de empresas e profissionais autônomos — afinal, receber em segundos, a qualquer hora, faz toda a diferença no fluxo de caixa.

No entanto, muitos bancos ainda cobram tarifas por transação Pix de contas empresariais. Isso pode parecer pouco no dia a dia, mas pesa no bolso no final do mês — especialmente para quem faz muitas vendas ou precisa transferir valores com frequência.

É aí que entra a Conta Digital da InfinitePay: ela oferece Pix ilimitado e gratuito para pessoa física (CPF), Microempreendedor Individual (MEI) e empresas com CNPJ — sem tarifas escondidas, sem burocracia e com abertura 100% digital.

Tenha em um só lugar tudo o que seu negócio precisa para vender mais, receber mais rápido e manter as finanças organizadas — direto do seu celular:

Abra sua conta digital gratuita e simplifique sua gestão financeira.

Gerir um negócio sem planejamento financeiro é como navegar sem bússola: o destino pode até ser alcançado, mas com riscos desnecessários.

O orçamento empresarial surge como uma ferramenta indispensável para empresas de todos os portes que desejam tomar decisões mais estratégicas, controlar os gastos e alcançar suas metas financeiras com segurança.

Neste artigo, você vai entender o que é o orçamento empresarial, quais são os principais tipos, como montar o seu e quais benefícios ele pode trazer para o seu negócio.

O orçamento empresarial é um planejamento financeiro que estima receitas, despesas e investimentos de uma empresa em um determinado período – geralmente anual, mas podendo ser mensal, trimestral ou semestral.

Ele funciona como um mapa que orienta as finanças da organização, ajudando a controlar custos, prever necessidades de capital e sustentar decisões estratégicas com base em dados reais.

Mais do que uma planilha com números, o orçamento é uma ferramenta de gestão que permite visualizar o futuro financeiro da empresa, antecipar cenários e agir de forma preventiva para evitar crises ou aproveitar oportunidades.

A importância do orçamento empresarial vai muito além de "controlar gastos".

Veja alguns dos principais motivos pelos quais ele é essencial:

Em resumo, o orçamento empresarial é a base para qualquer estratégia de crescimento sustentável.

Um orçamento empresarial bem estruturado é composto por diferentes categorias que representam a realidade financeira da empresa.

Entre os principais elementos, estão:

Cada um desses componentes deve ser detalhado de acordo com a realidade do negócio, considerando o histórico financeiro da empresa e as metas para o período.

Leia também:

➡️ Como preparar um orçamento para o seu negócio em 2025

➡️ Como organizar as finanças do seu negócio?

Cada empresa possui suas próprias necessidades e objetivos financeiros – por isso, existem diferentes tipos de orçamento empresarial que podem ser utilizados conforme o momento e a estratégia do negócio.

Conhecer as modalidades disponíveis é essencial para adotar a mais adequada à sua realidade ou até mesmo combiná-las para criar um planejamento mais completo e eficiente.

A seguir, conheça os principais tipos de orçamento empresarial e suas características:

O orçamento estático é definido com base em projeções feitas no início do período e permanece inalterado, independentemente de alterações no cenário econômico ou nos resultados da empresa.

Ele é ideal para empresas com operações previsíveis e pouca variação nas receitas e despesas.

Vantagens:

Desvantagens:

Diferente do orçamento estático, o orçamento flexível permite alterações ao longo do tempo, adaptando-se às variações no volume de vendas, produção ou demandas do mercado.

É uma alternativa mais dinâmica, especialmente útil em cenários de incerteza ou alta competitividade.

Vantagens:

Desvantagens:

O orçamento contínuo é revisto e atualizado periodicamente – geralmente a cada trimestre ou mês – para incorporar novas informações.

Ele substitui o modelo tradicional de planejamento anual e é ideal para empresas em crescimento ou que atuam em mercados altamente voláteis.

Vantagens:

Desvantagens:

No orçamento base zero, todas as despesas devem ser justificadas a cada novo ciclo, como se estivessem sendo planejadas do zero – ele não considera os orçamentos anteriores como base.

Essa abordagem é indicada para momentos de reestruturação, corte de gastos ou busca por eficiência máxima.

Vantagens:

Desvantagens:

Esse tipo de orçamento envolve diferentes áreas da empresa na elaboração do planejamento, combinando informações de forma cruzada (por exemplo: áreas x projetos).

Ele favorece a colaboração entre setores e ajuda a alinhar os objetivos operacionais e financeiros.

Vantagens:

Desvantagens:

Você também pode se interessar:

➡️ O que são despesas fixas e variáveis e como organizá-las?

➡️ O que é ponto de equilíbrio contábil e como calcular?

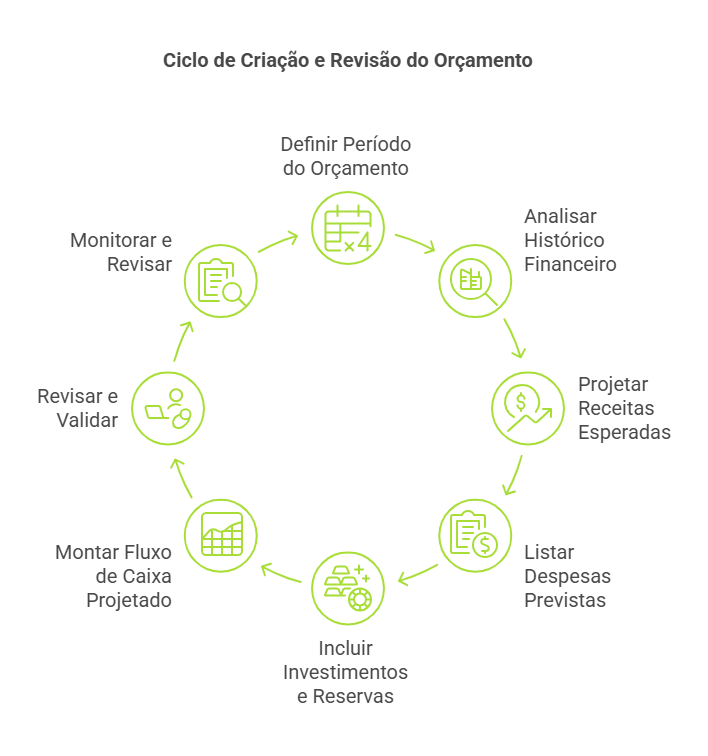

Criar um orçamento empresarial eficiente é fundamental para garantir a sustentabilidade e o crescimento do seu negócio.

E o melhor: você não precisa ser um especialista em finanças para isso.

Com organização, dados confiáveis e um bom método, qualquer empresa pode montar um orçamento claro e funcional.

A seguir, você confere um passo a passo prático para elaborar o orçamento da sua empresa – seja ela de pequeno, médio ou grande porte.

O primeiro passo é estabelecer o intervalo de tempo que o orçamento irá cobrir.

As opções mais comuns são:

Você também pode combinar essas abordagens – por exemplo, criando um orçamento anual com revisões mensais.

Antes de projetar os números do futuro, é essencial olhar para o passado.

Analise os demonstrativos financeiros dos últimos 12 a 24 meses para identificar:

Essa análise ajuda a criar projeções mais realistas e identificar oportunidades ou gargalos financeiros.

Com base no histórico e nas metas da empresa, estime quanto você espera faturar no período escolhido.

Considere:

Evite superestimar os ganhos.

Trabalhar com uma margem de segurança é uma prática recomendada para garantir maior previsibilidade.

Agora é hora de mapear todos os custos da operação, separando-os em categorias.

Por exemplo:

Uma boa dica é utilizar ferramentas de controle financeiro ou planilhas organizadas por centro de custo.

Além das despesas operacionais, o orçamento deve contemplar:

Essa etapa evita surpresas desagradáveis e garante que sua empresa esteja preparada para imprevistos.

Leia mais:

➡️ Reserva financeira de emergência: por onde começar?

➡️ 4 passos para montar uma reserva de emergência para o seu negócio

Com as informações acima, elabore um fluxo de caixa estimado, mês a mês, incluindo:

Esse controle permite antecipar períodos de déficit e planejar ações para manter a saúde financeira da empresa.

Antes de colocar o orçamento em prática, é importante envolver os líderes de cada setor (financeiro, comercial, marketing, operações etc.) para:

Esse processo aumenta o comprometimento da equipe e melhora a execução do planejamento.

Um bom orçamento não deve ser engavetado!

É essencial acompanhar a execução mês a mês e comparar o previsto com o realizado.

Assim, você poderá:

O ideal é realizar revisões periódicas (mensais ou trimestrais) para manter o orçamento sempre ajustado à realidade do negócio.

Para entender melhor a aplicação prática do orçamento empresarial, é útil visualizar como ele se comporta em diferentes cenários.

Abaixo, você encontrará três exemplos comuns enfrentados por empresas e como o orçamento pode ser uma ferramenta estratégica em cada caso.

Imagine uma startup de tecnologia que conquistou novos clientes rapidamente e está expandindo suas operações.

Sem um orçamento bem estruturado, essa empresa corre o risco de crescer desorganizadamente, acumulando dívidas ou enfrentando gargalos operacionais.

Como o orçamento ajuda:

Agora pense em uma empresa varejista que sofre uma queda sazonal ou inesperada nas vendas.

A ausência de um planejamento pode resultar em atrasos de pagamentos, demissões e até endividamento.

Como o orçamento ajuda:

Uma indústria de alimentos está prestes a lançar um novo item no mercado – isso envolve gastos com pesquisa, produção, divulgação e logística.

Sem orçamento, o risco de extrapolar os custos e comprometer a saúde financeira da empresa é alto.

Como o orçamento ajuda:

Esses cenários mostram que o orçamento não serve apenas para "fechar as contas", mas sim para apoiar decisões estratégicas, com visão de curto, médio e longo prazo.

Ter um orçamento empresarial bem definido não é apenas uma boa prática – é um diferencial competitivo.

Ele proporciona uma série de benefícios que impactam diretamente a eficiência, a segurança e o crescimento do seu negócio.

Confira os principais:

O orçamento permite que você saiba exatamente para onde o dinheiro está indo, o que facilita a identificação de desperdícios, gargalos e oportunidades de economia – isso ajuda a empresa a operar de forma mais enxuta e eficiente.

Com dados concretos em mãos, os gestores podem avaliar os riscos e benefícios de cada decisão com mais confiança, o que vale para investimentos, cortes, negociações com fornecedores, contratações e muito mais.

Ter um orçamento significa poder prever cenários e se preparar com antecedência, trazendo mais estabilidade à empresa, reduz a exposição a riscos e permite traçar metas realistas com base em dados históricos.

Quando o negócio conta com um orçamento flexível e atualizado, torna-se muito mais fácil reagir a mudanças internas ou externas – como variações no mercado, crises econômicas ou novas oportunidades.

Empresas que mantêm orçamentos organizados transmitem maior confiança a bancos, investidores e parceiros, facilitando o acesso a financiamentos e parcerias estratégicas.

O orçamento serve como um guia comum para todos os setores da empresa.

Com ele, cada área entende suas metas, limites de gastos e prioridades, promovendo mais colaboração e foco.

Ao prever receitas e despesas com antecedência, o orçamento reduz significativamente as chances de sustos financeiros – isso evita atrasos em pagamentos, multas, endividamento ou paradas operacionais.

Você já aprendeu o que é um orçamento empresarial, seus tipos e como criá-lo – agora, vem a parte prática: como organizar e controlar esse orçamento de forma simples, segura e sem pagar caro por isso?

A resposta está na escolha da conta digital ideal para sua empresa – e a Conta PJ da InfinitePay é uma das melhores opções do mercado.

💰 Economia real: você pode economizar até R$ 3.069,72 por ano com uma conta 100% gratuita e sem tarifas escondidas.

⚙️ Gestão completa: oferece Pix grátis, link de pagamento e cartões sem anuidade para controlar todo o fluxo financeiro.

📊 Organização simplificada: permite criar cartões por tipo de despesa e acompanhar tudo direto pelo app, com gráficos e extratos detalhados.

🚀 Pronta para o crescimento: ideal para MEIs e pequenas empresas que querem agilidade e controle, com abertura de conta em menos de 5 minutos.

Quer organizar o orçamento da sua empresa de forma prática, eficiente e sem pagar nada por isso?

Baixe o app já e crie sua conta PJ gratuitamente.

Entender os tipos de amortização disponíveis no mercado é essencial para quem busca contratar um financiamento, empréstimo ou mesmo organizar melhor suas finanças.

A amortização nada mais é do que o pagamento gradual de uma dívida, normalmente em parcelas, até sua quitação total.

Cada sistema de amortização define como os valores de juros e capital (o valor emprestado) são distribuídos ao longo do tempo – e isso pode impactar diretamente no quanto você vai pagar ao final do contrato.

Neste artigo, você vai entender como funciona esse processo, quais são os principais tipos de amortização utilizados no Brasil e qual é o mais vantajoso para cada perfil de consumidor.

Entender os diferentes tipos de amortização é essencial para fazer uma escolha inteligente ao contratar um financiamento, crédito ou empréstimo – cada modelo possui particularidades que afetam diretamente o valor das parcelas e o total pago ao final do contrato.

A seguir, veja os sistemas mais comuns, como funcionam e em quais contextos são mais vantajosos:

O Sistema de Amortização Constante – ou SAC – é o modelo mais usado no financiamento de imóveis no Brasil, inclusive em programas como o Minha Casa Minha Vida.

Nesse sistema, a parte da parcela que corresponde à amortização (ou seja, a devolução do valor emprestado) é sempre a mesma – já os juros são calculados sobre o saldo devedor, que vai diminuindo a cada pagamento.

Com isso, o valor total das parcelas começa mais alto e vai reduzindo com o tempo.

Leia também:

➡️ Vale a pena fazer um empréstimo para pagar dívidas?

➡️ Empréstimo online na hora: simule e receba em segundos

Na Tabela Price, o valor das parcelas é fixo durante todo o período do contrato – isso proporciona previsibilidade financeira, facilitando o controle do orçamento.

No entanto, os juros são mais elevados no início e diminuem com o tempo, enquanto a amortização aumenta gradualmente.

⚠️ Atenção: apesar da comodidade, o sistema Price costuma resultar em um valor total mais alto ao fim do contrato, devido à forma como os juros são calculados.

Esse tipo de amortização é menos comum no dia a dia do consumidor, mas pode ser encontrado em situações específicas, como operações de crédito empresarial ou investimentos estruturados.

Nesse sistema, o cliente paga apenas os juros periodicamente (mensalmente, por exemplo), e só quita o valor total do principal (a dívida original) ao final do contrato.

⚠️ Atenção: esse modelo exige planejamento financeiro rigoroso, já que o valor final a ser pago pode ser alto.

A amortização é o processo de quitação de uma dívida em parcelas ao longo do tempo.

Cada parcela paga é composta por duas partes principais: amortização (que abate o valor principal da dívida) e juros (o custo do dinheiro emprestado pelo credor).

Conforme o tempo passa e a dívida vai sendo paga, os juros diminuem porque incidem sobre um saldo devedor cada vez menor.

As etapas do funcionamento da amortização são:

Ao contratar um financiamento ou empréstimo, o cliente define com o credor:

A cada mês, o cliente paga uma parcela que abate parte do saldo devedor (amortização) e cobre os juros daquele período.

Conforme as parcelas são pagas, o saldo devedor vai diminuindo. Isso influencia o valor dos juros – especialmente no sistema SAC, onde os juros caem a cada pagamento.

Ao final do contrato, a dívida estará completamente quitada, com o principal totalmente amortizado.

Imagine um empréstimo de R$ 12.000 dividido em 12 parcelas com juros de 1% ao mês:

Leia mais: Juros simples e composto: como calcular e quais as diferenças?

Depende do seu perfil financeiro, objetivos a longo prazo e tipo de crédito contratado – cada sistema tem vantagens e desvantagens que devem ser analisadas com cuidado.

Veja uma comparação clara entre os principais modelos:

| Sistema de Amortização | Parcelas | Juros Totais | Indicado Para |

|---|---|---|---|

| SAC | Decrescentes | Menores | Quem pode pagar mais no início |

| Price | Fixas | Maiores | Quem precisa de previsibilidade |

| Americano | Baixas durante, alta no final | Altos | Empresas ou investidores |

A amortização – seja ela parcial ou total – pode ser feita de forma antecipada em relação ao contrato original, reduzindo o valor das parcelas ou o prazo do financiamento.

Vale a pena amortizar nos seguintes casos:

Bônus de fim de ano, restituição do Imposto de Renda, herança ou venda de algum bem são ótimos momentos para usar esse dinheiro de forma inteligente.

Amortizar a dívida com esse recurso pode reduzir o valor total pago, especialmente se você optar por abater o saldo devedor ao invés de investir esse dinheiro com baixo rendimento.

Se você está pagando juros de 1% ao mês em um financiamento, mas seus investimentos rendem apenas 0,7%, por exemplo, faz mais sentido amortizar.

Você reduz o montante da dívida e, consequentemente, os juros futuros.

Nos sistemas como a Tabela Price, os juros são maiores nas primeiras parcelas.

Amortizar nesse período gera um impacto maior na economia total do financiamento.

Se a sua renda diminuiu ou surgiram novos compromissos financeiros, amortizar para reduzir o valor das parcelas mensais pode ser uma estratégia útil para reequilibrar o orçamento familiar.

Se o seu objetivo é quitar o financiamento antes do prazo, a amortização antecipada pode encurtar significativamente a duração da dívida, trazendo tranquilidade e liberdade financeira.

Saber o momento certo para amortizar uma dívida pode fazer toda a diferença na economia de juros e no equilíbrio financeiro.

Veja como conseguir empréstimo para MEI e qual o melhor para o seu negócio.

A amortização oferece uma série de benefícios para quem deseja manter as finanças organizadas e pagar menos juros.

Seja em um empréstimo, financiamento ou qualquer outra modalidade de crédito, entender e aplicar estratégias de amortização pode trazer resultados positivos a curto, médio e longo prazo.

Ao abater parte do saldo devedor, você também reduz os juros futuros, o que diminui o valor total que será pago até o fim do contrato.

Amortizar permite antecipar o fim do contrato, o que é excelente para quem quer se livrar de dívidas rapidamente ou está se preparando para um novo projeto financeiro.

Principalmente nos sistemas como a Tabela Price, os juros compostos impactam fortemente o valor final – a amortização ajuda a minimizar esse efeito.

Com a redução do número de parcelas ou do valor mensal, a amortização ajuda a liberar recursos do orçamento, permitindo que você direcione seu dinheiro para outras prioridades, como poupança, investimentos ou emergências.

Muitos contratos permitem escolher entre:

A escolha depende da sua estratégia e objetivos financeiros.

Você também pode se interessar:

➡️ Reserva financeira de emergência: por onde começar?

➡️ O que é educação financeira e como transformar suas finanças?

Agora que você já conhece os tipos de amortização, sabe como e quando aplicar cada um deles e compreende suas vantagens, é hora de dar o próximo passo: organizar suas finanças para colocar tudo isso em prática.

E a melhor forma de fazer isso é com a Conta Digital da InfinitePay.

Ao planejar a amortização de um financiamento ou empréstimo, é fundamental ter uma conta que facilite o seu dia a dia financeiro.

Com a InfinitePay, você pode:

Organizar sua vida financeira é o primeiro passo para conquistar liberdade e estabilidade – e com a Conta Digital InfinitePay, você tem tudo o que precisa para pagar dívidas de forma estratégica, amortizar no tempo certo e manter sua saúde financeira em dia.

Baixe o app para abrir sua conta grátis, sem mensalidade e sem letra miúda, e descubra infinitas possibilidades para transformar suas finanças.

O BPO financeiro tem se tornado uma solução estratégica cada vez mais adotada por empresas que buscam eficiência, controle e redução de custos nas rotinas administrativas.

Ao terceirizar os processos financeiros, os empreendedores conseguem focar no que realmente importa: o crescimento do negócio.

Neste artigo, você vai entender o que é um BPO financeiro, como ele funciona, quais são suas principais vantagens e como escolher a melhor solução para sua empresa.

BPO é a sigla para Business Process Outsourcing, que em português significa Terceirização de Processos de Negócios – no contexto financeiro, o BPO financeiro consiste na terceirização das rotinas e operações do setor financeiro de uma empresa.

Ou seja, em vez de manter uma equipe interna para lidar com contas a pagar, contas a receber, conciliação bancária, emissão de notas fiscais e controle de fluxo de caixa, a empresa contrata uma prestadora de serviços especializada para cuidar dessas atividades de forma profissional, segura e estratégica.

Essa prática é indicada tanto para pequenas e médias empresas que ainda não possuem uma estrutura financeira consolidada, quanto para grandes organizações que desejam otimizar processos e reduzir custos.

A importância do BPO financeiro está diretamente relacionada à gestão eficiente dos recursos e à tomada de decisões com base em dados reais, já que muitos empresários enfrentam dificuldades em manter o controle financeiro em dia, seja por falta de tempo, conhecimento técnico ou equipe qualificada.

Ao contratar um BPO financeiro, a empresa passa a contar com especialistas que não apenas executam as tarefas operacionais, mas também oferecem relatórios, análises e suporte à gestão – isso reduz o risco de erros, atrasos em pagamentos, multas e prejuízos, além de aumentar a confiança nos dados apresentados.

Além disso, o BPO financeiro contribui para a profissionalização da empresa, melhora a saúde financeira do negócio e possibilita maior previsibilidade de receitas e despesas.

Leia mais:

O funcionamento de um BPO financeiro é estruturado de forma personalizada, de acordo com as necessidades e o porte da empresa contratante – o processo começa com um diagnóstico financeiro, no qual a prestadora de serviços analisa a estrutura atual do negócio, identifica falhas, gargalos e oportunidades de melhoria.

Com base nesse diagnóstico, são definidos os processos que serão terceirizados, as ferramentas que serão utilizadas (como sistemas de gestão financeira ou ERPs) e o nível de suporte necessário.

A partir daí, a empresa passa a contar com uma equipe externa responsável por executar e gerenciar as atividades financeiras de forma remota, segura e integrada.

Além da execução das tarefas rotineiras, o BPO financeiro também oferece relatórios gerenciais, dashboards e análises que ajudam os gestores a tomar decisões estratégicas com base em dados atualizados e confiáveis.

Em geral, a comunicação entre a empresa contratante e o BPO é feita por meio de canais digitais, como plataformas de gestão, e-mails e reuniões periódicas, garantindo agilidade e alinhamento entre as partes.

Um BPO financeiro assume diversas funções do setor financeiro de uma empresa, atuando de forma ampla e estratégica.

Veja as principais atividades realizadas:

Essencial para manter o equilíbrio financeiro, esse serviço envolve acompanhar, controlar e executar pagamentos e recebimentos da empresa.

Conduzido por especialistas terceirizados, inclui ações práticas como:

Como resultado direto dessa gestão, você melhora a saúde financeira, evita desperdício de recursos e fortalece o capital de giro da empresa.

Leia também:

A conciliação bancária é uma verificação diária das entradas e saídas financeiras com os registros bancários, garantindo exatidão e transparência das operações.

Paralelamente, o fluxo de caixa é atualizado periodicamente para proporcionar visão clara da situação financeira.

Como funciona na prática:

Essas práticas evitam erros frequentes na gestão financeira e ajudam você a manter a empresa bem gerida e lucrativa.

Veja dicas de como otimizar o fluxo de caixa.

Emitir notas fiscais corretamente e manter impostos em dia é essencial para compliance e economia tributária.

Neste serviço, os profissionais do BPO financeiro realizam:

Como consequência, você evita multas fiscais, economiza tempo precioso e reduz a carga de trabalho operacional interno significativamente.

Você também pode se interessar:

Decisões estratégicas precisam de relatórios claros, objetivos e precisos.

O provedor de BPO financeiro consolida indicadores financeiros importantes e compila relatórios abrangentes, que incluem:

Esses relatórios são essenciais para que você tome decisões rápidas fundamentadas em informações reais e transparentes.

Com esse suporte, o empresário pode dedicar seu tempo à expansão do negócio, contando com uma base financeira sólida e confiável para tomar decisões com mais segurança.

Ter um BPO financeiro pode transformar completamente a forma como sua empresa lida com as finanças.

Ao terceirizar os processos financeiros, o empreendedor deixa de lado as tarefas operacionais e passa a contar com uma estrutura mais organizada, estratégica e eficiente.

A seguir, confira as principais vantagens:

Uma das maiores vantagens do BPO financeiro é justamente sua capacidade de garantir uma redução imediata e expressiva nos custos operacionais, chegando a até 40%, segundo apontam pesquisas recentes sobre terceirização financeira.

Isso ocorre principalmente pela eliminação de gastos com infraestrutura interna, tecnologia própria, treinamento e pessoal especializado.

Outro benefício importante é o aumento direto da produtividade e eficiência operacional.

Com processos financeiros essenciais, como contas a pagar e receber ou conciliação bancária sendo assumidos por especialistas externos, você e sua equipe podem dedicar energia exclusivamente ao core business – isso resulta numa gestão focada e uma equipe capacitada para atividades estratégicas que realmente impactam seu negócio.

Erros financeiros custam caro e podem comprometer a sustentabilidade do seu negócio.

O serviço de BPO investe continuamente em ferramentas tecnológicas atualizadas e profissionais treinados, garantindo máxima integridade na gestão das finanças e assegurando o compliance regulatório completo.

Isso reduz significativamente riscos tributários, multas e retrabalhos financeiros.

Ao contratar um BPO financeiro, você obtém acesso imediato a profissionais altamente capacitados em finanças, sem arcar com custos fixos de salário, recrutamento, treinamento ou retenção.

Isso significa adquirir expertise especializada pagando apenas pelos serviços contratados de acordo com sua real demanda e orçamento disponível.

Os relatórios e análises gerados por um BPO financeiro oferecem uma visão clara e detalhada da situação financeira da empresa – isso facilita o planejamento, o controle de gastos e a tomada de decisões inteligentes.

O serviço pode ser adaptado conforme o crescimento da empresa, sem necessidade de novas contratações ou reestruturações internas.

A escolha de um BPO financeiro deve ser feita com cuidado, pois essa empresa será responsável por uma área estratégica do seu negócio.

Veja os principais critérios para acertar na contratação:

O valor de um BPO financeiro varia de acordo com o tamanho da empresa, o volume de transações, os serviços contratados e o nível de suporte necessário.

Pequenas empresas podem encontrar planos a partir de valores acessíveis, enquanto negócios maiores exigem uma estrutura mais robusta e, consequentemente, um investimento maior.

Apesar do custo inicial, o retorno em eficiência, redução de erros, economia de tempo e melhoria no controle financeiro compensa o investimento, já que, muitas vezes, o valor pago pelo BPO é inferior ao custo de manter um setor financeiro interno.

O ideal é solicitar propostas personalizadas de diferentes fornecedores, comparando não apenas o preço, mas também os benefícios, ferramentas oferecidas e a qualidade do atendimento.

Contar com um BPO financeiro é um grande passo para organizar as finanças da sua empresa – mas, para alcançar o máximo de eficiência e controle, é fundamental ter também uma plataforma financeira completa e intuitiva, que facilite a gestão do dinheiro no dia a dia.

E é aqui que a Conta Digital da InfinitePay entra como uma verdadeira parceira do seu negócio.

Com a InfinitePay, você tem acesso a uma estrutura completa para vender, receber, acompanhar o fluxo de caixa e até ter crédito para fazer Pix no crédito – tudo isso sem tarifas escondidas, sem burocracia e direto do celular.

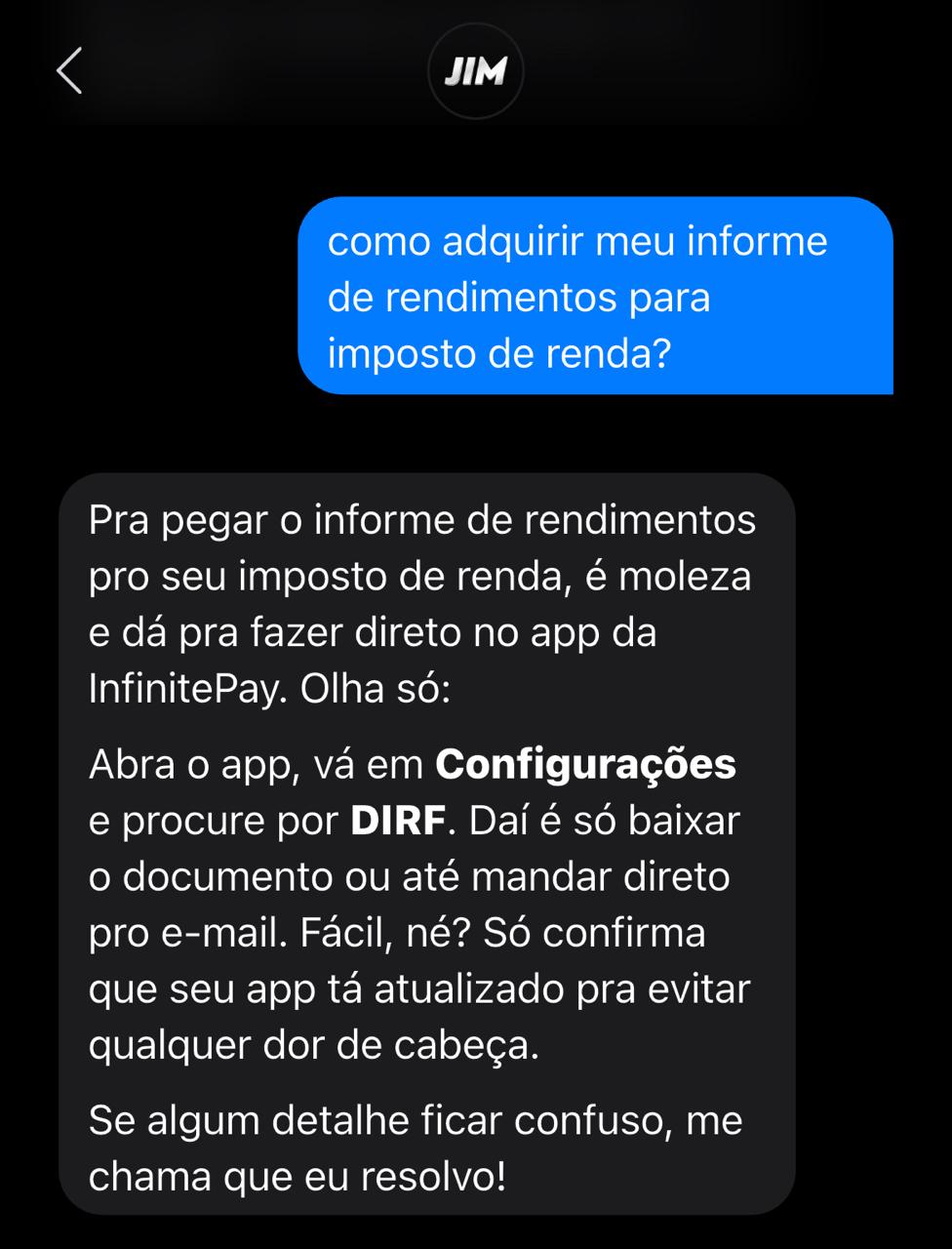

E não para por aí: com o JIM, o assistente virtual da InfinitePay, você tem um braço direito digital cuidando do seu financeiro.

O JIM está disponível 24 horas por dia, 7 dias por semana, dentro do app, e totalmente de graça – ele não substitui um BPO financeiro profissional, mas pode ser uma excelente alternativa para quem ainda não tem condições de investir nesse tipo de serviço.

Veja tudo o que o JIM pode fazer por você:

Tudo isso integrado à conta InfinitePay, que oferece:

Com a InfinitePay, você tem uma solução digital completa na palma da mão, ideal para quem quer simplificar a gestão financeira sem abrir mão da eficiência.

Baixe o app para abrir sua conta grátis agora mesmo e comece a conversar com o Jim.

Você sabia que 80% dos contribuintes brasileiros cometem erros ao declarar o Imposto de Renda, muitos relacionados à má interpretação ou conferência superficial do informe de rendimentos?

Conforme dados recentes, dominar exatamente o que é informe de rendimentos impacta diretamente o acerto da sua declaração e evita dores de cabeça futuras.

Seja você trabalhador formal, aposentado, pensionista ou autônomo, entender com clareza e rapidez as informações desse documento pode simplificar a sua vida financeira, evitando inconsistências com o Fisco.

Entender claramente o que é informe de rendimentos é indispensável para sua declaração anual do Imposto de Renda Pessoa Física (IRPF). Esse documento é obrigatório e comprova oficialmente todos os valores recebidos por você durante o ano-calendário, incluindo rendimentos tributáveis, rendimentos isentos, não tributáveis e as retenções de Imposto de Renda feitas diretamente na fonte.

Produzido pelas fontes pagadoras (empresas, órgãos públicos, instituições financeiras e outros), o informe deve especificar claramente:

O informe de rendimentos é mais do que uma formalidade: sua correta utilização garante precisão total na declaração do imposto, evitando problemas com a Receita Federal. Segundo dados oficiais da Receita Federal sobre principais erros na declaração do Imposto de Renda de 2024, cerca de 9,4% das declarações retidas na malha fina ocorreram por divergências entre os valores informados pelo contribuinte e registrados pelas fontes pagadoras, especialmente em relação ao IRRF.

Esses erros decorrem normalmente de:

Ao se certificar de preencher corretamente esses dados com base no Informe de Rendimentos, você reduz significativamente os riscos de complicações, multas ou transtornos administrativos junto à Receita Federal.

Leia mais:

Para fazer corretamente a sua declaração do Imposto de Renda, é fundamental saber exatamente o que é informe de rendimentos e conhecer claramente os diferentes tipos desse documento, identificando qual deles se aplica especificamente à sua situação econômica ou profissional. Confira abaixo os principais tipos de informe e suas particularidades:

Neste caso, o informe de rendimentos é emitido diretamente pelas empresas ou órgãos públicos em que você trabalha. Esse documento detalha claramente:

Com essas informações, sua declaração fica precisa, reduzindo riscos de cair na malha fina.

Quem é aposentado ou pensionista recebe do Instituto Nacional do Seguro Social (INSS) um informe de rendimentos específico. Esse documento traz informações necessárias para sua declaração de forma organizada, incluindo:

Esses dados ajudam a garantir uma declaração tranquila, diminuindo riscos de erros.

Diferentemente de trabalhadores formais, autônomos e Microempreendedores Individuais (MEIs) precisam reunir informações manualmente para o Imposto de Renda, o que pode causar erros de cálculo e retrabalho.

É exatamente aí que entram as facilidades práticas da InfinitePay, simplificando significativamente sua vida fiscal:

Centraliza automaticamente todas as movimentações financeiras, eliminando a necessidade de buscar extratos em diversos bancos, aplicativos ou papeladas. Isso reduz tempo gasto e evita esquecimentos ou divergências na hora da declaração.

Disponibilizam de forma clara e intuitiva o total exato de seus recebimentos anuais, facilitando o preenchimento do IRPF sem cálculos manuais ou planilhas complexas.

Com esse relatório, você verifica facilmente quanto já foi descontado de Imposto de Renda na fonte sobre suas vendas, assegurando precisão e segurança absoluta na sua declaração anual.

Esses recursos deixam sua declaração anual mais prática, ágil e livre de erros, permitindo que você se concentre em seu negócio sem estresse tributário.

Caso você seja investidor, instituições financeiras elaboram o informe de rendimentos detalhando especialmente:

Esses dados permitem declarar com segurança absoluta os seus rendimentos financeiros.

Você já sabe claramente o que é informe de rendimentos, mas é fundamental também consegui-lo digitalmente de forma rápida e prática. A seguir, confira guias detalhados, especialmente adaptados para obter o documento conforme cada perfil profissional ou econômico:

Trabalhadores com vínculo CLT têm facilidade através do portal e-CAC. Siga exatamente os passos:

Aposentados ou pensionistas do INSS devem acessar o portal ou aplicativo Meu INSS rapidamente seguindo as instruções abaixo:

Para profissionais autônomos e MEIs que usam InfinitePay, obter o documento é rápido através do app oficial. Siga este passo a passo simplificado:

Ao seguir esses passos, você acessa rapidamente seu informe digital pelo InfinitePay facilitando a declaração anual.

Veja também: DIRF 2025: o que é e como fazer?

Se você investe, bancos e corretoras disponibilizam informes digitais. Confira como obter facilmente seu documento financeiro:

Esse processo simples assegura exatidão na sua declaração anual, evitando possíveis erros ou esquecimentos.

Agora que você já sabe como obter seu informe digitalmente, o que fazer se a empresa não entregar o documento no prazo? Descubra seus direitos no próximo tópico!

Uma vez que você já compreende claramente o que é informe de rendimentos, é fundamental tomar precauções para utilizá-lo corretamente na declaração do Imposto de Renda.

Pequenos erros podem causar problemas com a Receita Federal, levando sua declaração à malha fina.

Erros entre informes de rendimentos e declarações são comuns. Segundo dados recentes da Receita Federal, uma das principais causas das declarações retidas na malha fina envolve divergências relacionadas especialmente ao Imposto de Renda Retido na Fonte (IRRF) e aos valores totais declarados como rendimentos tributáveis. Entre os erros mais frequentes estão:

Consulte diretamente as informações oficiais da Receita Federal sobre erros frequentes nas declarações para mais detalhes.

A prevenção é o melhor caminho para evitar transtornos posteriores. Adote práticas recomendadas de fácil implementação:

Ao adotar esses procedimentos simples e eficazes, você evita complicações futuras, mantém total controle fiscal e garante uma declaração segura, sem dúvidas e sem erros sobre o uso correto do informe de rendimentos.

Leia mais sobre Entendendo a malha fiscal: O que é e como evitá-la

Dominar o que é informe de rendimentos e como utilizá-lo é crucial para uma declaração de Imposto de Renda sem erros. Vimos os principais tipos de informe, como interpretá-los e a importância de conferir cada dado.

Para autônomos e MEIs, essa organização pode ser um desafio, mas a InfinitePay oferece uma solução completa. Com a conta digital gratuita da InfinitePay, você centraliza suas movimentações financeiras, elimina a busca por extratos e tem acesso a relatórios detalhados de suas vendas.

Além disso, a plataforma disponibiliza o DIRF digital gratuitamente, garantindo precisão na sua declaração. Não perca tempo com burocracia!

Conheça a conta digital da InfinitePay e concentre-se no crescimento do seu negócio, com segurança e praticidade, deixando que a InfinitePay simplifique sua gestão fiscal para um IRPF tranquilo