Lista de tópicos

Ver o resumo do artigo

- Contribuinte pode declarar pelo programa IRPF 2025, aplicativo Meu Imposto de Renda ou portal e-CAC.

- Documentos essenciais incluem informes de rendimentos, comprovantes de despesas dedutíveis, bens, dívidas e dados de dependentes.

- Devem declarar quem teve rendimentos tributáveis acima de R$ 30.639,90, bens acima de R$ 800 mil, operações na Bolsa, entre outros critérios.

- Novidades de 2025 incluem nova faixa de isenção (R$ 2.824/mês), pré-preenchida mais completa e exigências detalhadas sobre criptoativos.

- Declaração de bens e investimentos exige informações detalhadas e atualização conforme movimentações em 2024.

- MEIs devem declarar se ultrapassarem limites de rendimento ou possuírem patrimônio relevante; também devem entregar o DASN-SIMEI.

- Mesmo isento, o contribuinte pode declarar para obter restituição, manter o CPF regular e comprovar renda.

- Deduções possíveis incluem saúde (sem limite), educação (até R$ 3.561,50/pessoa), dependentes e previdência privada.

- Restituições são pagas por lotes e podem ser acompanhadas via e-CAC ou app Meu Imposto de Renda.

- Organização financeira ao longo do ano com a InfinitePay ajuda a reunir dados para o IRPF com mais praticidade e segurança.

Com a chegada de um novo ano, também vem a obrigação de acertar as contas com a Receita Federal.

A declaração do Imposto de Renda Pessoa Física (IRPF) 2025 é um compromisso anual para milhões de brasileiros, e entender como realizá-la corretamente é essencial para evitar erros, multas e dores de cabeça com o fisco.

Se você tem dúvidas sobre quem deve declarar, quais documentos são necessários ou o que mudou na declaração deste ano, este guia completo vai te ajudar a fazer tudo da forma mais prática e segura possível.

Como fazer a declaração do Imposto de Renda Pessoa Física em 2025?

A declaração do IRPF pode ser feita de três maneiras principais:

- Pelo programa da Receita Federal no computador

- Pelo aplicativo oficial para dispositivos móveis

- Ou ainda pelo portal e-CAC

Em qualquer uma dessas opções, o contribuinte deve preencher todas as informações sobre rendimentos, bens, direitos, dívidas e despesas dedutíveis.

A seguir, você confere um passo a passo completo para fazer sua declaração do IRPF 2025 de forma segura e eficiente.

1. Reúna todos os documentos necessários

Antes de abrir o programa ou aplicativo da Receita Federal, tenha em mãos:

- Informes de rendimentos: fornecidos por empregadores, bancos, corretoras e fontes pagadoras de aposentadorias ou pensões.

- Comprovantes de despesas dedutíveis: como gastos com saúde, educação, pensão alimentícia, previdência privada e dependentes.

- Recibos e notas fiscais: de serviços médicos, dentários, psicológicos, entre outros.

- Comprovantes de aquisição ou venda de bens e direitos: imóveis, veículos, participações societárias, entre outros.

- Documentos de dívidas ou ônus: contratos de financiamento, empréstimos ou outras obrigações.

- Informações sobre dependentes: CPF, data de nascimento, grau de parentesco e, se houver, rendimento próprio.

- Comprovantes de doações realizadas: tanto as incentivadas quanto as comuns.

Organizar esses documentos com antecedência agiliza o preenchimento e reduz o risco de omissões ou erros.

Veja também: O que é informe de rendimentos e como é utilizado no Imposto de Renda?

2. Baixe o programa ou aplicativo da Receita Federal

A declaração pode ser feita por três canais oficiais:

- Programa IRPF 2025 para computador (Windows, macOS, Linux)

- Aplicativo Meu Imposto de Renda para Android e iOS

- Portal e-CAC, com acesso via conta gov.br

Escolha o canal mais conveniente para você – caso deseje aproveitar a declaração pré-preenchida, o acesso com conta gov.br (nível prata ou ouro) é essencial.

3. Escolha o tipo de declaração: nova ou importada

Ao abrir o programa ou app, você poderá:

- Iniciar uma nova declaração do zero

- Importar a declaração do ano anterior (se já declarou)

- Utilizar a declaração pré-preenchida, com dados fornecidos por fontes pagadoras, instituições financeiras, planos de saúde e outras fontes

Se tiver acesso à pré-preenchida, essa é a maneira mais rápida e prática de começar.

4. Preencha os dados do contribuinte

Insira ou confirme suas informações pessoais:

- Nome completo

- CPF

- Data de nascimento

- Endereço

- Telefone

- Informações de contato bancário (para restituição, se houver)

Adicione também os dados dos dependentes, se for o caso.

5. Informe seus rendimentos

Preencha os campos com todos os rendimentos recebidos ao longo de 2024, incluindo:

- Rendimentos tributáveis: como salários, aluguéis, pensões, pró-labores, aposentadorias e rendimento de profissionais autônomos.

- Rendimentos isentos e não tributáveis: como heranças, doações, lucros e dividendos recebidos, rendimento de cadernetas de poupança e alguns tipos de indenizações.

- Rendimentos sujeitos à tributação exclusiva: como 13º salário, ganhos com aplicações financeiras e participação nos lucros.

- Ganhos de capital: lucros na venda de bens como imóveis, veículos e ações.

Use os informes de rendimentos para garantir a fidelidade dos valores declarados.

6. Declare seus bens, direitos e dívidas

Informe:

- Bens e direitos: imóveis, veículos, contas bancárias com saldo superior a R$ 140,00, investimentos em ações, criptomoedas, quotas de empresas, aquisição ou venda de bens (com data, valor e forma de pagamento), entre outros.

- Dívidas e ônus reais: financiamentos, empréstimos e outras dívidas com valor superior a R$ 5 mil.

Detalhamento correto desses itens é essencial para comprovar a evolução patrimonial.

7. Declare pagamentos e doações

Inclua:

- Pagamentos efetuados: especialmente os que permitem dedução no imposto, como gastos com educação própria ou de dependentes, despesas médicas, pensão alimentícia, contribuições à previdência privada e doações efetuadas (inclusive incentivadas, como para fundos da criança ou idoso).

Esses itens podem gerar deduções que reduzem o imposto a pagar ou aumentam a restituição.

8. Escolha o modelo de declaração: simplificada ou completa

O próprio programa sugere a opção mais vantajosa ao final do preenchimento.

Veja a diferença:

- Simplificada: aplica um desconto padrão de 20% sobre os rendimentos tributáveis (limitado a R$ 16.754,34).

- Completa: ideal para quem tem muitas despesas dedutíveis, como gastos com saúde e educação.

Revise com atenção a simulação e escolha a melhor opção.

9. Revise todas as informações

Antes de enviar, revise cuidadosamente cada campo e verifique:

- Se todos os dados estão corretos

- Se há pendências ou alertas no programa

- Se todos os rendimentos e deduções foram lançados corretamente

Evitar erros nesse momento é crucial para não cair na malha fina.

10. Envie a declaração e salve o recibo

Com tudo conferido, clique em “Entregar Declaração” e, após o envio:

- Salve o recibo de entrega em local seguro

- Acompanhe a situação da sua declaração pelo portal e-CAC ou pelo app

- Fique atento a eventuais pendências ou comunicações da Receita Federal

Caso tenha direito à restituição, os valores serão pagos conforme o calendário oficial.

Saiba mais: Como funciona o Imposto de Renda? Veja como calcular

O que é novidade no IRPF em 2025?

A cada ano, a Receita Federal promove atualizações nas regras, valores e funcionalidades do programa do Imposto de Renda e, em 2025, algumas novidades importantes foram implementadas:

- Nova faixa de isenção: o limite de isenção foi reajustado para R$ 2.824,00 por mês (equivalente a R$ 30.639,90 anuais). Isso amplia o número de pessoas que ficam dispensadas de declarar, especialmente entre trabalhadores de baixa renda.

- Desconto simplificado automático: permanece o modelo de dedução de R$ 528,00 mensais para quem optar pela declaração simplificada, o que pode beneficiar quem não tem muitas despesas dedutíveis.

- Declaração pré-preenchida mais robusta: o acesso pela conta gov.br continua sendo incentivado. Em 2025, a pré-preenchida traz ainda mais informações automaticamente, como despesas médicas, movimentações financeiras e dados de corretoras de valores.

- Informações sobre criptoativos mais detalhadas: a Receita reforçou o cruzamento de dados com essas transações e exige maior precisão nas declarações envolvendo criptomoedas.

- Obrigatoriedade de CPF para dependentes de qualquer idade: medida que já estava em vigor, mas que reforça a necessidade de manter os dados cadastrais atualizados para evitar inconsistências.

- Integração com o e-CAC e app IRPF: mais opções de acompanhamento da situação da declaração em tempo real, com alertas, pendências e atualizações integradas aos dispositivos móveis.

Essas mudanças visam tornar o processo mais seguro, rápido e eficaz, além de facilitar o controle das obrigações fiscais por parte do contribuinte.

Quem precisa declarar Imposto de Renda em 2025?

Os principais casos em que a declaração é obrigatória são:

- Rendimento tributável superior a R$ 30.639,90: quem recebeu rendimentos como salários, aposentadorias, aluguéis e outras fontes de receita tributável acima desse valor precisa declarar. Esse limite foi reajustado em 2025 em função da nova faixa de isenção.

- Rendimento isento, não tributável ou tributado exclusivamente na fonte acima de R$ 200 mil: inclui ganhos como indenizações trabalhistas, lucros e dividendos, aplicações financeiras e prêmios de loteria.

- Obteve ganho de capital: quem vendeu bens ou direitos com lucro (como imóveis, veículos e ações) e obteve ganho de capital tributável.

- Realizou operações em bolsa de valores: qualquer pessoa que operou ações, fundos imobiliários ou outros ativos de renda variável, mesmo com valor inferior aos limites acima.

- Propriedade de bens ou direitos superiores a R$ 800 mil: quem, em 31 de dezembro de 2024, possuía patrimônio nesse valor total (imóveis, veículos, investimentos, contas bancárias, entre outros).

- Atividade rural: se obteve receita bruta anual superior a R$ 153.199,50 ou deseja compensar prejuízos de anos anteriores.

- Residência no Brasil: quem passou à condição de residente no país em qualquer mês de 2024 e se manteve nessa condição até 31 de dezembro.

- Recebeu auxílio ou indenização por alienação de bens ou direitos com isenção: mesmo isentos, esses ganhos precisam ser informados.

É importante ressaltar que, mesmo que não se enquadre nessas obrigações, o contribuinte pode optar por declarar para obter restituição ou manter o CPF regularizado, especialmente se deseja realizar financiamentos ou participar de concursos públicos.

Leia mais: Como saber se preciso declarar Imposto de Renda em 2025?

Quem não precisa declarar Imposto de Renda em 2025?

Não precisam declarar:

- Pessoas com rendimentos tributáveis inferiores a R$ 30.639,90 em 2024 e que não se enquadram em nenhuma das demais condições de obrigatoriedade.

- Aqueles que possuem apenas rendimentos isentos (como aposentadorias por invalidez, pensões alimentícias isentas ou lucros e dividendos) e dentro dos limites estabelecidos.

- Proprietários de bens de valor inferior a R$ 800 mil, considerando o total do patrimônio em 31 de dezembro de 2024.

- Quem não realizou operações na bolsa, nem obteve ganho de capital ou receita proveniente do exterior.

- Dependentes incluídos na declaração de outro contribuinte: nesse caso, as informações do dependente serão consolidadas na declaração do titular.

- Atividades rurais com receita inferior a R$ 153.199,50 e que não desejam compensar prejuízos de anos anteriores.

Mesmo assim, é importante avaliar se há vantagem em declarar de forma voluntária, especialmente se houver direito à restituição de imposto retido na fonte ou intenção de comprovar renda e regularidade fiscal para outras finalidades.

Leia mais: Isenção do Imposto de Renda: quem tem direito em 2025?

Como declarar Imposto de Renda pelo portal e-CAC?

O portal e-CAC (Centro Virtual de Atendimento ao Contribuinte) permite declarar o IRPF online, sem precisar baixar programas ou apps – é ideal para quem já possui conta gov.br com nível prata ou ouro.

Como acessar:

- Acesse: https://cav.receita.fazenda.gov.br

- Clique em “Entrar com gov.br”

- Faça login com seu CPF e senha

Para declarar pelo e-CAC:

- Após o login, vá até o menu “Declarações e Demonstrativos”

- Selecione “Meu Imposto de Renda (Extrato da DIRPF)”

- Clique em “Preencher Declaração Online”

- Siga o passo a passo para preencher, revisar e enviar

O e-CAC também permite acompanhar a situação da declaração, consultar restituições e corrigir eventuais pendências (malha fina).

Como declarar imóveis no IRPF?

Declarar imóveis no Imposto de Renda é obrigatório para qualquer contribuinte que possua bens de valor igual ou superior a R$ 5 mil.

Mesmo que o imóvel não tenha sofrido alteração no ano-base (2024), ele deve ser informado na ficha “Bens e Direitos”, com todos os dados atualizados e detalhados.

- Acesse a ficha “Bens e Direitos” no programa da Receita.

- Escolha o grupo “01 - Bens Imóveis” e selecione o código correspondente ao tipo do bem:

- 11 – Apartamento

- 12 – Casa

- 13 – Terreno

- 14 – Loja, sala ou conjunto

- 15 – Galpão

- 16 – Outros bens imóveis

- Preencha os dados obrigatórios:

- Localização (endereço completo)

- Número do IPTU

- Área do imóvel

- Inscrição municipal

- Data de aquisição

- Forma de aquisição (à vista, financiado, doação, herança, etc.)

- Nome e CPF/CNPJ do vendedor

- Informe o valor pago até 31/12/2024, no campo “Situação em 31/12/2024”.

Importante: O imóvel deve ser declarado pelo valor de aquisição, e não pelo valor de mercado – atualizações só devem ser feitas quando houver benfeitorias (reformas) comprovadas com notas fiscais.

Imóvel financiado

Se o imóvel estiver financiado, o valor declarado deve ser o total efetivamente pago até o fim de 2024, somando entrada, parcelas e encargos quitados.

O saldo devedor não deve ser incluído como “dívida”, desde que o imóvel esteja discriminado corretamente.

Como declarar investimentos no IRPF?

Investimentos financeiros também devem ser declarados no IRPF, mesmo que sejam isentos de tributação ou não tenham gerado lucros.

A Receita Federal exige a declaração de aplicações de renda fixa, renda variável e até criptoativos, conforme o valor e a categoria.

Onde declarar os investimentos?

- Ficha “Bens e Direitos”: onde você informa o saldo ou valor investido em 31/12/2024.

- Ficha “Rendimentos Isentos e Não Tributáveis”: para lucros obtidos com poupança, LCI, LCA e dividendos.

- Ficha “Rendimentos Sujeitos à Tributação Exclusiva”: para aplicações como CDB, Tesouro Direto e fundos de investimento.

- Ficha “Renda Variável”: usada quando há lucro ou prejuízo com ações e fundos imobiliários.

- Ficha “Ganhos de Capital”: quando há venda de ativos com ganho de capital (lucro).

Quais investimentos precisam ser declarados?

Veja os principais tipos de investimentos que devem ser incluídos na sua declaração:

Renda fixa:

- CDBs (Certificados de Depósito Bancário)

- Tesouro Direto

- LCI e LCA (isentas, mas declaradas como bens)

- Debêntures

- Notas do Tesouro Nacional

Renda variável:

- Ações (mesmo que não tenham sido vendidas)

- Fundos Imobiliários (FIIs)

- ETFs

- BDRs

- Criptoativos (como Bitcoin, Ethereum, etc.), quando o total investido ultrapassar R$ 5 mil ou houver vendas acima de R$ 35 mil no mês

Fundos de investimento:

- Fundos de curto e longo prazo

- Fundos multimercado

- Fundos cambiais

- Fundos de ações

Outros:

- Poupança

- Previdência privada (PGBL e VGBL): PGBL pode gerar dedução, VGBL deve ser declarado como bem

Atenção: lucros com ações de até R$ 20 mil por mês são isentos de IR, mas ainda assim precisam ser declarados.

Manter a declaração de investimentos em dia é essencial para não cair na malha fina e para garantir a conformidade com o fisco, especialmente porque as corretoras e bancos enviam essas informações diretamente à Receita.

Como declarar Imposto de Renda MEI?

O MEI (Microempreendedor Individual) não está automaticamente isento da declaração de IRPF – a obrigatoriedade depende dos rendimentos recebidos em 2024.

Quando o MEI deve declarar?

Você deve declarar como pessoa física se:

- Obteve rendimentos tributáveis acima de R$ 30.639,90 (salários, pró-labore, aluguéis)

- Obteve lucro superior à faixa de isenção permitida pelo regime do MEI

- Se enquadra em outros critérios obrigatórios da Receita (posse de bens, investimentos, etc.)

Como declarar sendo MEI:

- Declare como pessoa física normalmente: informe os rendimentos oriundos do MEI em “Rendimentos isentos e não tributáveis” (parte do lucro dentro do limite) ou “Rendimentos tributáveis recebidos de PJ” (se houver pró-labore).

- Use o DASN-SIMEI também: além da declaração de pessoa física, o MEI precisa entregar a Declaração Anual do Simples Nacional (DASN-SIMEI) até o dia 31 de maio.

Vale a pena declarar Imposto de Renda mesmo não sendo obrigatório?

Sim, em muitos casos vale a pena declarar voluntariamente, mesmo que não esteja dentro das exigências da Receita Federal.

Os principais motivos são:

- Receber restituição: quem teve IR retido na fonte pode ter direito a reembolso.

- Manter CPF regularizado: necessário para financiamentos, empréstimos, concursos públicos e emissão de passaporte.

- Comprovar renda: importante para aluguel de imóveis, matrícula em instituições de ensino ou acesso a crédito.

- Evitar problemas futuros: caso passe a ser obrigado nos próximos anos, a declaração anterior pode facilitar o processo.

Declarar, mesmo sem obrigatoriedade, é uma forma de manter a vida financeira em dia e ter benefícios administrativos.

Leia também:

- Imposto de Renda MEI: como fazer e quem precisa declarar em 2025?

- Como emitir o DARF do Imposto de Renda?

- Passo a passo para a declaração do Imposto de Renda Pessoa Jurídica

- Qual a diferença entre IRPF e IRPJ?

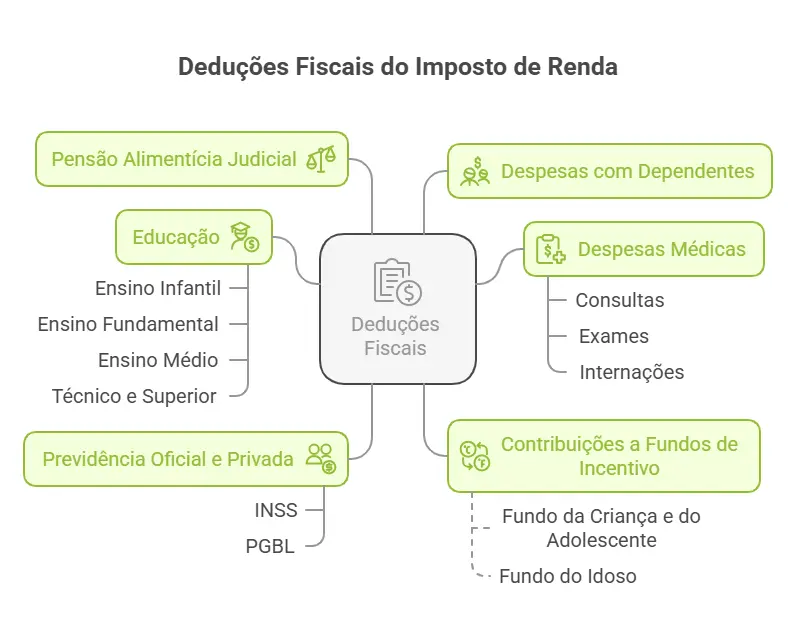

O que posso deduzir do imposto devido?

As deduções são recursos legais que permitem reduzir a base de cálculo do IR, diminuindo o valor do imposto a pagar ou aumentando a restituição.

Principais despesas dedutíveis:

- Despesas médicas (sem limite): consultas, exames, internações, cirurgias, planos de saúde, tratamentos odontológicos e psicológicos.

- Educação (limitado a R$ 3.561,50 por pessoa): ensino infantil, fundamental, médio, técnico e superior (incluindo graduação e pós).

- Pensão alimentícia judicial: conforme valor determinado por decisão judicial ou acordo homologado.

- Previdência oficial (INSS): integralmente dedutível.

- Previdência privada (PGBL): até 12% da renda tributável, se declarado no modelo completo.

- Despesas com dependentes: dedução de R$ 2.275,08 por dependente.

- Contribuições a fundos de incentivo: como o Fundo da Criança e do Adolescente ou do Idoso, com dedução limitada a 6% do imposto devido.

Importante: para aproveitar essas deduções, o contribuinte deve optar pela declaração completa e guardar todos os comprovantes por, no mínimo, cinco anos.

Calendário de restituição do Imposto de Renda Pessoa Física 2025

Após enviar a declaração, o contribuinte que tiver imposto a restituir poderá receber os valores de volta por meio de depósito bancário. O pagamento é feito em lotes, conforme cronograma oficial divulgado pela Receita Federal.

Lotes de restituição do IRPF 2025:

| Lote | Data de pagamento | Prioridades |

|---|---|---|

| 1º lote | 31 de maio de 2025 | Idosos acima de 80 anos, contribuintes com deficiência ou doença grave, professores e quem usou a declaração pré-preenchida ou optou por PIX |

| 2º lote | 30 de junho de 2025 | Demais contribuintes, por ordem de envio |

| 3º lote | 31 de julho de 2025 | Idem |

| 4º lote | 29 de agosto de 2025 | Idem |

| 5º lote | 30 de setembro de 2025 | Últimos contribuintes com direito à restituição |

Como consultar a restituição?

Acesse o portal e-CAC ou o app “Meu Imposto de Renda” para consultar o status da sua restituição – a restituição é depositada diretamente na conta bancária indicada pelo contribuinte na declaração.

Se houver pendências ou divergências, a restituição será retida até que o contribuinte regularize a situação.

Organize suas finanças com a InfinitePay

A preparação para declarar o Imposto de Renda não acontece apenas nos primeiros meses do ano: ela começa com uma boa organização financeira ao longo de todo o período-base (neste caso, 2024).

A Conta Digital da InfinitePay oferece soluções completas para quem busca controle, praticidade e uma visão clara das finanças – qualidades fundamentais para facilitar a entrega da declaração do Imposto de Renda Pessoa Física 2025.

1. Centralize entradas e saídas para facilitar a declaração

Com a InfinitePay, você pode concentrar seus recebimentos de vendas (presenciais ou online), pagar contas, realizar Pix, facilitando o acompanhamento mensal dos seus rendimentos – o que é essencial para identificar se você se enquadra na obrigatoriedade de declarar e para preencher corretamente os campos de rendimentos tributáveis, receitas isentas e movimentações bancárias.

2. Acompanhe suas receitas com clareza

O aplicativo da InfinitePay oferece histórico detalhado de transações, ideal para quem precisa comprovar receitas ao longo do ano.

Isso é especialmente útil para:

- Profissionais autônomos e liberais

- MEIs que também declaram como pessoa física

- Pessoas que recebem por links de pagamento ou Pix

Com os relatórios gerados pela própria conta, é mais fácil organizar os documentos exigidos pela Receita Federal.

3. Use o cartão com cashback para controlar os gastos dedutíveis

Ao utilizar o cartão InfinitePay (débito ou crédito), suas despesas ficam registradas automaticamente, o que permite uma organização por categoria.

Você pode, por exemplo, usar cartões separados para gastos com saúde, educação, dependentes ou equipamentos de trabalho – despesas que, se comprovadas, podem ser deduzidas na declaração completa do IR.

Além disso, você ainda ganha 1,5% de cashback em todas as compras, ou seja, dinheiro de volta direto no saldo da conta.

Além de ser completa, a conta InfinitePay é 100% gratuita, sem mensalidade, sem tarifas escondidas e sem letra miúda.

Baixe o app e abra sua conta em poucos minutos, gratuitamente.

Perguntas frequentes

O Imposto de Renda 2025 já está disponível?

Sim. A Receita Federal liberou o programa do IRPF 2025 no início de março. A partir dessa data, os contribuintes já podem baixar o programa no site oficial, acessar o app “Meu Imposto de Renda” ou utilizar o portal e-CAC para preencher e enviar a declaração. Quanto antes for enviada, maiores as chances de receber a restituição nos primeiros lotes.

Qual o prazo para entrega do Imposto de Renda Pessoa Física 2025?

O prazo de entrega da declaração do Imposto de Renda Pessoa Física 2025 vai de 15 de março a 31 de maio de 2025. É fundamental enviar dentro desse período para evitar multa por atraso, que pode ser de até 20% do imposto devido. Declarar com antecedência também aumenta as chances de restituição nos primeiros lotes.

Qual o prazo para que as empresas e bancos forneçam o informe de rendimentos?

Empresas, bancos, corretoras e demais fontes pagadoras têm até o final de fevereiro de 2025 para disponibilizar os informes de rendimentos referentes ao ano-base 2024. Esses documentos são essenciais para preencher corretamente a declaração, evitando erros e divergências que podem levar à malha fina. Se não receber, é seu direito cobrar.

Como acompanhar a situação da declaração do meu IRPF?

Você pode acompanhar a situação da sua declaração acessando o portal e-CAC ou o aplicativo “Meu Imposto de Renda”. Após o envio, o sistema informa se a declaração foi processada, se há pendências ou se entrou na malha fina. Também é possível consultar o calendário de restituição e verificar quando o pagamento será feito, se houver valor a restituir.

Qual é a diferença entre declaração de Imposto de Renda Pessoa Física e Pessoa Jurídica?

A declaração de Imposto de Renda Pessoa Física (IRPF) é destinada a indivíduos que receberam rendimentos tributáveis acima do limite de isenção, tiveram ganhos de capital ou possuíam bens com valores significativos em 2024. Nela, o contribuinte informa salários, aposentadorias, aluguéis, investimentos, entre outros dados financeiros e patrimoniais. Já a declaração de Imposto de Renda Pessoa Jurídica (IRPJ) é obrigatória para empresas legalmente constituídas com CNPJ, como microempresas (ME), empresas de pequeno porte (EPP) e sociedades. Essa declaração considera o lucro da empresa e seu regime tributário (Simples Nacional, Lucro Presumido ou Lucro Real) e pode ser mensal, trimestral ou anual. É mais complexa, geralmente feita com apoio contábil.

Declaração completa ou simplificada: qual é a melhor?

Depende do seu perfil financeiro. A declaração completa é ideal para quem tem muitas despesas dedutíveis — como gastos com saúde, educação, dependentes, previdência privada, pensão alimentícia — que superem o limite de dedução oferecido pelo modelo simplificado. Ela permite o abatimento de valores reais e exige comprovação documental. Já a declaração simplificada oferece um desconto padrão de 20% sobre os rendimentos tributáveis, limitado a R$ 16.754,34, sem necessidade de comprovar despesas. É mais prática e vantajosa para quem tem poucos gastos dedutíveis ou rendimentos mais baixos. O próprio programa do IRPF faz uma simulação comparativa e sugere automaticamente o modelo mais vantajoso, com base nas informações preenchidas.