Descubra as últimas tendências econômicas. Aprenda como os desenvolvimentos econômicos podem impactar seus investimentos e negócios hoje.

Você já parou para pensar quanto R$ 1 milhão renderia se fosse aplicado na poupança?

Com a taxa Selic atual em 12,25%, essa é uma dúvida comum entre os brasileiros que almejam viver de renda e garantir um futuro financeiro mais tranquilo.

A poupança é um dos investimentos mais tradicionais do país e parece uma escolha segura, mas será que é a mais rentável atualmente?

Neste artigo, vamos calcular o rendimento de R$ 1 milhão na poupança com base na taxa Selic vigente e explorar como esse investimento se compara a outras opções disponíveis no mercado.

Descubra se a poupança é realmente a melhor alternativa para alcançar seus objetivos financeiros ou se existem caminhos mais eficazes para fazer seu dinheiro trabalhar por você.

A rentabilidade diária da poupança pode ser calculada dividindo o rendimento mensal pelo número de dias do mês. Supondo que o mês tenha 30 dias:

Assim, 1 milhão de reais na poupança rende cerca de R$ 166,67 por dia em um mês com 30 dias, considerando uma Selic de 12,25% ao ano e uma TR igual a 0.

A rentabilidade da poupança está diretamente ligada à Taxa Selic e à Taxa Referencial (TR). Em 2025, com a Selic a 12,25% ao ano, a regra de rendimento da poupança funciona assim:

Com base nesses parâmetros, vamos calcular o rendimento mensal para um investimento de R$ 1 milhão:

Portanto, em 2025, um investimento de 1 milhão de reais na poupança gera um rendimento aproximado de R$ 5.000 por mês, considerando que a TR seja igual a 0.

Para calcular o rendimento anual da poupança com uma Selic de 12,25%:

Portanto, um investimento de 1 milhão de reais na poupança gera um rendimento aproximado de R$ 60.000 ao ano, considerando que a TR seja igual a 0.

Para entender como funciona, precisamos entender o que define esse rendimento. A princípio, ele é composto por duas partes:

Além disso, existe uma condição para esse rendimento:

Por exemplo, se a Selic estiver em 13,75% ao ano e a TR estiver em 0%, o rendimento da poupança será de 0,5% ao mês.

O "aniversário da poupança" refere-se à data mensal em que os rendimentos são creditados na conta.

Este é um aspecto crucial do funcionamento da poupança, pois os juros são pagos apenas no dia de aniversário do depósito.

Por exemplo: se você depositar dinheiro na poupança no dia 15, os rendimentos serão creditados todo dia 15 dos meses seguintes.

Se você sacar o dinheiro antes do aniversário, perderá o rendimento daquele período.

Portanto, é essencial planejar os saques para após a data de aniversário para garantir que você receba todos os rendimentos acumulados.

Leia também: Conta-corrente ou poupança: qual a melhor opção?

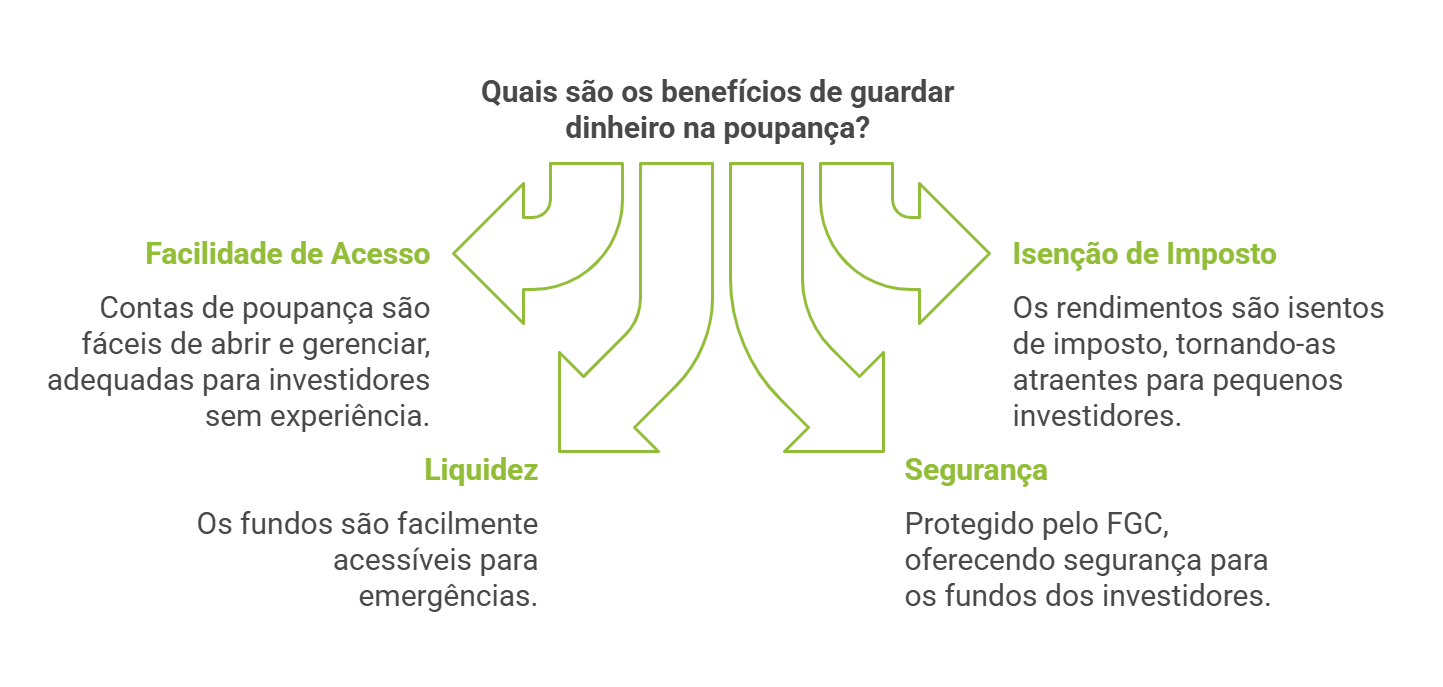

A poupança é o investimento mais popular no Brasil, mas sua simplicidade e segurança têm prós e contras que precisam ser considerados.

Veja abaixo as principais vantagens e desvantagens:

A poupança é simples de abrir e gerenciar, estando disponível em praticamente todos os bancos.

Não requer conhecimento técnico ou habilidades financeiras para ser utilizada.

Os rendimentos da poupança são isentos de Imposto de Renda para pessoas físicas, o que a torna atrativa para pequenos investidores.

O dinheiro depositado pode ser sacado a qualquer momento sem penalidades, o que a torna ideal para reserva de emergência.

É protegida pelo Fundo Garantidor de Créditos (FGC) até o limite de R$ 250 mil por CPF e instituição financeira.

Diferentemente de outras modalidades de investimento, a poupança não possui taxas administrativas ou de custódia.

Com a Taxa Selic acima de 8,5% ao ano, a poupança rende apenas 0,5% ao mês + TR (Taxa Referencial), o que geralmente é menor do que outras opções de renda fixa, como CDBs e Tesouro Direto.

Em cenários de alta inflação, a rentabilidade da poupança pode ser insuficiente para preservar o poder de compra, resultando em perdas reais no valor investido.

A poupança não oferece opções de investimento diversificado, limitando os ganhos do investidor.

Apesar de atualmente ser zero, a TR pode variar, o que traz imprevisibilidade ao rendimento, ainda que pequena.

A poupança só rende na data de aniversário do depósito. Resgatar antes desse período resulta na perda do rendimento referente ao mês.

Você também pode se interessar:

Embora a poupança ofereça segurança e simplicidade, seu rendimento geralmente é menor em comparação com outras opções de investimento, como os títulos do Tesouro Direto e CDBs atrelados ao CDI (Certificado de Depósito Interbancário).

Vale dizer que o CDI é uma taxa de referência para investimentos de renda fixa no Brasil.

Aplicações atreladas a essa taxa, como CDBs e LCIs (Letras de Crédito Imobiliário), costumam oferecer rendimentos mais atraentes que a poupança.

Confira abaixo algumas alternativas.

O CDB é um título emitido por bancos para captar recursos e, em geral, ele oferece rendimentos superiores à poupança, principalmente quando atrelados ao CDI, que costuma estar alinhado à Selic.

Geralmente, eles acompanham uma taxa equivalente a 100% do CDI.

Com a Selic a 12,25% ao ano, o rendimento diário seria:

Com isso, o rendimento do CDB é significativamente maior do que o da poupança no cálculo diário, oferecendo maior atratividade para quem busca segurança e melhor retorno.

Leia mais: CDI ou poupança: onde investir?

O Tesouro Selic e o Tesouro IPCA são alternativas que têm liquidez diária (podem ser resgatados a qualquer momento) e são mais rentáveis do que a poupança.

Além de render 100% da taxa Selic, o Tesouro Selic é uma opção bastante conservadora e, portanto, não apresenta riscos.

Com a Selic a 12,25% ao ano, o rendimento seria de aproximadamente:

Assim como o CDB, o Tesouro Direto oferece um rendimento bem mais alto do que a poupança.

Os fundos de investimento têm uma gestão mais profissional e reúnem recursos de vários investidores para aplicar em diferentes ativos, como renda fixa, títulos públicos, ações e imóveis.

Cada fundo possui uma estratégia específica – eles podem proporcionar rendimentos maiores, mas também envolvem mais risco.

Ao contrário dos fundos de investimento, a opção mais conservadora são os fundos de renda fixa (como Tesouro Direto e CDB), que trazem um retorno menor, porém sem riscos.

As LCIs (Letras de Crédito Imobiliário) e LCAs (Letras de Crédito do Agronegócio) são títulos emitidos por bancos para financiar setores específicos, como o imobiliário e o agronegócio. Eles têm como principais características a isenção de Imposto de Renda para pessoas físicas e a segurança garantida pelo FGC (Fundo Garantidor de Créditos) para valores de até R$ 250 mil por instituição e CPF.

Geralmente, seu rendimento está atrelado a um percentual do CDI, variando entre 90% e 100% do CDI, dependendo do banco e do prazo de investimento.

A tabela abaixo mostra os rendimentos da poupança, CDB, Tesouro Selic, e LCI/LCA para diferentes prazos:

A poupança sempre foi vista como uma opção segura, mas está longe de ser a mais eficiente para quem quer ver o dinheiro crescer de verdade. Isso acontece porque o rendimento é limitado e só ocorre na data de aniversário do depósito — o que reduz ainda mais os ganhos ao longo do tempo.

Com o CDB da InfinitePay, você investe em uma alternativa que rende 106% do CDI, superando a poupança desde o primeiro dia, sem complicação e sem letras miúdas.

Além da rentabilidade maior, o investimento é acessível e seguro:

Tudo isso com uma conta digital gratuita, sem taxas de manutenção ou mensalidades.

Se você quer mais transparência, controle total sobre seu dinheiro e um rendimento que realmente faz diferença no longo prazo, o CDB da InfinitePay é uma escolha inteligente.

👉 Comece a fazer seu dinheiro render mais do que na poupança! Baixe o app e abra sua Conta Digital InfinitePay já!

O salário mínimo 2025 foi oficialmente fixado em R$ 1.518. Este novo piso salarial, estabelecido pelo Decreto nº 12.342/2024, representa um aumento de 7,5% em relação ao valor de 2024 (R$ 1.412), garantindo um ganho real acima da inflação.

Esse reajuste afeta diretamente seu orçamento, alterando benefícios como aposentadorias, seguro-desemprego e a contribuição do MEI. A seguir, detalhamos os impactos práticos do novo valor para você se planejar.

Em 2025, o salário mínimo oficial no Brasil é de R$ 1.518. Este valor representa um reajuste de 7,5% em relação ao piso de R$ 1.412 que vigorou em 2024.

O cálculo para o novo valor seguiu a política de valorização permanente, sendo composto pela soma de dois fatores:

Este aumento impacta diretamente a renda de cerca de 59,9 milhões de brasileiros, segundo estimativas do Dieese, incluindo aposentados, pensionistas e trabalhadores formais e informais.

O valor do salário mínimo é definido anualmente pelo governo federal, por meio de um decreto presidencial. A fórmula utilizada para o cálculo leva em consideração dois fatores principais para garantir que seu poder de compra seja mantido e até ampliado.

O primeiro fator é a inflação, medida pelo Índice Nacional de Preços ao Consumidor (INPC). Esse índice apura a variação do custo de vida e serve para corrigir o valor do salário, assegurando que você não perca poder de compra com o aumento dos preços.

O segundo é o crescimento do PIB (Produto Interno Bruto), que representa a soma de todos os bens e serviços produzidos no país. O desempenho da economia é usado como indicador para conceder um aumento real, ou seja, um reajuste acima da inflação.

Embora o salário mínimo nacional seja de R$ 1.518 em 2025, cinco estados brasileiros adotam pisos salariais próprios com valores superiores. Essa medida busca adequar a remuneração ao custo de vida e às particularidades econômicas de cada região.

Confira os valores definidos para 2025:

O estado do Paraná estabeleceu os novos valores para seu piso regional, que entraram em vigor em janeiro de 2025. O reajuste médio foi de 6,5%, e os valores foram divididos em quatro grupos:

Você pode consultar os detalhes do piso salarial do Paraná no site oficial do governo estadual.

Até a data de publicação deste artigo, os estados de Rio de Janeiro, Rio Grande do Sul, Santa Catarina e São Paulo ainda não haviam divulgado oficialmente os novos valores de seus pisos salariais para 2025.

Esses estados costumam reajustar seus pisos em datas diferentes do salário mínimo nacional, sendo necessário acompanhar as publicações de suas respectivas assembleias legislativas e governos.

Veja a evolução do salário mínimo nominal desde a implementação do Plano Real, em 1994, até o valor vigente em 2025.

| Ano | Valor (R$) | Ato Legal |

|---|---|---|

| 1994 | 64,79 | Lei 8.880/1994 |

| 1995 | 100,00 | Lei 9.032/1995 |

| 1996 | 112,00 | Lei 9.971/2000 |

| 1997 | 120,00 | Lei 9.971/2000 |

| 1998 | 130,00 | Lei 9.971/2000 |

| 1999 | 136,00 | Lei 9.971/2000 |

| 2000 | 151,00 | Lei 9.971/2000 |

| 2001 | 180,00 | MP 2.194-6/2001 |

| 2002 | 200,00 | Lei 10.525/2002 |

| 2003 | 240,00 | Lei 10.699/2003 |

| 2004 | 260,00 | Lei 10.888/2004 |

| 2005 | 300,00 | Lei 11.164/2005 |

| 2006 | 350,00 | Lei 11.321/2006 |

| 2007 | 380,00 | Lei 11.498/2007 |

| 2008 | 415,00 | Lei 11.709/2008 |

| 2009 | 465,00 | Lei 11.944/2009 |

| 2010 | 510,00 | Lei 12.255/2010 |

| 2011 | 545,00 | Lei 12.382/2011 |

| 2012 | 622,00 | Decreto 7.655/2011 |

| 2013 | 678,00 | Decreto 7.872/2012 |

| 2014 | 724,00 | Decreto 8.166/2013 |

| 2015 | 788,00 | Decreto 8.381/2014 |

| 2016 | 880,00 | Decreto 8.618/2015 |

| 2017 | 937,00 | Lei 13.152/2015 |

| 2018 | 954,00 | Decreto 9.255/2017 |

| 2019 | 998,00 | Decreto 9.661/2019 |

| 2020 | 1.045,00 | MP 919/2020 |

| 2021 | 1.100,00 | MP 1021/2020 |

| 2022 | 1.212,00 | MP 1091/2021 |

| 2023 | 1.302,00 / 1.320,00 | MP 1.172/2023 |

| 2024 | 1.412,00 | Decreto 11.864/2023 |

| 2025 | 1.518,00 | Decreto 12.342/2024 |

O novo salário mínimo também atualiza a base de cálculo para tributos e benefícios. A mudança mais significativa para o trabalhador é a faixa de isenção do Imposto de Renda, que foi ajustada para R$ 3.036 mensais em 2025. A medida, detalhada nas normas da Receita Federal para 2025, isenta quem recebe até dois salários mínimos.

As alíquotas de contribuição ao INSS também foram atualizadas. Confira a tabela para 2025:

| Faixa Salarial (R$) | Alíquota Progressiva |

|---|---|

| Até 1.518,00 | 7,5% |

| De 1.518,01 a 2.822,90 | 9% |

| De 2.822,91 a 4.234,35 | 12% |

| De 4.234,36 a 8.161,96 | 14% |

Você também pode se interessar por:

Para o Microempreendedor Individual (MEI), a contribuição previdenciária (DAS) também é reajustada. O valor corresponde a 5% do salário mínimo, totalizando R$ 75,90 por mês em 2025, conforme as regras de contribuição no Portal do Empreendedor.

O reajuste do salário mínimo tem um impacto direto na economia, influenciando especialmente o consumo das famílias. O aumento beneficia diretamente os trabalhadores que recebem esse valor como base para seus rendimentos, proporcionando mais poder de compra e potencialmente impulsionando a atividade econômica.

O aumento do salário mínimo em 2025 para R$ 1.518,00 reajusta automaticamente uma série de benefícios sociais e trabalhistas que utilizam o piso nacional como referência.

Os benefícios do Instituto Nacional do Seguro Social (INSS) que têm como base o piso previdenciário são diretamente impactados. Aposentadorias, auxílios por incapacidade temporária e pensões por morte passam a ter o valor mínimo de R$ 1.518,00. O reajuste é automático para quem já recebe o piso.

As faixas de contribuição e as alíquotas progressivas do INSS (de 7,5% a 14%) são recalculadas com base no novo salário mínimo. Isso afeta o valor descontado mensalmente na folha de pagamento de trabalhadores com carteira assinada e o cálculo para contribuintes individuais e facultativos.

Destinado a idosos com 65 anos ou mais e pessoas com deficiência em condição de vulnerabilidade, o BPC passa a ter o valor de R$ 1.518,00 mensais. O benefício assistencial acompanha integralmente o reajuste do salário mínimo, garantindo a atualização do poder de compra dos beneficiários.

O valor do abono salarial, pago a trabalhadores que atenderam aos critérios no ano-base, varia conforme o número de meses trabalhados. Com o reajuste, o valor máximo do benefício, correspondente a 12 meses de trabalho, sobe para R$ 1.518,00.

O seguro-desemprego também tem seu piso atualizado. Nenhuma parcela do benefício pode ser inferior ao salário mínimo vigente, ou seja, R$ 1.518,00. O teto do benefício para 2025 é de R$ 2.441,55, conforme as tabelas de cálculo do Ministério do Trabalho e Emprego.

O governo federal projetou o salário mínimo de 2026 em R$ 1.631. A estimativa foi apresentada no Projeto de Lei Orçamentária Anual (PLOA) e representa um aumento de 7,44% em relação ao valor de 2025.

Esse valor, que ainda é uma projeção, segue a política de valorização do salário mínimo. A fórmula de cálculo combina a correção da inflação, medida pelo Índice Nacional de Preços ao Consumidor (INPC), com o crescimento real do Produto Interno Bruto (PIB) de dois anos antes — neste caso, o resultado de 2024. O valor final será oficializado no fim de 2025, após a consolidação dos dados da inflação.

A conta PJ da InfinitePay é uma solução financeira completa e inovadora que visa simplificar a gestão de recursos para empreendedores e pequenos negócios.

Com ela, você pode abrir uma conta em menos de cinco minutos, pelo app da InfinitePay, para CPF, CNPJ ou MEI. A conta inclui soluções como maquininha no celular, Pix gratuito e link de pagamento para vendas parceladas, além de cartões pré - pagos de crédito sem anuidade.

Pequenas empresas podem crescer mais rápido com a InfinitePay, o saldo da conta rende automaticamente 100% do CDI em tempo real. A conta também oferece funcionalidades de gestão de cobrança automática.

Tudo isso é administrado de maneira simples e eficiente pelo aplicativo da InfinitePay, garantindo praticidade e economia para os empreendedores.

Gerenciar corretamente o inventário de estoque é essencial para manter o bom funcionamento de um negócio.

Essa prática ajuda a evitar perdas, otimizar compras, organizar o armazenamento e garantir que as vendas estejam alinhadas à realidade dos produtos disponíveis.

Neste artigo, você vai entender o que é um inventário de estoque, para que ele serve, quais os tipos existentes, como fazer e como automatizar esse processo para ganhar mais eficiência no seu negócio.

O inventário de estoque é o registro detalhado e organizado de todos os itens que uma empresa possui armazenados em um determinado momento.

Ele abrange desde produtos prontos para venda até matéria-prima, insumos e, em alguns casos, materiais de escritório.

Esse controle é fundamental para garantir que a empresa saiba exatamente o que tem em estoque, evitando compras desnecessárias ou a falta de produtos.

A prática também contribui para uma gestão de estoque mais eficiente e alinhada às vendas.

Além disso, o inventário pode ser feito de diversas formas, desde planilhas simples até sistemas de gestão integrados que automatizam a contagem e atualização de produtos em tempo real, como na loja online ou no PDV da InfinitePay.

💭 Saiba tudo sobre o Magic PDV da InfinitePay.

O inventário de estoque serve como uma ferramenta estratégica de controle e tomada de decisão.

Ele permite que os empreendedores acompanhem a disponibilidade de produtos, identifiquem falhas no controle de entrada e saída e planejem melhor suas ações de compra, venda e precificação.

Veja os principais objetivos:

O inventário também traz benefícios indiretos importantes, como maior previsibilidade financeira, controle de sazonalidade e agilidade na produção ou reposição de mercadorias — especialmente útil para negócios com alta rotatividade ou recursos limitados.

Existem diversos tipos de inventário de estoque, cada um adequado a diferentes portes de empresa, volumes de mercadoria e necessidades de controle.

A escolha do tipo ideal depende da frequência de movimentação dos produtos, da complexidade do negócio e da tecnologia disponível.

Conheça os principais:

É realizado em intervalos definidos, como mensal, semestral ou anual.

Durante esse processo, as operações podem ser pausadas para permitir a contagem completa dos itens em estoque.

É indicado para negócios menores ou que não utilizam sistemas de controle em tempo real.

A contagem é feita de forma contínua, em ciclos planejados.

O estoque é dividido por categorias ou setores, e cada grupo é verificado em um momento diferente.

Essa abordagem reduz a necessidade de interrupção nas atividades e garante maior frequência de atualização.

É a contagem manual dos itens armazenados.

Serve para validar dados do sistema e identificar falhas como extravios, perdas ou desvios.

Costuma ser utilizado em auditorias internas ou quando há suspeita de inconsistência nos registros.

Realizado com o apoio de tecnologia, esse tipo registra automaticamente cada movimentação de entrada e saída, mantendo o estoque sempre atualizado. É ideal para empresas com alta rotatividade ou com grandes volumes de mercadorias, como e-commerces e supermercados.

É exigido por obrigações legais, como apuração de ICMS, IPI e Imposto de Renda.

Sua principal função é assegurar que a empresa esteja em conformidade com o Fisco, evitando multas e facilitando auditorias contábeis.

🤔 Tipos de estoque: conheça os principais e como escolher o ideal para o seu negócio

É uma contagem abrangente feita ao final de cada ano fiscal, com o objetivo de fechar balanços e alinhar as informações contábeis.

Costuma ser obrigatório para empresas de maior porte, mas também pode ser adotado por pequenos negócios como boa prática de gestão.

A seguir, você confere um passo a passo prático para aplicar no seu negócio:

O primeiro passo é organizar o local onde o inventário será feito.

Limpe o espaço, elimine obstáculos, identifique áreas com maior volume e agrupe produtos semelhantes em categorias.

Também é importante retirar do estoque itens obsoletos, vencidos, danificados ou que não serão mais comercializados. Deixá-los no inventário pode gerar dados distorcidos.

Com o espaço organizado, o próximo passo é garantir que os produtos estejam corretamente catalogados.

Isso inclui nome, código, características (como tamanho, cor, lote, validade) e localização.

💡Dica: usar etiquetas com códigos de barras, QR codes ou sistemas de rastreamento facilita tanto a contagem quanto o controle posterior. Mesmo em empresas pequenas, é possível usar etiquetas simples impressas ou apps gratuitos de inventário.

👉 Gere códigos de barras gratuitamente em segundos

Escolha qual modelo de inventário é mais adequado ao seu negócio (periódico, rotativo, contínuo, etc.).

Depois, determine com que frequência ele será feito. Isso dependerá do volume de vendas e da complexidade do estoque.

Por exemplo, mercados e farmácias, que trabalham com produtos perecíveis, costumam fazer inventários rotativos semanais ou mensais.

Já uma loja de eletrônicos pode optar por um inventário periódico a cada trimestre.

Definir a periodicidade certa evita discrepâncias e facilita a rastreabilidade caso algum item desapareça ou esteja com a quantidade incorreta.

O inventário deve ser conduzido por uma equipe capacitada.

Mesmo em empresas pequenas, é importante designar funções específicas: quem vai contar, quem vai registrar e quem será o responsável por revisar os dados.

Organize o processo por etapas:

Essa divisão evita retrabalho e melhora a precisão, especialmente quando há grandes volumes ou produtos de difícil identificação.

Você pode optar por uma contagem manual usando planilhas de controle de estoque grátis e checklists impressos ou automatizada (com coletores de dados e softwares de gestão de estoque).

💡 Dica: teste os equipamentos com antecedência para evitar falhas durante o processo.

Para empresas que usam um sistema como PDV ou ERP, é importante garantir que ele esteja atualizado e que os colaboradores saibam como operá-lo corretamente.

👉 Automatize seu inventário de estoque gratuitamente

Durante a contagem, siga uma sequência lógica e sistemática. Comece por um lado do estoque e siga por corredores ou prateleiras, evitando pular etapas.

Veja algumas dicas para evitar erros:

Caso haja dúvidas ou divergências, sinalize o produto para uma recontagem posterior.

💭 Como fazer o controle de estoque da minha empresa?

Com os dados em mãos, atualize o sistema de controle de estoque e compare as informações reais com as registradas.

Gere relatórios que mostrem:

Esse cruzamento é essencial para tomar decisões corretivas, ajustar o sistema e garantir que o estoque reflita a realidade física.

Feito o inventário, é hora de entender o que os números dizem sobre o seu negócio.

Analise as principais causas de inconsistência: falha de registro? Perda? Roubo? Erro operacional?

Com base nisso:

Inventário não deve ser apenas uma obrigação: ele deve alimentar decisões estratégicas.

🤔 5 dicas para o controle de estoque da sua loja virtual

Quando feito corretamente e com frequência adequada, ele oferece uma série de benefícios que impactam diretamente nos resultados da empresa:

Com o inventário atualizado, o empreendedor sabe exatamente quais produtos estão disponíveis, em quais quantidades e condições.

Isso permite manter o nível ideal de reposição e evita tanto o excesso quanto a falta de mercadorias (rupturas).

A contagem periódica ajuda a identificar itens que estão parados, vencidos ou avariados, evitando prejuízos.

Além disso, ao descobrir divergências, é possível agir rapidamente para corrigi-las, reduzindo perdas financeiras.

Um estoque bem monitorado é sinônimo de ambiente mais limpo, categorizado e eficiente.

Isso facilita o acesso aos produtos, melhora a produtividade da equipe e reduz erros operacionais — principalmente em empresas com mix amplo de itens.

Os dados gerados pelo inventário são fundamentais para entender quais produtos têm maior giro, como é o comportamento de venda por sazonalidade, e o que pode ser descontinuado.

Isso embasa decisões estratégicas em vez de achismos.

O inventário é exigido por lei em muitos contextos, especialmente em empresas que precisam prestar contas ao Fisco.

Ter esses registros organizados evita autuações, multas e problemas contábeis, além de facilitar auditorias.

Produtos disponíveis, entregas rápidas e menos cancelamentos.

Com o estoque certo, o cliente final percebe mais agilidade, segurança e confiança no seu processo de compra — o que impacta diretamente na fidelização.

Controlar estoque manualmente é viável em negócios muito pequenos ou com poucos produtos.

Mas à medida que sua empresa cresce, contar com automação é essencial para ganhar produtividade, reduzir erros e ter uma visão em tempo real do seu estoque.

A InfinitePay oferece soluções completas e gratuitas para você automatizar o controle de inventário com eficiência e simplicidade:

Com o Magic PDV da InfinitePay, seu estoque é atualizado automaticamente a cada venda realizada, seja na maquininha, loja online ou por meio do InfiniteTap.

Isso significa que você não precisa mais registrar manualmente as saídas de produtos — o PDV da InfinitePay faz tudo por você.

Um sistema de cobrança otimiza seu fluxo de caixa ao automatizar o recebimento de pagamentos e reduzir a inadimplência, um controle crucial diante do recorde de 8,1 milhões de empresas negativadas em agosto de 2025. Essa ferramenta organiza todo o processo, desde o envio de faturas e lembretes automáticos até a disponibilização de múltiplos meios de pagamento, garantindo mais eficiência para manter as finanças saudáveis.

Um sistema de cobrança pode ajudar a reduzir a inadimplência e melhorar o fluxo de caixa. Isso porque ele permite que as empresas automatizem o processo de cobrança, desde o envio de faturas até o contato com clientes inadimplentes.

Leia mais:

Um sistema de cobrança é uma plataforma que automatiza os processos de cobrança de um negócio. Ele permite que os negócios enviem faturas, lembretes de pagamento, cobranças e até mesmo realizem ações de recuperação de crédito.

Os sistemas de cobrança podem ser usados por negócios de todos os tamanhos e segmentos. Eles são especialmente úteis para empresas que precisam gerenciar um grande número de cobranças ou que precisam automatizar processos manuais.

Um sistema de cobrança gerencia o processo de cobrança de valores devidos por clientes ou parceiros comerciais. Ele desempenha um papel crucial na otimização do fluxo de caixa e na redução da inadimplência. Abaixo, explicamos como geralmente funciona um sistema de cobrança:

Primeiro, as informações dos clientes são inseridas no sistema, juntamente com os detalhes dos contratos ou serviços prestados que estabelecem os valores e prazos de pagamento.

O processo inicia com a emissão de faturas automáticas com base em transações comerciais ou serviços prestados. As faturas contêm detalhes como data de vencimento, itens ou serviços prestados, e valores a serem pagos.

O sistema monitora o status de pagamento das faturas, identificando contas em dia e aquelas em atraso. Pode enviar lembretes automáticos para clientes antes e após a data de vencimento, incentivando o pagamento pontual.

Com a baixa automática, o sistema identifica o pagamento do cliente e atualiza o status da cobrança sem que você precise fazer nada. Isso elimina a necessidade de conferir extratos e atualizar planilhas manualmente, reduzindo erros e economizando tempo.

O sistema permite a personalização de estratégias com base nas características específicas dos clientes. Isso inclui a definição de políticas de crédito, a oferta de descontos por pagamentos antecipados e a criação de planos de pagamento personalizados.

Recursos analíticos são utilizados para avaliar padrões de pagamento, comportamento financeiro dos clientes e identificação de riscos. Isso ajuda na tomada de decisões informadas sobre políticas de crédito e abordagens de cobrança.

Um sistema de cobrança identifica sinais de inadimplência por meio do monitoramento constante. Isso permite ação proativa para evitar que contas em atraso se tornem problemas críticos.

Oferecer mais meios de pagamento é a melhor estratégia para aumentar as chances de receber seus clientes em dia. As opções incluem boleto à vista e parcelado, Pix Cobrança, link de pagamento e cartões de todas as bandeiras. Vales, como refeição e alimentação, também podem ser oferecidos.

Além de diversificar as opções, é importante dar flexibilidade ao cliente, como permitir a troca do meio de pagamento durante as parcelas ou em uma assinatura de serviço com cobrança recorrente.

Sistemas modernos integram o envio de cobranças diretamente pelo WhatsApp. Em vez de depender apenas de e-mail e SMS, você envia boletos e links de pagamento no app de mensagens mais usado do Brasil, o que aumenta a visibilidade e a taxa de conversão.

Geração de relatórios detalhados sobre o desempenho financeiro, incluindo análise de contas a receber, histórico de pagamentos e previsões de fluxo de caixa.

Em casos de inadimplência, o sistema facilita a implementação de estratégias de recuperação de dívidas, automatizando processos de negociação e gestão de acordos de pagamento.

A régua de cobrança é um roteiro que define quando e como enviar mensagens aos clientes para lembrá-los de pagar suas contas.

A cobrança recorrente é ideal para modelos de negócio baseados em assinaturas, planos ou mensalidades. O valor é debitado automaticamente do cliente a cada período, e o principal diferencial é que não compromete o limite total do cartão de crédito, apenas o valor da parcela mensal.

Já a cobrança avulsa é utilizada para vendas únicas ou serviços pontuais, sem programação de pagamentos futuros. É a forma mais comum de cobrança para produtos ou serviços vendidos de forma esporádica, onde você emite uma fatura, boleto ou link de pagamento para uma única transação.

O carnê digital é a versão moderna do tradicional carnê de loja, perfeito para vendas parceladas. Com ele, você gera uma sequência de cobranças com vencimentos programados, seja via boleto ou Pix, facilitando o pagamento em prestações fixas e o controle para o cliente.

Uma régua de cobrança é um conjunto de procedimentos e ações estruturadas, criadas para gerenciar o processo de cobrança de clientes inadimplentes de maneira eficiente e automatizada. Essa régua é composta por várias etapas que vão desde o primeiro contato com o cliente até ações mais severas, como a negativação do nome ou ação judicial, caso a dívida não seja quitada. O objetivo da régua de cobrança é recuperar o crédito da forma mais amigável possível, reduzir o índice de inadimplência e manter uma boa relação com o cliente.

A régua de cobrança pode variar de acordo com a política de cada empresa, o tipo de produto ou serviço oferecido e o perfil do cliente. No entanto, ela geralmente inclui comunicações via e-mail, SMS, ligações telefônicas e, em alguns casos, correspondências físicas.

Abaixo, segue um exemplo de tabela que descreve uma régua de cobrança típica, considerando D+ (dias após o vencimento da dívida):

| Ação | Comunicação | |

|---|---|---|

| Antes do vencimento | Enviar notificação | Envio de Email lembrando a data de vencimento |

| Dia do vencimento | Enviar notificação | - |

| D+3 (Três dias após o vencimento) | Verificar pagamento | Envio de WhatsApp lembrando o cliente sobre a fatura vencida e oferecendo opções de pagamento |

| D+7 (Sete dias após o vencimento) | Entrar em contato para pagamento | Contato telefônico para entender os motivos do atraso e negociar formas de pagamento |

| D+15 (Quinze dias após o vencimento) | Entrar em contato para pagamento | Nova tentativa de contato telefônico para acordo. Informar sobre a possibilidade de negativação do nome |

| D+30 (Trinta dias após o vencimento) | Entrar em contato para renegociação | Envio de notificação final via Email, alertando sobre as consequências legais do não pagamento, incluindo ação judicial |

É importante ressaltar que a régua de cobrança deve sempre respeitar as normas do Código de Defesa do Consumidor e as boas práticas de mercado, procurando manter um relacionamento saudável e respeitoso com o cliente.

Automatizar a régua de cobrança com um sistema de cobrança gratuito traz diversos benefícios tanto para as empresas quanto para os clientes, tornando o processo de cobrança mais eficiente, eficaz e menos suscetível a erros humanos. Aqui estão alguns dos principais motivos pelos quais as empresas optam pela automatização desse processo:

A automatização permite que a empresa execute uma grande quantidade de ações de cobrança em um curto espaço de tempo, reduzindo o trabalho manual necessário e permitindo que a equipe se concentre em tarefas mais estratégicas.

Garante que todas as ações de cobrança sejam realizadas de forma padronizada, seguindo as políticas da empresa, o que ajuda a manter a qualidade e a uniformidade do processo de cobrança.

A tecnologia permite segmentar e personalizar as ações de cobrança de acordo com o perfil do cliente, histórico de pagamento, valor da dívida, entre outros critérios, aumentando as chances de sucesso na recuperação do crédito.

A automatização diminui a necessidade de intervenção humana, o que pode reduzir significativamente os custos operacionais associados ao processo de cobrança.

A comunicação automatizada pode ser menos invasiva e mais amigável, oferecendo opções de negociação e pagamento de forma clara e acessível, o que contribui para a manutenção de uma boa relação com o cliente, mesmo em situações de inadimplência.

A agilidade e a precisão na execução das etapas da régua de cobrança aumentam as chances de recuperação de créditos, impactando positivamente o fluxo de caixa e a saúde financeira da empresa.

A automatização facilita o monitoramento em tempo real do processo de cobrança, permitindo ajustes rápidos na estratégia conforme necessário, além de fornecer dados valiosos para análises futuras.

Veja Prevenindo cobrança indevida

A automatização ajuda a garantir que todas as ações de cobrança estejam em conformidade com as leis e regulamentações aplicáveis, minimizando riscos legais para a empresa.

Portanto, a automatização da régua de cobrança é uma estratégia importante para otimizar o processo de recuperação de dívidas, reduzindo custos operacionais, melhorando a relação com os clientes e aumentando a eficácia na recuperação de créditos.

Você também pode se interessar: Elementos essenciais de uma mensagem de cobrança de mensalidade escolar

Quando o assunto é gestão de cobranças, o ideal é contar com um sistema que vá além do simples envio de boletos. A InfinitePay oferece uma plataforma completa que automatiza processos, centraliza informações e garante mais controle sobre as finanças do seu negócio.

Para alcançar eficiência e atender às necessidades específicas da sua empresa, é essencial considerar fatores como o volume de transações, a complexidade das operações financeiras e o custo-benefício. A solução da InfinitePay foi desenvolvida para se adaptar a diferentes perfis de negócio, oferecendo praticidade e segurança em cada etapa da cobrança.

Por isso é indispensável contar com uma empresa reconhecida pela qualidade e segurança, que disponibiliza uma plataforma de gestão de cobranças eficiente. Dessa forma, é possível assegurar a ausência de problemas no processo de automatização, otimizando assim as atividades relacionadas.

Antes de entender a exclusão do MEI, é importante saber o que é o Simples Nacional e seu papel perante os microempreendedores.

O Simples Nacional é uma forma de regime tributário que tem como objetivo ajudar o desenvolvimento do empreendedorismo no Brasil, com foco em pequenos negócios. Para isso, ele apresenta facilitadores para ME (Microempresas) e EPP (Empresas de Pequeno Porte), estimulando seu crescimento sem burocracia.

Abaixo, listamos algumas das principais ações executadas pelo Simples Nacional em prol do pequeno empreendedor:

Tornar o pagamento de impostos e contribuições mais fácil e prático.

Reduzir os impostos e contribuições pagos pelas MEs e EPPs.

Tornar as obrigações tributárias das MEs e EPPs mais simples.

Tornar mais fácil para as MEs e EPPs obter crédito.

Podemos dizer, para resumir, que o Simples Nacional é um modelo que facilita a vida financeira de empresas em geral.

Leia mais: MEI: vantagens, limitações e obrigações

Para entender a exclusão do MEI do Simples Nacional, é preciso lembrar que está em tramitação o Projeto de Lei Complementar (PLP) 108/2021. Esse projeto propõe algumas alterações nas regras do MEI de forma geral. Abaixo, listamos as principais:

Antes, o MEI pagava 5% do salário mínimo ao INSS. Com a mudança, o valor cairá para 3%. Isso significa que os MEIs vão economizar cerca de R$ 200,00 por ano.

O MEI podia faturar até R$ 81 mil por ano. Após a mudança, o limite aumentará para R$ 144.913,41. Isso significa que os MEIs poderão faturar mais sem serem excluídos do regime.

Antes da aprovação do projeto, os MEIs que prestavam serviços de transporte tinham que pagar o ICMS e o ISS. Agora, eles estão isentos desses impostos. Isso vai beneficiar os MEIs que atuam nesse setor.

Até a mudança, a entrega da DASN-SIMEI era opcional para os MEIs. A partir de setembro de 2023, ela é obrigatória. Essa mudança vai garantir que o governo tenha informações mais precisas sobre a situação dos MEIs, evitando irregularidades.

Os MEIs que não pagarem suas dívidas poderão ser incluídos na Dívida Ativa da União, o que os torna passíveis de cobrança judicialmente.

Os MEIs que não pagarem suas dívidas poderão ser inscritos no CADIN, dificultando acesso a crédito.

Os MEIs que não pagarem suas dívidas poderão ter suas atividades suspensas.

Dado que o projeto está em fase de aprovação, é válido se atentar às mudanças previstas: Antes da aplicação do PLP, se um MEI não pagasse suas dívidas, a Receita Federal poderia apenas suspender as atividades do MEI. Agora, sendo aprovada a PLP, os MEIs que não pagarem suas dívidas também podem ser incluídos na Dívida Ativa da União e inscritos no CADIN.

Esse novo procedimento pode ter um impacto significativo no Simples Nacional. A inclusão na Dívida Ativa da União pode dificultar o acesso do MEI ao crédito, pois os bancos podem ser mais relutantes em emprestar dinheiro a quem tem dívidas com o governo. A inscrição no CADIN também pode dificultar o acesso do MEI a outros benefícios do governo, como licitações públicas.

Além disso, a suspensão das atividades do MEI pode prejudicar o negócio, pois o MEI não poderá faturar durante esse período. Se o MEI não pagar as dívidas durante a suspensão, as atividades em seu CNPJ poderão ser encerradas definitivamente.

Resumindo: as mudanças nas regras para MEI que não pagarem suas dívidas tornam as consequências mais graves. Os MEIs que não pagarem suas dívidas podem ter problemas para obter crédito, participar de licitações públicas e até mesmo ter seu negócio encerrado.

Atente-se às datas abaixo sobre o processo de exclusão:

Os MEIs que possuem débitos com a Receita Federal ou com a Procuradoria-Geral da Fazenda Nacional (PGFN) serão notificados pela Receita Federal em setembro de 2023.

Regularização: Os MEIs que forem notificados pela Receita Federal terão até 30 de novembro de 2023 para regularizar suas dívidas.

Os MEIs que não regularizarem suas dívidas até 30 de novembro de 2023 serão excluídos do Simples Nacional em 1º de janeiro de 2024.

Caso seja desenquadrado do Simples Nacional, o MEI perde benefícios importantes, como os listados abaixo:

O MEI que for desenquadrado do Simples Nacional terá que pagar impostos e contribuições de acordo com o regime tributário de sua atividade econômica, o que pode resultar em um aumento significativo dos custos do negócio.

O MEI que for desenquadrado do Simples Nacional pode ter dificuldade para obter crédito, pois as instituições financeiras podem considerar o negócio como um risco maior.

O MEI que for desenquadrado do Simples Nacional perderá a preferência na participação em licitações públicas, o que pode dificultar o crescimento do negócio.

Esses benefícios facilitam que o pequeno e médio empreendedor cresça seu negócio, seja através de oportunidades como licitações públicas, seja através do acesso facilitado a crédito. Perdê-los pode ser fatal para um pequeno negócio.

Se você é MEI, siga os passos abaixo para evitar sua exclusão do Simples Nacional:

Lembre-se de que se você não regularizar as dívidas até 30 de novembro de 2023, seu CNPJ será excluído do Simples Nacional em 1º de janeiro de 2024.

Leia mais: Consulta optante do Simples Nacional: O que você precisa saber

Caso você tenha sido notificado sobre a exclusão do seu MEI do Simples Nacional e considere a decisão injusta, saiba que é possível contestá-la.

Abaixo, listamos as instruções para a contestação da exclusão do MEI do Simples Nacional:

Os documentos solicitados no processo da contestação variam de acordo com a razão declarada para a exclusão do seu MEI do Simples Nacional. Por exemplo, se o motivo da exclusão for o não pagamento dos impostos e contribuições, o MEI deve anexar comprovantes de pagamento ou parcelamento dos débitos. Se o motivo da exclusão for o exercício de atividade não permitida no Simples Nacional, o MEI deve anexar documentos que comprovem que a atividade exercida é permitida no regime.

Mas por padrão, além dos arquivos acima mencionados, que variam de caso a caso, toda contestação exige os 2 documentos abaixo:

Tenha-os salvo em um local de fácil acesso durante todo o processo de contestação.

Dívidas e problemas financeiros no geral são responsáveis por boa parte das falências e fechamentos de negócios no Brasil inteiro.

Para evitar essa situação, listamos algumas dicas abaixo para evitar o surgimento de dívidas:

A melhor forma de evitar dívidas é pagando os impostos e contribuições em dia. Para isso, é importante ficar atento aos prazos de vencimento e às regras do Simples Nacional.

Os prazos de vencimento dos impostos e contribuições do MEI são fixados pela Receita Federal. É importante ficar atento a esses prazos para evitar multas e juros.

Se você não tiver condições de pagar as dívidas em dia, pode solicitar o parcelamento junto à Receita Federal. O parcelamento pode ser feito em até 60 meses.

Se você tiver dúvidas sobre os impostos e contribuições do MEI, pode procurar orientação profissional. Um contador ou advogado pode ajudar você a entender as regras e evitar problemas.

Mantenha-se informado e tome as medidas necessárias o quanto antes para não perder seu MEI e o acesso aos benefícios do Simples Nacional.

Você conhece a conta digital da InfinitePay? Basta baixar o app e criar sua conta totalmente grátis, sem precisar de CNPJ. Com ela, você pode vender pelo app através do InfiniteTap, link de pagamento e Pix. E o dinheiro que fica na conta rende sozinho, sem você fazer nada!

Leia mais sobre MEI:

Já se perguntou como receber por aproximação no celular?

Os pagamentos por aproximação, também conhecidos como contactless, têm mostrado um crescimento significativo no Brasil, refletindo uma tendência global de digitalização e inovação nos meios de pagamento.

Os dados mais recentes indicam que essa modalidade está se consolidando como uma das preferidas entre os consumidores brasileiros.

Segundo a Abecs (Associação Brasileira das Empresas de Cartões de Crédito e Serviços), a taxa de pagamentos por aproximação subiu 52,9% em 1 ano.

A seguir, você confere o que é e como começar a receber por aproximação no celular e suas vantagens.

Receber pagamentos por aproximação no celular é uma solução prática e moderna que facilita as transações e oferece mais conveniência tanto para o vendedor quanto para o cliente.

Com o avanço da tecnologia NFC e aplicativos especializados, transformar seu smartphone em uma maquininha de cartão nunca foi tão simples.

Siga o passo a passo de como receber por aproximação no celular.

Você pode aceitar pagamentos por aproximação via iPhone e Android no aplicativo da InfinitePay.

Confira o passo a passo:

Em algumas situações, para concluir a transação, seu cliente pode ser solicitado a seguir algumas instruções adicionais exibidas na tela, como digitar uma senha, especialmente se a venda for maior que R$ 200.

Todo o processo é criptografado, garantindo a segurança nos pagamentos assim como na maquininha.

Após a confirmação da transação, você receberá o pagamento por aproximação na sua conta InfinitePay.

Saiba tudo sobre InfiniteTap: seu celular virou maquininha

O funcionamento ocorre por meio de uma tecnologia chamada NFC — Near Field Communication, que possibilita realizar pagamentos “contactless”, isto é, por aproximação.

Assim, em vez de inserir um cartão, os usuários podem simplesmente aproximar do leitor de pagamento dispositivos habilitados para essa tecnologia, como cartões ou smartphones com carteiras digitais e concluir a transação.

Quando um dispositivo contactless (com tecnologia NFC) é aproximado de um terminal compatível, os dados de pagamento são transmitidos de forma segura, permitindo a conclusão rápida da transação.

É bastante simples descobrir se o seu celular tem a tecnologia NFC, para a maioria dos dispositivos você só precisa seguir os seguintes passos:

Caso a opção “NFC” não apareça, o seu celular provavelmente não suporta pagamentos por aproximação.

Também é possível consultar o manual para verificar se o celular tem suporte a NFC.

A maioria dos smartphones vem com o NFC habilitado por padrão.

Para usá-lo em transações, basta garantir que o NFC esteja ativado nas configurações do seu dispositivo.

Quando estiver pronto para fazer um pagamento, basta aproximar seu celular do terminal de pagamento e seguir as instruções.

Para isso, é necessário utilizar aplicativos compatíveis com a função, como o da InfinitePay, que permite passar cartão no celular gratuitamente através do InfiniteTap.

O processo é bastante simples e você só precisa de um celular compatível com a tecnologia NFC.

A grande vantagem é que você aumenta as possibilidades de pagamento para o cliente, aumentando as chances de conversão para clientes que prefere pagar por cartão.

Pela InfinitePay, além de não ter custos, você aproveita uma gestão de estoque automática.

Isso significa que consegue registrar seu estoque apenas com a foto do produto, com sugestões de preço e descrições.

E o melhor: seu estoque é atualizado automaticamente durante as vendas.

Veja também: Como ter uma maquininha no celular?

Transformar o seu celular em uma maquininha de cartão nunca foi tão fácil e acessível!

Com o InfiniteTap, você pode começar a aceitar pagamentos por aproximação (NFC) de forma gratuita e sem complicações, usando apenas o seu smartphone.

Em menos de 5 minutos, seu celular estará habilitado para realizar vendas no débito, crédito (à vista ou parcelado em até 12x) e até mesmo via Pix.

Basta fazer o cadastro pelo app da InfinitePay, disponível para Android e iOS, e começar a receber pagamentos imediatamente, sem a necessidade de adquirir equipamentos adicionais.

Uma das grandes vantagens da InfinitePay são as taxas até 50% mais baixas em comparação com outras soluções do mercado.

Além disso, você recebe o dinheiro das vendas na hora ou em até 1 dia útil, garantindo fluxo de caixa eficiente para o seu negócio.

Seja você MEI, autônomo ou pequeno empreendedor, o InfiniteTap é uma solução democrática: aceita CNPJ, MEI e até CPF.

Sem taxa de adesão, mensalidade ou tarifas fixas, você pode começar agora mesmo sem qualquer custo inicial.

Com a mesma tecnologia NFC e criptografia das maquininhas tradicionais, o InfiniteTap proporciona segurança total em suas transações.

Maquininha de cartão no celular: aceite crédito e débito | Soluções InfinitePay