Descubra nossas melhores dicas e conselhos. Aprenda truques úteis para melhorar sua vida profissional e pessoal.

À medida que a tecnologia de pagamentos evolui, é natural que surjam dúvidas sobre a segurança das novas formas de transação: passar cartão no celular é seguro? As soluções da InfinitePay InfiniteTap e Tap to Pay no iPhone, que permitem transformar seu celular em maquininha de cartão para receber pagamentos rápidos e convenientes por aproximação, fazem parte dessas inovações.

Para garantir que você esteja totalmente informado e tranquilo ao utilizar essa tecnologia, preparamos uma lista de perguntas e respostas abrangente sobre a segurança nas operações da tecnologia Tap to Pay. Aqui, você encontrará respostas detalhadas sobre como essa tecnologia protege suas informações e proporciona uma experiência de pagamento segura e confiável. E confira como pagamento por aproximação é seguro.

Sim, passar cartão no celular pelo InfiniteTap, através da solução Tap to Pay, é seguro tanto para quem vende quanto para quem compra. Ele utiliza diversas medidas de segurança para proteger suas informações:

Veja também: Como ter uma maquininha no celular

Não, o InfiniteTap não coleta nenhuma informação de transação que possa ser atrelada à pessoa que realiza o pagamento. As informações do cartão de crédito/débito são protegidas e não são disponibilizadas ao comerciante. Além disso, o serviço não coleta nomes, endereços ou números de telefone do cliente.

Sim, os cartões virtuais em carteiras digitais como Apple Pay e Google Wallet oferecem segurança adicional em comparação ao dinheiro em espécie e cartões físicos, minimizando o risco de perda ou roubo. Elas oferecem:

Sim, o funcionamento do InfiniteTap e do Tap to Pay no iPhone é tão seguro quanto o de uma maquininha tradicional. A venda pelo celular não reduz a segurança das transações.

A troca de informações entre o cartão e o celular é totalmente criptografada, o que garante que os dados não possam ser clonados ou acessados indevidamente.

Sim, a tecnologia do InfiniteTap é certificada pelas bandeiras Visa e Mastercard, garantindo um padrão máximo de segurança tanto para quem vende quanto para quem compra. Cada transação é validada pelas bandeiras, adicionando uma camada extra de segurança.

Sim, toda venda acima de R$ 200 precisa de senha para ser aprovada. O teclado para inserir a senha é sempre aleatório, sendo impossível memorizar a sequência, já que a ordem dos números muda a cada transação.

Não, não é possível gravar ou tirar prints da tela enquanto a operação está acontecendo, garantindo maior segurança.

O NFC ("Near Field Communication") permite a troca de dados entre dispositivos através da aproximação entre eles. Mas, para que ele funcione e realize a venda pela tecnologia Tap to Pay, é necessário um contato muito próximo e estável entre o dispositivo e o cartão.

Sim, o Tap to Pay no iPhone foi projetado para proteger as informações pessoais. Este serviço não coleta nenhuma informação de transação que possa ser atrelada à pessoa que realiza o pagamento. As informações do cartão, como o número do cartão, são protegidas pelo Secure Element e não são disponibilizadas ao comerciante.

As informações do cartão de pagamento ficam entre o Provedor do Serviço de Pagamento do comerciante, a pessoa que faz o pagamento e a administradora do cartão. O celular do vendedor não coleta nomes, endereços ou números de telefone da pessoa que faz o pagamento.

Essas formas de autenticação protegem suas informações financeiras, garantindo que apenas o proprietário do dispositivo possa autorizar transações.

Não, as carteiras digitais que usam a tecnologia NFC não oferecem risco de terem seus dados roubados em maquininhas fraudulentas, ao contrário dos cartões físicos com chip. Além disso, as informações financeiras são criptografadas e só podem ser acessadas com a autenticação correta.

Ainda não usa o InfiniteTap? Baixe agora o app da InfinitePay, faça seu cadastro e comece a vender em poucos minutos.

O surgimento e crescimento dos Microempreendedores Individuais (MEIs) no Brasil é um fenômeno que reflete uma mudança significativa na economia e na sociedade.

De acordo com uma recente pesquisa da Fundação Getulio Vargas (FGV), divulgada no Jornal Nacional em março de 2024, três em cada quatro novas empresas abertas são registradas como MEI, sublinhando a importância dessa categoria na economia.

Neste artigo, confira o que é o cartão de crédito para MEI, como funciona, suas vantagens e desvantagens e veja 5 opções para o seu negócio.

O cartão de crédito para MEI é uma solução financeira voltada especificamente para atender às necessidades de microempreendedores individuais.

Diferente de um cartão de crédito comum, ele oferece condições e funcionalidades personalizadas para ajudar no gerenciamento das finanças do negócio, como limites mais altos, taxas reduzidas e benefícios exclusivos.

O cartão de crédito para MEI funciona de forma semelhante a um cartão de crédito tradicional, mas com recursos adaptados às demandas empresariais.

Esses cartões podem ser usados para financiar compras de insumos, pagar fornecedores, realizar investimentos em marketing ou até cobrir despesas operacionais.

Além disso, muitas instituições, como a InfinitePay, oferecem cartões virtuais que podem ser usados imediatamente após a solicitação, sem a necessidade de esperar pela versão física.

Saiba mais sobre o cartão de crédito online aprovado na hora.

Escolher o cartão de crédito ideal é essencial para quem é MEI (Microempreendedor Individual) e busca praticidade e vantagens no dia a dia.

Com diversas opções disponíveis no mercado, encontrar aquele que atende às suas necessidades pode fazer toda a diferença na gestão do seu negócio.

Confira as melhores opções:

| Cartão | Anuidade | Cashback | Cartões Múltiplos | Aceitação Internacional | Controle pelo App |

|---|---|---|---|---|---|

| InfinitePay | Não | 1,5% instantâneo | Sim | Sim | Sim |

| Banco laranja | Não | Não | Não | Não | Sim |

| Banco rosa | Não | Não | Sim | Não | Sim |

| Banco verde | Não | Não | Não | Não | Não |

| Banco vermelho | Sim | Não | Não | Sim | Sim |

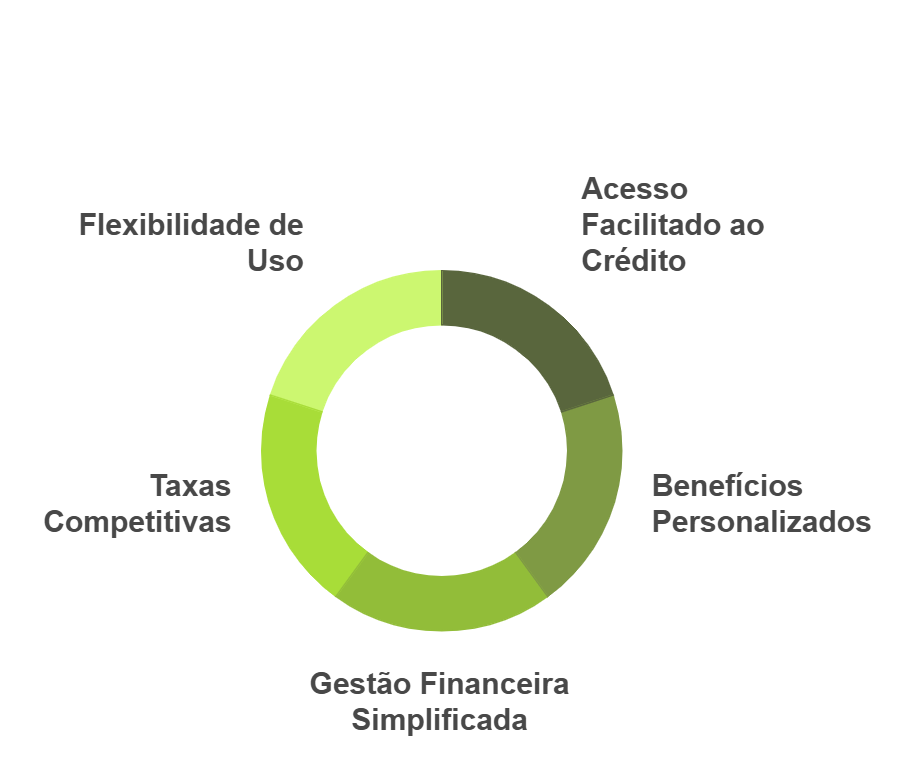

O cartão de crédito para MEI permite que empreendedores tenham acesso rápido e descomplicado a crédito para financiar despesas, investir em materiais ou equipamentos e manter o fluxo de caixa do negócio.

Esse acesso é crucial, especialmente para quem está começando e precisa de recursos financeiros.

Programas de cashback e descontos exclusivos são um diferencial dos cartões MEI.

Por exemplo, o cartão da InfinitePay oferece 1,5% de cashback instantâneo, o que representa uma economia direta em todas as transações realizadas.

Com ferramentas digitais, o empreendedor pode acompanhar os gastos em tempo real, organizar despesas e ter controle total das finanças.

Aplicativos como o da InfinitePay tornam o processo intuitivo e eficiente, ajudando na tomada de decisões financeiras.

Os cartões MEI geralmente apresentam taxas de juros mais baixas do que os cartões pessoais, reduzindo o custo do crédito.

Isso permite que o empreendedor use o cartão de forma estratégica, sem comprometer as finanças do negócio.

Com funcionalidade tanto para crédito quanto para débito, esses cartões são aceitos em compras presenciais, online e até mesmo internacionais.

Essa flexibilidade amplia as possibilidades de uso, adaptando-se às diferentes necessidades do negócio.

Embora muitos cartões para MEI tenham menos burocracia, algumas instituições ainda exigem documentação específica, como o Certificado MEI, o que pode ser um obstáculo para quem está regularizando o negócio.

O uso do crédito sem planejamento pode levar ao endividamento, especialmente para microempreendedores que enfrentam fluxos de caixa instáveis.

É fundamental utilizar o cartão de forma consciente e com foco nos objetivos financeiros do negócio.

Dependendo da instituição financeira, o limite de crédito inicial pode ser limitado, dificultando a realização de grandes investimentos.

Entretanto, com o uso consistente e responsável, é possível aumentar o limite gradualmente.

Confira mais conteúdos sobre MEI:

Com o Cartão Empresarial da InfinitePay, o MEI encontra uma solução completa para gerenciar as finanças de forma prática, segura e econômica e conta com benefícios como:

Com o cartão virtual da InfinitePay, é possível gerar múltiplos cartões virtuais para diferentes finalidades, permitindo uma gestão detalhada e eficaz dos gastos e o monitoramento em tempo real.

Esse recurso oferece aos empresários total controle sobre as finanças do negócio, simplificando a alocação de recursos e o monitoramento de despesas.

Um dos maiores atrativos do cartão da InfinitePay é que ele não tem anuidade nem custos adicionais, tornando-o uma opção econômica para empreendedores que desejam maximizar seus recursos sem preocupações com taxas extras.

Cada transação realizada com o cartão da InfinitePay gera um retorno de 1,5% do valor gasto em forma de cashback, um dos maiores do Brasil.

Este incentivo é um excelente benefício para microempreendedores, ajudando a reduzir custos gerais e melhorar a eficiência financeira do negócio.

O cartão está disponível para uso tanto no crédito quanto no débito, e é aceito para compras online e presenciais.

Essa flexibilidade garante que os empresários possam utilizá-lo em uma vasta gama de transações, aumentando sua utilidade em diversas situações comerciais.

Ao optar por um cartão que não possui via física, a InfinitePay contribui para a redução do consumo de plástico, alinhando-se a práticas de sustentabilidade.

Este benefício ecológico não apenas protege o meio ambiente, mas também ressoa positivamente com clientes e parceiros que valorizam a responsabilidade ambiental.

Embarcar na jornada de empreender e se arriscar a abrir um novo negócio é uma aventura cheia de desafios. Um estudo do Sebrae divulgado pela Agência Brasil destaca uma realidade preocupante: uma considerável porcentagem de novos negócios (principalmente os de microempreendedores individuais, conhecidos como MEI) quebra antes de atingir o marco de cinco anos.

Estes desafios se tornam ainda maiores por um ambiente de negócios que impõe taxas e impostos, tornando a sobrevivência ainda mais árdua para os empreendedores novatos.

Escolher a melhor maquininha de cartão para quem está começando pode oferecer um alívio significativo, minimizando custos operacionais e aumentando a eficiência das transações. Este elemento do gerenciamento financeiro não só simplifica as vendas como também pode determinar a liquidez e a viabilidade financeira de um negócio em formação.

Confira informações sobre maquininha sem taxa.

Para novos empreendedores, a escolha da maquininha de cartão correta é uma decisão crucial que pode impactar diretamente a liquidez e a eficiência do negócio. Há ainda alguns atributos a considerar, como, por exemplo, se a maquininha cobra taxa por pagamentos via Pix.

Abaixo, confira o comparativo de maquininhas para escolher a melhor opção:

A Maquininha Smart da InfinitePay é projetada para atender às necessidades de empreendedores que buscam eficiência e agilidade nas transações, sendo uma boa opção para MEI. Com a vantagem de oferecer o recebimento das vendas na hora ou em apenas 1 dia útil, essa maquininha se destaca no mercado.

Além disso, as taxas em média 30% abaixo do mercado a tornam uma escolha ainda mais atrativa para negócios que desejam aumentar sua lucratividade sem comprometer a acessibilidade e o conforto para seus clientes.

| Recebimento | Na hora ou em 1 dia útil |

| Preço | 12x de R$16,58 |

| Taxas | A partir de 0,75% (débito) e 3,15% (crédito) |

| Aparato tecnológico | Android NFC, Wi-Fi e gestão de estoque |

| Suporte | Via chat, reconhecido com o selo RA 1000 |

| Pix | Gratuito |

| Recebimento | Varia de acordo com o plano, entre 1 a 30 dias |

| Preço | Depende do plano, e exige faturamento mínimo mensal |

| Taxas | A partir de 1,40% (débito) e 3,74% (crédito) |

| Aparato tecnológico | Conexão Wi-Fi, chip e sem fio |

| Suporte | 8.7 no Reclame Aqui |

| Pix | Gratuito |

| Recebimento | Até 2 dias úteis (crédito) e 1 dia útil (débito) |

| Preço | Varia e tem base mínima de faturamento |

| Taxas | A partir de 1,89% (débito) e 4,89% (crédito) |

| Aparato tecnológico | Portátil com chip |

| Suporte | 8.1 no Reclame Aqui |

| Pix | 1,41% por transação |

| Recebimento | 1 dia útil |

| Preço | Mensalidade a partir de R$99,00 |

| Taxas | A partir de 1,39% (débito) e 2,69% (crédito). Variam conforme faturamento |

| Aparato tecnológico | Tecnologia NFC e QR Code na tela |

| Suporte | 8.6 no Reclame Aqui |

| Pix | Até 1,30% |

| Recebimento | Na hora |

| Preço | A partir de 12x de R$15,81 |

| Taxas | A partir de 1,99% (débito) e 4,74% (crédito) |

| Aparato tecnológico | Depende do modelo. Alguns não possuem touch screen e não imprime recibo |

| Suporte | 7.5 no Reclame Aqui |

| Pix | Gratuito |

Entenda o que são os juros da maquininha

A maquininha de cartão ideal para lojas físicas deve ter alta velocidade de processamento de transações, confiabilidade e bom custo-benefício nas taxas cobradas. É fundamental que o equipamento ofereça vários métodos de pagamento, com cartões de chip, aproximação e Pix.

Além disso, a robustez do equipamento deve assegurar durabilidade frente ao alto volume de transações diárias. Nesse contexto, a maquininha da InfinitePay destaca-se por atender a esses requisitos, oferecendo também taxas competitivas e recebimento rápido das vendas.

Para empreendedores que necessitam de liquidez imediata, é crucial escolher uma maquininha que ofereça a opção de pagamento na hora. Os critérios para seleção incluem a velocidade de compensação instantânea das vendas, a estabilidade do serviço, e taxas de transação baixas para maximizar o retorno financeiro.

A maquininha deve também proporcionar confiabilidade e segurança nas transações, evitando contratempos que possam causar atrasos nos pagamentos. A maquininha smart da InfinitePay oferece a opção de receber o valor das suas vendas na hora ou em até um dia útil, promovendo assim a agilidade necessária para quem precisa de liquidez imediata.

Definitivamente, não ter uma maquininha é a resposta. Mas qual alternativa? Para empreendedores que querem evitar custos iniciais com equipamentos, é essencial optar por alternativas que ofereçam simplicidade no uso, integração com celular e aceitação de uma variedade de formas de pagamento e oferecer segurança nas transações.

Uma opção inovadora que se encaixa perfeitamente nesses critérios é o InfiniteTap da InfinitePay, que transforma o celular em maquininha de cartão, eliminando a necessidade de investimento em uma maquininha.

Entenda o que é a tecnologia Tap do pay, para ter uma maquininha no celular

Para definir se uma maquininha é segura, deve-se priorizar critérios como a capacidade de criptografar dados do cliente e a implementação de proteção contra fraudes. É fundamental que a máquina possua atualizações de software regulares para combater vulnerabilidades e ofereça suporte técnico.

Considerando esses fatores, a maquininha da InfinitePay surge como uma alternativa robusta, incorporando tecnologias avançadas de segurança para garantir transações seguras e confiáveis para todos os usuários.

Para um novo negócio, cada detalhe conta, e como as transações são processadas não é exceção. Uma maquininha de cartão não é apenas uma ferramenta para facilitar pagamentos, mas um símbolo de confiabilidade e profissionalismo que pode influenciar a percepção do cliente.

Em um mercado onde os consumidores são cada vez mais cautelosos com onde e como gastam seu dinheiro, oferecer uma opção de pagamento segura e eficiente é crucial.

Além disso, uma maquininha de cartão permite aos novos empresários acessar relatórios detalhados de suas vendas, o que é vital para o ajuste de estratégias de negócios e acompanhamento de fluxo de caixa.

Compreender estas opções e escolher sabiamente pode economizar recursos significativos e melhorar a eficiência operacional, permitindo que o empreendedor se concentre no mais importante: expandir seu negócio e solidificar sua presença no mercado.

As contas digitais trouxeram praticidade e eficiência para realizar uma variedade de transações financeiras – desde pagamentos até investimentos – diretamente pelo celular ou computador, sem precisar ir até uma agência bancária.

No entanto, com tantas opções disponíveis, surge a questão: qual a conta digital mais fácil de abrir?

Este artigo aborda as características das contas digitais que simplificam o processo de abertura, destacando os benefícios para quem deseja menos burocracia e mais eficácia no acesso a serviços financeiros.

A conta InfinitePay é a mais fácil de abrir, tanto para CPF quanto CNPJ.

Com ela, é possível ter uma conta completamente grátis de maneira rápida diretamente pelo celular.

O processo é simplificado e pode ser completado em menos de cinco minutos, sem burocracias e sem a necessidade de visitar uma agência ou enfrentar longas filas – basta fornecer CPF ou CNPJ, um documento com foto e um número de telefone para iniciar a conta (não há necessidade de comprovação de renda).

Além de ser atraente para pessoas físicas, ela também é bastante vantajosa para empreendedores.

Isso porque ela possui diversos recursos para otimizar vendas, como:

Essas funcionalidades são projetadas para economizar tempo e esforço, permitindo que empreendedores se concentrem mais no crescimento de seus negócios e menos nas operações financeiras.

Além disso, a InfinitePay não cobra taxas de manutenção ou mensalidades, o que a torna uma opção econômica para pequenas empresas.

O banco roxo permite abrir uma conta digital em cerca de 5 a 10 minutos – são solicitados RG, CPF, comprovante de endereço e uma selfie para verificação de identidade.

A conta é gratuita e permite realizar transferências via Pix gratuitamente, pagar boletos e fazer recargas de celular diretamente pelo aplicativo – além disso, conta com um cartão de débito e crédito, sujeito à análise de crédito.

A abertura da conta no banco preto também é ágil, levando entre 5 e 10 minutos: o banco solicita RG, CPF, comprovante de renda e uma selfie para validação da identidade.

A conta oferece transferências gratuitas via Pix, saques sem custo em caixas do Banco24Horas e um cartão múltiplo (débito e crédito, sujeito à aprovação).

O banco verde permite abrir uma conta digital em aproximadamente 5 minutos – para isso, é necessário fornecer RG, CPF e tirar uma selfie para confirmação da identidade.

A conta é voltada para facilitar pagamentos e transferências, oferecendo Pix gratuito e a possibilidade de pagar contas e boletos direto pelo app – além disso, permite que os usuários façam compras utilizando saldo da conta ou cartão de crédito diretamente pelo app.

O banco amarelo, azul e verde oferece um processo simplificado, onde é necessário apenas um CPF ou CNPJ, um documento com foto, telefone celular e e-mail – não há exigência de envio de selfie, tornando o procedimento ainda mais rápido.

A conta oferece Pix gratuito, recarga de celular, pagamento de boletos e cartão de débito sem mensalidade.

O banco azul claro permite abrir uma conta digital de forma rápida e sem tarifas de manutenção – o processo pode ser concluído em poucos minutos pelo aplicativo, bastando fornecer CPF, documento de identidade com foto e uma selfie para validação.

Com a conta ativa, é possível realizar transferências via Pix sem custo, pagar boletos, fazer saques na rede Banco24Horas e acessar um cartão de crédito sem anuidade (sujeito a análise).

O banco laranja disponibiliza uma conta digital gratuita e completa, podendo ser aberta em poucos minutos pelo aplicativo – para isso, são exigidos CPF, documento de identidade com foto e uma selfie para validação da identidade.

A conta oferece Pix gratuito, saques sem custo em caixas do Banco24Horas, pagamento de boletos e acesso a um cartão múltiplo (débito e crédito, sujeito a análise).

O banco laranja e roxo permite abrir uma conta digital de maneira prática e sem burocracias: o processo é feito 100% online e requer apenas CPF, documento de identidade com foto e uma selfie para aprovação.

A conta oferece Pix gratuito, saques na rede Banco24Horas, pagamentos de boletos e um cartão de crédito sem anuidade (mediante aprovação).

O banco vermelho e branco disponibiliza a Conta Digital Bradesco, que pode ser aberta pelo aplicativo de forma totalmente online – para isso, é necessário fornecer CPF, documento de identidade com foto, comprovante de residência e uma selfie para validação.

A conta permite realizar transferências via Pix, pagar boletos, sacar dinheiro nos caixas do banco e acessar um cartão de débito e crédito (sujeito a análise).

O banco amarelo e azul oferece uma conta digital que pode ser aberta rapidamente pelo aplicativo, sem a necessidade de ir até uma agência: o processo exige CPF, documento de identidade com foto e uma selfie para verificação da identidade.

Com a conta ativa, é possível fazer transferências via Pix, pagar contas e boletos, realizar saques nos caixas eletrônicos e utilizar um cartão de débito.

O banco verde água e amarelo disponibiliza uma conta digital gratuita, voltada especialmente para quem deseja investir: o processo de abertura é 100% online e pode ser concluído em poucos minutos, exigindo apenas CPF, documento de identidade com foto e uma selfie para validação. A conta permite realizar transferências via Pix sem custo, pagar boletos e acessar um cartão de débito para movimentação do saldo.

O banco azul claro e branco permite abrir uma conta digital de maneira rápida e sem burocracias, diretamente pelo aplicativo – o processo de abertura é 100% online e pode ser concluído em poucos minutos, bastando fornecer CPF, documento de identidade com foto e uma selfie para validação.

Com a conta ativa, é possível realizar transferências via Pix gratuitamente, pagar boletos, fazer recargas de celular e utilizar um cartão de débito sem anuidade.

O banco também oferece cartão de crédito (sujeito a análise) e a possibilidade de antecipar pagamentos para reduzir juros.

Você também pode se interessar:

Abrir uma conta online se tornou um processo rápido e prático, mas ainda exige alguns documentos para garantir a segurança da operação.

As exigências podem variar conforme a instituição financeira mas, no geral, os documentos básicos incluem:

Para confirmar sua identidade, os bancos geralmente solicitam um dos seguintes documentos:

O documento deve estar atualizado e em bom estado.

Algumas instituições podem exigir que você envie uma foto segurando o documento para comprovar sua identidade.

O CPF é essencial para qualquer transação bancária no Brasil.

Em muitos casos, ele já está integrado ao RG ou à CNH, mas, se não estiver, pode ser solicitado separadamente.

Os bancos geralmente pedem um comprovante de residência atualizado (emitido nos últimos três meses), como:

Se o comprovante estiver no nome de terceiros, pode ser necessário apresentar uma declaração de residência assinada pelo titular.

Alguns bancos podem solicitar um comprovante de renda, especialmente para contas que oferecem crédito.

Os documentos aceitos incluem:

Como medida de segurança, muitas instituições pedem que o usuário grave um vídeo curto ou tire uma selfie segurando o documento de identidade – isso ajuda a evitar fraudes.

Leia mais:

Ao selecionar uma conta digital, é essencial focar nas suas necessidades específicas e nas funcionalidades oferecidas pelas diferentes plataformas.

Avalie critérios como:

Uma boa conta digital deve oferecer uma combinação de baixos custos, facilidade de acesso e uma gama de serviços que facilitem a gestão diária de suas finanças.

Saiba qual é a melhor conta digital em 2025.

A conta digital da InfinitePay oferece uma série de vantagens que a tornam uma escolha atrativa para empreendedores e pequenas empresas.

Cada funcionalidade é projetada para facilitar a gestão financeira e otimizar as operações do dia a dia.

Confira a seguir:

A InfinitePay permite abrir sua conta em menos de 5 minutos, com um processo totalmente online e sem papelada, eliminando a complexidade e o tempo gasto em processos tradicionais de abertura de conta.

Aproveite uma conta digital sem mensalidade e sem custos ocultos, proporcionando ainda mais economia e conveniência para gerenciar seu dinheiro.

Com a InfinitePay, você deixa tudo em um só lugar e aproveita as melhores soluções para o seu negócio:

Além de não pagar anuidade, você pode criar múltiplos cartões virtuais sem custo d adicional.

Movimente seu saldo de forma prática e inteligente, seja em compras online ou em lojas físicas.

Reconhecida pelo Reclame Aqui, a InfinitePay se destaca pelo excelente serviço de atendimento ao cliente, assegurando suporte rápido e eficaz sempre que necessário.

Confira o passo a passo para abrir a sua conta inteligente InfinitePay:

Após a aprovação, que geralmente é imediata, o acesso será liberado e você poderá aproveitar todos os benefícios oferecidos

Abra agora sua conta InfinitePay e transforme suas finanças com uma plataforma feita para você!

A portabilidade bancária é uma solução poderosa para quem busca melhores serviços e condições em suas operações bancárias. Essa prática permite migrar sua conta bancária de um banco para outro sem a burocracia e os transtornos tradicionalmente associados à mudança de instituição financeira.

A portabilidade não apenas simplifica o processo de troca de bancos, mas também promove uma maior concorrência entre as instituições, beneficiando o consumidor com melhores produtos e serviços.

Leia também: Guia completo sobre os tipos de conta bancária

Portabilidade bancária é a capacidade de transferir sua conta bancária, incluindo todos os serviços associados como conta corrente, poupança e créditos, de uma instituição financeira para outra.

Essa opção é ideal para quem busca melhores condições de serviço, taxas mais baixas ou um atendimento ao cliente mais eficiente. Em resumo, a portabilidade bancária permite que você mude de banco sem precisar encerrar a conta no banco atual e abrir uma nova no banco de destino, facilitando a manutenção da sua organização financeira.

Esse processo foi simplificado para incentivar a concorrência entre os bancos, garantindo que os consumidores possam se beneficiar das melhores ofertas disponíveis no mercado.

A portabilidade bancária é um processo relativamente simples que começa com a solicitação do cliente junto ao banco para onde deseja transferir sua conta. O novo banco, então, cuidará de todo o processo de transferência, incluindo a migração de saldos, débitos automáticos e outros serviços associados à conta original. O cliente não precisa se preocupar com a burocracia envolvida; apenas precisa fornecer algumas informações básicas e autorizar a transferência.

Durante o processo, as instituições financeiras envolvidas coordenam entre si para garantir que todos os detalhes sejam corretamente transferidos e que o cliente não sofra interrupções em seus serviços bancários. Isso inclui diversos tipos de operações, como:

Permite que o trabalhador escolha em qual banco deseja receber seu salário, independentemente do banco escolhido pelo empregador. O processo é simples e visa proporcionar maior liberdade e melhores condições de serviços bancários para o empregado.

Permite que um empréstimo ou financiamento em andamento seja transferido de uma instituição financeira para outra que ofereça melhores condições, como taxas de juros mais baixas. Isso é comum em casos de empréstimos pessoais, financiamentos imobiliários e de veículos.

Envolve a transferência da conta corrente ou poupança de um banco para outro. Isso inclui a movimentação de saldo e a reorganização de débitos automáticos e outros serviços vinculados à conta.

A transição é feita de maneira automática para o cliente, de modo que ele possa começar a usar sua nova conta bancária como se fosse a conta de sempre, com a vantagem adicional de termos e condições mais favoráveis que motivaram a mudança.

Leia também: Como escolher a melhor conta digital para empreendedores

A portabilidade de crédito permite que dívidas como empréstimos pessoais, financiamentos e créditos consignados sejam transferidas de um banco para outro, normalmente em busca de condições mais vantajosas, como taxas de juros menores e melhores prazos de pagamento.

É uma ferramenta financeira que oferece ao devedor a oportunidade de mudar seu empréstimo ou financiamento para uma nova instituição bancária que ofereça condições mais favoráveis. Essa mudança pode resultar em economia significativa de juros ao longo do tempo, além de adequar o prazo de pagamento às necessidades financeiras atuais do tomador do crédito.

Ao considerar a portabilidade, é crucial comparar as taxas de juros entre o banco atual e o potencial novo banco.

Além das taxas de juros, é importante considerar todas as taxas administrativas que podem ser aplicadas na transferência do crédito. Avaliar cuidadosamente essas condições ajudará a garantir que a mudança resultará de fato em uma redução de custos.

Examine o prazo de pagamento oferecido pela nova instituição. Um prazo mais longo pode diminuir o valor das parcelas, mas também pode significar um custo maior ao longo do tempo.

As condições gerais do contrato também devem ser revisadas para assegurar que não haja cláusulas desfavoráveis ou penalidades ocultas.

A reputação e a solidez da instituição financeira para onde o crédito será transferido são aspectos fundamentais.

A segurança e a qualidade do atendimento ao cliente são importantes, pois você estará lidando com essa nova instituição pelo resto do período de pagamento do crédito.

Realize simulações detalhadas para entender completamente o impacto financeiro da portabilidade, incluindo todos os custos e economias potenciais. Assim, você tem uma visão clara de como a portabilidade de crédito afetará as finanças a longo prazo.

Ao considerar a portabilidade, é essencial avaliar diversos fatores para garantir que a mudança será benéfica. Confira abaixo alguns pontos que você deve levar em conta antes de fazer sua escolha.

Leia também: Veja o comparativo para escolher a melhor conta PJ para o seu negócio

Um dos principais fatores a considerar são as taxas e tarifas bancárias cobradas pela nova instituição.

Compare detalhadamente esses custos, incluindo taxas de manutenção de conta, tarifas por transações, e custos de serviços adicionais. Uma taxa mensal mais baixa ou a isenção de certas tarifas pode representar uma economia significativa ao longo do tempo.

Avalie os serviços oferecidos pelo novo banco e como eles se alinham com as suas necessidades.

Se você empreende, verifique se o banco oferece serviços especializados para empresas, como gestão financeira, suporte para operações de crédito, facilidades de pagamento e recebimento, e outras soluções corporativas que podem ajudar na administração do seu negócio.

A tecnologia bancária é crucial para a eficiência operacional. Considere a facilidade de uso das plataformas online e móveis do banco, a disponibilidade de integrações com outros sistemas que você usa, e a eficácia do suporte técnico.

O suporte e atendimento ao cliente são aspectos fundamentais, especialmente quando surgem questões financeiras que requerem resolução rápida.

Avalie a qualidade do atendimento ao cliente do banco, incluindo a disponibilidade de canais de suporte dedicados para empresas, a rapidez nas respostas e a capacidade de resolver problemas de maneira eficaz.Reputação e estabilidade financeira

Finalmente, considere a reputação e a estabilidade financeira da instituição para onde você está pensando em transferir sua conta. Um banco confiável e bem estabelecido pode oferecer maior segurança e continuidade para os serviços financeiros do seu negócio.

A InfinitePay oferece uma Conta PJ com rendimento e com uma série de benefícios e serviços gratuitos para vender e fazer a gestão financeira do seu negócio.

Pela conta digital da InfinitePay, é possível fazer e receber Pix ilimitados e cobrar seus clientes de forma automática usando a Gestão de Cobrança.

O aplicativo da conta digital da InfinitePay também oferece múltiplas formas para vender: é possível enviar links de pagamento, vender por Pix e até transformar o celular em maquininha de cartão.

O melhor de tudo é que a conta da InfinitePay é gratuita e não tem burocracia nenhuma para abrir: basta fazer o cadastro, baixar o App e começar a usar. Baixe o App agora!

Muitos microempreendedores individuais se perguntam sobre a possibilidade e o processo de emissão de boletos bancários para cobrança de serviços ou produtos. Neste artigo, vamos discutir se, afinal, é possível emitir boletos sendo MEI.

Também apresentaremos um passo a passo simplificado para mostrar como emitir boletos de forma simples, além de destacar as vantagens que a emissão de boletos pode trazer para seu negócio como MEI.

Leia também: Pessoa física pode emitir boleto?

Emitir o Documento de Arrecadação do Simples Nacional (DAS) para MEI e gerar boletos de cobrança são processos distintos que servem a propósitos diferentes.

O DAS MEI é uma guia de pagamento mensal obrigatória que consolida os tributos federais, estaduais e municipais em um único documento. Esse pagamento é fundamental para manter a regularidade fiscal do microempreendedor individual, garantindo seus direitos previdenciários e a legalidade do negócio.

Por outro lado, a emissão de boletos refere-se à geração de documentos de cobrança usados para transacionar vendas de produtos ou serviços. Esse processo permite ao MEI cobrar seus clientes de forma organizada e profissional, facilitando o controle financeiro e melhorando o fluxo de caixa.

Leia também: Por que é importante pagar DAS MEI?

Sim, Microempreendedores Individuais (MEIs) podem emitir boletos de cobrança. Essa é uma ferramenta valiosa para facilitar as transações comerciais, proporcionando uma maneira profissional e eficiente de receber pagamentos por produtos ou serviços.

A possibilidade de gerar boletos permite que o MEI administre melhor seu fluxo de caixa, tenha um controle mais efetivo das vendas e recebimentos e mantenha um registro organizado das transações financeiras.

Além disso, o uso de boletos pode transmitir uma imagem mais profissional do negócio, contribuindo para a confiança e credibilidade junto aos clientes.

Para o Microempreendedor Individual (MEI), emitir boletos de cobrança é uma prática que pode otimizar a gestão de recebíveis e proporcionar uma experiência de pagamento mais estruturada aos clientes.

O processo de emissão de boletos como MEI envolve escolher uma plataforma de pagamento confiável, configurar sua conta com os dados do negócio e gerar boletos para cada venda ou serviço prestado.

Leia mais: Guia completo de como gerar boleto

Emitir e cobrar com boleto oferece diversas vantagens para o Microempreendedor Individual (MEI), tornando essa forma de pagamento uma opção atraente para gerenciar as transações comerciais. Aqui estão alguns dos benefícios principais:

Ao emitir boletos, o MEI pode acompanhar melhor suas contas a receber, facilitando o controle financeiro. Cada boleto gerado fica registrado, permitindo um acompanhamento preciso do fluxo de caixa e das pendências de pagamento.

Leia também: Como um sistema de cobrança pode ajudar no fluxo de caixa?

O uso de boletos contribui para a imagem profissional do negócio. Apresentar opções de pagamento organizadas e formalizadas transmite seriedade e comprometimento, elementos que podem fortalecer a confiança dos clientes no MEI.

Oferecer boletos como forma de pagamento amplia as opções para os clientes, que podem escolher o método que lhes for mais conveniente. Isso pode aumentar a satisfação do cliente e levar potencialmente a um aumento nas vendas.

Com prazos de vencimento claros e a possibilidade de protesto em caso de não pagamento, os boletos podem reduzir o risco de inadimplência. Eles servem como um lembrete formal de pagamento para os clientes, ajudando a garantir a entrada de receitas.

Para o MEI, emitir boletos pode ser uma solução de baixo custo, especialmente quando comparada com as taxas de processamento de cartões de crédito e débito.

Os boletos oferecem um alto nível de segurança nas transações, pois cada documento é vinculado diretamente ao CNPJ do MEI e ao CPF ou CNPJ do cliente, minimizando as chances de fraudes e erros de pagamento.

Optar pela emissão e cobrança via boleto pode, portanto, trazer uma série de benefícios para o MEI, desde melhorar a gestão financeira até oferecer uma experiência de pagamento mais segura e diversificada para os clientes.

Veja também: MEI: vantagens, desvantagens e obrigações