Explore nossos insights sobre empreendedorismo. Descubra como lançar, gerenciar e crescer seu negócio.

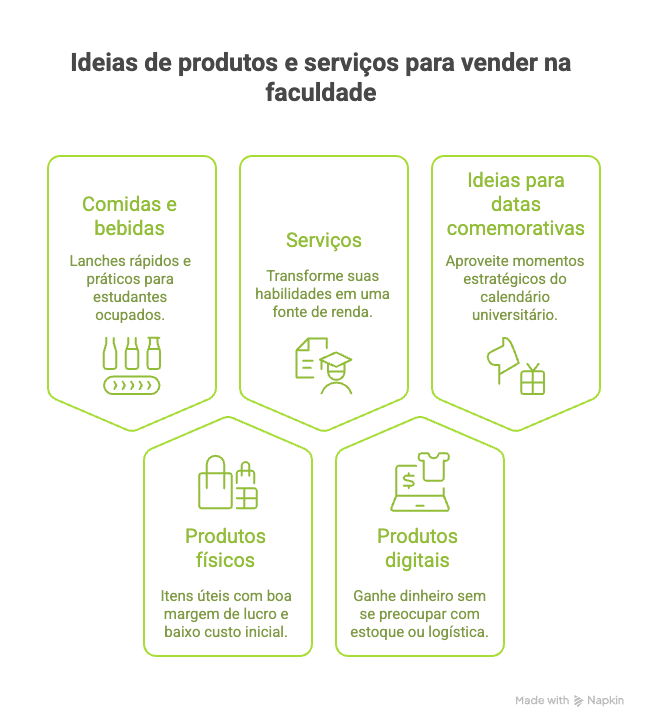

Saber o que vender na faculdade é o primeiro passo para ganhar dinheiro sem atrapalhar os estudos.

A rotina universitária é corrida, mas cheia de oportunidades para fazer uma renda extra.

Para te ajudar, listamos 20 ideias com baixo investimento inicial: são opções fáceis de começar e que se encaixam na rotina do campus, sem exigir grandes estruturas.

A alimentação é sempre um ponto forte: os intervalos e a correria entre uma aula e outra criam uma demanda constante por lanches rápidos e práticos.

Doces são fáceis de preparar, transportar e vender. Considere:

Ideais para quem busca um lanche prático entre uma aula e outra:

A demanda por lanches mais saudáveis vem crescendo, já que, segundo pesquisas, estudantes universitários no Brasil dão preferência a uma alimentação sustentável e saudável.

Boas opções incluem:

Perfeitas para quem mora em república ou passa o dia todo na faculdade:

Muita gente procura uma opção rápida para matar a sede ou repor a energia:

Itens úteis no cotidiano universitário, com boa margem de lucro e baixo custo inicial.

A moda de segunda mão está em alta, especialmente entre o público jovem. Você pode aproveitar o momento, já que o setor cresce cada vez mais — como mostra esta matéria sobre o crescimento dos brechós.

Ideias:

Estudantes adoram itens exclusivos, que expressem o curso ou estilo pessoal:

Itens de papelaria são sempre úteis e ainda mais atrativos quando personalizados:

Itens de beleza e cuidado pessoal são fáceis de transportar e têm boa saída:

Se você tem uma habilidade específica, pode transformá-la em fonte de renda — sem precisar de estoque ou ponto fixo.

Muitos estudantes têm dificuldade com as regras da ABNT. Se você domina essa parte, pode cobrar por:

Dica: para definir quanto cobrar, use nossa planilha de precificação gratuita. Ela ajuda a calcular seus custos e margem de lucro com mais segurança — essencial para quem está começando.

Divulgue seus serviços nos grupos de WhatsApp da turma ou do curso para alcançar mais colegas.

Confira também 20 ideias de texto pronto para vendas no WhatsApp.

Ofereça ajuda nas matérias em que você se destaca. É útil especialmente próximo de provas e trabalhos:

Se você tem facilidade para resumir conteúdos, transforme isso em produto:

Ajude colegas ou repúblicas com:

Ótimos para quem quer ganhar dinheiro sem se preocupar com estoque ou logística.

Ofereça arquivos prontos para:

Você pode escrever sobre:

Ajude colegas com habilidades criativas:

Aproveitar momentos estratégicos do calendário universitário pode garantir lucros extras.

Nem todo mundo tem tempo ou espaço para produzir. Se esse for o seu caso, aqui vão alternativas simples:

Depois de escolher o que vender na faculdade para ganhar dinheiro, é hora de colocar seu plano em prática — e seguir alguns passos simples pode fazer toda a diferença.

Antes de começar, verifique as normas da sua faculdade: algumas instituições têm regras específicas sobre comércio nos corredores ou salas de aula.

Informe-se na secretaria ou com o centro acadêmico para evitar problemas.

Use os canais que você já tem: os grupos de WhatsApp e as redes sociais da sua turma são ótimos para anunciar o que você vende.

Tire fotos de qualidade e crie mensagens curtas e diretas para despertar o interesse dos seus colegas.

Veja 8 dicas para vender nas redes sociais.

Anote todos os seus gastos — desde a matéria-prima até a embalagem —, calcule o custo por unidade e adicione sua margem de lucro.

O preço final deve ser justo para você e acessível para os estudantes.

Aceitar pagamento no cartão é essencial para não perder vendas na faculdade — e com o InfiniteTap, você transforma seu celular em uma maquininha de cartão gratuita em menos de 5 minutos.

Com o app da InfinitePay instalado, você pode aceitar pagamentos por aproximação (NFC) direto do seu celular, sem precisar de equipamentos extras — ideal para quem precisa de uma solução rápida, segura e com as menores taxas do mercado.

Com o InfiniteTap, seu celular vira maquininha e você ainda movimenta o dinheiro recebido usando a conta digital InfinitePay, que oferece Pix grátis e ilimitado, cartões com cashback e muito mais.

Abra sua conta grátis e comece a vender com mais praticidade.

Começar um negócio de doces para vender na rua é uma alternativa para quem busca uma fonte de renda com baixo investimento.

Com organização e as receitas certas, é possível transformar essa oportunidade em um negócio lucrativo.

Neste guia completo, vamos te mostrar o caminho: você aprenderá a escolher os doces mais vendidos, calcular o preço de venda e as melhores formas de pagamento para não perder nenhuma venda.

Escolher os produtos certos é essencial para atrair clientes, otimizar os custos e maximizar seus lucros.

Os melhores doces para vender na rua compartilham algumas características em comum:

A seguir, você confere uma seleção dos doces mais populares e lucrativos para quem quer começar a vender na rua com o pé direito.

Os clássicos brasileiros nunca saem de moda: brigadeiro, beijinho, cajuzinho e outras variações continuam sendo campeões de vendas pela simplicidade e sabor.

Por que apostar neles:

Dica extra: Varie nos sabores e coberturas — brigadeiro de leite Ninho, paçoca, Oreo ou pistache geram curiosidade e atraem novos clientes.

Perfeitos para sobremesas ou lanches, os bolos no pote e brownies combinam sabor, praticidade e boa apresentação.

Vantagens:

Sugestões de sabores que vendem bem:

Simples, baratas e irresistíveis, essas opções são excelentes para vender em locais com alto fluxo de pessoas.

Diferenciais:

Ideias de sabores para pipoca gourmet:

Esses doces funcionam muito bem em feiras, praças, eventos e até nas saídas de escolas.

Se você busca produtos com boa durabilidade, essas são ótimas opções.

A palha italiana pode durar até 10 dias fora da geladeira e os cookies, dependendo do recheio, também resistem bem.

Pontos fortes:

Ideias de sabores:

Você também pode oferecer kits personalizados com variedades para aumentar o valor percebido.

Em dias mais quentes, doces gelados ganham destaque.

Se a região tiver boa circulação de pessoas, vale apostar em:

Essas opções são ideais para vender em caixas de isopor ou em pontos fixos, como barracas e carrinhos.

A sazonalidade pode ser sua aliada: durante datas comemorativas, a busca por doces artesanais cresce muito.

Você pode adaptar seu cardápio e aumentar os lucros com os seguintes doces:

Esses produtos são ótimos para divulgar nas redes sociais e fazer pré-venda, garantindo uma produção mais organizada.

Leia também:

Se você quer começar a vender doces na rua, mas ainda está dando os primeiros passos, não se preocupe: com organização, criatividade e persistência, é possível transformar essa ideia em uma fonte de renda constante.

Aqui vão dicas práticas para quem está começando agora e quer estruturar bem o negócio desde o início.

Evite tentar vender muitas opções logo no início — comece com 2 ou 3 tipos de doces que sejam:

Com o tempo, você poderá expandir seu cardápio conforme entender melhor o gosto do seu público.

Antes de sair para vender na rua, é importante testar suas receitas.

Ofereça amostras para pessoas próximas e peça feedback sincero sobre:

Esses testes ajudam a ajustar os detalhes e dão mais segurança para começar a vender.

Defina dias e horários fixos para produzir seus doces, isso evita correria e desperdício.

Faça uma lista com:

Ter esse controle desde o início facilita a rotina e ajuda a manter a qualidade dos produtos.

Observe o que outras pessoas estão vendendo na rua ou nas redes sociais.

Repare em:

Isso não é para copiar, mas para entender o mercado e encontrar formas de se diferenciar.

Estabelecer uma meta de quanto você quer faturar por semana ajuda a manter o foco e acompanhar o crescimento do negócio.

Exemplo: se sua meta é faturar R$ 500 por semana, e cada doce custa R$ 5, você precisa vender 100 unidades. Isso dá uma média de 20 doces por dia, se trabalhar 5 dias na semana.

Com esse tipo de meta, você consegue se planejar melhor e avaliar seus resultados com mais clareza.

Mesmo com vendas na rua, a divulgação online ajuda — e muito.

Crie um perfil simples no Instagram ou no WhatsApp Business para mostrar fotos dos doces, postar os locais de venda e facilitar os pedidos.

Além disso, peça para amigos e clientes compartilharem seu trabalho.

O boca a boca ainda é uma das formas mais poderosas de crescer.

Saber vender bem é tão importante quanto saber fazer doces deliciosos. Com um bom planejamento e atenção aos detalhes, seu negócio pode crescer com mais segurança e rentabilidade.

Precificar corretamente evita prejuízos e facilita o lucro.Uma fórmula simples e eficiente é a “regra do triplo”, que funciona assim:

Esse método é prático, funciona bem para quem está começando e ajuda a manter a saúde financeira do negócio.

Escolher um bom ponto de venda pode fazer toda a diferença nos seus resultados.

Prefira locais com alto fluxo de pessoas e que combinem com o perfil do seu público.

Algumas sugestões:

Observação é a chave: veja onde há movimento e aproveite as oportunidades.

A primeira impressão conta muito!

A higiene pessoal e a apresentação dos doces mostram profissionalismo e geram confiança no cliente.

Alguns cuidados indispensáveis:

A embalagem ideal é aquela que valoriza o visual do doce, facilita o consumo e reforça sua marca.

Você pode começar com o que tem em casa e ir evoluindo conforme as vendas aumentam.

Veja algumas opções práticas:

Comece simples, mas com qualidade — e vá investindo conforme o negócio crescer.

Com as vendas acontecendo, é hora de organizar a parte burocrática e financeira do seu negócio, o que garante mais segurança e abre portas para o crescimento.

Não é obrigatório, mas abrir um MEI (Microempreendedor Individual) é altamente recomendado, já que a formalização transmite credibilidade aos clientes e traz benefícios importantes para você.

Com um CNPJ, você pode emitir notas fiscais e ter acesso a uma conta bancária empresarial.

Além disso, o MEI garante direitos como auxílio-doença e aposentadoria por idade, oferecendo mais segurança para sua jornada.

O processo de abertura é gratuito e pode ser feito online e o custo mensal é baixo, por meio de um imposto fixo (DAS), e o faturamento anual permitido é de até R$ 81 mil.

Deixar de aceitar cartão ou Pix significa perder vendas já que, hoje, muitos clientes não andam com dinheiro em espécie.

Felizmente, existem soluções práticas e acessíveis para resolver isso.

Com o InfiniteTap, por exemplo, seu próprio celular se transforma em uma maquininha.É só baixar o aplicativo e começar a aceitar pagamentos por aproximação, sem custo de adesão ou mensalidade.

As taxas são competitivas e o dinheiro das vendas no crédito e débito cai na sua conta no dia útil seguinte.

Para o Pix, o aplicativo da InfinitePay gera um QR Code na tela do seu celular — seu cliente só precisa escanear para pagar, e o dinheiro cai na sua conta na hora, a qualquer dia da semana.

Já para quem busca uma solução mais robusta, a maquininha da InfinitePay é uma ótima opção: ela oferece as mesmas vantagens de taxas baixas e recebimento rápido, sendo ideal para quem tem um volume maior de vendas.

Saber o que vender na praia é o primeiro passo para garantir uma renda extra — a oportunidade é ideal para quem busca um negócio com baixo investimento inicial.

Para te ajudar, este guia reúne as melhores ideias de produtos e serviços.

Aqui, você encontrará opções lucrativas e o passo a passo para começar a vender de forma legalizada e organizada.

Se você quer saber o que vender na praia para comer, aposte em produtos que sejam fáceis de preparar, transportar e consumir diretamente na areia.

O setor de alimentação é um dos mais promissores para obter lucro.

Confira algumas ideias:

Itens tradicionais são uma aposta segura, pois já possuem alta demanda.

Clássicos como o milho cozido e os espetinhos estão entre os pratos mais consumidos no litoral brasileiro.

Sobremesas geladas são a resposta ideal sobre o que vender no verão para ganhar dinheiro, pois oferecem alívio imediato do calor.

A praticidade para o consumo na areia é o fator chave para o sucesso desses produtos.

Se manter hidratado é uma necessidade constante na praia, o que abre espaço para um cardápio de bebidas variado e lucrativo.

Oferecer opções para todos os gostos, desde os clássicos até drinks preparados na hora, é um grande diferencial.

Para fugir da concorrência, a estratégia é inovar.

Se você busca o que vender na praia de diferente, apostar em versões artesanais e gourmet de produtos conhecidos pode atrair um público disposto a pagar mais por exclusividade e qualidade.

Alimentos são apenas parte das oportunidades de venda na praia — acessórios e roupas são uma ótima opção, pois atendem necessidades imediatas dos banhistas, seja para proteção solar ou pela busca por um item de estilo.

Itens de vestuário e acessórios estão entre as principais coisas para vender na praia, pois muitos esquecem algo ou decidem comprar por impulso.

Focar em peças-chave pode garantir um bom lucro durante toda a temporada.

Muitas pessoas chegam à praia despreparadas para a diversão, tornando os itens de lazer uma excelente oportunidade de venda por impulso.

Foque em produtos que atendam tanto crianças quanto adultos.

A venda de itens de proteção e higiene atende a uma necessidade imediata, pois muitos banhistas esquecem produtos básicos em casa, garantindo uma venda quase certa.

Se você busca o que vender na praia de diferente, apostar em artesanato é uma excelente escolha.

Turistas adoram levar uma recordação do lugar, e produtos com identidade local se destacam pela exclusividade.

Além de produtos, oferecer serviços é uma forma inteligente de ganhar dinheiro na praia.

Essa modalidade exige um investimento inicial único em equipamentos, que podem gerar lucro durante toda a temporada de verão e nos feriados.

Este é um dos serviços mais procurados e rentáveis.

Muitos turistas e banhistas preferem a conveniência de alugar esses itens no local em vez de transportá-los, especialmente quem viaja de avião ou usa transporte público.

Para ter sucesso, ofereça equipamentos de boa qualidade e em bom estado de conservação. Você pode criar combos, como um guarda-sol e duas cadeiras por um preço promocional, para aumentar o valor de cada locação.

Oferecer equipamentos para esportes aquáticos atrai um público ativo e aventureiro.

É a chance ideal para que banhistas experimentem uma nova atividade sem o compromisso da compra.

Vender experiências é uma ótima forma de se destacar para ganhar dinheiro no verão.

Foque em serviços que oferecem relaxamento e memórias inesquecíveis para os visitantes da praia.

Saber o que vender na praia é só o primeiro passo: para ter bons resultados, é essencial aplicar estratégias que realmente funcionem no ambiente praiano.

Afinal, a concorrência é alta, e os clientes estão de passagem — cada detalhe faz diferença na hora da decisão de compra.

Veja a seguir dicas práticas e comprovadas para vender mais na praia e destacar o seu negócio durante a temporada.

A primeira impressão conta — e muito! Produtos bem apresentados despertam curiosidade, transmitem higiene e aumentam o valor percebido.

A praia é um ambiente dinâmico, então a localização e o movimento são fundamentais.

Muita gente na praia não leva dinheiro em espécie — por isso, aceitar Pix é fundamental para não perder vendas.

Com a conta digital gratuita da InfinitePay, você pode aceitar Pix de forma ilimitada, sem taxas e ainda receber o valor na hora: basta criar sua conta pelo app em poucos minutos.

Além disso, com a conta InfinitePay você pode:

Essas vantagens facilitam sua operação e ajudam a vender mais, principalmente em itens com tíquete médio mais alto.

Na praia, a abordagem é rápida — por isso, ela precisa ser simpática, objetiva e carismática.

Em meio a tantos vendedores, o que faz o cliente escolher você?

Nada mais frustrante do que perder vendas por causa de organização ou falta de estrutura.

Para não ficar com estoque parado no fim do dia ou em momentos de pouca venda, aposte em promoções-relâmpago:

Além de girar o estoque, você atrai novos clientes e pode fidelizá-los para os dias seguintes.

Se você atua sempre na mesma região, aproveite para criar presença digital.

Use redes como Instagram e WhatsApp para mostrar seus produtos, divulgar seu ponto e se conectar com os clientes.

Com as ideias definidas, o próximo passo é entender o que você precisa para começar a vender na praia com segurança e profissionalismo.Organização, legalidade e ferramentas certas são a base para um negócio estável — mesmo em uma atividade sazonal como essa.

Antes de colocar o pé na areia com sua barraca ou caixa térmica, é importante conhecer as regras da sua cidade.A maioria das prefeituras exige uma licença para atuar como vendedor ambulante, principalmente em praias urbanas e muito movimentadas.

Além disso, vale muito a pena se formalizar como Microempreendedor Individual (MEI) — um formato pensado justamente para quem está começando pequeno e quer ter um CNPJ.

Com o MEI, você garante:

O melhor de tudo é que abrir um MEI é simples, gratuito e 100% online.Leia mais:

Ao formalizar seu negócio, é fundamental separar as finanças pessoais das profissionais — e o ideal é fazer isso com uma conta digital gratuita e feita para quem empreende.

Com a conta digital da InfinitePay, você consegue:

Você vende, lucra e ainda ganha dinheiro movimentando o saldo da sua conta — tudo isso com a facilidade de ter o controle do seu negócio na palma da mão.

Abra sua conta InfinitePay grátis e comece com mais estrutura.

Aceitar pagamentos via cartão de crédito e débito é essencial para qualquer negócio que deseja crescer e atender às necessidades dos clientes – nesse contexto, a maquininha de cartão é uma ferramenta indispensável para garantir vendas rápidas, seguras e práticas.

Se você ainda não domina completamente como usar uma máquina de cartão, não se preocupe!

Neste guia, vamos explicar de forma clara e simples como operá-la corretamente para garantir uma experiência de compra sem problemas, tanto para você quanto para seus clientes.

Usar uma maquininha de cartão é mais simples do que parece e, com alguns cuidados extras, você garante vendas mais rápidas, seguras e uma experiência incrível para o cliente.

Além de dominar o passo a passo da venda, é importante adotar boas práticas para otimizar o desempenho da sua máquina no dia a dia.

Confira tudo o que você precisa saber:

Antes de iniciar qualquer venda, certifique-se de que a maquininha está:

Dicas práticas:

No menu da maquininha, selecione a modalidade de pagamento:

Dica: saiba explicar as opções para o cliente — isso demonstra profissionalismo e facilita a escolha dele.

Peça ao cliente para:

Dicas: sempre confira se o cartão foi inserido corretamente para evitar falhas de leitura.

Também aceite carteiras digitais como Apple Pay, Google Pay e Samsung Pay para ampliar suas vendas.

Digite o valor correto da transação e confira antes de confirmar.

Se for pagamento no crédito, pergunte:

Dica: deixe todas as condições claras para o cliente.

Leia mais:

➡️ Como calcular juros da máquina de cartão parcelado?

➡️ O que são juros da maquininha e como funcionam?

Após inserir ou aproximar o cartão, o cliente deve digitar a senha ou apenas confirmar a compra (no caso de NFC).

Dica: oriente o cliente de forma tranquila e garanta a privacidade ao digitar a senha.

A maquininha irá processar a transação.

Se a venda for aprovada, a tela mostrará a confirmação – se não for, oriente o cliente a tentar novamente, usar outro cartão ou outra forma de pagamento.

Dica: em caso de recusa, mantenha a calma para transmitir segurança e buscar soluções rapidamente.

Após a venda ser aprovada, ofereça o comprovante:

Dica: pergunte sempre ao cliente se ele deseja o recibo — isso reforça a transparência e a confiança.

Acompanhe seu extrato de vendas pelo app ou sistema da maquininha:

Dicas para a gestão:

Conheça as taxas mais baixas do mercado.

Com organização, conhecimento e boas práticas, sua maquininha de cartão se transforma em uma grande aliada para vender mais, atender melhor e fortalecer o seu negócio!

Leia também:

➡️ Como fazer o fechamento de caixa em 9 passos

➡️ O que é fluxo de caixa e como fazer?

➡️ O que é Demonstrativo de Fluxo de Caixa e como fazer?

O funcionamento da maquininha de cartão é baseado na comunicação entre o cartão do cliente, a operadora da maquininha e a instituição financeira responsável pela emissão do cartão.

Veja como esse processo ocorre em etapas:

A primeira função da maquininha é capturar as informações do cartão de crédito ou débito.

Isso pode ser feito por meio de:

Após a leitura do cartão, a maquininha envia os dados da compra para a operadora de cartões, utilizando a conexão disponível (Wi-Fi, 3G, 4G, Bluetooth ou cabeada).

A operadora consulta o banco emissor do cartão para verificar se há saldo disponível (no caso de débito) ou limite de crédito (no caso de crédito).

Se tudo estiver correto, a compra é autorizada.

Após a autorização, a maquininha exibe a mensagem de "Transação Aprovada" e, se configurada, imprime ou envia o comprovante ao cliente.

O valor da venda, descontadas eventuais taxas, é então transferido para a conta do vendedor conforme o prazo de recebimento definido (imediato, D+1, D+2, etc.).

Em resumo, a maquininha age como uma ponte segura entre o cliente, o comerciante e as instituições financeiras, garantindo que o pagamento seja concluído com agilidade e confiança.

Leia também:

➡️ Maquininha mais barata: comparativo das 11 melhores opções

➡️ Maquininha que cai o dinheiro na hora: as 5 melhores opções para o seu negócio

Mesmo seguindo todos os procedimentos corretamente, pode acontecer de o cartão não passar na maquininha.

Quando isso acontece, é importante manter a calma e seguir algumas etapas para identificar e resolver o problema rapidamente:

Confirme se está usando o método correto de leitura: chip, tarja magnética ou aproximação (NFC).

Às vezes, um chip danificado pode ser contornado passando a tarja ou tentando a aproximação.

Sujeira ou poeira no leitor da maquininha ou no cartão pode causar falhas.

Passe um pano seco e macio na entrada do chip e no cartão para remover qualquer resíduo.

Sem conexão ativa, a maquininha não consegue processar a transação.

Verifique se a máquina está conectada corretamente ao Wi-Fi, rede de dados ou Bluetooth.

O problema pode ser com o cartão do cliente.

Tente realizar a venda com outro cartão para confirmar se a falha é pontual.

Desligar e ligar novamente a máquina pode resolver pequenos bugs ou falhas de sistema temporárias.

Algumas maquininhas precisam de atualização periódica para funcionar corretamente.

Verifique se há atualizações disponíveis e mantenha o equipamento sempre atualizado.

Se mesmo após todas essas tentativas o problema persistir, acione o suporte técnico da operadora da maquininha.

Eles podem oferecer orientações específicas ou acionar a troca do aparelho, se necessário.

Importante: evite insistir várias vezes em passar o mesmo cartão se ele não funcionar, para não danificá-lo ou causar bloqueios.

Você também pode se interessar:

➡️ Existe maquininha sem taxa?

➡️ Como pedir uma maquininha de cartão?

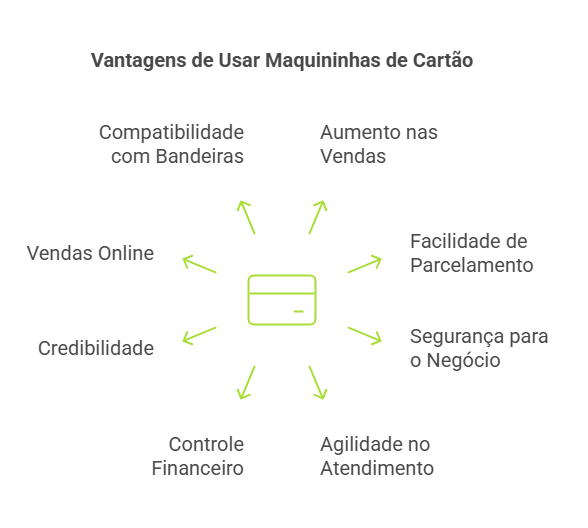

Adotar uma maquininha de cartão no seu negócio vai muito além de oferecer praticidade: trata-se de uma decisão estratégica que pode impulsionar as vendas, melhorar a gestão financeira e proporcionar uma experiência de compra muito mais satisfatória para seus clientes.

A seguir, destacamos as principais vantagens de vender com maquininha:

Muitos clientes preferem pagar com cartão – seja de crédito, débito ou via aproximação.

Aceitar cartões significa atender a um público maior e, consequentemente, aumentar o volume de vendas; além disso, o cliente tende a gastar mais quando utiliza o cartão em comparação ao pagamento em dinheiro.

Oferecer a opção de parcelar a compra no cartão torna produtos e serviços de maior valor mais acessíveis ao consumidor.

Com o parcelamento, o cliente consegue comprar sem comprometer todo o orçamento de uma vez, enquanto o comerciante pode receber à vista (dependendo das condições da operadora).

Receber pagamentos por cartão reduz o risco de roubos e perdas associados ao manejo de dinheiro em espécie.

Além disso, transações eletrônicas são registradas automaticamente, proporcionando maior controle financeiro e proteção contra fraudes.

Pagamentos via maquininha são processados rapidamente, reduzindo o tempo de atendimento no caixa e melhorando a experiência do cliente.

Em momentos de grande movimento, essa agilidade é fundamental para manter a eficiência do negócio.

As maquininhas disponibilizam relatórios de vendas diários, semanais ou mensais.

Com esses dados, fica mais fácil organizar o fluxo de caixa, prever entradas de dinheiro e realizar planejamentos financeiros mais assertivos.

Aceitar cartões transmite uma imagem mais profissional e confiável.

Para o cliente, saber que a loja aceita diversas formas de pagamento gera mais segurança na hora de comprar.

Algumas maquininhas oferecem integração com vendas online e links de pagamento, expandindo ainda mais as formas de atendimento e aumentando o alcance do seu negócio para além do ponto físico.

Hoje, a maioria das maquininhas aceita diversas bandeiras de cartões, como Visa, Mastercard, Elo, Hipercard, entre outras, abrangendo diferentes perfis de consumidores.

Escolher a melhor maquininha de cartão depende do perfil do seu negócio, mas alguns modelos se destacam no mercado pelas suas taxas competitivas, funcionalidades e facilidade de uso.

Confira as melhores opções:

A Maquininha Smart da InfinitePay é a solução completa para quem busca um equipamento com tecnologia avançada e gestão integrada.

Ideal para MEIs, pequenos e médios negócios, ela alia as menores taxas do mercado a funcionalidades que potencializam as vendas, como:

Além disso, é possível negociar taxas ainda menores apresentando o faturamento da sua empresa – quanto maior o faturamento, melhores as condições.

Receba pagamentos de forma rápida, com o dinheiro caindo na conta na hora ou em até 1 dia útil.

Adquira sua Maquininha Smart da InfinitePay com frete grátis.

Essa é uma opção de maquininha de cartão para negócios que precisam aceitar vale-refeição e alimentação, como restaurantes, lanchonetes e supermercados.

Além da variedade de bandeiras aceitas, conta com conexão Wi-Fi e chip, permitindo estabilidade nas transações mesmo em locais com internet instável.

A possibilidade de imprimir comprovantes físicos também é um diferencial para estabelecimentos que precisam registrar vendas de forma tradicional.

Porém, é importante considerar que suas taxas são mais altas do que outras opções do mercado, o que pode comprometer a margem de lucro a longo prazo.

Com um design mais robusto e sistema operacional moderno, essa maquininha é voltada para negócios que buscam um equipamento com tela touchscreen e processamento rápido.

Seu principal diferencial é a capacidade de integração com sistemas de gestão, permitindo um controle mais eficiente das vendas e estoque.

Apesar disso, ela se encontra em 4º lugar, pois essas características são encontradas em outras maquininhas com taxas melhores, como a Smart da InfinitePay.

Uma alternativa para profissionais que atuam com mobilidade, como prestadores de serviços, vendedores ambulantes e feirantes.

Seu design compacto e a bateria de longa duração garantem mais praticidade no dia a dia.

Apesar da proposta portátil, seu custo-benefício pode ser um ponto de atenção, já que há maquininhas no mercado que oferecem mais funcionalidades e taxas menores sem comprometer a portabilidade.

Essa maquininha se destaca pela ampla aceitação de bandeiras, incluindo cartões de benefícios, o que pode ser um diferencial para estabelecimentos que atendem clientes que utilizam vales corporativos.

Seu prazo de recebimento é flexível, mas as taxas de transação podem não ser tão competitivas quanto outras opções do mercado, tornando-a uma escolha menos atrativa para quem busca economizar em taxas para uma maior margem de lucro.

Com foco em estabilidade e um suporte técnico bem avaliado, essa maquininha se destaca pela reposição gratuita de bobinas para comprovantes impressos, o que pode ser útil para estabelecimentos que precisam de recibos físicos.

No entanto, o tempo de recebimento dos pagamentos é maior do que outras maquininhas da lista, o que pode não ser ideal para negócios que precisam de fluxo de caixa mais rápido.

Se você busca maximizar seus lucros e reduzir os custos operacionais, vender com a maquininha da InfinitePay é a melhor escolha.

A InfinitePay se destaca no mercado por oferecer as menores taxas para vendas no cartão de débito, crédito à vista e crédito parcelado, sem abrir mão da qualidade no serviço.

Veja os destaques que fazem da InfinitePay a escolha ideal:

Com a InfinitePay, você vende mais, economiza até 50% nas taxas em comparação com a concorrência e ainda conta com benefícios que evoluem junto com o crescimento do seu negócio:

Solicitar a sua maquininha InfinitePay é muito fácil, rápido e totalmente online.

Siga este passo a passo para garantir a sua:

Certifique-se de ter um CNPJ ativo – atualmente, apenas clientes com CNPJ podem comprar a Maquininha Smart.

Abra o aplicativo InfinitePay no seu celular (disponível para Android e iOS) e, no menu inicial, acesse a seção "Pedidos".

No site, basta acessar a página da Maquininha Smart e clicar no botão “Compre agora sua maquininha”.

Dentro da seção "Pedidos", selecione a opção para solicitar sua Maquininha Smart.

Após a solicitação, você poderá acompanhar todo o andamento do envio em "Entregas em andamento", visualizando as etapas do processo e as estimativas de entrega.

Quer economizar ainda mais?

Utilize um link de indicação: quem for indicado ganha um desconto de R$ 15 após realizar a primeira venda, e quem indicou também recebe uma bonificação.

Após a confirmação do pedido, sua maquininha será enviada com frete grátis e chegará rapidamente para você começar a vender com as menores taxas do Brasil.

Compre sua maquininha InfinitePay agora e transforme o futuro do seu negócio!

Se você é microempreendedor individual e busca entender como emitir nota fiscal avulsa MEI, este guia é para você.

Aqui, vamos explicar de forma clara o que é esse tipo de nota, quando ela deve ser usada, quais são seus benefícios e o passo a passo para emiti-la de forma correta — tudo com base na legislação vigente e nas orientações das Secretarias da Fazenda estaduais e municipais.

O procedimento pode variar conforme o estado ou município, mas o passo a passo geral segue os seguintes passos:

Esse processo pode ser feito tanto para notas fiscais eletrônicas (NFA-e) quanto para modelos impressos, dependendo das regras locais.

⚠️ Atenção: Em alguns estados, como São Paulo, a nota fiscal avulsa tradicional deixou de existir. Desde setembro de 2023, o MEI deve emitir notas de serviço exclusivamente pelo Emissor Nacional da NFS-e ou aplicativo NFS-e Mobile, conforme o novo padrão federal.

💭 Você também pode gostar:

Erros podem acontecer na hora de emitir uma nota fiscal avulsa — seja no valor, descrição ou dados do cliente.

Felizmente, o cancelamento é possível na maioria dos casos, desde que respeitadas as regras de cada estado ou município. Veja o processo geral:

O prazo para cancelamento de uma nota fiscal avulsa MEI costuma ser de até 24 horas após a emissão, embora esse período possa variar conforme o estado — no Rio Grande do Sul, por exemplo, o prazo é de até 7 dias.

Para que o cancelamento seja aceito, é necessário cumprir alguns requisitos, como o fato de que a mercadoria ainda não pode ter sido enviada ou o serviço não pode ter sido prestado.

Além disso, em determinados sistemas, caso o destinatário já tenha reconhecido a nota, o cancelamento pode não ser mais permitido.

Caso a solicitação seja feita após o prazo ou a nota já tenha sido validada, pode ser exigida uma justificativa formal, e há situações em que multas podem ser aplicadas, conforme a legislação de cada prefeitura ou estado.

💡 Dica: Sempre verifique as regras do seu estado antes de emitir ou cancelar, para evitar retrabalho e complicações fiscais.

💭 Leia também:

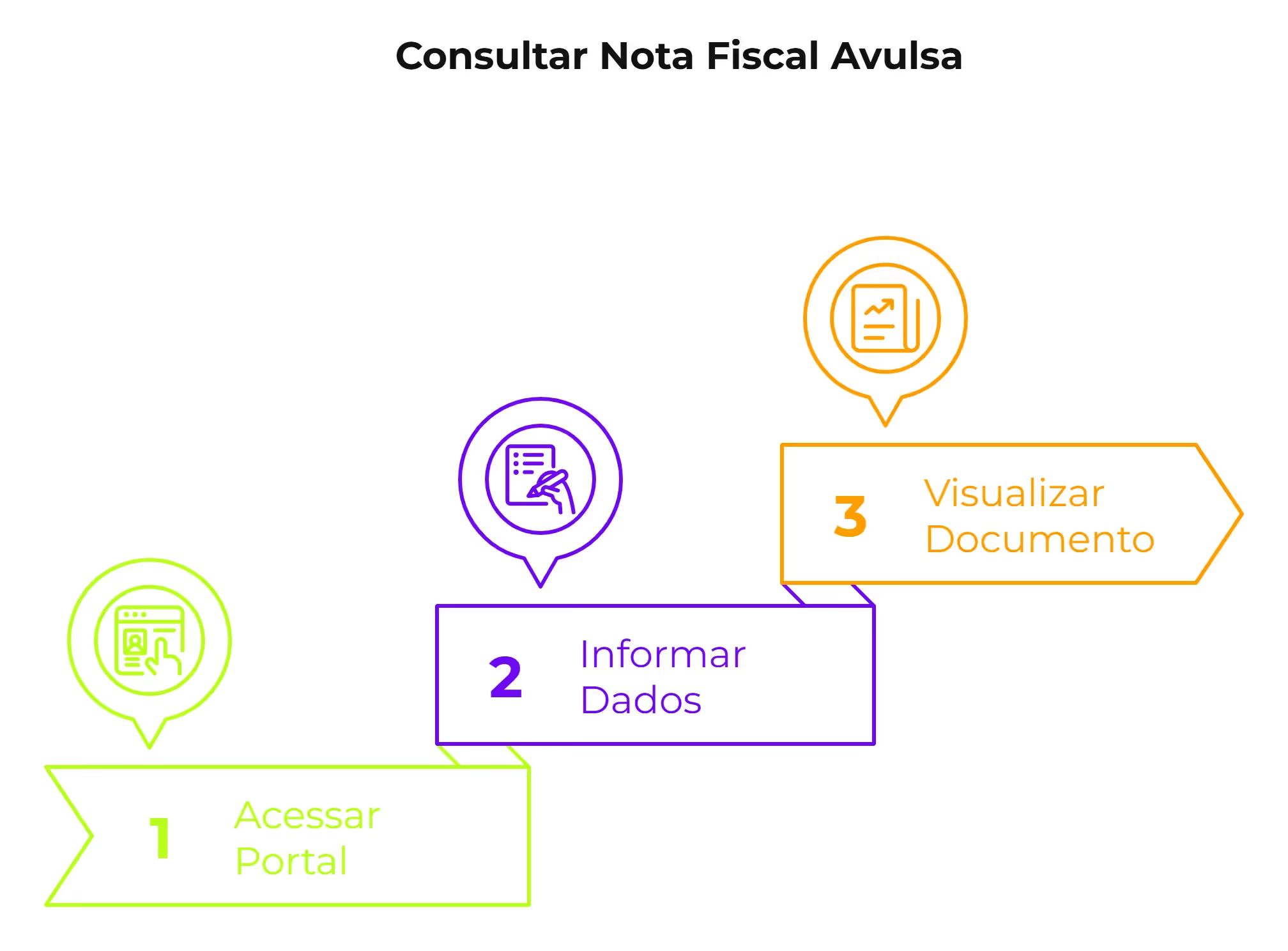

Consultar uma nota fiscal avulsa MEI é uma forma importante de verificar o status da emissão, garantir que os dados estejam corretos e manter o controle fiscal do negócio.

A consulta pode ser feita tanto pelo emissor quanto pelo cliente, seguindo estes passos:

Se a nota foi emitida via Portal Nacional da NFS-e, o MEI deve acessar o sistema com login Gov.br, selecionar a opção de consulta e preencher os dados da nota.

O procedimento é semelhante ao das secretarias estaduais, mas unificado para serviços prestados.

Clientes e empresas também podem consultar notas avulsas, desde que tenham os dados da nota, como número, valor ou chave de acesso. Isso facilita a validação da operação e reforça a transparência nas transações comerciais.

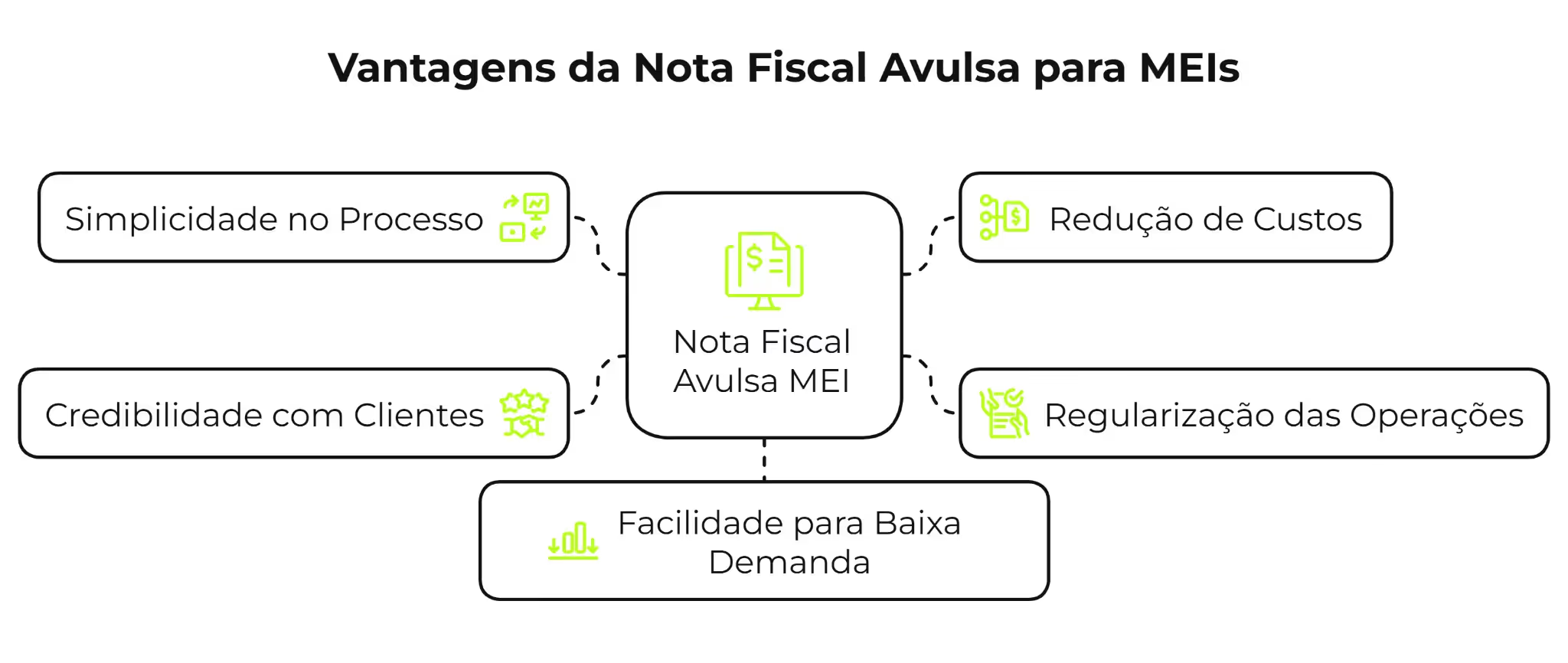

A nota fiscal avulsa para MEIs (também chamada de NFA ou NFA-e) é um documento fiscal emitido de forma esporádica, ideal para microempreendedores que não emitem notas com frequência ou não possuem sistema próprio de emissão.

Ela serve para regularizar transações comerciais pontuais, especialmente aquelas feitas com empresas (pessoas jurídicas), onde a emissão de nota fiscal é obrigatória por lei.

Ao contrário da nota fiscal eletrônica convencional (NF-e), que exige credenciamento e um sistema de emissão contínuo, a NFA pode ser emitida sob demanda diretamente nos portais das Secretarias da Fazenda ou prefeituras — com validade legal e aceitação nacional.

Além disso, esse tipo de nota é uma solução prática para formalizar vendas eventuais, dar mais credibilidade ao negócio e evitar problemas com o Fisco.

Emitir a nota fiscal avulsa MEI traz uma série de benefícios, especialmente para quem ainda está começando no mundo dos negócios ou realiza vendas ocasionais, como:

👉 Artigos relacionados:

A emissão da nota fiscal avulsa MEI é obrigatória em situações específicas e facultativa em outras, dependendo do tipo de cliente e da operação realizada.

Veja quando é necessário emiti-la:

Regularizar essas transações evita penalidades fiscais e transmite profissionalismo ao cliente, seja ele uma empresa ou consumidor final.

Emitir nota fiscal, controlar pagamentos e manter a organização financeira pode parecer complicado para quem está começando como MEI.

Por isso, contar com uma conta digital PJ completa faz toda a diferença para profissionalizar a rotina e ganhar tempo no dia a dia.

A conta PJ da InfinitePay foi pensada para atender empreendedores como você, que precisam de soluções simples, rápidas e sem burocracia.

Com ela, é possível:

Ter uma conta PJ InfinitePay ajuda o MEI a manter a formalização das vendas com mais organização e reforça a imagem profissional do seu negócio — especialmente para quem já está emitindo notas fiscais e quer ir além.

Se você está buscando uma forma simples, rápida e econômica de aceitar pagamentos com cartão no seu negócio, a maquininha física da InfinitePay é a escolha ideal.

Com taxas justas, conta PJ gratuita e diversas funcionalidades extras, ela vai muito além de uma simples solução de pagamentos – é uma ferramenta completa para impulsionar suas vendas e facilitar a gestão do seu caixa.

Neste artigo, vamos mostrar como funciona o processo para ter sua maquininha física, quais são os diferenciais da InfinitePay e por que ela se destaca entre as concorrentes.

Ter uma maquininha de cartão nunca foi tão fácil: com a InfinitePay, o processo é 100% online, rápido e sem burocracia.

Você pode solicitar a sua em poucos minutos, direto pelo site ou aplicativo.

Confira o passo a passo completo:

Você pode fazer a solicitação da sua maquininha pelo site oficial da InfinitePay ou baixando o aplicativo disponível para Android e iOS.

Basta informar alguns dados básicos, como CPF ou CNPJ, nome completo, e-mail e número de telefone para solicitar a sua maquininha.

No app, basta clicar em "Comprar Maquininha" e preencher as informações.

A InfinitePay oferece dois tipos de maquininha: a maquininha física (InfiniteSmart) com design moderno, tecnologia de ponta e conexão via Wi-Fi ou chip 4G incluso; e a maquininha no celular (InfiniteTap), que é gratuita e pode ser utilizada através do aplicativo da InfinitePay (basta clicar em Vender com InfiniteTap).

Você pode adquirir sua maquininha pagando R$ 198,96 à vista ou R$ 16,58 em até 12x sem juros.

Sem taxas escondidas, sem mensalidade e sem aluguel – depois de concluir a compra, a maquininha será enviada rapidamente para o seu endereço.

Leia mais:

➡️ É melhor comprar ou alugar maquininhas de cartão?

➡️ Existe máquina de cartão sem aluguel?

Assim que a maquininha chegar, é só ativá-la com sua conta InfinitePay e começar a vender.

As taxas são até 50% menores que as da concorrência e você ainda pode receber suas vendas na hora ou no dia seguinte, com antecipação já inclusa.

Você também pode se interessar:

➡️ Existe maquininha sem taxa?

➡️ Maquininha mais barata: comparativo das 11 melhores opções em 2025

➡️ Maquininha de cartão com menor taxa: 10 melhores opções em 2025

Aceitar cartão de crédito, débito e Pix se tornou essencial para qualquer negócio que deseja crescer.

Os hábitos dos consumidores mudaram, e a maioria prefere pagar digitalmente, seja presencialmente ou à distância.

Ter uma maquininha de cartão não é mais um diferencial – é uma necessidade.

Veja as principais vantagens de contar com uma máquina de cartão no seu estabelecimento:

Com uma maquininha, seu negócio passa a aceitar os principais meios de pagamento do mercado.

Isso significa mais clientes satisfeitos, maior conversão nas vendas e menos "nãos" por falta de troco ou meios de pagamento disponíveis.

Inclusive, muitos consumidores desistem de comprar se o local não aceita cartão.

Ao aceitar pagamentos via cartão ou Pix, você reduz o volume de dinheiro em espécie no caixa e evita riscos de perdas, furtos ou erros no troco.

Isso traz mais tranquilidade tanto para você quanto para sua equipe e seus clientes.

Leia também: Pix direto na maquininha em taxa?

Muitos clientes preferem parcelar suas compras, especialmente nas vendas de maior valor.

Com a maquininha, você oferece essa opção com praticidade, sem comprometer o caixa – já que é possível receber o valor integral das vendas rapidamente com a antecipação.

Boa parte das maquininhas atuais conta com aplicativos e relatórios que ajudam a monitorar suas vendas, gerar extratos e fechar o caixa com precisão – facilitando a gestão financeira e evitando surpresas no fim do mês.

Além das vendas físicas, muitas soluções de pagamento por maquininha também permitem criar links de pagamento para vender à distância, pelo WhatsApp ou redes sociais.

Isso amplia o alcance do seu negócio sem precisar investir em e-commerce.

Você também pode se interessar:

➡️ Como ter uma maquininha no celular?

➡️ Como ter maquininha de cartão para pessoa física em 4 passos

Se você procura baixas taxas, rapidez no recebimento, praticidade e um ecossistema completo para impulsionar o seu negócio, a resposta é clara: a melhor maquininha de cartão é a da InfinitePay.

Mais do que uma solução de pagamento, ela é uma ferramenta completa de gestão financeira e vendas – feita para quem quer vender mais, pagar menos taxas e ter controle total sobre o dinheiro do negócio.

Confira os diferenciais que fazem da maquininha física da InfinitePay a melhor do mercado:

Essas taxas já incluem antecipação, sem custo adicional.

E o melhor: elas diminuem conforme o seu faturamento aumenta, automaticamente.

Sem negociação, sem prazos promocionais, sem letras miúdas.

Conheça as taxas da InfinitePay.

Você vende em até 12x e recebe tudo já antecipado – na hora ou no dia seguinte, com total transparência e previsibilidade no fluxo de caixa.

Essa agilidade é ideal para quem precisa girar o capital, pagar fornecedores e manter o negócio funcionando sem sufoco.

Você compra a sua maquininha (com opções a partir de R$ 199 no Pix ou parcelado em até 12x) e pronto: ela é sua.

Não há mensalidades, contratos com multa ou cobranças escondidas.

É liberdade total para o seu negócio.

Ao adquirir a maquininha, você ganha acesso à Conta PJ da InfinitePay, com:

Precisa de suporte? Com a InfinitePay, você fala com especialistas de verdade – via telefone, com atendimento ágil e nota máxima em satisfação.

É suporte de verdade, sempre à disposição do seu negócio.