Explore nossos recursos dedicados ao Microempreendedor Individual. Aprenda a iniciar e gerir seu MEI com eficiência hoje mesmo.

O Microempreendedor Individual (MEI) trouxe inúmeras oportunidades para pequenos empresários no Brasil. Com a formalização facilitada e os benefícios atrativos, tornar-se MEI é uma opção vantajosa para quem quer começar o próprio negócio.

No entanto, para aproveitar todos os benefícios, é fundamental manter as obrigações do MEI em dia. Confira as vantagens, limitações e obrigações do MEI.

Neste artigo, falaremos sobre a importância da regularização e como regularizar o MEI. Se você é um microempreendedor e quer manter seu CNPJ regularizado, este conteúdo foi feito para você.

Ser um Microempreendedor Individual (MEI) não é apenas uma maneira de formalizar o seu negócio – é também uma forma de garantir uma série de vantagens que podem impulsionar a sua atividade empresarial. Veja alguns dos benefícios:

Tornar-se um MEI é um processo simplificado. Através de um cadastro online, é possível regularizar a situação empresarial e já começar a atuar no mercado de forma legal. Veja neste artigo o passo a passo para abrir um MEI.

O MEI tem um regime tributário diferenciado, o Simples Nacional, que possui taxas mais baixas em comparação com outras categorias empresariais. Isso permite uma economia significativa nos encargos e impostos.

Ao regularizar e manter em dia as contribuições do MEI, o empreendedor tem direito a benefícios como aposentadoria, auxílio-doença e salário-maternidade, garantindo uma segurança adicional.

Muitas instituições financeiras oferecem linhas de crédito específicas para MEIs, com taxas mais atrativas e condições facilitadas.

O SEBRAE e outras entidades de apoio ao empreendedorismo frequentemente promovem cursos, oficinas e consultorias destinadas especificamente ao MEI, ajudando no desenvolvimento e crescimento do negócio.

Regularizar o MEI e manter-se em dia com as obrigações permite ao empreendedor usufruir de todos esses benefícios. Por outro lado, a inadimplência pode acarretar em problemas e na perda de muitas dessas vantagens.

Regularizar o MEI é importante para evitar complicações que podem atrapalhar o crescimento do seu negócio. Confira algumas consequências indesejáveis que podem acontecer caso o MEI esteja irregular:

Um dos grandes atrativos de ser MEI é o acesso a benefícios como aposentadoria, auxílio-doença e salário-maternidade. No entanto, se as contribuições mensais (DAS) não forem pagas regularmente, o empreendedor pode perder esse direito.

Cada mês de inadimplência gera uma dívida com o governo. Com o tempo, essas dívidas se acumulam, e o valor devido pode se tornar uma quantia significativa.

Além do valor original devido, a inadimplência pode acarretar multas e juros, o que aumenta ainda mais o montante a ser pago para regularizar a situação.

Estar inadimplente pode dificultar o acesso a linhas de crédito no mercado, seja para investir no negócio ou para necessidades pessoais.

Se a empresa permanecer dois anos sem cumprir o pagamento do DAS, o CNPJ do MEI pode ser baixado e o empreendedor perde sua formalização, tendo que passar por todo o processo novamente se desejar retomar sua atividade como MEI.

Leia mais: Como pagar DAS atrasado

O MEI inadimplente pode ter dificuldades em participar de licitações ou contratos com o governo, restringindo oportunidades de negócios.

A regularização do MEI envolve o pagamento de débitos pendentes os valores variam de acordo com o tempo e tipo de pendência.

No entanto, há uma estrutura básica de custos que pode ser compreendida para se ter uma ideia dos valores envolvidos. São eles:

Para determinar o valor exato que você precisa para regularizar o MEI, o ideal é realizar uma consulta detalhada no Portal do Simples Nacional, onde todas as pendências e valores devidos serão listados.

Lembre-se de que, embora possa parecer um desembolso significativo, regularizar a situação do MEI é um investimento na estabilidade e no crescimento do seu negócio.

Se estiver precisando de dinheiro, leia mais sobre como conseguir e quais são as melhores opções de empréstimo para MEI.

A inadimplência pode ocorrer por diversos motivos, desde esquecimentos pontuais até dificuldades financeiras. No entanto, é essencial regularizar o MEI para evitar consequências mais graves e continuar usufruindo dos benefícios da formalização.

A boa notícia é que o processo de regularização é acessível e, com um pouco de organização, pode ser resolvido sem maiores complicações. Siga os passos abaixo para regularizar sua situação como MEI:

Sim, é possível parcelar os débitos do MEI atrasado, o que oferece um alívio significativo para muitos microempreendedores individuais que, por algum motivo, acumularam dívidas relacionadas às suas obrigações mensais.

O parcelamento facilita a regularização da situação, permitindo que o MEI retome suas atividades sem o peso de grandes desembolsos financeiros imediatos.

Veja como parcelar:

A Declaração Anual do Simples Nacional para o Microempreendedor Individual (DASN-SIMEI), ou simplesmente Declaração Anual (DASN), é uma das obrigações mais importantes do MEI. Ela visa informar ao governo os rendimentos obtidos pelo MEI durante o ano fiscal.

O envio correto e pontual dessa declaração é essencial para manter a regularidade do MEI e continuar desfrutando dos benefícios associados. Vamos entender o passo a passo de como enviar a DASN:

Ao finalizar o passo a passo, você receberá o resumo da declaração que mostra os valores dos tributos devidos e os DAS que foram pagos.

A Declaração Anual é uma obrigação simples, mas essencial para o MEI. Mantenha um controle organizado de suas receitas ao longo do ano para facilitar o processo de declaração e garantir que tudo esteja em ordem quando chegar a hora de enviar a DASN.

A InfinitePay, que oferece meios de pagamento com taxas competitivas e recebimento na hora, como a maquininha grátis no celular e link de pagamento, também oferece conta digital MEI grátis. Basta baixar o app e abrir uma conta sem burocracia. E, o melhor: seu dinheiro em conta rede 100% do CDI depois de 30 dias!

A gestão financeira é um grande desafio para a maioria dos empreendedores, principalmente para aqueles que se enquadram no MEI: como são donos de pequenos negócios, é fácil misturar o dinheiro da empresa com as finanças pessoais – e isso é extremamente prejudicial para o controle financeiro do negócio.

A boa notícia é que existe um jeito simples e gratuito para organizar as finanças do seu negócio: o aplicativo da InfinitePay.

Pelo aplicativo da InfinitePay, você consegue transformar o seu celular em maquininha de cartão gratuitamente ativando o InfiniteTap. Você vende por aproximação em até 12x e o dinheiro cai na conta na hora ou em 1 dia útil.

Se você vende online, você pode usar o InfiniteLink para enviar links de pagamento para os seus clientes. O valor das vendas também cai na conta em até 1 dia útil.

"Cai em qual conta?", você pode estar se perguntando.

O valor de todas as vendas feitas pelas soluções da InfinitePay é debitado em uma conta digital gratuita. Com ela, você consegue acompanhar todas as receitas e despesas da sua empresa em um único lugar – solução ideal para centralizar as finanças do seu negócio.

Tá esperando o que?! Faça seu cadastro agora mesmo e comece a usar a máquina de cartão grátis no celular da InfinitePay. Ao entrar no aplicativo, você terá acesso a todas as outras soluções para simplificar sua gestão financeira.

Antes de entender a exclusão do MEI, é importante saber o que é o Simples Nacional e seu papel perante os microempreendedores.

O Simples Nacional é uma forma de regime tributário que tem como objetivo ajudar o desenvolvimento do empreendedorismo no Brasil, com foco em pequenos negócios. Para isso, ele apresenta facilitadores para ME (Microempresas) e EPP (Empresas de Pequeno Porte), estimulando seu crescimento sem burocracia.

Abaixo, listamos algumas das principais ações executadas pelo Simples Nacional em prol do pequeno empreendedor:

Tornar o pagamento de impostos e contribuições mais fácil e prático.

Reduzir os impostos e contribuições pagos pelas MEs e EPPs.

Tornar as obrigações tributárias das MEs e EPPs mais simples.

Tornar mais fácil para as MEs e EPPs obter crédito.

Podemos dizer, para resumir, que o Simples Nacional é um modelo que facilita a vida financeira de empresas em geral.

Leia mais: MEI: vantagens, limitações e obrigações

Para entender a exclusão do MEI do Simples Nacional, é preciso lembrar que está em tramitação o Projeto de Lei Complementar (PLP) 108/2021. Esse projeto propõe algumas alterações nas regras do MEI de forma geral. Abaixo, listamos as principais:

Antes, o MEI pagava 5% do salário mínimo ao INSS. Com a mudança, o valor cairá para 3%. Isso significa que os MEIs vão economizar cerca de R$ 200,00 por ano.

O MEI podia faturar até R$ 81 mil por ano. Após a mudança, o limite aumentará para R$ 144.913,41. Isso significa que os MEIs poderão faturar mais sem serem excluídos do regime.

Antes da aprovação do projeto, os MEIs que prestavam serviços de transporte tinham que pagar o ICMS e o ISS. Agora, eles estão isentos desses impostos. Isso vai beneficiar os MEIs que atuam nesse setor.

Até a mudança, a entrega da DASN-SIMEI era opcional para os MEIs. A partir de setembro de 2023, ela é obrigatória. Essa mudança vai garantir que o governo tenha informações mais precisas sobre a situação dos MEIs, evitando irregularidades.

Os MEIs que não pagarem suas dívidas poderão ser incluídos na Dívida Ativa da União, o que os torna passíveis de cobrança judicialmente.

Os MEIs que não pagarem suas dívidas poderão ser inscritos no CADIN, dificultando acesso a crédito.

Os MEIs que não pagarem suas dívidas poderão ter suas atividades suspensas.

Dado que o projeto está em fase de aprovação, é válido se atentar às mudanças previstas: Antes da aplicação do PLP, se um MEI não pagasse suas dívidas, a Receita Federal poderia apenas suspender as atividades do MEI. Agora, sendo aprovada a PLP, os MEIs que não pagarem suas dívidas também podem ser incluídos na Dívida Ativa da União e inscritos no CADIN.

Esse novo procedimento pode ter um impacto significativo no Simples Nacional. A inclusão na Dívida Ativa da União pode dificultar o acesso do MEI ao crédito, pois os bancos podem ser mais relutantes em emprestar dinheiro a quem tem dívidas com o governo. A inscrição no CADIN também pode dificultar o acesso do MEI a outros benefícios do governo, como licitações públicas.

Além disso, a suspensão das atividades do MEI pode prejudicar o negócio, pois o MEI não poderá faturar durante esse período. Se o MEI não pagar as dívidas durante a suspensão, as atividades em seu CNPJ poderão ser encerradas definitivamente.

Resumindo: as mudanças nas regras para MEI que não pagarem suas dívidas tornam as consequências mais graves. Os MEIs que não pagarem suas dívidas podem ter problemas para obter crédito, participar de licitações públicas e até mesmo ter seu negócio encerrado.

Atente-se às datas abaixo sobre o processo de exclusão:

Os MEIs que possuem débitos com a Receita Federal ou com a Procuradoria-Geral da Fazenda Nacional (PGFN) serão notificados pela Receita Federal em setembro de 2023.

Regularização: Os MEIs que forem notificados pela Receita Federal terão até 30 de novembro de 2023 para regularizar suas dívidas.

Os MEIs que não regularizarem suas dívidas até 30 de novembro de 2023 serão excluídos do Simples Nacional em 1º de janeiro de 2024.

Caso seja desenquadrado do Simples Nacional, o MEI perde benefícios importantes, como os listados abaixo:

O MEI que for desenquadrado do Simples Nacional terá que pagar impostos e contribuições de acordo com o regime tributário de sua atividade econômica, o que pode resultar em um aumento significativo dos custos do negócio.

O MEI que for desenquadrado do Simples Nacional pode ter dificuldade para obter crédito, pois as instituições financeiras podem considerar o negócio como um risco maior.

O MEI que for desenquadrado do Simples Nacional perderá a preferência na participação em licitações públicas, o que pode dificultar o crescimento do negócio.

Esses benefícios facilitam que o pequeno e médio empreendedor cresça seu negócio, seja através de oportunidades como licitações públicas, seja através do acesso facilitado a crédito. Perdê-los pode ser fatal para um pequeno negócio.

Se você é MEI, siga os passos abaixo para evitar sua exclusão do Simples Nacional:

Lembre-se de que se você não regularizar as dívidas até 30 de novembro de 2023, seu CNPJ será excluído do Simples Nacional em 1º de janeiro de 2024.

Leia mais: Consulta optante do Simples Nacional: O que você precisa saber

Caso você tenha sido notificado sobre a exclusão do seu MEI do Simples Nacional e considere a decisão injusta, saiba que é possível contestá-la.

Abaixo, listamos as instruções para a contestação da exclusão do MEI do Simples Nacional:

Os documentos solicitados no processo da contestação variam de acordo com a razão declarada para a exclusão do seu MEI do Simples Nacional. Por exemplo, se o motivo da exclusão for o não pagamento dos impostos e contribuições, o MEI deve anexar comprovantes de pagamento ou parcelamento dos débitos. Se o motivo da exclusão for o exercício de atividade não permitida no Simples Nacional, o MEI deve anexar documentos que comprovem que a atividade exercida é permitida no regime.

Mas por padrão, além dos arquivos acima mencionados, que variam de caso a caso, toda contestação exige os 2 documentos abaixo:

Tenha-os salvo em um local de fácil acesso durante todo o processo de contestação.

Dívidas e problemas financeiros no geral são responsáveis por boa parte das falências e fechamentos de negócios no Brasil inteiro.

Para evitar essa situação, listamos algumas dicas abaixo para evitar o surgimento de dívidas:

A melhor forma de evitar dívidas é pagando os impostos e contribuições em dia. Para isso, é importante ficar atento aos prazos de vencimento e às regras do Simples Nacional.

Os prazos de vencimento dos impostos e contribuições do MEI são fixados pela Receita Federal. É importante ficar atento a esses prazos para evitar multas e juros.

Se você não tiver condições de pagar as dívidas em dia, pode solicitar o parcelamento junto à Receita Federal. O parcelamento pode ser feito em até 60 meses.

Se você tiver dúvidas sobre os impostos e contribuições do MEI, pode procurar orientação profissional. Um contador ou advogado pode ajudar você a entender as regras e evitar problemas.

Mantenha-se informado e tome as medidas necessárias o quanto antes para não perder seu MEI e o acesso aos benefícios do Simples Nacional.

Você conhece a conta digital da InfinitePay? Basta baixar o app e criar sua conta totalmente grátis, sem precisar de CNPJ. Com ela, você pode vender pelo app através do InfiniteTap, link de pagamento e Pix. E o dinheiro que fica na conta rende sozinho, sem você fazer nada!

Leia mais sobre MEI:

Para iniciar sua atividade é preciso, primeiramente, emitir o alvará de funcionamento na prefeitura da cidade em que se localiza a sua empresa.

É importante lembrar que todo ano esse alvará deve ser renovado.

A seguir, listamos mais algumas obrigações que fazem parte da rotina do MEI, para que este possa manter seu cadastro ativo.

Um MEI deve obrigatoriamente emitir nota fiscal tanto para pessoas físicas quanto para pessoas jurídicas.

No caso da prestação de serviço para um consumidor final, a emissão da nota era opcional, mas em abril de 2023 se tornou obrigatório.

Além disso, desde então, a nota fiscal eletrônica foi padronizada nacionalmente e deve ser feita através do portal gov.br/nfse ou pelo app emissor de NFS-e do governo.

Para 2025, mais regras também serão implementadas.

A partir de 1º de abril, será obrigatório que os MEIs incluam o Código de Regime Tributário (CRT): “4 – Simples Nacional — Microempreendedor Individual (MEI)” sempre que emitirem uma nota.

É importante lembrar que o MEI deve guardar todas as notas fiscais e recibos emitidos, tanto de compras quanto de vendas, por 5 anos.

Você também pode se interessar por:

O DAS (Documento de Arrecadação do Simples Nacional) é a quantia referente aos tributos obrigatórios do MEI.

Esse valor é cobrado a cada mês e permanece fixo até a próxima alteração do salário mínimo. Diante da alteração, o DAS é ajustado e assim permanece até o ano seguinte.

O valor do DAS é acessível: 5% do salário-mínimo vigente para cargos gerais e 12% para transportadores autônomos (ex: caminhoneiros).

A este valor, acrescenta-se R$ 1,00 de ICMS para setores de comércio e indústria, R$ 5,00 de ISS para serviços e R$ 6,00 para Comércio e Serviços combinados (ICMS e ISS).

O DAS vence todo dia 20 e o seu pagamento pode ser feito de algumas formas: a partir do Portal do Empreendedor com o download do guia de pagamento, ou virtualmente e por débito automático.

Esqueceu de pagar o DAS? Confira o que fazer para pagar DAS MEI atrasado.

É recomendável que até o dia 20 de cada mês, o MEI preencha o documento chamado "Relatório Mensal das Receitas", que reúne as receitas brutas do mês anterior, as notas fiscais de compra de produtos e contratação de serviços, assim como as notas fiscais emitidas pela prestação de serviços.

Esse processo auxilia o controle do fluxo de caixa do MEI e facilita o preenchimento da Declaração Anual do Faturamento do Simples Nacional, sem que seja necessário buscar todos os documentos apenas em cima da hora e, por isso, deixar passar algumas informações que resultem em possíveis perdas.

Anualmente, o MEI precisa entregar um documento chamado Declaração Anual do Faturamento do Simples Nacional, que mostra o montante recebido pelo microempreendedor no último ano de exercício de suas atividades.

O controle de fluxo de caixa é essencial para que, nesse momento, você tenha controle de todas as entradas e saídas do seu negócio e não deixe nada de fora.

Para os que entregam o documento em dia (entre o mês de janeiro até o último dia de maio), não existe custo.

Porém, para casos de atraso é possível que o MEI receba uma multa de R$ 50,00 ou 2% ao mês-calendário ou fração, em cima do montante dos tributos que são indicados no documento.

Caso o MEI não envie esse documento, ele fica impossibilitado de gerar o DAS e, consequentemente, permanece sem seus tributos em dia. Isso pode gerar o cancelamento do MEI, pelas obrigações financeiras que ficaram em aberto.

Lembramos que além dessa declaração, o MEI ainda precisa realizar a declaração do seu imposto de renda, caso se encaixe nos requisitos previstos pela lei.

Como comentamos anteriormente, o MEI pode contratar apenas um funcionário.

Neste caso, o empregador deve preencher os documentos de Informação à Previdência Social e a Guia do FGTS.

Estes documentos protegem o MEI de reclamações trabalhistas e assegura os direitos do funcionário.

Para estes casos, indicamos a presença de um contador, pois pode ser um pouco complexo para quem está começando.

Estes documentos devem ser encaminhados ao Sistema de Conectividade da Caixa Econômica Federal até o dia 7 de cada mês.

O MEI precisa depositar mensalmente o FGTS — que constitui 8% do salário — e o recolhimento de 3% da remuneração do funcionário à Previdência Social.

Além disso, o funcionário contratado pelo MEI está sendo regido pelo regime da CLT, então aí entram algumas outras obrigações como assinar a carteira de trabalho, pagar o 13º salário, vale-transporte, férias e, em caso de demissão, envio de aviso prévio.

Não devemos esquecer que o MEI também precisa realizar todos os processos exigidos pelo eSocial.

O MEI oferece uma série de vantagens que facilitam a formalização e o crescimento de pequenos negócios no Brasil.

Com um processo simples, custos reduzidos e acesso a benefícios importantes, o MEI é uma excelente opção para quem deseja empreender de maneira formal e segura.

Confira algumas vantagens de ser MEI:

A formalização como microempreendedor individual (MEI) é um processo simples e rápido, realizado inteiramente pela internet.

Basta acessar o Portal do Empreendedor, preencher os dados necessários e, em poucos minutos, o CNPJ (Cadastro Nacional da Pessoa Jurídica) estará disponível gratuitamente.

Isso facilita a entrada de muitos trabalhadores autônomos e pequenos empreendedores no mercado de trabalho formal, permitindo-lhes emitir notas fiscais e firmar contratos com maior credibilidade.

Uma das principais vantagens do MEI é o pagamento do Documento de Arrecadação do Simples Nacional (DAS) a um custo significativamente mais baixo.

O DAS é a guia de pagamento mensal que engloba todos os tributos devidos pelo MEI, como Imposto sobre a Renda, PIS, Cofins, IPI e contribuição para a Seguridade Social.

O valor do DAS é fixo e atualizado anualmente, variando conforme o decreto anual.

Em 2025 o salário mínimo sofreu um reajuste e passou a ser R$ 1.518,00. Como o valor mensal do MEI é calculado em porcentagem sobre o salário mínimo, a taxa foi reajustada e passa a ser:

Além disso, para contribuintes de ISS e ICMS, há uma taxa em reais a ser cobrada, sendo elas:

Esses valores são atualizados anualmente e cobrem todos os impostos federais, estaduais e municipais, o que torna a carga tributária do MEI consideravelmente acessível.

Veja também: Guia completo sobre o que é DAS MEI

O microempreendedor individual contribui para o INSS (Instituto Nacional do Seguro Social) e, com isso, garante acesso a diversos benefícios previdenciários, tais como:

Esses benefícios proporcionam uma rede de segurança para o microempreendedor e sua família, oferecendo suporte financeiro em momentos de necessidade.

A formalização como MEI permite a emissão de notas fiscais de forma simplificada, o que é essencial para a realização de negócios com outras empresas e para a participação em licitações públicas.

A emissão de notas fiscais pode ser feita através de um sistema municipal ou estadual, dependendo da localidade, e é um fator crucial para a profissionalização e crescimento do negócio.

Como uma empresa formalizada, o MEI tem acesso facilitado a diversas linhas de crédito e financiamentos de instituições que oferecem serviços financeiros.

Muitos bancos possuem programas específicos para microempreendedores, com condições diferenciadas e taxas de juros mais baixas, permitindo que o MEI invista em seu negócio, compre equipamentos ou amplie suas operações.

Veja também: Melhor maquininha de cartão para MEI

O MEI pode contratar um funcionário, simplificando a relação trabalhista.

O microempreendedor paga encargos trabalhistas reduzidos, além de proporcionar ao empregado acesso aos benefícios do INSS.

Essa possibilidade permite que o MEI expanda suas atividades e aumente sua capacidade de produção ou atendimento.

O MEI é isento de alguns impostos federais, como o Imposto de Renda Pessoa Jurídica (IRPJ), PIS, Cofins, IPI e CSLL, o que reduz significativamente a carga tributária e facilita a administração financeira do negócio.

Veja também: Guia completo da Tabela do Simples Nacional com cálculos

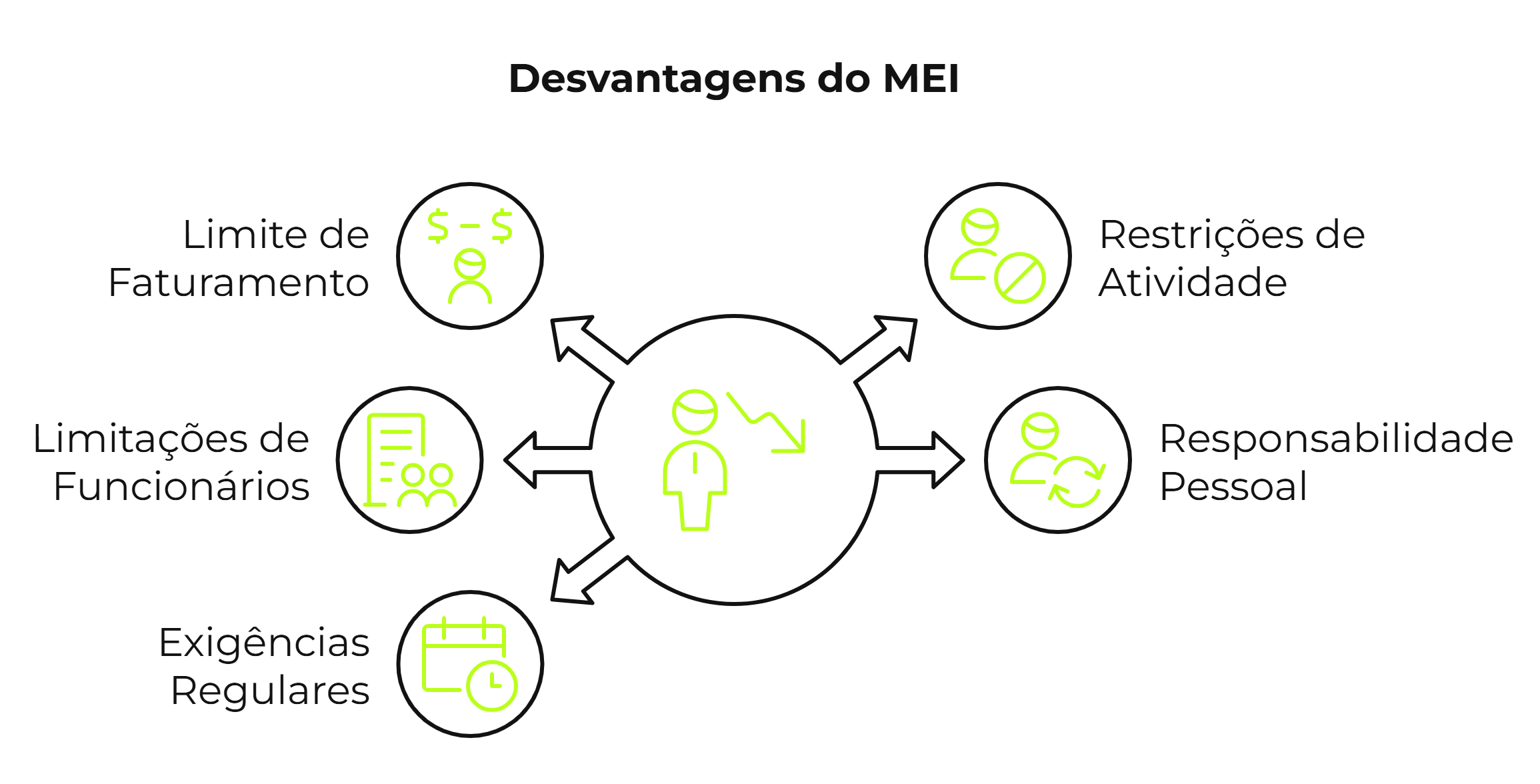

Embora o regime do microempreendedor individual ofereça diversas vantagens e seja uma excelente opção para formalizar pequenos negócios no Brasil, ele também apresenta algumas desvantagens.

É importante que os empreendedores conheçam essas limitações para tomar decisões informadas sobre a melhor forma de estruturar e expandir seus negócios.

Confira:

O microempreendedor individual possui um limite de faturamento anual de R$ 81.000,00.

Esse valor, se dividido pelos 12 meses do ano, equivale a um faturamento médio de R$ 6.750,00 por mês.

Existe uma tolerância de 20% desse faturamento, ou seja, se você atingir R$97,2 mil anual, ainda pode continuar sendo MEI, mas será enquadrado em outro regime tributário e fará parte de outra categoria no ano seguinte.

Para empreendedores que têm potencial de crescimento rápido ou que esperam um volume de negócios superior a esse valor, o limite pode ser um obstáculo significativo.

Em novembro de 2024 sobre uma possível alteração desse testo para R$ 130.000,00. No entanto, ainda não há confirmações para essa alteração em 2025.

Nem todas as atividades econômicas podem ser enquadradas no MEI.

Existem restrições específicas sobre quais profissões e negócios podem ser formalizados nessa categoria.

Você pode conferir todas elas no site do governo.

A partir de janeiro de 2025, a lista será atualizada e algumas profissões que antes podiam ser MEI não poderão mais. Dentre elas:

Isso limita a aplicação do regime e pode ser uma barreira para alguns empreendedores.

Você também pode ser interessar por:

O MEI permite a contratação de apenas um funcionário, e essa limitação pode ser um problema para empreendedores que precisam de uma equipe maior para operar seu negócio.

Além disso, deve-se arcar com os encargos trabalhistas desse funcionário, o que pode se tornar um custo significativo dependendo da remuneração e dos benefícios oferecidos.

No regime do MEI, não há separação entre o patrimônio pessoal do empreendedor e o patrimônio da empresa.

Isso significa que, em caso de dívidas ou obrigações não cumpridas, os bens pessoais do empreendedor podem ser utilizados para quitar as pendências.

Essa característica aumenta o risco pessoal do empreendedor.

Embora o MEI tenha menos obrigações burocráticas do que outros regimes, ainda há a necessidade de manter a regularização constante.

Isso inclui o pagamento mensal do DAS, a realização da Declaração Anual de Faturamento (DASN-SIMEI) e a emissão de notas fiscais.

A falha em cumprir essas obrigações pode resultar em multas e perda dos benefícios.

O regime de microempreendedor individual é uma categoria de empresa criada pelo governo brasileiro com o intuito de formalizar os pequenos negócios e trabalhadores autônomos, oferecendo diversas vantagens que podem ser muito benéficas para quem deseja empreender de forma legalizada.

Leia mais: Como abrir um MEI?

Entretanto, nem todas as atividades econômicas são permitidas no MEI: existem profissões específicas que podem ser enquadradas nessa categoria.

Confira algumas dessas profissões, divididas em diferentes setores.

A conta PJ da InfinitePay é uma solução financeira inovadora e gratuita que oferece facilidade e praticidade para o seu negócio.

Gerenciar finanças de forma eficiente e moderna ficou mais fácil: com a proposta de simplificar o dia a dia financeiro dos seus clientes, a InfinitePay disponibiliza uma conta bancária digital que rende automaticamente a 100% do CDI e oferece Pix grátis e ilimitado e links de pagamento.

Se você tem ou pensa em começar um negócio, você já sabe da importância de ter uma maquininha de cartão para facilitar o pagamento dos seus clientes.

Mas com tantas opções no mercado e uma competição acirrada entre os fornecedores, surge a pergunta: "Existe maquininha sem taxa?".

Neste artigo, vamos desmistificar essa questão e mostrar o que você precisa saber antes de escolher a maquininha ideal para o seu negócio.

Entender quais são as taxas cobradas é essencial para garantir o crescimento saudável de qualquer empresa. O problema é que nem sempre essas taxas são transparentes e fáceis de serem entendidas – por isso, é importante ter atenção redobrada.

Em meio à intensa competição no mercado de maquininhas de cartão, muitos fornecedores utilizam estratégias de marketing chamativas para atrair mais clientes.

Uma das promessas que tem ganhado destaque é a oferta de "máquina sem taxa".

Mas será que isso é realmente uma realidade ou apenas uma jogada de marketing?

Veja como se prevenir:

Todo contrato vem com letras pequenas, e no mundo das maquininhas de cartão, elas são especialmente importantes.

Algumas empresas podem promover suas máquinas como "sem taxas", mas ao analisar detalhadamente, você pode descobrir que essa oferta é válida apenas por um período promocional ou sob certas condições.

Outras vezes, uma taxa específica pode ser isenta, mas outras ainda são aplicáveis.

Por exemplo, pode não haver taxa de adesão, mas as taxas de transação ou aluguel ainda se aplicam.

Muitas vezes, a isenção de taxas vem com limitações.

Pode haver um número máximo de transações que você pode realizar sem taxas, ou a isenção pode ser aplicada apenas a transações de débito e não de crédito.

Em outros casos, a isenção pode ser válida apenas para um certo volume de vendas.

Uma vez ultrapassado esse volume, as taxas padrão podem ser aplicadas.

Uma máquina sem taxas pode parecer uma opção atraente à primeira vista, mas é essencial considerar o valor real dessa oferta.

Lembre-se: se uma empresa não está cobrando taxas de transação, pode estar compensando isso com mensalidades mais altas ou outras taxas ocultas.

Leia também:

As maquininhas de cartão, embora extremamente úteis, vêm com uma série de taxas que podem variar dependendo do fornecedor.

Para os empresários, é essencial entender essas taxas para tomar decisões assertivas e manter a saúde financeira de seu negócio.

Vamos analisar as taxas mais comuns:

Ao adquirir uma maquininha, algumas empresas cobram uma taxa inicial chamada taxa de adesão, que é um valor único pago no início do contrato.

Não é uma prática universal, mas é importante verificar se essa taxa está presente antes de fazer um acordo.

Algumas maquininhas operam com um modelo de mensalidade – isso significa que você pagará um valor fixo todos os meses, independentemente do volume de transações realizadas.

Geralmente, modelos com mensalidade tendem a ter taxas de transação mais baixas.

Em vez de comprar a maquininha, alguns negócios optam por alugá-las – nesse caso, uma taxa de aluguel mensal é cobrada.

É essencial ponderar se o aluguel vale a pena a longo prazo ou se a compra seria uma opção mais econômica.

Confira se é melhor comprar ou alugar maquininhas de cartão neste artigo.

Essa é a taxa que a maioria dos empresários está familiarizada.

Para cada venda realizada, uma porcentagem ou valor fixo é retido pela empresa fornecedora da máquina.

Essas taxas podem variar dependendo do tipo de cartão (débito ou crédito) e do plano escolhido.

Para a saúde financeira do seu negócio, é importante que você escolha uma maquininha com taxas mais baixas.

Para os negócios que optam por receber os valores das vendas no cartão de crédito de forma antecipada (antes do prazo padrão, que geralmente é de 30 dias), existe uma taxa adicional.

Essa taxa de antecipação é cobrada para compensar a operadora por disponibilizar o dinheiro mais cedo.

Confira aqui sobre o que é antecipação de recebíveis.

Além das mencionadas, existem outras taxas que podem ser cobradas, como taxa de inatividade (quando a máquina não é usada por um período prolongado). É crucial ler todo o contrato e perguntar ao fornecedor sobre todas as possíveis taxas antes de fechar um acordo.

O Pix foi desenvolvido como uma solução de pagamento instantânea e livre de taxas.

Apesar disso, quando o QR é gerado pela própria maquininha de cartão, algumas instituições optam por cobrar uma taxa por transação para compensar os custos operacionais.

Mas existe uma forma de você vender por Pix direto pela maquininha sem pagar nenhuma taxa – basta usar a Maquininha Smart da InfinitePay.

Além das melhores taxas e do recebimento mais rápido do Brasil (o dinheiro cai na conta em apenas 6 segundos), com a InfiniteSmart você também conta com Pix taxa zero (confira mais aqui) – uma facilidade e tanto para dar descontos em pagamentos à vista sem perder sua margem de lucro.

Leia mais: Pix direto na maquininha tem taxa?

Embora não exista uma maquininha 100% sem taxas para todas as transações, é possível escolher soluções com custo zero de aquisição e taxas transparentes. Na InfinitePay, você encontra a opção ideal para o seu modelo de negócio, seja você autônomo ou uma loja com grande volume de vendas.

A Maquininha Smart pode ser adquirida em 12x de R$ 16,58 ou por R$ 199,00 à vista.

Ela imprime comprovantes físicos, possui bateria de longa duração e oferece conexão via Wi-Fi ou 3G. Além disso, conta com um sistema Android com PDV integrado para facilitar a gestão.

Essa solução é ideal para lojas com alto volume de vendas, restaurantes e comércios que precisam de um equipamento robusto e da emissão de comprovantes impressos para os clientes.

Para quem busca uma opção sem custo de equipamento, o InfiniteTap é a solução gratuita que transforma o celular em uma maquininha.

Com ele, você aceita pagamentos por aproximação (NFC) e envia o comprovante digital diretamente pelo aplicativo, sem taxa de adesão ou aluguel.

É a escolha perfeita para autônomos, MEIs, profissionais liberais e pequenos empreendedores que valorizam a mobilidade e querem começar a vender sem investir em um aparelho.

As duas soluções contam com as taxas transparentes e competitivas da InfinitePay.

| Modalidade | Taxa (Recebimento em 1 dia útil) |

|---|---|

| Débito | a partir de 1,37% |

| Crédito à vista | a partir de 3,15% |

| Crédito 12x | a partir de 12,40% |

Para entender o impacto real das taxas, veja quanto você recebe em uma venda de R$ 100 em cada modalidade, com recebimento em 1 dia útil.

| Modalidade | Valor da Venda | Taxa Aplicada | Valor Líquido Recebido |

|---|---|---|---|

| Débito | R$ 100,00 | 1,37% | R$ 98,63 |

| Crédito à vista | R$ 100,00 | 3,15% | R$ 96,85 |

| Crédito 12x | R$ 100,00 | 12,40% | R$ 87,60 |

Você dificilmente encontrará uma maquininha sem taxa – afinal, os fornecedores precisam bancar seus custos operacionais.

Mas existe uma alternativa para você ter uma máquina de cartão com recebimento na hora e sem taxa de adesão, aluguel ou mensalidade: o InfiniteTap, da InfinitePay.

O InfiniteTap é a funcionalidade perfeita para quem buscar uma maquininha no celular sem taxa: ele transforma o celular em maquininha de cartão e você não paga nada para começar a usar – só paga quando vender!

Além disso, o dinheiro das vendas cai na sua conta em tempo recorde: 6 segundos!

Leia mais: Como ter uma maquininha no celular

Vamos começar do básico!

Aprenda a precificar, a vender e calcular seus lucros sem enrolação nem palavras difíceis. Com o Me Ajuda a Te Ajudar, você vai entender o que é bom para o seu negócio, sem nenhuma fórmula mágica.

O curso foi todo pensado para te dar confiança para você fazer as melhores escolhas de acordo com as suas necessidades e o público que pode e quer comprar seu produto ou serviço.

Com aulas curtas (de até 8 minutos), didáticas, divertidas e com exemplos do seu cotidiano, você vai aprender mais rápido do que imagina!

A diferença entre dinheiro e valor: Criando valor para o seu negócio

Marketing digital para quem tem um ótimo produto e não entende nada de redes sociais

Como desenvolver uma identidade visual que tem a sua cara?

Aprenda o que é um conteúdo relevante e como engajar nas redes sociais

Aproveite sua base de clientes para vender ainda mais

Como precificar seus produtos e serviços?

Saiba organizar seu fluxo de caixa

Criptomoedas no mundo dos negócios

Se você está pensando que o curso para nas aulas, você vai se surpreender!

Oferecemos 3 planilhas de gestão para você baixar o modelo e usar no seu negócio, com um passo a passo que vai deixar sua vida muito mais fácil!

Basta você fazer uma cópia da planilha em seu computador e colocar os dados do seu negócio. É super simples!

Pensa que acabou? Nãoooo! Cadastrando automaticamente no curso, você terá acesso a 2 ebooks com lições práticas:

Aprenda como captar mais clientes e aumentar seu lucro sem gastar mais.

Estudar o mercado e sua concorrência é um recurso a ser explorado com recorrência na sua empresa. A partir dele, é possível ficar de olho nos movimentos relevantes que podem afetar diretamente a percepção de valor que o consumidor tem sobre seus produtos e serviços, novidades do setor, ameaças e oportunidades. Confira, abaixo, como se faz uma análise competitiva:

Tudo que você precisa saber para ter uma gestão financeira eficiente.

Mitos do Faturamento: FATURAMENTO =LUCRO

Nem sempre aumentar o faturamento significa aumentar o seu lucro.É possível até ficar no negativo, tendo um faturamento de R$1000000.

Então clique aqui ou na imagem abaixo para se cadastrar gratuitamente no Me Ajuda a Te Ajudar!

Manter o pagamento do DAS em dia é essencial para garantir benefícios como aposentadoria e auxílio-doença, além de evitar juros e multas.

No entanto, imprevistos acontecem, e muitos microempreendedores acabam deixando esse compromisso passar. Se esse for o seu caso, não se preocupe!

Neste artigo, explicamos como pagar DAS MEI atrasado e mostramos o passo a passo para regularizar sua situação de forma simples e rápida, evitando problemas futuros.

Para pagar o DAS MEI atrasado, o primeiro passo é gerar o documento de arrecadação – para isso basta acessar o Portal do Simples Nacional.

Veja em detalhes como gerar e pagar o DAS MEI atrasado:

É crucial salientar que atrasos ou falhas no pagamento do DAS MEI resultam em dívidas acumuladas, além da aplicação de multa diária de 0,33% (até o limite de 20% do total) e juros conforme a taxa SELIC.

Isso pode também levar à perda dos benefícios do MEI.

Manter o pagamento do DAS em dia é essencial para evitar multas, juros e complicações fiscais.

Aqui estão algumas dicas práticas para evitar atrasos:

Com esses hábitos, você evita problemas e mantém seu MEI sempre regularizado.

Para parcelar o MEI em atraso, o processo é relativamente simples e pode ser feito online.

Confira:

O parcelamento do MEI em atraso deve ser solicitado quando o microempreendedor não consegue pagar todas as guias mensais acumuladas de uma vez só.

Se você deixou de pagar suas contribuições mensais do MEI, chamadas de DAS-MEI, e percebe que a dívida está ficando grande, o parcelamento pode ser uma boa alternativa.

Solicitar o parcelamento é ideal quando você quer regularizar sua situação, mas pagar tudo de uma vez só está fora do seu orçamento.

Confira outras condições para o parcelamento:

Fazer o parcelamento do MEI é importante porque, se você continuar com dívidas, poderá enfrentar vários problemas.

Por exemplo, quando um MEI tem guias em atraso, ele pode ter seu CNPJ (Cadastro Nacional de Pessoa Jurídica) cancelado e também perder benefícios importantes, como acesso ao INSS (Instituto Nacional do Seguro Social) – isso pode afetar aposentadorias, auxílios e licenças.

Além disso, manter os pagamentos em dia ajuda a evitar juros e multas, e também facilita para que o microempreendedor tenha acesso a linhas de crédito ou empréstimos no futuro.

O parcelamento do MEI pode ser cancelado se você deixar de pagar as parcelas em dia.

Se houver o atraso de três parcelas consecutivas ou alternadas, o parcelamento é automaticamente cancelado, e a dívida volta a ser cobrada em seu valor total.

Isso significa que você perde a oportunidade de pagar aos poucos e ainda acumula juros sobre o valor não pago.

Sim, é possível pagar o MEI atrasado em uma única parcela.

Se você tem condições financeiras de quitar toda a dívida de uma só vez, essa pode ser uma ótima opção, pois você não pagará juros adicionais sobre o parcelamento.

Para isso, basta acessar o mesmo portal do Simples Nacional e emitir as guias DAS-MEI em atraso para pagamento.

Leia também:

Se o pagamento do DAS for esquecido e o prazo perdido, o MEI passa a ter uma DAU (Dívida Ativa da União) na Receita Federal – esta dívida se mantém até que o pagamento dos DAS devidos seja regularizado.

A dívida não apenas persiste, como também acumula juros diários, sendo calculados conforme a Taxa Selic e limitados a 20% e, além dos juros, há uma multa de 1% referente ao mês do pagamento da guia.

Há uma possibilidade de alívio oferecida pelo Portal do Empreendedor: lá, é possível solicitar o parcelamento da dívida, que pode ser de duas formas: convencional, com até 60 parcelas, ou especial, com até 120.

O não pagamento do DAS tem implicações sérias: se o MEI não fizer o pagamento por mais de um ano, o CNPJ pode ser suspenso por 30 dias e, caso o pagamento ainda não seja efetuado após este período, o MEI é cancelado.

Isso significa que o negócio não pode mais ser regularizado e a emissão de Nota Fiscal MEI fica impossibilitada.

Assim, a maneira mais eficaz de regularizar os débitos do DAS MEI é através do pagamento – no entanto, entendemos que nem sempre isso é possível de imediato.

Nesses casos, uma alternativa é solicitar o parcelamento da dívida no Portal do Simples Nacional.

Esse é um conhecimento valioso para a saúde financeira do seu negócio e, agora que está em suas mãos, é a hora de colocá-lo em prática.

Você pode pagar seu DAS atrasado após a emissão com a InfinitePay, uma marca pioneira no ramo de soluções completas voltadas para a otimização financeira de empreendedores.

A Conta Digital da InfinitePay oferece uma ampla gama de serviços que facilitam o gerenciamento financeiro e a movimentação de recursos para empresas de todos os tamanhos.

Compreendendo todas as demandas do empreendedor contemporâneo, oferecemos soluções inovadoras para alavancar o sucesso do seu empreendimento – desde o gerenciamento eficiente das finanças até o controle preciso de seus pagamentos, como o DAS MEI, através do nosso aplicativo.

A InfinitePay vai além de ser apenas uma maquininha de cartões, oferecendo também uma conta digital completa com opções de transferências bancárias, pagamento de contas e muito mais – tudo isso pode ser gerenciado por meio de um aplicativo intuitivo e fácil de usar.

Além disso, a InfinitePay também conta com um programa de Indique e Ganhe, onde os clientes que indicam novos usuários para a plataforma recebem bonificações – é uma ótima maneira de aumentar seus ganhos enquanto ajuda outros empreendedores a descobrir as vantagens de usar um sistema integrado.

De forma simples e sem complicações, você realiza o pagamento e fica em dia com seus compromissos fiscais!

Baixe o app gratuitamente e crie já sua conta.