Explore nossos recursos dedicados ao Microempreendedor Individual. Aprenda a iniciar e gerir seu MEI com eficiência hoje mesmo.

O Microempreendedor Individual (MEI) é uma das categorias que mais crescem no Brasil e o crédito pode ser um aliado importante para manter a saúde financeira do negócio, seja para capital de giro, expansão do negócio ou mesmo para cobrir imprevistos.

Neste artigo, você vai entender como funciona o empréstimo para MEI, quais são as opções disponíveis no mercado e por que a InfinitePay oferece a melhor e mais descomplicada solução para quem precisa de crédito rápido, sem burocracia.

O empréstimo para MEI é uma modalidade de crédito voltada exclusivamente para microempreendedores individuais que possuem um CNPJ ativo.

Ele pode ser utilizado para diversos fins: investir em estoque, reformar o espaço físico, comprar equipamentos ou reforçar o caixa da empresa.

Diferente de um empréstimo pessoal, o crédito para MEI considera a movimentação da empresa e o histórico de vendas como base para análise — isso permite oferecer condições personalizadas, com juros mais acessíveis e formas de pagamento que acompanham o fluxo de caixa do empreendedor.

Sim. Apesar de parecerem similares à primeira vista, existem diferenças importantes entre o crédito para pessoa física (PF) e o crédito para pessoa jurídica (PJ) — como é o caso do MEI.

Veja os principais pontos de distinção:

A InfinitePay entende essas diferenças e oferece um crédito inteligente, que acompanha o ritmo da sua empresa e se ajusta à sua realidade.

Quanto mais você vende, maior o seu limite de crédito — sem surpresas e sem burocracia.

Basta acessar o app, simular o valor desejado e definir quanto das suas vendas diárias será destinado ao pagamento: o dinheiro cai na conta em segundos após a contratação, inclusive em finais de semana e feriados.

No Brasil, microempreendedores individuais contam com uma variedade de linhas de crédito — oferecidas tanto por instituições financeiras tradicionais quanto por fintechs.

Abaixo, apresentamos as principais opções disponíveis no mercado para quem é MEI e precisa impulsionar seu negócio:

Essa é uma das modalidades mais populares para MEIs que usam maquininhas de cartão.

O valor do empréstimo é calculado com base no volume de vendas feitas com cartões, e o pagamento é feito automaticamente com parte dessas vendas futuras.

Na InfinitePay, o processo é simples:

Essa modalidade tem grande vantagem: o dinheiro é liberado na hora, direto na conta, e os pagamentos se ajustam à sua realidade de faturamento.

Oferecido por bancos públicos e instituições financeiras parceiras, o microcrédito produtivo é voltado para empreendedores de baixa renda.

Em geral, oferece valores menores, com juros subsidiados e orientação sobre o uso do crédito.

Apesar de ser uma boa porta de entrada, esse tipo de crédito costuma ter:

Fintechs como a InfinitePay facilitaram o acesso ao crédito ao oferecerem empréstimos online, contratados direto pelo app, com liberação instantânea do valor e flexibilidade no pagamento.

Diferente dos bancos tradicionais, essas plataformas costumam:

Com a InfinitePay, por exemplo, não há limites fixos: o valor é avaliado conforme o seu desempenho.

Além disso, o próprio app oferece um simulador de crédito, facilitando a visualização das condições antes da contratação.

Leia mais: Empréstimo online na hora: simule e receba em segundos

Essa opção é oferecida por algumas instituições quando o MEI oferece um bem como garantia, o que pode resultar em taxas menores — no entanto, ela traz riscos, já que o bem pode ser tomado em caso de inadimplência.

Por isso, é uma modalidade mais indicada para negócios com estrutura consolidada e capacidade de pagamento previsível.

Programas como o Pronampe e o BNDES Microcrédito são iniciativas do governo federal voltadas ao fomento de pequenos negócios.

Em geral, oferecem prazos maiores e juros abaixo do mercado.

Contudo, o acesso ainda é limitado para muitos MEIs por conta:

Solicitar um empréstimo sendo MEI está cada vez mais fácill: hoje, você pode pedir um empréstimo direto do celular pela InfinitePay, com liberação rápida e condições que se adaptam à realidade do seu negócio.

No entanto, antes de contratar, é fundamental conhecer os critérios exigidos pelas instituições e avaliar se a oferta realmente faz sentido para o seu momento empresarial.

Embora cada instituição possa adotar regras próprias, alguns requisitos são comuns à maioria das linhas de crédito para microempreendedores.

Veja os principais:

Ter um CNPJ MEI ativo é essencial para garantir seu empréstimo.

Seu cadastro deve estar regularizado e em situação ativa na Receita Federal.

Algumas instituições solicitam extratos bancários, declarações do Simples Nacional (DASN-SIMEI) ou histórico de vendas para verificar a movimentação financeira da empresa.

No caso da InfinitePay, o volume de vendas feitas com a maquininha serve como base de análise para liberar crédito automaticamente.

Ter o nome limpo pode ser um fator determinante para a aprovação do crédito, principalmente nos bancos tradicionais.

Algumas fintechs, no entanto, conseguem oferecer crédito mesmo para quem tem histórico de inadimplência, desde que o negócio demonstre boa performance recente.

A maioria das instituições exige uma conta PJ para movimentar os valores do empréstimo.

Na InfinitePay, por exemplo, a Conta PJ já vem inclusa e permite gerenciar o empréstimo, movimentações, Pix e recebimentos com praticidade.

Veja como abrir sua conta MEI em 6 passos simples.

Algumas linhas de crédito pedem que o CNPJ tenha ao menos 6 meses ou 1 ano de existência — no entanto, soluções como a da InfinitePay consideram performance de vendas recente, independentemente do tempo de CNPJ.

Antes de contratar qualquer linha de crédito, o MEI precisa ter clareza sobre a finalidade do empréstimo, a capacidade de pagamento e os termos do contrato.

Aqui vão os principais cuidados:

Um erro comum é buscar crédito para cobrir gastos pessoais ou fazer investimentos sem planejamento.

O ideal é solicitar empréstimo apenas quando for necessário para alavancar o negócio ou resolver questões urgentes com impacto direto na operação.

Avalie o valor total que será pago, incluindo juros e encargos.

A InfinitePay, por exemplo, permite simular direto no app o valor solicitado e a porcentagem de vendas que será usada no pagamento, oferecendo transparência e controle.

Entenda quais são os juros cobrados, se há carência, multas por atraso e outras condições.

Pagar no ritmo das suas vendas é essencial para manter o fluxo de caixa saudável e evitar inadimplência — confira se essa condição existe antes de contratar seu empréstimo.

Com a InfinitePay, por exemplo, você escolhe o percentual diário das vendas que será usado para quitar o empréstimo — de forma automática e sem comprometer o funcionamento do negócio.

Certifique-se de que está lidando com uma empresa confiável, que ofereça suporte e segurança.

Leia também:

Contratar um empréstimo sendo MEI pode ser um divisor de águas para o crescimento do negócio — desde que feito com planejamento e por meio da instituição certa.

Ao ter acesso a crédito, o microempreendedor pode antecipar planos, fortalecer a operação e se preparar para imprevistos.

Confira as principais vantagens que o empréstimo pode proporcionar ao seu negócio:

Ter dinheiro em caixa é fundamental para manter as atividades diárias da empresa, como pagamento de fornecedores, funcionários e despesas fixas.

Com um bom empréstimo, o MEI consegue manter as contas equilibradas mesmo em períodos de menor faturamento.

Saiba mais sobre o que é capital de giro.

O crédito pode ser utilizado para aumentar o estoque, reformar o ponto comercial, investir em marketing ou adquirir equipamentos — ou seja, acelerar o crescimento do negócio sem depender de capital próprio.

Algumas linhas de crédito, como as oferecidas pela InfinitePay, permitem pagar a dívida no ritmo das vendas.

Isso evita o comprometimento do caixa com parcelas fixas e torna o pagamento mais fluido, conforme o negócio gera receita.

Com dinheiro em mãos, o MEI consegue negociar melhores preços com fornecedores, aproveitar promoções e fazer compras à vista — gerando economia e aumentando a margem de lucro.

Ao contratar e pagar empréstimos em dia, o microempreendedor fortalece o histórico financeiro da empresa.

Isso abre portas para futuros créditos com valores maiores e melhores condições.

Um exemplo real do poder do crédito inteligente é o Espaço MariAna, que trabalha com casamentos e festas de aniversário.

Com o apoio do empréstimo da InfinitePay, o negócio pôde investir em estrutura, decoração e atendimento, elevando o padrão das celebrações:

A InfinitePay oferece o melhor empréstimo do mercado, pensado sob medida para quem é MEI e já utiliza soluções como a maquininha ou a Conta PJ da marca.

Veja por que ele se destaca:

Você bate sua meta de faturamento e o crédito é automaticamente liberado — simples assim.

Sem burocracia, sem análise demorada, sem letras miúdas.

Após a contratação, o valor do empréstimo cai imediatamente na sua Conta PJ InfinitePay, inclusive fora do horário bancário, em feriados e finais de semana.

Você escolhe a porcentagem das suas vendas diárias que será destinada ao pagamento da dívida (entre 5% e 25%).

Isso garante flexibilidade total, sem comprometer o fluxo de caixa.

Quanto mais rápido você paga, menos juros incidem sobre o valor.

Se preferir, pode antecipar o pagamento com parte do saldo da sua conta.

Depois de quitar o valor contratado, você pode solicitar um novo empréstimo, com limite recalculado conforme o desempenho recente do seu negócio.

Tudo é feito em um só lugar: vendas com maquininha, recebimentos por Pix, gestão de extratos e controle de crédito — direto pelo aplicativo.

Se você é MEI e quer sair na frente, não perca tempo com burocracia: com a InfinitePay, você tem acesso a crédito na hora, direto pelo app, com pagamento flexível que acompanha suas vendas.

Tudo isso com taxas justas, zero enrolação e total controle.

Você sabe como abrir um MEI? Segundo o Sebrae, existem no país quase 15 milhões de MEIs registrados. De fato, é uma boa alternativa para o profissional autônomo regularizar o seu negócio sem ser sufocado pelas exigências fiscais e tributárias.

Este modelo de negócios oferece benefícios e isenções que facilitam a vida do empreendedor. Principalmente, ao criar algumas facilidades em termos de créditos e taxas de juros mais acessíveis.

A formalização do seu negócio através da abertura de um CNPJ MEI é um excelente primeiro passo na legalização da sua empresa.

Leia mais: Qual é a diferença entre MEI, ME e outros tipos de empresa?

A abertura do CNPJ MEI é gratuita através do site oficial do governo.

Após a conclusão, você já terá o número do seu CNPJ MEI e poderá emitir o Certificado de Condição do MEI, documento oficial que comprova que seu CNPJ foi aberto nessa categoria simplificada.

Apesar de simplificações, existem obrigações que precisam ser cumpridas mensalmente e anualmente.

Além das rotinas mensais e anuais, o MEI precisa respeitar regras para continuar enquadrado neste regime. As principais são:

Anualmente o MEI só pode faturar até R$81.000,00 e suas compras são limitadas em até 80% desde valor. Caso a empresa obtenha um faturamento superior a R$81.000,00 ou compras acima do permitido, será necessário solicitar o desenquadramento da empresa para uma outra categoria, sendo a mais usual a ME também dentro do Simples Nacional.

Vale ressaltar que no primeiro ano de funcionamento do MEI o limite de faturamento deve ser proporcional à quantidade de meses entre o mês da sua abertura e dezembro daquele ano.

Se houver excesso de receita e estourar alguns dos limites estabelecidos, o MEI estará sujeito a penalidades da Receita Federal e recolhimento de impostos retroativos. Sendo assim, é de grande importância realizar o controle de faturamento mensal e o desenquadramento no momento certo para que a empresa cresça de forma sustentável.

Mensalmente o MEI precisa realizar o pagamento de uma Guia de Impostos nomeada como DAS. É através dela que ocorre o recolhimento dos impostos de maneira unificada, com um valor fixo que possui atualização de acordo com o salário-mínimo vigente e atividades exercidas na empresa.

Nessa guia estão inclusos os valores relativos a INSS (para todos os MEIs), ICMS (para empresas que atuam no setor comércio e indústria) e ISS (para empresas prestadoras de serviço).

Os valores mensais referentes ao ano de 2025 são:

| Tipo de MEI | Valor Total | Detalhamento |

|---|---|---|

| MEI Comércio ou Indústria | R$ 76,90 | R$ 75,90 INSS + R$ 1,00 ICMS |

| MEI Prestador de Serviço | R$ 80,90 | R$ 75,90 INSS + R$ 5,00 ISS |

| MEI Comércio ou Indústria e Prestador de Serviço | R$ 81,90 | R$ 75,90 INSS + R$ 1,00 ICMS + R$ 5,00 ISS |

| MEI Caminhoneiro Comércio e Serviço | R$ 188,16 | R$ 182,16 INSS + R$1,00 ICMS + R$ 5,00 ISS |

Via de regra, essa é a única contribuição mensal que o MEI precisa realizar para o fisco. Entretanto, existem regras estaduais em relação a compra e venda de mercadorias fora do estado que podem gerar novas cobranças de ICMS. É um caso que deve ser avaliado junto a legislação de cada estado.

O processo de abertura de um CNPJ MEI é simples, descomplicado e gratuito. Entretanto, é muito importante entender todas as regras, obrigações e direitos de se ter um MEI, pois apesar de simplificado, é uma empresa e exige responsabilidades.

O primeiro passo é verificar se você como empreendedor cumpre os requisitos de um MEI. São eles:

Enquadrando nos requisitos, o segundo passo é verificar quais são os impactos da abertura do CNPJ MEI em relação aos benefícios que muitos brasileiros recebem atualmente. Alguns benefícios serão cancelados e outros poderão ser cancelados/negados com a formalização da empresa.

Você também pode se interessar por: Modelo de recibo: tudo o que você precisa saber

Observação: os benefícios que podem ser cancelados ou negados, vão passar por análises dos órgãos competentes avaliando de acordo com seus devidos critérios, não sendo garantido o cancelamento.

Para realizar a abertura do CNPJ MEI é necessário ter alguns documentos, dados pessoais e do negócio.

Dados pessoais: RG, CPF, endereço residencial, dados de contato e a conta gov.br em nível de confiabilidade prata ou ouro.

Dados do seu negócio: endereço comercial (local onde atividade será exercida), forma de atuação (estabelecimento fixo, televenda, ambulante, entre outras), tipo de ocupação (atividade da empresa).

O MEI oferece diferentes benefícios ao pequeno empreendedor como previdenciários, tributário, bancário e comercial. Para aproveita-los, basta estar em dia com as obrigações mensais, anuais e respeitar o período de carência, quando exigido. Vamos entender um pouco de cada um deles:

O MEI é um grande alvo para aplicação de golpes.

Vale lembrar:

Esta sigla indica a Classificação Nacional de Atividades Econômicas, que obrigatoriamente deve ser utilizada para determinar as atividades exercidas por uma empresa. Para realizar o registro de Microempreendedor Individual é preciso verificar se a atividade exercida consta da lista oficial da categoria do CNAEs.

Para abrir um MEI não é necessário pagar nenhuma taxa, pois o processo é feito de forma online e gratuito no site do Portal do Empreendedor. A partir do início das atividades como MEI deverá pagar uma taxa única mensal baseada nos seguintes valores:

O Microempreendedor Individual pode ter o faturamento máximo anual de R$ 81 mil, ou seja, em torno de R$ 6.750,00 mensais. Existe um projeto de lei que aumenta o teto para R$ 144.900.

Neste passo, você deve ler atentamente e selecionar as declarações que são obrigatórias para o MEI. Desse modo, será impresso o Certificado de Condição de Microempreendedor Individual (CCMEI).

De fato, este é o comprovante da sua inscrição como MEI, com o CNPJ e número de registro na Junta Comercial. Além disso, é interessante esclarecer que o MEI pode funcionar sem alvará desde setembro de 2020, quando foi liberado dessa formalidade para iniciar o seu negócio.

Ao realizar a sua inscrição no Portal do Empreendedor, você concorda com o Termo de Ciência e Responsabilidade com Efeito de Dispensa de Alvará de Licença de Funcionamento. O que significa dizer que está apenas liberado de obter o alvará, mas que o seu negócio obrigatoriamente deve estar em conformidade com os requisitos legais, tais como:

É importante consultar a prefeitura local e outros órgãos municipais ou estaduais, pois podem existir regulamentações específicas para sua atividade ou localização.

A abertura de MEI é gratuita. No entanto, o microempreendedor terá custos mensais relacionados ao Simples Nacional.

Agora que você já sabe como abrir um registro MEI, te convidamos para conhecer a InfinitePay e as soluções que temos para o seu negócio. Confira:

A maquininha Smart da InfinitePay, a mais moderna disponível no mercado e aceita as principais bandeiras de cartão com taxas transparentes, a partir de 0,75% no débito e 2,69% no crédito à vista, sem cobrança de aluguel ou mensalidade. Além disso, você pode parcelar suas vendas em até 12 vezes com recebimento em até 1 dia útil. É a melhor maquininha de cartão para MEI.

Uma solução para vender por aproximação usando apenas o celular. Máquina de cartão grátis no celular com as mesmas taxas da maquininha tradicional. Ideal para ampliar as opções de pagamentos no cartão, para MEI, CNPJ ou CPF.

Com o Receba na Hora suas vendas da maquininha e/ou do InfiniteTap são pagas no mesmo dia em que foram feitas. Os pagamentos das vendas feitas nesse plano acontecem não só em dias úteis, mas também aos finais de semana, feriados e fora do expediente bancário.

Você só não vai vender online se não quiser! Com o Link de pagamento da InfinitePay, não precisa de site para aceitar pagamentos online. Você parcela em até 12x e recebe em 1 dia útil.

A InfinitePay nasceu para oferecer a melhor, mais tecnológica e mais justa solução de pagamentos ao empreendedor. Na Guerra das Maquininhas, nós decidimos ficar do seu lado e, por isso, criamos conteúdos como esse para facilitar o crescimento do seu negócio! Conte sempre com a InfinitePay.

O MEI é enquadrado no Simples Nacional e, portanto, está isento dos tributos federais (Imposto de Renda, PIS, Cofins, IPI e CSLL). Assim, paga apenas o valor fixo mensal, chamado DAS, destinado à Previdência Social e ao ICMS ou ISS, conforme a atividade exercida. Dessa forma, o valor da contribuição mensal do MEI está entre R$ 66,00 e R$ 72,00, a depender da atividade exercida.

O que é DAS MEI?DAS é a sigla para Documento de Arrecadação do Simples Nacional. Ele é o documento utilizado pelo MEI para recolher mensalmente os tributos inerentes à sua categoria. O DAS unifica em uma só guia os valores devidos em relação à Previdência Social, ao ICMS (para atividades de comércio) e ao ISS (para atividades de serviço). Saiba mais como funciona o DAS, o valor que você paga mensalmente para ter um registro MEI, e o que fazer caso ele fique atrasado.

Atividades permitidas no MEIExistem mais de 400 atividades permitidas para MEI, variando desde comércio, indústria até serviços. É crucial verificar na lista oficial do Portal do Empreendedor se a sua atividade é contemplada.

O que acontece se o MEI estourar o limite de R$ 81 mil por ano?Antes de entender como funciona o limite do Microempreendedor Individual (MEI), é preciso entender que o faturamento dele não se limita ao período mensal. O que vale é o anual, estipulado em um teto máximo de 81 mil reais por ano. Por isso, há 2 situações possíveis:

1) Se ultrapassar até R$ 97.200,00: deverá recolher o DAS-MEI (Documento de Arrecadação Simplificada do Microempreendedor Individual) até o mês de dezembro do ano vigente, e também recolher um DAS, que é o excesso de faturamento no vencimento estipulado para que os tributos sejam pagos.

2) Se ultrapassar R$ 97.200,00 e for inferior a R$ 4.800,000,00: o MEI passa a se enquadrar no porte de Microempresa ou Empresa de Pequeno Porte. Em ambos os casos, é necessário que o empreendedor solicite o desenquadramento do MEI no Portal do Simples Nacional.

Depende! De acordo com a Lei Geral das Micro e Pequenas Empresas (1º do artigo 106, da Resolução CGSN nº 140, de 2018), Microempreendedores Individuais estão dispensados de emitir notas fiscais caso vendam produtos apenas para Pessoas Físicas. Mesmo assim, seu cliente tem o direito de exigi-la. Mas atenção: quando o destinatário da mercadoria ou contratante dos serviços for uma outra empresa (ou seja, uma Pessoa Jurídica), o negócio com registro MEI tem a obrigação de emitir nota fiscal.

Como o MEI pode emitir nota fiscal?Para emitir nota fiscal na condição de MEI, é necessário estar atento para o fato de que a nota fiscal de serviços é de responsabilidade da prefeitura da sua cidade. Além disso, o município disponibiliza para o MEI um sistema para a emissão de nota fiscal eletrônica de prestação de serviços. Já no caso das atividades de comércio ou indústria cabe ao governo estadual legislar a respeito e prestar maiores esclarecimentos. As principais formas do MEI emitir nota fiscal são: Nota Fiscal Avulsa (NFA), Nota Fiscal Avulsa eletrônica (NFA-e) ou Nota Fiscal eletrônica (NFe), e Nota Fiscal de Venda a Consumidor.

O Pix é o sistema de pagamentos instantâneos criado pelo Banco Central do Brasil em novembro de 2020 que tem sido muito bem aceito pelos brasileiros.

Ele permite que pessoas e empresas realizem transferências e pagamentos eletrônicos em tempo real, 24 horas por dia, 7 dias por semana, sem a necessidade de intermediários, como cartões de crédito ou débito. E para as contas jurídicas, o Pix oferece diversas funcionalidades que podem facilitar muito a gestão financeira das empresas.

Com a facilidade e rapidez nas transações financeiras, o Pix tem ganhado cada vez mais espaço no mercado e se tornado uma opção mais popular para quem busca praticidade e agilidade no dia a dia.

Para as empresas que desejam utilizar o Pix em suas transações financeiras, pode surgir a dúvida sobre as tarifas cobradas pelo uso do sistema em suas contas jurídicas. De acordo com informações divulgadas pelo Banco Central do Brasil em dezembro de 2021, o Pix já conta com mais de 300 milhões de chaves cadastradas, entre pessoas físicas e jurídicas. Desse total, cerca de 28% são chaves cadastradas por empresas, o que mostra a crescente adesão das companhias ao sistema de pagamentos instantâneos.

No entanto, é importante lembrar que as instituições financeiras podem cobrar tarifas pela utilização do serviço, e as taxas cobradas pelo Pix em contas jurídicas variam bastante entre as instituições financeiras. Neste artigo, vamos explicar como funciona o Pix para contas jurídicas e quais são as taxas cobradas.

O funcionamento do Pix para contas jurídicas é semelhante ao das contas pessoais. No entanto, existem algumas diferenças importantes em relação ao cadastro de chaves Pix e às funcionalidades disponíveis.

Para cadastrar uma chave Pix para uma conta jurídica, é necessário que a empresa possua um CNPJ válido e esteja regularizada junto aos órgãos competentes. As chaves disponíveis para cadastro são as mesmas das contas pessoais: CPF, número de telefone, e-mail ou chave aleatória. Além disso, é possível cadastrar chaves para contas de outros bancos, por meio de uma integração entre as instituições financeiras.

Uma das principais funcionalidades do Pix para contas jurídicas é a possibilidade de realizar pagamentos e recebimentos por meio de QR Codes. As empresas podem gerar um QR Code com o valor da transação e o cliente pode escaneá-lo para realizar o pagamento. Além disso, é possível fazer transferências em massa para diversos destinatários, utilizando a opção de pagamento em lote.

Outra funcionalidade interessante do Pix para empresas é a possibilidade de integrar o sistema de pagamento com sistemas de gestão financeira e de vendas, facilitando a automatização das transações e a conciliação das informações.

As taxas cobradas pelo uso do Pix em contas jurídicas variam bastante entre as instituições financeiras, e algumas oferecem até mesmo a isenção das tarifas para empresas que realizam muitas transações por meio do sistema de pagamentos instantâneos.

De acordo com uma reportagem publicada pelo jornal Valor Econômico em janeiro de 2022, as taxas cobradas pelo Pix em contas jurídicas variam de 0,1% a 1,5% do valor da transação, dependendo do pacote de serviços escolhido pela empresa e do volume de transações realizadas. Em alguns casos, as instituições financeiras cobram tarifas fixas por transação, que variam entre R$ 0,10 e R$ 2,50.

No entanto, é importante verificar as tarifas cobradas pelo seu banco ou instituição financeira de escolha, já que os valores podem ser diferentes.

A InfinitePay, empresa brasileira que oferece soluções de pagamentos e serviços financeiros, também disponibiliza o Pix para seus clientes jurídicos, por meio da conta digital gratuita para empresas e CPFs. Com o Pix na InfinitePay, empresas de todos os portes e segmentos podem contar com uma solução de pagamento rápida, segura e sem taxas.

Uma das principais vantagens do Pix na InfinitePay é que ele está disponível para CNPJ também sem tarifa. Isso significa que empresas de todos os tipos e tamanhos podem utilizar o sistema de pagamentos instantâneos em suas transações financeiras, sem a necessidade de abrir uma conta em um banco tradicional.

Outra vantagem é que o Pix na InfinitePay é totalmente isento de taxas. Isso significa que as empresas podem realizar quantas transações forem necessárias, sem se preocupar com taxas adicionais. Além disso, a InfinitePay disponibiliza um QR code que pode ser utilizado na maquininha para pagamento com emissão de comprovantes de pagamento, tornando o processo ainda mais prático. O QR Code também pode ser impresso e colocado fisicamente no balcão da loja.

Todas as vendas realizadas na InfinitePay são integradas em um único sistema, o que permite que as empresas gerenciem suas vendas e transações financeiras de forma mais eficiente e organizada. Com o Pix na InfinitePay, as empresas podem contar com uma solução de pagamento moderna e segura, que oferece diversas vantagens e benefícios para o seu negócio.

Para criar sua conta gratuitamente na InfinitePay e começar a aproveitar todas as vantagens do Pix e dos demais serviços financeiros, basta acessar o site da empresa e seguir o passo a passo para abertura de conta. Com a InfinitePay, você tem uma solução completa e inovadora para sua gestão financeira, que irá ajudá-lo a crescer e se destacar no mercado.

Leia também: 5 vantagens de receber pagamentos online – e como começar ainda hoje

A realização de uma venda online está sempre acompanhada por um conjunto de estratégias alinhadas com uma boa estrutura de gestão. Além disso, no contexto de um e-commerce, isso significa que você precisa estar preparado, passar credibilidade e ser encontrado na internet.

Inaugurar um negócio não é uma tarefa simples, pois antes de abrir as portas para os consumidores, uma gama de processos precisam estar estabilizados. Podemos citar o controle de estoque como exemplo. Ao divulgar um produto, é necessário ter ciência da disponibilidade da mercadoria e da eficácia do fornecedor, pois, neste caso, existem dois cenários: o cliente pode se frustrar ao achar a propaganda enganosa, ou comprar a mercadoria e só recebe dias depois do prazo de entrega estipulado.

Isso explicita como a experiência do consumidor dentro da sua loja é importante para que futuros clientes tomem a decisão de compra e como a gestão precisa ser eficiente e contínua. Dentro desses processos, existem diversas outras variáveis que são cruciais para fazer com que você venda e faça seu e-commerce crescer.

Ao longo do post, selecionamos algumas dicas e boas práticas de como realizar uma venda online levando em conta a dinâmica do comércio eletrônico.

Vamos lá?

Para realizar uma venda online, a primeira coisa que você precisa é de um e-commerce! Dito isso, antes de tudo, vale a pena explicarmos brevemente a dinâmica do "e- commerce".

Basicamente, este termo faz referência às transações comerciais que são feitas por meio do ambiente digital. Podemos dizer que o comércio eletrônico, então, envolve uma pluralidade de canais, de opções de ofertas, de meios de pagamentos e formas de entregas, em que todo seu ecossistema é centrado na internet.

Estes canais podem ser sites próprios de lojas virtuais, marketplaces ou redes sociais. O começo do empreendimento pode ser realizado por pessoas físicas ou empreendedores que já possuem um CNPJ (como pessoa jurídica). Tudo vai depender do segmento de atuação e tamanho do negócio.

Para decidir se utilizará seu CPF ou CNPJ, é preciso refletir sobre a realidade atual e o objetivo a longo prazo. Assim, é possível entender as vantagens e limitações de cada um. De modo geral, se você está começando a vender pela internet, administra tudo por conta própria e deseja evitar burocracias, há a possibilidade de começar como pessoa física e depois mudar para MEI, por exemplo.

Leia mais: Confira o que é um e-commerce

O processo de abertura de uma loja online não se difere muito das lojas físicas. Um ponto para se atentar é a regulamentação do e-commerce que guia o procedimento.

De qualquer modo, você ainda precisará de planejamento, uma gestão eficiente e uma visão estratégica para ter sucesso e ganhar dinheiro de maneira segura e consistente na internet. Por isso, etapas como as listadas abaixo são importantes e devem ser colocadas em prática mesmo antes de você fazer sua primeira venda online:

Em resumo, veja estas etapas como pilares que te ajudarão a criar um negócio bem estruturado para garantir a sua longevidade.

Conheça a Loja Online da InfinitePay. Você cadastra seus produtos gratuitamente, o sistema gera um link e você pode compartilhar online para com seus cliente.

Leia mais: Confira montar uma loja online grátis e sem esforço

Após preparar a infraestrutura do seu e-commerce, definindo canal, produto, fornecedor, meios de pagamento, tipos de entrega e um plano de ação, partiremos para outras etapas.

O desafio de vender pela internet está na falta de contato que o consumidor tem com o produto. Isso cria dúvidas e faz muitas pessoas abandonarem o carrinho ou nem cogitarem comprar.

Seu cliente quer olhar o produto que está procurando de todos os ângulos possíveis, de preferência. Por isso, é importante, além de investir em fotos de boa qualidade, tentar ser o mais transparente possível com elas.

Use a criatividade! Tente criar uma ambientação boa para seus produtos, para que não seja apenas a foto do produto solto, sem perspectiva de uso.

Se você vende objetos decorativos, por exemplo, que tal tirar fotos que mostrem eles sendo utilizados dentro de um cômodo? Tire fotos junto de outros produtos que são mundialmente conhecidos, para que o cliente também tenha uma boa noção de perspectiva e tamanho.

Lembre-se que a primeira impressão é a que fica e quando se trata de vendas, essa frase nunca pode ser ignorada. Portanto, não deixe de investir em boas imagens como elemento-chave para agregar valor a sua mercadoria.

Começar se adequando à lei do e-commerce para garantir ao seu negócio a legalidade para iniciar atividades e segurança jurídica para você e seus clientes.

A lei descreve quais informações e etapas são necessárias para se ter um e-commerce no Brasil. Para lhe ajudar, destacamos alguns pontos que são fundamentais que toda loja online precisa fornecer para funcionar de acordo com a legislação e realizar uma venda sem empecilhos:

A lei obriga ainda que informações como a razão social, o endereço físico, CNPJ, telefone, formulário de contato e e-mail estejam claros no site ou no canal oficial de sua loja. Desta forma, a página de cada produto deve possuir todas as informações de modo esclarecedor.

Isto significa que detalhes como medidas e material de fabricação do produto, por exemplo, estejam explícitas. As opções de pagamento (parcelamentos e juros) e os prazos de entrega também precisam estar presentes.

A escolha dos canais de venda precisa ser bem pensada, além disso, outros pontos como custo-benefício, manutenção e responsividade devem ser levados em consideração. Isso porque o canal influencia no seu investimento, no tipo de alcance e na demanda gerencial que será necessária para o sucesso do negócio.

Nesse sentido, uma loja no Facebook ou no Instagram, por exemplo, pode ser um passo interessante para quem está começando. Já as vendas em sites podem te dar mais independência do que em marketplaces. No final, pense, sobretudo, no perfil do seu cliente e vale a pena considerar uma estratégia de marketing multicanal para ter maior alcance. E na hora de investir em seu domínio, opte por plataformas que permitam que você personalize e tenha autonomia sobre sua loja virtual.

Enfim, existem vários caminhos para você realizar sua primeira venda online em 2026 e você pode investir tanto em um único canal (como um domínio próprio) como em uma modelo omnichannel.

Algumas das principais opções que o comércio eletrônico oferece são:

A InfinitePay, por exemplo, oferece plugins gratuitos para e-commerce com todos os recursos para a estruturação e otimização das vendas da sua loja virtual em poucos minutos!

Nosso gateway de pagamento está disponível para Woocommerce, Magento, W-Buy, E-com Plus e BW Commerce.

Confira os benefícios que nossos plugins oferecem para você:

Ficou interessado? Então conheça nossos plugins para e-commerce e escolha o seu, de acordo com a plataforma do seu site!

Mas, não deixe de conferir, a seguir, outras dicas valiosas para vender online!

Com o canal de venda definido, seguimos para entender o funcionamento dos algoritmos e como utilizar técnicas e estratégias para ganhar visualização na internet.

Do inglês, Search Engine Optimization ou "Otimização para Mecanismo de busca" em português, o SEO é a estratégia para direcionar tráfego para a sua loja. Uma pesquisa da consultoria de SEO Backlink mostra que os três primeiros resultados (sites) em pesquisa no Google recebem cerca de 75,1% do total de cliques da internet.

Dessa forma, otimizar a descrição do produto para SEO significa investir para ganhar mais visibilidade e se destacar nas pesquisas, aumentando o alcance do seus produtos e as vendas. Vale destacar que esse posicionamento é orgânico: ou seja, além de aumentar as chances de sucesso da sua loja, você economiza recursos com mídias pagas.

Algumas dicas para aumentar o poder do SEO:

A escolha do canal de vendas e as estratégias de SEO estão dentro de um bom planejamento de marketing. Nesta etapa, a ideia é mais ampla e envolve também estratégias que buscam agregar valor ao produto ou serviço, sendo assim o coração do negócio.

Desta forma, os esforços incluem:

Afinal, sem uma estratégia de marketing sólida, como gerar vendas no mundo virtual? A primeira parte do seu plano de vendas é a declaração de posicionamento. Ou seja, como sua loja irá se apresentar para os clientes. Você tem os preços baixos e competitivos ou produtos premium, que não são encontrados em qualquer loja? O que você oferece que seus concorrentes não tem?

Antes de definir seu posicionamento, tire um tempo para responder também às seguintes perguntas:

Com essas perguntas respondidas, agora é hora de colocar seu posicionamento em todos os canais possíveis. Como deu para perceber, não há um único caminho para realizar uma venda online no e-commerce e muito menos uma receita pronta para o sucesso.

Cada negócio é único e o caminho trilhado por um empreendedor não será o mesmo para os outros. Afinal de contas, os clientes possuem jornadas distintas e sua empresa também! Isso significa que, enquanto empreendedor, você precisa ter uma visão horizontal do segmento de mercado, pensar estrategicamente e aplicar ações com base nos seus objetivos de curto, médio e longo prazo.

Com a chegada de um novo ano, também vem a obrigação de acertar as contas com a Receita Federal.

A declaração do Imposto de Renda Pessoa Física (IRPF) 2025 é um compromisso anual para milhões de brasileiros, e entender como realizá-la corretamente é essencial para evitar erros, multas e dores de cabeça com o fisco.

Se você tem dúvidas sobre quem deve declarar, quais documentos são necessários ou o que mudou na declaração deste ano, este guia completo vai te ajudar a fazer tudo da forma mais prática e segura possível.

A declaração do IRPF pode ser feita de três maneiras principais:

Em qualquer uma dessas opções, o contribuinte deve preencher todas as informações sobre rendimentos, bens, direitos, dívidas e despesas dedutíveis.

A seguir, você confere um passo a passo completo para fazer sua declaração do IRPF 2025 de forma segura e eficiente.

Antes de abrir o programa ou aplicativo da Receita Federal, tenha em mãos:

Organizar esses documentos com antecedência agiliza o preenchimento e reduz o risco de omissões ou erros.

Veja também: O que é informe de rendimentos e como é utilizado no Imposto de Renda?

A declaração pode ser feita por três canais oficiais:

Escolha o canal mais conveniente para você – caso deseje aproveitar a declaração pré-preenchida, o acesso com conta gov.br (nível prata ou ouro) é essencial.

Ao abrir o programa ou app, você poderá:

Se tiver acesso à pré-preenchida, essa é a maneira mais rápida e prática de começar.

Insira ou confirme suas informações pessoais:

Adicione também os dados dos dependentes, se for o caso.

Preencha os campos com todos os rendimentos recebidos ao longo de 2024, incluindo:

Use os informes de rendimentos para garantir a fidelidade dos valores declarados.

Informe:

Detalhamento correto desses itens é essencial para comprovar a evolução patrimonial.

Inclua:

Esses itens podem gerar deduções que reduzem o imposto a pagar ou aumentam a restituição.

O próprio programa sugere a opção mais vantajosa ao final do preenchimento.

Veja a diferença:

Revise com atenção a simulação e escolha a melhor opção.

Antes de enviar, revise cuidadosamente cada campo e verifique:

Evitar erros nesse momento é crucial para não cair na malha fina.

Com tudo conferido, clique em “Entregar Declaração” e, após o envio:

Caso tenha direito à restituição, os valores serão pagos conforme o calendário oficial.

Saiba mais: Como funciona o Imposto de Renda? Veja como calcular

A cada ano, a Receita Federal promove atualizações nas regras, valores e funcionalidades do programa do Imposto de Renda e, em 2025, algumas novidades importantes foram implementadas:

Essas mudanças visam tornar o processo mais seguro, rápido e eficaz, além de facilitar o controle das obrigações fiscais por parte do contribuinte.

Os principais casos em que a declaração é obrigatória são:

É importante ressaltar que, mesmo que não se enquadre nessas obrigações, o contribuinte pode optar por declarar para obter restituição ou manter o CPF regularizado, especialmente se deseja realizar financiamentos ou participar de concursos públicos.

Leia mais: Como saber se preciso declarar Imposto de Renda em 2025?

Não precisam declarar:

Mesmo assim, é importante avaliar se há vantagem em declarar de forma voluntária, especialmente se houver direito à restituição de imposto retido na fonte ou intenção de comprovar renda e regularidade fiscal para outras finalidades.

Leia mais: Isenção do Imposto de Renda: quem tem direito em 2025?

O portal e-CAC (Centro Virtual de Atendimento ao Contribuinte) permite declarar o IRPF online, sem precisar baixar programas ou apps – é ideal para quem já possui conta gov.br com nível prata ou ouro.

O e-CAC também permite acompanhar a situação da declaração, consultar restituições e corrigir eventuais pendências (malha fina).

Declarar imóveis no Imposto de Renda é obrigatório para qualquer contribuinte que possua bens de valor igual ou superior a R$ 5 mil.

Mesmo que o imóvel não tenha sofrido alteração no ano-base (2024), ele deve ser informado na ficha “Bens e Direitos”, com todos os dados atualizados e detalhados.

Importante: O imóvel deve ser declarado pelo valor de aquisição, e não pelo valor de mercado – atualizações só devem ser feitas quando houver benfeitorias (reformas) comprovadas com notas fiscais.

Se o imóvel estiver financiado, o valor declarado deve ser o total efetivamente pago até o fim de 2024, somando entrada, parcelas e encargos quitados.

O saldo devedor não deve ser incluído como “dívida”, desde que o imóvel esteja discriminado corretamente.

Investimentos financeiros também devem ser declarados no IRPF, mesmo que sejam isentos de tributação ou não tenham gerado lucros.

A Receita Federal exige a declaração de aplicações de renda fixa, renda variável e até criptoativos, conforme o valor e a categoria.

Veja os principais tipos de investimentos que devem ser incluídos na sua declaração:

Atenção: lucros com ações de até R$ 20 mil por mês são isentos de IR, mas ainda assim precisam ser declarados.

Manter a declaração de investimentos em dia é essencial para não cair na malha fina e para garantir a conformidade com o fisco, especialmente porque as corretoras e bancos enviam essas informações diretamente à Receita.

O MEI (Microempreendedor Individual) não está automaticamente isento da declaração de IRPF – a obrigatoriedade depende dos rendimentos recebidos em 2024.

Você deve declarar como pessoa física se:

Sim, em muitos casos vale a pena declarar voluntariamente, mesmo que não esteja dentro das exigências da Receita Federal.

Os principais motivos são:

Declarar, mesmo sem obrigatoriedade, é uma forma de manter a vida financeira em dia e ter benefícios administrativos.

Leia também:

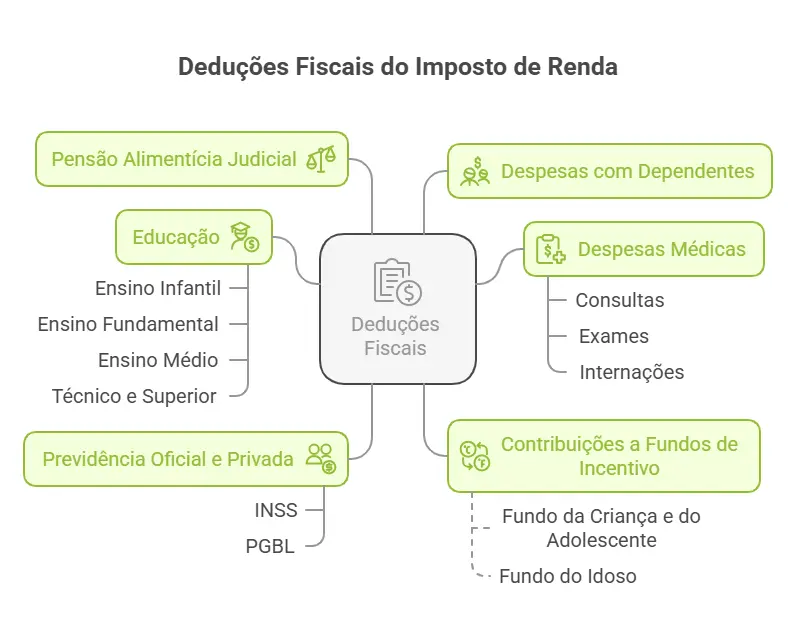

As deduções são recursos legais que permitem reduzir a base de cálculo do IR, diminuindo o valor do imposto a pagar ou aumentando a restituição.

Importante: para aproveitar essas deduções, o contribuinte deve optar pela declaração completa e guardar todos os comprovantes por, no mínimo, cinco anos.

Após enviar a declaração, o contribuinte que tiver imposto a restituir poderá receber os valores de volta por meio de depósito bancário. O pagamento é feito em lotes, conforme cronograma oficial divulgado pela Receita Federal.

| Lote | Data de pagamento | Prioridades |

|---|---|---|

| 1º lote | 31 de maio de 2025 | Idosos acima de 80 anos, contribuintes com deficiência ou doença grave, professores e quem usou a declaração pré-preenchida ou optou por PIX |

| 2º lote | 30 de junho de 2025 | Demais contribuintes, por ordem de envio |

| 3º lote | 31 de julho de 2025 | Idem |

| 4º lote | 29 de agosto de 2025 | Idem |

| 5º lote | 30 de setembro de 2025 | Últimos contribuintes com direito à restituição |

Acesse o portal e-CAC ou o app “Meu Imposto de Renda” para consultar o status da sua restituição – a restituição é depositada diretamente na conta bancária indicada pelo contribuinte na declaração.

Se houver pendências ou divergências, a restituição será retida até que o contribuinte regularize a situação.

A preparação para declarar o Imposto de Renda não acontece apenas nos primeiros meses do ano: ela começa com uma boa organização financeira ao longo de todo o período-base (neste caso, 2024).

A Conta Digital da InfinitePay oferece soluções completas para quem busca controle, praticidade e uma visão clara das finanças – qualidades fundamentais para facilitar a entrega da declaração do Imposto de Renda Pessoa Física 2025.

Com a InfinitePay, você pode concentrar seus recebimentos de vendas (presenciais ou online), pagar contas, realizar Pix, facilitando o acompanhamento mensal dos seus rendimentos – o que é essencial para identificar se você se enquadra na obrigatoriedade de declarar e para preencher corretamente os campos de rendimentos tributáveis, receitas isentas e movimentações bancárias.

O aplicativo da InfinitePay oferece histórico detalhado de transações, ideal para quem precisa comprovar receitas ao longo do ano.

Isso é especialmente útil para:

Com os relatórios gerados pela própria conta, é mais fácil organizar os documentos exigidos pela Receita Federal.

Ao utilizar o cartão InfinitePay (débito ou crédito), suas despesas ficam registradas automaticamente, o que permite uma organização por categoria.

Você pode, por exemplo, usar cartões separados para gastos com saúde, educação, dependentes ou equipamentos de trabalho – despesas que, se comprovadas, podem ser deduzidas na declaração completa do IR.

Além disso, você ainda ganha 1,5% de cashback em todas as compras, ou seja, dinheiro de volta direto no saldo da conta.

Além de ser completa, a conta InfinitePay é 100% gratuita, sem mensalidade, sem tarifas escondidas e sem letra miúda.

Baixe o app e abra sua conta em poucos minutos, gratuitamente.

Entender como funciona a emissão de nota fiscal MEI é uma das suas principais obrigações para manter seu negócio regularizado em 2026. Você faz parte de um grupo crescente que, segundo o Sebrae, já ultrapassou a marca de 15 milhões de MEIs ativos no país.

A formalização traz benefícios, mas também deveres fiscais que geram dúvidas. Este guia completo vai mostrar o passo a passo para emitir suas notas fiscais no novo padrão nacional, explicar quando a emissão é obrigatória e quais as vantagens de manter tudo em dia.

A nota fiscal MEI é um documento fiscal eletrônico que comprova a venda ou prestação de serviço realizada pelo MEI. Ela possui validade jurídica e deve ser emitida sempre que o MEI realizar uma transação comercial.

Ela contém informações como a descrição dos produtos ou serviços, dados do comprador, dados do vendedor, data de emissão, valor da venda e os impostos incidentes.

A nota fiscal MEI é um documento fiscal obrigatório que comprova a operação comercial do Microempreendedor Individual. Ela deve ser emitida para os clientes e também deve ser armazenada pelo MEI por um período determinado.

A nota fiscal MEI é um instrumento de controle e transparência nas transações comerciais realizadas pelo MEI. Ela permite que tanto o empreendedor quanto o cliente tenham um registro formal da operação, garantindo a segurança e a legalidade do negócio.

Além disso, a nota fiscal MEI é uma ferramenta importante para o MEI acompanhar o seu faturamento mensal, facilitando o controle financeiro e auxiliando na tomada de decisões estratégicas para o crescimento do negócio.

A nota fiscal é essencial para o MEI, pois ela garante que todas as transações comerciais realizadas estejam devidamente registradas e documentadas. Além disso, a nota fiscal MEI é um documento que permite ao MEI ter acesso a direitos e benefícios, como a comprovação de renda e a possibilidade de participar de licitações e concorrências públicas.

Com a nota fiscal MEI, o empreendedor pode comprovar sua atividade econômica, o que é fundamental para a obtenção de crédito junto a instituições financeiras e para a realização de parcerias comerciais.

Além disso, a nota fiscal MEI também é importante para que o MEI possa regularizar sua situação junto aos órgãos fiscalizadores, evitando problemas futuros. Ao emitir a nota fiscal corretamente, o MEI demonstra sua responsabilidade fiscal e contribui para o desenvolvimento econômico do país.

É importante ressaltar que a emissão da nota fiscal MEI não é apenas uma obrigação legal, mas também uma prática que fortalece a imagem do MEI perante seus clientes e parceiros comerciais. Ao oferecer um documento fiscal, o MEI transmite confiança e profissionalismo, fatores que podem contribuir para o aumento da clientela e para o sucesso do empreendimento.

De acordo com a Lei Geral das Micro e Pequenas Empresas (1º do artigo 106, da Resolução CGSN nº 140, de 2018), Microempreendedores Individuais estão dispensados de emitir notas fiscais quando vendem produtos para pessoas físicas, a menos que seu cliente exija.

Mas atenção: quando o destinatário da mercadoria ou contratante dos serviços for uma outra empresa, uma pessoa jurídica, o MEI tem a obrigação de emitir nota fiscal.

Pode parecer só mais uma dificuldade imposta pelo sistema, mas a nota fiscal assegura à empresa e a seu cliente a troca ou devolução de valores, controle de seus ganhos e declarações anuais junto à receita federal.

A emissão de nota fiscal MEI é hoje a forma mais simples para o empreendedor apresentar segurança e confiança em sua empresa. Então, pensando no futuro e no sucesso da sua empresa, a Nota Fiscal pode ser uma grande aliada

Emitir nota fiscal é um passo fundamental no seu processo de formalização como MEI, abrindo portas para o crescimento do seu negócio. O documento tira você da informalidade e permite fechar negócios com empresas maiores, que exigem a nota para contratar serviços ou comprar produtos.

Além disso, a nota fiscal serve como comprovante de renda para obter crédito e simplifica o cálculo da sua declaração anual (DASN SIMEI).

Veja também: Como fazer uma nota fiscal?

A nota fiscal MEI:

Leia mais: Melhor maquininha de cartão para MEI

Não, você não paga nenhum imposto adicional para emitir notas fiscais. A sua única obrigação tributária mensal é o pagamento do DAS MEI (Documento de Arrecadação do Simples Nacional), que tem um valor fixo e já cobre os impostos devidos.

Este valor é atualizado anualmente com base no salário mínimo e garante seus direitos previdenciários, como a aposentadoria. Para 2025, com o salário mínimo fixado em R$ 1.547,00, os valores do DAS MEI são:

Além do DAS mensal, você deve entregar a DASN SIMEI (Declaração Anual do Simples Nacional). Nela, você informa o total do seu faturamento do ano anterior. O prazo para envio é sempre até o dia 31 de maio.

Leia mais: DAS MEI atrasado: como e onde pagar

Para emitir suas notas fiscais de serviço, você deve utilizar o sistema oficial do Governo Federal, o Portal Nacional de Emissão de NFS-e. Ele é a ferramenta gratuita e obrigatória para todos os MEIs prestadores de serviço no país.

Utilizar o emissor nacional oferece diversas vantagens para a sua rotina:

Emitir sua Nota Fiscal de Serviço eletrônica (NFS-e) pelo portal do governo é um processo simples. Siga estas etapas para garantir que tudo seja feito corretamente.

Primeiro, acesse o Portal de Gestão NFS-e e faça o login com sua conta gov.br. No primeiro acesso, você precisará preencher os dados da sua empresa e configurar um e-mail e senha para acessar o sistema.

Antes de emitir a primeira nota, vá até as Configurações (ícone de engrenagem). Lá, preencha os dados da sua atividade como MEI. Para agilizar o processo, cadastre seus serviços mais prestados na aba "Serviços Favoritos". Isso poupará tempo nas futuras emissões.

Na tela inicial, você terá a opção de "Emissão Simplificada", que é a mais recomendada para MEIs. Ela utiliza os dados do seu serviço favorito já cadastrado.

Na tela de emissão, você precisará preencher três informações principais:

Com todos os campos preenchidos, o sistema mostrará um resumo da nota fiscal. Revise todas as informações com atenção. Se tudo estiver correto, clique em "Emitir NFS-e".

Pronto! Sua nota fiscal foi emitida. Agora você pode baixar o documento em PDF (DANFSE) para enviar ao seu cliente e guardar em seus registros. Lembre-se que as notas devem ser armazenadas por 5 anos.

A nota fiscal MEI deve conter informações como a razão social e o CNPJ do MEI, descrição dos produtos ou serviços, valores da venda, impostos incidentes, dados do comprador, entre outras informações relevantes.

É fundamental que todas essas informações estejam corretas e completas na nota fiscal, pois qualquer erro ou omissão pode acarretar problemas futuros para o MEI, como autuações fiscais e dificuldades na comprovação das operações realizadas.

Além disso, é importante destacar que a nota fiscal é um documento fiscal e contábil, que deve ser arquivado pelo MEI por um período determinado pela legislação vigente. Portanto, é essencial que o MEI tenha um sistema de organização e armazenamento adequado para as suas notas fiscais.

Após emitir a nota, você deve enviá-la ao seu cliente. O envio do arquivo em PDF por meios digitais, como e-mail, é a forma mais prática e segura.

Além de enviar ao cliente, você tem a obrigação legal de arquivar todas as notas fiscais emitidas. Esse controle é essencial para a sua regularidade fiscal.

Guarde os documentos por, no mínimo, cinco anos a partir da data de emissão. Mantenha os arquivos organizados em uma pasta para facilitar o acesso.

Esse arquivamento comprova a legalidade das suas transações e protege seu negócio em caso de fiscalizações, garantindo transparência e segurança.

Erros no preenchimento podem acontecer, mas o sistema nacional oferece soluções para corrigi-los. Se você emitiu uma nota com dados incorretos, como o valor ou o CPF/CNPJ do cliente, existem duas formas principais de resolver a situação.

O cancelamento é a opção ideal se o serviço não foi efetivamente prestado ou se você percebeu o erro logo após a emissão. De acordo com as regras do sistema nacional, o emitente pode solicitar o cancelamento da NFS-e até o dia 2 do mês seguinte ao da competência. O processo é feito diretamente no portal onde a nota foi emitida.

Se o prazo para cancelamento já passou, a solução é a substituição. Nesse caso, você deve emitir uma nova nota fiscal, corrigindo as informações necessárias. No momento da emissão, o próprio sistema permitirá que você referencie a nota anterior, que será invalidada. A nota substituta terá validade fiscal.

Um MEI (Microempreendedor Individual) no Brasil pode emitir diversos tipos de notas fiscais, dependendo da natureza de sua atividade e da exigência do cliente ou fornecedor. A seguir estão os principais tipos de nota fiscal que um MEI pode emitir:

Basicamente, é preciso solicitar a NF para a Secretaria da Fazenda (SEFAZ) e buscar a nota impressa em um órgão responsável. A emissão de uma Nota Fiscal Avulsa depende da autorização da Sefaz. Sempre procure esse órgão para se informar sobre as regras.

A NFS-e (Nota Fiscal de Serviços Eletrônica) é um documento fiscal digital, usado para registrar a prestação de serviços. No caso do MEI, ela se aplica quando você realiza atividades de prestação de serviços e não é utilizada por quem atua no comércio ou indústria.

Ao emitir a NFS-e, você proporciona mais transparência para seus clientes e garante que está atuando de acordo com as exigências fiscais, o que gera maior confiança.

A emissão da NFS-e é centralizada no sistema nacional, sendo obrigatória para todos os MEIs prestadores de serviço. Você pode emitir a nota tanto pelo portal oficial quanto pelo aplicativo móvel NFSe Mobile. Para mais detalhes, consulte o manual de uso do emissor web disponibilizado pelo governo.

Para emitir uma NFS-e, é necessário informar dados como descrição do serviço prestado, valor do serviço, dados do cliente (CNPJ/CPF, endereço), entre outros.

Com as alterações, o MEI está isento de emitir:

A Nota Fiscal de Consumidor Eletrônica (NFC-e) é um documento fiscal digital utilizado para documentar operações comerciais de venda presencial ou para entrega em domicílio ao consumidor final, em substituição ao antigo cupom fiscal emitido por ECF (Emissor de Cupom Fiscal) e à nota fiscal de venda a consumidor, modelo 2.

A Nota Fiscal de Importação é fundamental para quem lida com produtos oriundos do exterior. Ela serve como base para a Receita Federal arrecadar os impostos correspondentes e monitorar a entrada de itens estrangeiros no Brasil.

Essencialmente, essa nota fiscal possibilita a regularização da mercadoria adquirida fora do país, permitindo que ela integre o inventário das empresas de maneira legítima. A omissão na emissão da Nota Fiscal de Importação pode levar à retenção dos produtos e até à imposição de sanções mais rigorosas ao empreendedor

Caso o MEI esteja autorizado a realizar operações de importação, ao receber os produtos importados, ele deve emitir uma Nota Fiscal de Entrada, detalhando as informações sobre os produtos, valores, impostos pagos na alfândega, entre outras informações relevantes.

A geração desse documento é realizada através do mesmo sistema usado pelo empresário para emitir as Notas Fiscais Eletrônicas (NF-e), e esse processo é necessário para liberar a mercadoria do ponto de despacho aduaneiro.

Para 2026, o limite de faturamento anual para o MEI continua oficialmente em R$ 81.000,00. No entanto, é fundamental que você acompanhe as notícias, pois este valor está em processo de revisão.

Existe um projeto de lei em tramitação avançada no Congresso que propõe aumentar o teto para R$ 144.913,41. Se aprovada, a mudança pode acontecer a qualquer momento. Caso seu faturamento ultrapasse o limite vigente, você precisará migrar para outra modalidade de empresa.

Leia mais: O que acontece quando o MEI ultrapassa o limite? Entenda como evitar e resolver pendências

Se o seu faturamento ultrapassar o limite anual, a responsabilidade de comunicar o desenquadramento do SIMEI (o sistema de recolhimento do MEI) é sua. O processo não é automático e exige sua ação para regularizar a situação da empresa e evitar problemas fiscais.

A solicitação deve ser feita online, diretamente no Portal do Simples Nacional. É altamente recomendável que você contrate um contador para te auxiliar nesse processo, garantindo que a transição para Microempresa (ME) seja feita corretamente.

Essa atualização significa que sua empresa mudará de formato jurídico. As opções mais comuns para quem deixa de ser MEI são Empresário Individual (EI) ou Sociedade Limitada Unipessoal (SLU), caso você continue sem sócios.

Leia mais: Empréstimo para MEI: Como conseguir e quais as melhores opções?

Emitir notas fiscais é um passo importante, mas a gestão do seu MEI vai além. Manter o controle de cada venda é essencial para não ultrapassar o limite de faturamento e organizar suas finanças.

Com a InfinitePay, você tem um PDV grátis no seu celular para registrar vendas, controlar o caixa e gerenciar seu negócio de forma simples. Tudo integrado à sua conta digital e às melhores soluções de pagamento, como o InfiniteTap, que transforma seu celular em maquininha.

Simplifique sua rotina e tenha a gestão completa do seu negócio na palma da mão. Conheça o PDV da InfinitePay e comece a usar hoje mesmo.