Descubra nossas melhores dicas e conselhos. Aprenda truques úteis para melhorar sua vida profissional e pessoal.

Entender como funciona o empréstimo é o primeiro passo para quem busca uma solução financeira prática, seja para quitar dívidas, realizar um sonho ou lidar com imprevistos.

Neste guia, você vai descobrir o que é um empréstimo, como ele funciona na prática e quais são os tipos mais comuns disponíveis no mercado.

Assim, fica mais fácil tomar uma decisão consciente e adequada à sua realidade.

O empréstimo é uma operação financeira em que uma instituição — como um banco ou fintech — disponibiliza um valor em dinheiro para o cliente, com a exigência de devolução em parcelas, acrescidas de juros e outros encargos.

Esse valor pode ser usado livremente, dependendo da modalidade contratada, e é uma alternativa comum para quem precisa de crédito de forma rápida.

💭 Você também pode gostar:

Ao solicitar um empréstimo, antes de liberar o valor solicitado, a instituição costuma realizar uma análise de crédito, considerando fatores como a renda mensal, histórico de pagamentos e nível de endividamento do solicitante.

O prazo para pagamento e as condições variam conforme o perfil do cliente, o tipo de empréstimo e o valor emprestado.

A contratação pode ser feita presencialmente ou online, e em muitos casos o dinheiro é liberado na conta em poucas horas.

Ainda assim, é essencial ler atentamente o contrato, conhecer o Custo Efetivo Total (CET) — que inclui juros, IOF e outras taxas — e garantir que o valor das parcelas se encaixa no seu orçamento mensal.

Para isso:

Com o Empréstimo Inteligente da InfinitePay, você tem acesso rápido ao crédito sem papelada, filas ou análise demorada.

O pagamento é feito de forma automática e proporcional às suas vendas — sem parcelas fixas, sem dor de cabeça.

E o melhor: com o Open Finance ativo, seu histórico com outras maquininhas também conta na hora de liberar o crédito, aumentando sua chance de aprovação com taxas mais justas.

Além disso, você pode antecipar pagamentos via Pix, reduzir juros e, depois de quitar, já pode solicitar uma nova oferta.

Simule já seu empréstimo pela InfinitePay

O empréstimo pessoal é uma das opções mais acessíveis do mercado. Ele pode ser solicitado por qualquer pessoa com renda comprovada e bom histórico de crédito, e geralmente não exige garantias.

Isso significa que o valor pode ser usado livremente — desde o pagamento de contas até reformas ou viagens.

Como não há necessidade de justificar o uso do dinheiro, essa modalidade costuma ter uma contratação simples e liberação rápida.

Por outro lado, a ausência de garantias faz com que os juros sejam mais elevados em comparação a outras formas de crédito.

É uma alternativa interessante para emergências ou projetos pontuais, desde que o tomador esteja atento às taxas e tenha um planejamento financeiro para arcar com as parcelas.

💡 Na InfinitePay, você pode simular e solicitar um empréstimo direto pelo app em segundos

O empréstimo consignado é uma modalidade em que as parcelas são descontadas automaticamente do salário, aposentadoria ou benefício do INSS do contratante.

Essa característica reduz o risco de inadimplência para a instituição financeira, o que se reflete em taxas de juros mais baixas em comparação a outros tipos de crédito.

É uma opção bastante utilizada por aposentados, pensionistas e servidores públicos com estabilidade no emprego, já que o valor das prestações é retido direto na fonte antes mesmo do dinheiro cair na conta.

Apesar de ser vantajoso em termos de juros, é preciso ter cautela: como o pagamento é automático, o tomador pode acabar comprometendo parte significativa da renda mensal, o que pode afetar o orçamento familiar se não houver um bom planejamento.

Esse tipo de empréstimo acontece quando o cliente opta por não pagar o valor total da fatura do cartão.

Nesse caso, o valor restante entra no crédito rotativo, que é uma das linhas de crédito com os juros mais altos do mercado.

Algumas instituições oferecem a alternativa de parcelar a fatura com taxas um pouco menores que as do rotativo, mas ainda assim elevadas.

O grande risco dessa modalidade é o acúmulo de dívidas, já que o crédito do cartão costuma ser fácil de acessar e pode passar despercebido como uma forma de empréstimo.

É importante considerar esse tipo de crédito como uma medida emergencial e utilizá-lo com responsabilidade, já que seu uso constante pode comprometer seriamente a saúde financeira.

👉 Leia também:

Contratar um empréstimo pode ser uma decisão estratégica — seja para cobrir emergências, investir no negócio ou reorganizar as finanças.

Mas, como qualquer solução financeira, ele tem seus prós e contras.

Por isso, antes de fechar negócio, é importante avaliar todos os aspectos com calma.

💡 E se a ideia é facilitar esse processo, a InfinitePay pode ser uma aliada: com contratação 100% online e análise automática via Open Finance, você tem mais poder de negociação e acesso a taxas mais justas, baseadas no histórico real do seu negócio.

Precisa de um reforço no caixa? Com a InfinitePay, você consegue crédito para o seu negócio de forma rápida, sem burocracia — e com taxas que fazem sentido para você.

Ao ativar o Open Finance no app, a gente acessa o histórico do seu negócio com outras maquininhas e bancos.

Com isso, você tem mais poder de negociação para conseguir empréstimos com juros mais baixos e maior chance de aprovação.

É crédito descomplicado e justo, direto na sua conta digital InfinitePay — do jeito que todo empreendedor merece.

Solicite seu empréstimo em poucos cliques e dê o próximo passo no seu negócio

Se você é microempreendedor individual e busca entender como emitir nota fiscal avulsa MEI, este guia é para você.

Aqui, vamos explicar de forma clara o que é esse tipo de nota, quando ela deve ser usada, quais são seus benefícios e o passo a passo para emiti-la de forma correta — tudo com base na legislação vigente e nas orientações das Secretarias da Fazenda estaduais e municipais.

O procedimento pode variar conforme o estado ou município, mas o passo a passo geral segue os seguintes passos:

Esse processo pode ser feito tanto para notas fiscais eletrônicas (NFA-e) quanto para modelos impressos, dependendo das regras locais.

⚠️ Atenção: Em alguns estados, como São Paulo, a nota fiscal avulsa tradicional deixou de existir. Desde setembro de 2023, o MEI deve emitir notas de serviço exclusivamente pelo Emissor Nacional da NFS-e ou aplicativo NFS-e Mobile, conforme o novo padrão federal.

💭 Você também pode gostar:

Erros podem acontecer na hora de emitir uma nota fiscal avulsa — seja no valor, descrição ou dados do cliente.

Felizmente, o cancelamento é possível na maioria dos casos, desde que respeitadas as regras de cada estado ou município. Veja o processo geral:

O prazo para cancelamento de uma nota fiscal avulsa MEI costuma ser de até 24 horas após a emissão, embora esse período possa variar conforme o estado — no Rio Grande do Sul, por exemplo, o prazo é de até 7 dias.

Para que o cancelamento seja aceito, é necessário cumprir alguns requisitos, como o fato de que a mercadoria ainda não pode ter sido enviada ou o serviço não pode ter sido prestado.

Além disso, em determinados sistemas, caso o destinatário já tenha reconhecido a nota, o cancelamento pode não ser mais permitido.

Caso a solicitação seja feita após o prazo ou a nota já tenha sido validada, pode ser exigida uma justificativa formal, e há situações em que multas podem ser aplicadas, conforme a legislação de cada prefeitura ou estado.

💡 Dica: Sempre verifique as regras do seu estado antes de emitir ou cancelar, para evitar retrabalho e complicações fiscais.

💭 Leia também:

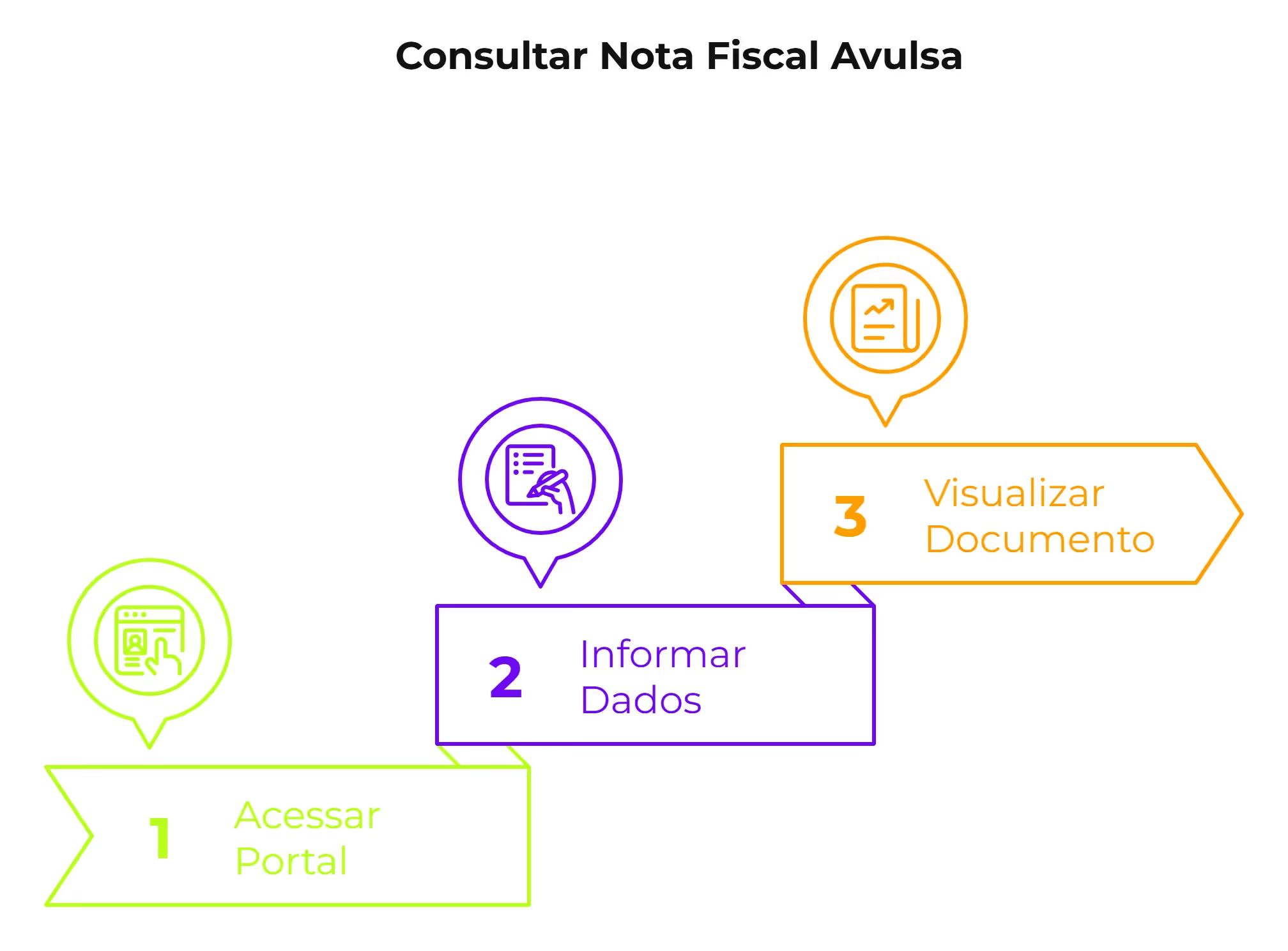

Consultar uma nota fiscal avulsa MEI é uma forma importante de verificar o status da emissão, garantir que os dados estejam corretos e manter o controle fiscal do negócio.

A consulta pode ser feita tanto pelo emissor quanto pelo cliente, seguindo estes passos:

Se a nota foi emitida via Portal Nacional da NFS-e, o MEI deve acessar o sistema com login Gov.br, selecionar a opção de consulta e preencher os dados da nota.

O procedimento é semelhante ao das secretarias estaduais, mas unificado para serviços prestados.

Clientes e empresas também podem consultar notas avulsas, desde que tenham os dados da nota, como número, valor ou chave de acesso. Isso facilita a validação da operação e reforça a transparência nas transações comerciais.

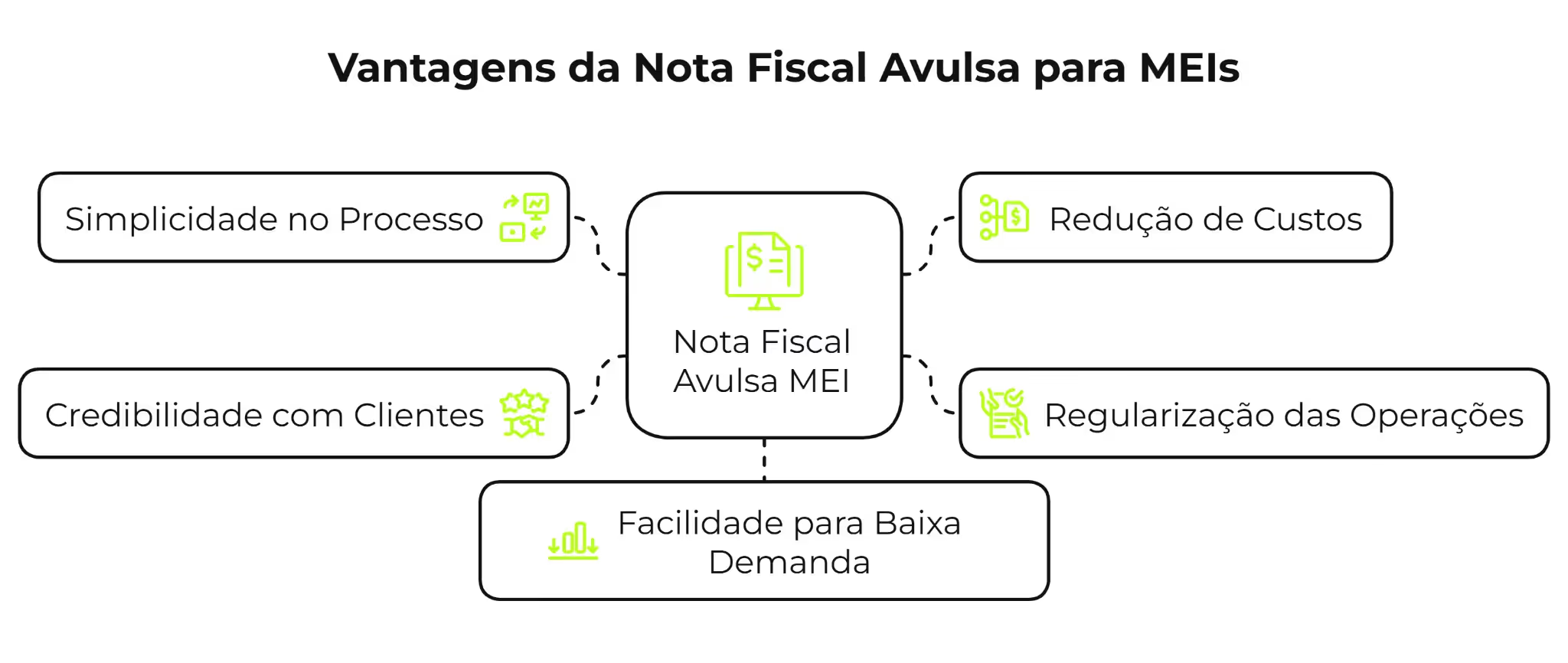

A nota fiscal avulsa para MEIs (também chamada de NFA ou NFA-e) é um documento fiscal emitido de forma esporádica, ideal para microempreendedores que não emitem notas com frequência ou não possuem sistema próprio de emissão.

Ela serve para regularizar transações comerciais pontuais, especialmente aquelas feitas com empresas (pessoas jurídicas), onde a emissão de nota fiscal é obrigatória por lei.

Ao contrário da nota fiscal eletrônica convencional (NF-e), que exige credenciamento e um sistema de emissão contínuo, a NFA pode ser emitida sob demanda diretamente nos portais das Secretarias da Fazenda ou prefeituras — com validade legal e aceitação nacional.

Além disso, esse tipo de nota é uma solução prática para formalizar vendas eventuais, dar mais credibilidade ao negócio e evitar problemas com o Fisco.

Emitir a nota fiscal avulsa MEI traz uma série de benefícios, especialmente para quem ainda está começando no mundo dos negócios ou realiza vendas ocasionais, como:

👉 Artigos relacionados:

A emissão da nota fiscal avulsa MEI é obrigatória em situações específicas e facultativa em outras, dependendo do tipo de cliente e da operação realizada.

Veja quando é necessário emiti-la:

Regularizar essas transações evita penalidades fiscais e transmite profissionalismo ao cliente, seja ele uma empresa ou consumidor final.

Emitir nota fiscal, controlar pagamentos e manter a organização financeira pode parecer complicado para quem está começando como MEI.

Por isso, contar com uma conta digital PJ completa faz toda a diferença para profissionalizar a rotina e ganhar tempo no dia a dia.

A conta PJ da InfinitePay foi pensada para atender empreendedores como você, que precisam de soluções simples, rápidas e sem burocracia.

Com ela, é possível:

Ter uma conta PJ InfinitePay ajuda o MEI a manter a formalização das vendas com mais organização e reforça a imagem profissional do seu negócio — especialmente para quem já está emitindo notas fiscais e quer ir além.

Garantir segurança financeira durante a gravidez é um desafio real para empreendedoras, por isso, o auxílio-maternidade MEI é um direito garantido que proporciona maior tranquilidade nesse período.

Atualmente, mais de 45% de mulheres possuem um CNPJ MEI ativo. Por isso, conhecer todos os detalhes sobre requisitos, documentos e valores é fundamental para solicitar esse benefício sem complicações.

Neste guia você confere um passo a passo detalhado para esclarecer todas as suas dúvidas e evitar erros comuns.

O auxílio-maternidade MEI é um benefício previdenciário garantido pelo INSS para microempreendedoras individuais (MEIs) que contribuem regularmente.

Ele permite o afastamento remunerado das atividades profissionais por um período de até 120 dias, assegurando suporte financeiro em momentos como maternidade, adoção ou outras situações previstas em lei.

💭 Você também pode gostar:

De maneira geral, para solicitar o auxílio-maternidade MEI, você precisa, primeiramente, estar formalizada como MEI e ter feito no mínimo 10 meses de contribuição mensal do DAS-MEI.

Esse período é contado retroativamente desde a data do parto, adoção ou decisão judicial pela guarda da criança.

Além disso, você também deve seguir alguns critérios conforme a situação atual da gravidez em que se encontra:

Sim, homens também podem solicitar o auxílio-maternidade MEI, porém para situações específicas, sendo elas:

Na adoção ou guarda, o processo é semelhante ao das mulheres. Basta apresentar a documentação necessária e seguir os mesmos trâmites.

Já no caso de falecimento da mãe biológica, o pai pode solicitar o benefício desde que o óbito ocorra durante o período de direito ao auxílio. Ele receberá o valor proporcional ao tempo restante dos 120 dias previstos originalmente.

⚠️ Caso precise ser atendido presencialmente, escolha a agência mais próxima para análise do pedido.

Artigos relacionados:

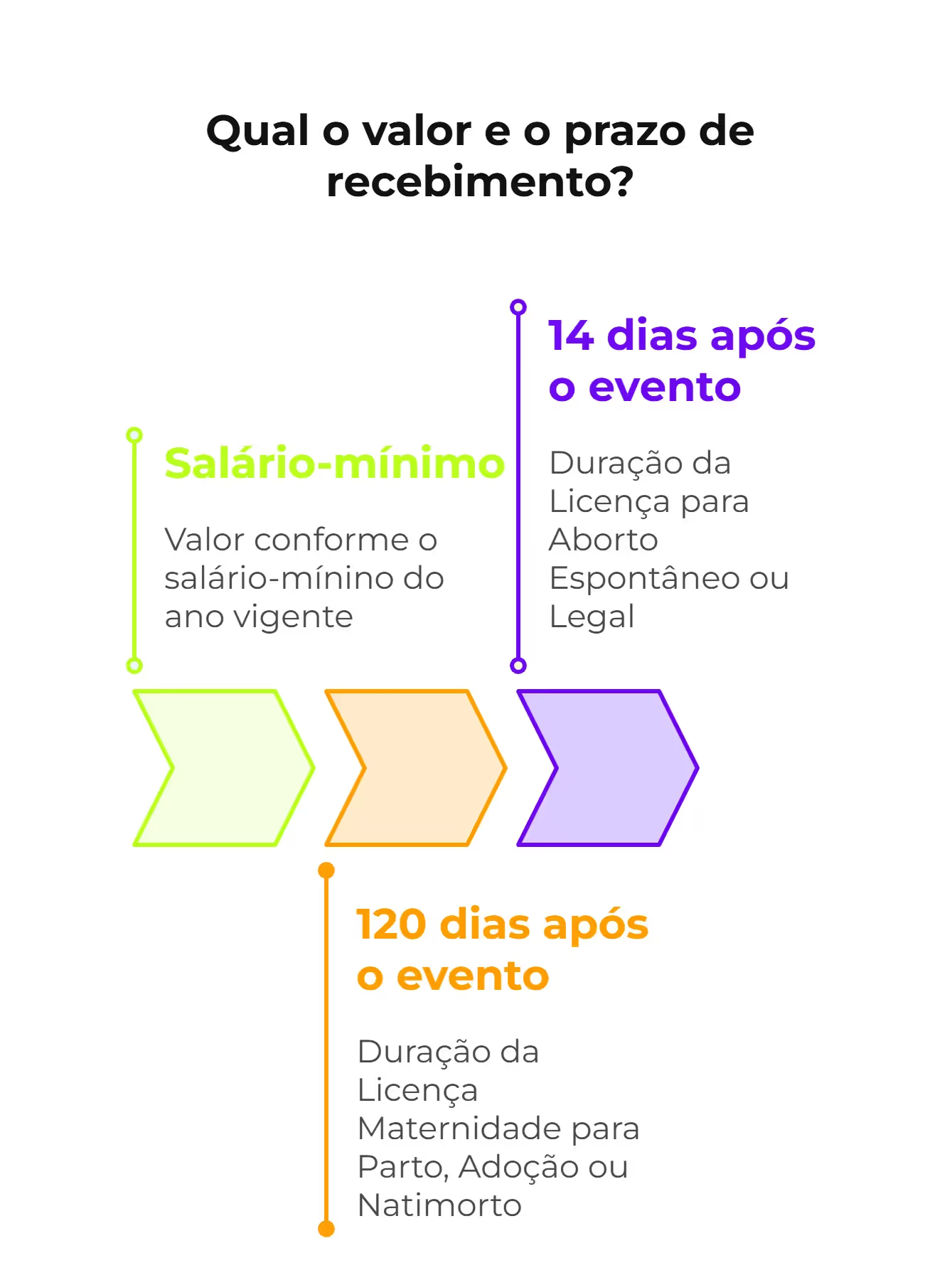

Para MEIs, o valor do auxílio-maternidade será sempre equivalente ao salário mínimo vigente, sem valores superiores ou inferiores. Portanto, em 2025, esse valor é de R$ 1.518,00.

A duração do Auxílio-maternidade MEI varia conforme o evento que motiva o benefício, para:

Sim, mães autônomas têm direito ao auxílio-maternidade, também chamado de salário-maternidade, desde que tenham se enquadrem nas seguintes condições:

Esse direito foi ampliado em 2024 pelo Supremo Tribunal Federal (STF), eliminando a exigência de carência de 10 meses de contribuição, como acontece para MEIs.

Vale dizer que o valor é calculado com base na média das contribuições realizadas nos últimos 12 meses.

Caso tenha contribuído apenas uma vez, o valor será equivalente à última contribuição realizada.

Já o prazo do benefício garante um afastamento remunerado de 120 dias, podendo começar até 28 dias antes do parto ou na data do nascimento/adoção.

👉 Vendedor autônomo pode ser MEI?

Durante o período da maternidade, manter a estabilidade financeira é essencial — e a InfinitePay está ao seu lado para tornar isso mais simples.

Além de ajudar você a organizar sua rotina de contribuições com a conta digital, que automatiza o controle dos pagamentos obrigatórios como MEI, a InfinitePay também oferece empréstimos facilitados para quem precisa de fôlego financeiro extra nesse momento tão importante.

Com a Conta InfinitePay, você centraliza sua movimentação, mantém seu CNPJ em dia e ainda pode acessar crédito com mais agilidade, sem burocracia.

Tudo isso enquanto se dedica ao que realmente importa: sua família e seu bem-estar.

Abra sua conta InfinitePay em menos de 5 minutos e aproveite soluções feitas para apoiar você em todas as fases da sua jornada como empreendedora.

Se você está em busca do melhor banco para MEI, já deve ter percebido que as opções são muitas — e nem sempre é fácil entender qual realmente vale a pena para o seu negócio.

Neste artigo, reunimos as principais alternativas disponíveis no mercado para ajudar você a tomar uma decisão mais estratégica e econômica.

Aqui, você vai encontrar um comparativo entre 6 instituições populares entre microempreendedores, além de um olhar aprofundado sobre os benefícios da conta PJ da InfinitePay, que tem se destacado pela praticidade e isenção de taxas.

Continue lendo para conferir a tabela comparativa, os diferenciais de cada banco e entender o que avaliar antes de abrir sua conta.

Para definir quais são os melhores bancos para MEI, consideramos os principais critérios que impactam diretamente a rotina do microempreendedor: custo-benefício, funcionalidades oferecidas, praticidade no uso e reputação da instituição.

O comparativo abaixo leva em conta os seguintes fatores:

Confira a tabela geral comparativa:

| Banco | Tarifa mensal | Taxa de vendas (a partir de) | Recebimento das vendas | Nota no Reclame Aqui |

|---|---|---|---|---|

| InfinitePay | Grátis | Débito: 0,75% Crédito: 2,69% 12x: 8,99% |

Até 1 dia útil | 8.9 (RA1000) |

| Banco Laranja | A partir de R$ 139/mês ou gratuita ao faturar R$ 20 mil/mês | Débito: 1,39% Crédito: 2,69% 12x: 4,04% |

Até 30 dias úteis | 7.5 |

| Banco Preto | R$ 12/mês ou gratuito com gastos de R$ 1.000 no cartão, R$ 5.000 de faturamento ou R$ 3.000 investidos | Débito: 1,89% Crédito: 4,89% 12x: 5,09% + 1,89% por parcela |

Até 2 dias úteis | 5.6 |

| Banco Vermelho | R$ 50/mês com até 100% de desconto em condições específicas (Pix + Getnet) | Débito: 1,89% Crédito: 2,99% 12x: não informado |

Até 2 dias úteis | 6.1 |

| Banco Branco e Laranja | Grátis | Débito: 1,39% Crédito: 1,65% 12x: Não informado |

Não informado | 7.7 |

Você também pode se interessar:

A InfinitePay oferece uma conta PJ gratuita, sem tarifa de manutenção, com funcionalidades voltadas à rotina do microempreendedor.

As taxas de venda estão entre as mais competitivas do mercado, sendo a partir de:

Outro diferencial é o prazo de recebimento das vendas: o saldo entra na conta em até 1 dia útil, o que contribui para manter o fluxo de caixa mais saudável.

A InfinitePay também se destaca pela excelente reputação no Reclame Aqui, com nota 8.9 e selo RA1000, o que demonstra um alto nível de satisfação por parte dos usuários.

Além das taxas atrativas, a conta PJ da InfinitePay também traz soluções de vendas para MEIs como link de pagamento, Pix ilimitado, gestão de cobranças com mensagens automáticas e loja virtual gratuita.

Portanto, a InfinitePay é o melhor banco para MEI, já que foi pensado para simplificar a operação e o crescimento de pequenas e médias empresas.

Abra já sua conta MEI na InfinitePay

O Banco Laranja é uma opção tradicional que oferece conta para MEIs com uma tarifa de manutenção a partir de R$ 139/mês, que pode ser zerada ao atingir faturamento de R$ 20 mil por mês.

As taxas de vendas começam a partir de:

O prazo de recebimento das vendas pode chegar a até 30 dias úteis, o que pode ser um ponto de atenção para quem depende de giro rápido.

No Reclame Aqui, a nota é 7.5, refletindo uma reputação regular.

Apesar da solidez e da estrutura do banco, as condições podem não ser vantajosas para microempreendedores que ainda estão começando ou que possuem um faturamento mais baixo.

O Banco Preto oferece uma conta digital com tarifa de manutenção de R$ 12/mês, que pode ser isenta ao cumprir uma das seguintes condições: gastos mensais de R$ 1.000 no cartão, faturamento de R$ 5.000/mês, ou R$ 3.000 investidos.

As taxas cobradas são a partir de:

O prazo de recebimento das vendas é de até 2 dias úteis, o que pode ser positivo para quem precisa de liquidez.

No entanto, o banco apresenta nota 5.6 no Reclame Aqui, indicando um volume maior de reclamações não resolvidas ou com baixa satisfação.

Apesar de oferecer serviços digitais e possibilidades de isenção, o conjunto das taxas pode pesar para o MEI que está buscando enxugar os custos.

Leia mais:

O Banco Vermelho disponibiliza uma conta PJ voltada ao MEI com tarifa de manutenção de R$ 50/mês.

Apesar disso, mediante algumas condições pode ser grátis: é necessário cadastrar o CNPJ como chave Pix, fazer 5 pagamentos no mês e faturar R$ 1.000 com a maquininha deles.

As taxas de venda nessa maquininha são a partir de:

O prazo de recebimento das vendas é de até 2 dias úteis, o que é razoável para quem precisa de previsibilidade no fluxo de caixa.

A reputação no Reclame Aqui é nota 6.1, o que indica um nível de satisfação mediano entre os usuários.

Embora ofereça condições de desconto na tarifa, as exigências para isenção podem ser um obstáculo para microempreendedores com faturamento menor ou que ainda estão em fase de estruturação.

O Banco Branco e Laranja é uma alternativa digital que oferece conta gratuita para MEI, com foco em operações 100% online.

Não há cobrança de tarifa mensal, o que atrai principalmente empreendedores que estão começando, suas taxas se iniciam a partir de:

O prazo de recebimento das vendas não foi informado, e esse é um ponto que pode dificultar a tomada de decisão para quem precisa deseja tomar uma decisão sem contatar a empresa.

Essa opção do ranking está em 2º lugar na reputação no Reclame Aqui é nota 7.7, atrás somente da InfinitePay, o que indica bom nível de satisfação do público.

Escolher o banco ideal para MEI depende da fase do seu negócio e da rotina financeira que você quer manter.

Antes de decidir, pense no que é prioridade: reduzir custos, receber rápido, ter uma conta simples de usar ou contar com soluções extras que ajudem a vender mais.

Bancos tradicionais costumam exigir mais movimentações para isentar tarifas, enquanto soluções digitais oferecem gratuidade e agilidade desde o início.

Já instituições que vão além da conta — oferecendo loja online, links de pagamento ou ferramentas de cobrança — entregam mais valor no dia a dia.

No fim, o melhor banco é aquele que funciona para você.

Artigos relacionados:

A Conta PJ InfinitePay foi pensada para descomplicar a vida do microempreendedor.

Com ela, você não precisa escolher entre praticidade e economia — você tem os dois.

Sem tarifa mensal, com Pix ilimitado, gestão de cobranças com aviso automático de inadimplência e loja online gratuita, a conta InfinitePay vai além do básico e entrega uma estrutura completa para vender, cobrar e organizar suas finanças.

E o melhor: com taxas competitivas e recebimento na hora ou até 1 dia útil!

Assim, você não precisa esperar semanas para acessar o dinheiro que é seu.

Está pronto para simplificar sua vida financeira e focar no crescimento do seu negócio?

Abra sua conta PJ InfinitePay em apenas 5 minutos

A demora na entrega leva 72% dos consumidores brasileiros a abandonar uma compra online, conforme mostra pesquisa da Opinion Box sobre prazos de entrega.

Frente a essa realidade, entender o Sedex 10, como funciona e quais suas vantagens tornou-se imprescindível.

Especialmente voltado para pequenas e médias empresas, profissionais de logística e indivíduos que precisam enviar mercadorias perecíveis ou valiosas rapidamente, este serviço dos Correios pode garantir maior eficiência operacional e melhoria na satisfação dos clientes.

Neste guia, você entenderá melhor sobre Sedex 10, seus prazos de envio, preços e principais diferenças entre essa modalidade e outras opções disponíveis de Sedex.

Você também pode se interessar:

O Sedex 10 é uma modalidade expressa dos Correios, que permite entregar mercadorias até as 10 horas da manhã do primeiro dia útil após a postagem.

Com uma logística acelerada e rigorosa, ele atende empresas e pessoas que precisam agilidade em entregas, garantindo prazos mais confiáveis.

Mas, ele ainda não atende todas as regiões, portanto, para utilizar este serviço, é preciso conferir se ele está disponível no CEP do destinatário.

Para consulta detalhada sobre disponibilidade local, recomenda-se sempre consultar disponibilidade e preços no simulador oficial dos Correios.

Os Correios oferecem outras modalidades além do Sedex 10, com diferentes prazos, preços e áreas de cobertura.

Entender as características de cada tipo ajuda a escolher a melhor alternativa, principalmente se você atua com e-commerce, logística ou gestão de pequenas e médias empresas.

A seguir, explicamos os principais serviços disponíveis e para quais situações eles são mais indicados.

O Sedex comum é a opção padrão de entrega expressa dos Correios. Ele oferece uma boa relação entre custo e agilidade, atendendo praticamente todo o território nacional.

O Sedex 12 também oferece entrega rápida, mas com prazo estendido até o meio-dia do dia útil seguinte à postagem.

Entre todas as modalidades, o Sedex Hoje é a mais rápida. Ele permite que a encomenda chegue no mesmo dia da postagem, até às 23h.

O Sedex a Cobrar é uma opção onde o destinatário paga pelo envio no momento da entrega.

O remetente arca com o custo inicialmente, mas recebe o valor de volta após a confirmação do pagamento via Vale Postal.

Leia mais:

Agora que você entendeu como funciona o Sedes 10 e outras modalidades de envio dentro dessa categoria, vale saber que existem outros serviços para facilitar e otimizar a logística de entregas.

Veja os principais:

O Aviso de Recebimento é indicado para quem precisa de uma comprovação formal de que a entrega foi feita ao destinatário.

O carteiro coleta a assinatura da pessoa que recebeu a encomenda e, posteriormente, o remetente tem acesso a esse comprovante.

Esse serviço é bastante utilizado em envios de documentos legais, contratos ou itens valiosos, ja que ele conta com vantagens como comprovação formal da entrega, diferentes formatos de retorno (físico ou digital) e maior segurança jurídica para o remetente.

Existem três tipos disponíveis:

O serviço de Valor Declarado é uma forma de proteção financeira para o remetente, especialmente em casos de extravio, roubo ou avaria da encomenda.

Nele, o remetente informa o valor do item enviado e paga um adicional proporcional. Se houver algum imprevisto, a indenização é baseada nesse valor declarado.

O valor máximo de indenização varia conforme o tipo de serviço utilizado, sendo mais limitado no PAC e mais elevado no SEDEX.

Muito utilizado por quem envia itens de alto valor, como eletrônicos, documentos importantes e joias.

O serviço de Mão Própria garante que a encomenda seja entregue somente à pessoa indicada pelo remetente.

O destinatário precisa apresentar um documento com foto para receber o objeto e é possível indicar até três pessoas autorizadas.

Essa modalidade é essencial para o envio de documentos confidenciais, contratos ou objetos que exigem segurança reforçada na entrega.

Isso porque ela serve como uma garantia de entrega ao destinatário correto e oferece mais segurança em envios sigilosos.

A Coleta Programada é voltada para quem faz envios frequentes, como empresas de e-commerce. Os Correios programam coletas em dias e horários fixos, de acordo com a rotina do cliente, evitando o deslocamento até uma agência.

É uma solução prática para negócios que trabalham com alto volume de postagens e precisam de:

O Pagamento na Entrega, também conhecido como contra reembolso, permite que o destinatário pague pelo produto no momento em que o recebe.

O valor é então repassado ao remetente pelos Correios, por meio de um Vale Postal.

Muito comum em vendas online, esse serviço traz mais segurança para quem compra e para quem vende, reduzindo risco de inadimplência para o vendedor e aumentando a confiança do comprador.

Artigos relacionados:

O serviço de Grandes Formatos é indicado para envio de objetos que excedem as dimensões padrão dos Correios.

É exclusivo para clientes com contrato e exige o cumprimento de regras específicas de envio.

Essa modalidade permite que empresas de setores como móveis, decoração ou maquinário consigam operar com os Correios mesmo com produtos volumosos.

Sabia que você pode facilitar toda a sua logística de envio com uma loja online e gratuita?

Com a loja virtual da InfinitePay, você consegue inserir automaticamente a melhor opção de frete no momento do checkout para o seu cliente, graças à integração com a Melhor Envio.

Com ela você:

Crie gratuitamente sua loja online InfinitePay em menos de 5 minutos

O Pix por aproximação é a nova funcionalidade do sistema de pagamentos instantâneos do Banco Central que permite pagar compras presenciais apenas aproximando o celular da maquininha ou em smartphones com tecnologia NFC — sem precisar escanear QR Code ou digitar dados manualmente.

A tecnologia usada é a mesma presente nos cartões contactless, chamada NFC (Near Field Communication), e traz mais praticidade e agilidade para quem compra e para quem vende.

O objetivo deste artigo é mostrar como o Pix por aproximação funciona na prática, o que você precisa para usar e quais as vantagens para consumidores e empreendedores.

É uma modalidade do Pix que permite a realização de pagamentos presenciais ao aproximar o celular da maquininha ou de smartphones, utilizando a tecnologia NFC — a mesma usada nos cartões por aproximação.

Em vez de abrir o aplicativo do banco, escanear um QR Code e digitar valores, o usuário só precisa:

Isso torna a experiência muito mais rápida e fluida — parecida com a de quem paga com cartão contactless.

Além disso, a função pode ser utilizada tanto por carteiras digitais (como Google Pay) quanto por aplicativos de instituições bancárias, desde que eles já tenham habilitado essa funcionalidade.

Você também pode se interessar:

O Pix por aproximação funciona por meio de um celular Android com tecnologia NFC, conectado à internet e que possua uma conta bancária ou carteira digital Google vinculada com suporte essa modalidade.

Já a maquininha ou o celular do lojista precisa estar habilitada para aceitar o Pix por aproximação.

É possível ativar através do app do seu banco ou pela sua carteira digital do Google.

No seu celular Android com NFC, basta abrir o app Carteira do Google (Google Pay) ou o app do seu banco e seguir os seguintes passos:

Esse tipo de pagamento é tão seguro quanto outras formas de Pix, e elimina etapas manuais — o que reduz filas e melhora a experiência de compra.

Além disso, é possível configurar limites de valor por transação, que por padrão começam em R$ 500, mas podem ser personalizados no app do banco.

Sim. O Pix por aproximação é considerado seguro pelo Banco Central e pelas instituições que oferecem a funcionalidade.

Toda transação exige a autenticação do usuário — por senha, biometria ou reconhecimento facial — antes da conclusão do pagamento.

Além disso, por utilizar a tecnologia NFC, a comunicação entre o celular e a maquininha ocorre por aproximação direta e criptografada, o que reduz o risco de interceptações.

Para aumentar ainda mais a segurança, é importante seguir boas práticas no dia a dia:

Qualquer pessoa com um celular Android com tecnologia NFC, acesso à internet e conta em uma instituição financeira ou carteira digital compatível pode usar o Pix por aproximação.

É importante que:

Atualmente, o uso ainda depende da disponibilidade da funcionalidade em cada banco ou carteira, já que a implementação está sendo feita de forma gradual no mercado.

📌 Para verificar se seu banco ou app já oferece a opção, acesse o aplicativo e procure por “Pix por aproximação” nas opções de pagamento ou entre em contato com a instituição.

Artigos relacionados:

O Pix por aproximação possui limites de valor estabelecidos inicialmente em R$ 500 por transação, quando o pagamento é feito por meio de uma carteira digital (Google Pay).

No entanto, esses valores podem ser personalizados de acordo com a instituição financeira. Quem utiliza o Pix por aproximação direto no aplicativo do banco pode ajustar os limites diários e por operação conforme preferir.

Além disso, os limites do Pix tradicional seguem valendo — o que significa que a segurança do sistema é mantida mesmo com a conveniência da nova funcionalidade.

🔍 Importante: não há cobrança adicional para usar o Pix por aproximação, seja pelo app do banco ou por uma carteira digital.

Apesar de parecerem semelhantes, o Pix por aproximação e o pagamento com cartão contactless funcionam de formas distintas — tanto na operação quanto na segurança.

Utiliza a tecnologia NFC, mas está vinculado ao sistema do Banco Central.

Toda transação exige autenticação do usuário, como senha, biometria ou reconhecimento facial, o que garante um alto nível de segurança.

É uma alternativa gratuita para o pagador e também para o lojista, já que segue as mesmas regras do Pix tradicional, sem taxas por transação.

Também usa NFC, mas funciona por meio das bandeiras de cartão (como Visa ou Mastercard).

Para valores baixos — geralmente até R$ 200 — a transação pode ser feita sem senha, o que facilita, mas também aumenta o risco em caso de perda ou roubo do cartão.

Além disso, lojistas normalmente pagam taxas por esse tipo de transação.

Vale dizer que ambos utilizam as carteiras digitais de forma intermediária — desde que a instituição financeira permita.

Ou seja, você vincula sua conta ou cartão à carteira, e ela pode ser usada tanto para pagamentos por aproximação no cartão quanto no Pix

Além disso, a segurança das duas modalidades continua alta, pois transações realizadas por meio delas exigem o bloqueio do celular e/ou a autenticação no app.

Leia mais:

A conta digital da InfinitePay é gratuita, 100% online e pensada para facilitar sua vida financeira — seja para uso pessoal ou para empreender.

Além disso, aqui você já consegue usar o InfiniteTap para receber via Pix por aproximação dos seus clientes.

Com a InfinitePay, você acompanha as inovações do mercado e ainda facilita a vida do seu cliente:

Com ela, você tem:

Comece agora a vender com Pix por aproximação e outras formas de pagamento — tudo no mesmo lugar.

Com a InfinitePay, você tem praticidade, economia e tecnologia para vender mais todos os dias.

📲 Venda no Pix por aproximação com taxa 0% pela conta InfinitePay