Confira conteúdos sobre seu dinheiro

Nenhum negócio sobrevive ao competitivo mercado empresarial brasileiro por muito tempo sem uma boa gestão. Fazer a conciliação bancária e ter todos os números da sua empresa na ponta do lápis é essencial para sobreviver no Brasil.

Segundo especialistas, inclusive, a falta de gestão profissional é uma das principais ameaças para as PMEs.

Dentre os principais pontos a serem considerados no gerenciamento de uma companhia, é preciso levar em conta todas as questões financeiras e de controle interno que permitem a uma organização atingir o tão desejado equilíbrio orçamentário.

Agora, visando oferecer outro conteúdo relevante para você e seu negócio, lhe forneceremos um passo a passo sobre como fazer conciliações bancárias. Vamos lá?

Antes de começarmos, é importante definir do que se trata a conciliação bancária. Ela é uma ferramenta de extrema importância para a gestão financeira de uma empresa, independentemente de seu tamanho.

Em linhas gerais, a conciliação bancária nada mais é do que a relação entre os controles financeiros internos de um negócio e as movimentações da conta ou das contas de uma empresa. Na prática, nada mais é do que você comparar o seu sistema de gestão, a sua planilha ou o seu caderno com o extrato do seu banco em um determinado período!

Ou seja, é neste momento que o empreendedor compara, de lado a lado, todas as despesas, recebimentos e o saldo disponível da empresa. Assim, é possível conferir se as movimentações realizadas foram de fato efetivadas, e se existem divergências nos resultados apresentados.

Suponha, por exemplo, que você deseja avaliar se as entradas e saídas do negócio estão de acordo com o saldo de seu banco. É através do processo de conciliação bancária que você consegue traçar comparativos entre esses dados e mensurar se está tudo dentro dos conformes na gestão financeira da empresa.

Dessa forma, você garante que o controle da sua empresa está correto e não cai na armadilha de achar que tem uma quantia de dinheiro disponível e quando vai ver no banco... Cadê?

Diversos empreendedores dependem dessa tarefa para evitarem prejuízo, principalmente se recebem por cartões de crédito ou débito e boletos. Nestes casos, os valores arrecadados das vendas ou das prestações de serviço caem na conta bancária da pessoa jurídica. Através da conciliação é possível, então, conferir se o crédito esperado de fato caiu em sua conta, e entender seu capital de giro.

Levando este benefício em consideração, já fica mais do que clara a importância de realizar conciliação bancária dentro de qualquer empresa. Afinal, ter conhecimento do que de fato entrou em sua conta bancária e se você realmente recebeu por suas vendas, é essencial para o desenvolvimento de qualquer empreendimento.

Leia mais: O que é capital de giro

A conciliação bancária é uma ação crucial e corriqueira dentro do dia a dia de qualquer departamento financeiro. Como dissemos, seu principal intuito é o de analisar se há inconsistências ou se todos os dados do controle interno (entradas e saídas de capital) estão batendo.

Especialmente quando tratamos de estabelecimentos que lidam com muitas vendas diárias provenientes de diferentes fontes (cartões de crédito, débito, pagamento a vista, boleto bancário), a conciliação bancária é uma ferramenta indispensável e capaz de prover cenários financeiros diários, semanais, mensais, anuais ou mesmo de um período específico, e que ajuda a validar seu fluxo de caixa.

Dessa forma, você garante que sempre terá capital disponível para realizar as suas operações cotidianas, ou para o cumprimento de obrigações, como faturas de fornecedores, empréstimos, financiamentos bancários etc.

Pensando no curto prazo, a conciliação bancária pode parecer um esforço extra que, para quem não tem tanto tempo disponível, pode ser irrelevante. Porém, realizando este controle durante longos períodos (meses, anos) vai ficar perceptível a quantidade de perdas que podem ser evitadas com esta prática.

Baixe agora nossa planilha de fluxo de caixa. É grátis!

É importante salientar, também, que se o acompanhamento das entradas e saídas possuem valores errados, consequentemente o gestor financeiro vai basear-se em cálculos errados, resultando em estratégias que podem gerar prejuízos futuros para a empresa.

Valores que não condizem com a realidade resultam em falhas no acompanhamento do fluxo de caixa da empresa, e isto pode se tornar um problema grave a médio ou longo prazo, colocando em risco o futuro do empreendimento. Já pensou se chega no dia de um pagamento e não tem dinheiro no banco?

Outra questão a ser pontuada são os prejuízos recorrentes que podem acontecer quando não se acompanha o extrato bancário com frequência. Isso costuma acontecer quando existem taxas cobradas em cima de serviços prestados por bancos e operadoras.

Por exemplo, quando se contrata o serviço de uma adquirente (aquela que provê a maquininha, que possibilita, para o varejista, aceitar cartão em seu estabelecimento), taxas diversas são cobradas para diferentes tipos de transação. Muitas empresas altera essas taxas sem aviso prévio, resultando em um gasto extra para o empreendedor, que muitas vezes não tem conhecimento da cobrança indevida. A conciliação bancária permite um acompanhamento mais efetivo em relação a estes valores que, muitas vezes, são cobrados sem que o empreendedor perceba.

Na InfinitePay, que oferece meios de pagamento para o empreendedor, as taxas são transparentes e sem pegadinhas, justamente para facilitar a vida dos empreendedores. Oferecemos uma calculadora de taxas para nossos clientes saberem quanto vão receber em cada venda.

A conciliação bancária pode ser uma ferramenta atrelada diretamente ao planejamento estratégico da empresa, permitindo uma visão mais detalhada de todas as despesas e lucros do estabelecimento.

O resultado? Uma ferramenta indispensável de controle, capaz de te guiar para planejar e construir o seu negócio de acordo com os objetivos traçados para ele!

Agora que já entendemos a importância e a definição de conciliação bancária, vamos verificar como fazer a conciliação bancária e de que modo ela deve ser implementada na cultura de uma empresa.

Confira o passo a passo:

O primeiro passo para uma conciliação bancária completa e eficaz consiste em registrar, todos os dias, quais foram as movimentações de entrada e saída de suas contas. Neste processo, leve em conta tudo: desde pequenas taxas cobradas pelos bancos, até a entrada de volumes mais substanciais, como aquelas vindas de maquininhas, vendas por celular, Pix, link de pagamento ou boleto. Exemplos de saídas: pagamentos de fornecedores, contas fixas, recebimentos de clientes, pagamentos de salários, impostos, tarifas bancárias etc.

Você deve guardar notas fiscais, recibos, extratos, comprovantes de depósitos, pagamentos e transferências bancárias. Isso servirá como prova para os casos de identificação de valores que não caíram em sua conta. Dessa forma, você estará fazendo o controle interno do caixa da sua empresa, registrando diariamente as entradas e saídas de dinheiro, além do seu saldo bancário.

Uma dica: É muito importante que você registre os lançamentos de acordo com a data de movimentação de caixa deles. Por exemplo:

Esse controle garante que você respeite os prazos de pagamento e evite pagar multas por atraso. Além disso, o acompanhamento detalhado de todas as movimentações de entrada e saída junto ao seu extrato bancário vai permitir que você identifique dados divergentes, na hora da conferência entre os números e as datas.

Em seguida, é preciso validar se os saldos do controle interno (tanto o inicial, quanto o final) conferem com as informações do extrato bancário.A forma mais comum é através da comparação do arquivo do banco, geralmente no formato OFX ou PDF, com o seu sistema interno.

Extrato na mão, controle interno na outra... Ao que devemos ficar atentos para fazer uma boa conciliação bancária?

Com esse checklist você conseguirá fazer uma conciliação bancária eficiente!

Bônus: Se você conseguir agrupar os lançamentos por categorias, você terá uma visão ainda melhor sobre sua empresa.

Dessa forma você conseguirá saber por exemplo, onde está o seu maior custo (É no custo das mercadorias? Nas despesas fixas? Nas despesas com funcionários? Impostos?)

Finalmente, caso tenha sido localizada alguma inconsistência na etapa anterior, é hora de aplicar a devida correção nos dados de modo que todos os lançamentos do controle interno reflitam a realidade das finanças do negócio.

Lembrando que notas fiscais, boletos, extratos e comprovantes devem ser guardados para futuro lançamento contábil.

Caso tenha alguma divergência entre os registros do seu controle interno e banco, procure olhar os documentos originais de cada lançamento. Erros comuns que podem acontecer são erros de digitação na hora da inclusão do dado, duplicidade de venda, multa/desconto por atraso não previsto, entre outros.

Caso você faça vendas por cartão, atente-se ao fato de que podem haver transações que não foram processadas totalmente (mesmo com o comprovante sendo impresso na máquina). Para isso, é importante que você faça a conciliação entre o seu sistema de vendas e o extrato das operadoras.

Além disso, pode haver também atraso no pagamento das suas vendas por parte das operadoras de cartão de crédito. Verifique se isso acontece e entre em contato com a sua operadora para corrigir as pendências.

Caso você faça vendas por cartão, também é necessário realizar o controle das taxas cobradas pelas operadoras. Todas as taxas foram cobradas corretamente Além disso, confira se todas as tarifas bancárias (como TED ou DOC) estão previstas no seu controle interno.

Alguns impostos sob operações, como IOF (Caso você tenha feito alguma operação internacional ou alguma aplicação financeira) também pode gerar diferenças na hora de conferência do saldo.

Leia mais: IOF: O que é e como funciona

Se você precisa de dinheiro rápido e com taxas transparentes, conheça a maquininha de cartão da InfinitePay. Taxas sem surpresas, a partir de 1,38% no débito. E você ainda escolhe se quer receber na hora ou em 1 dia útil.

Com a evolução do pagamento por aproximação graças ao NFC, não precisamos mais de uma carteira recheada de cartões ou dinheiro vivo.

Para dispositivos Android, existem duas soluções disponíveis e dúvidas a respeito de vantagens, desvantagens e características individuais podem surgir.

Neste artigo, entraremos em detalhes e te ajudaremos a descobrir qual opção é melhor para você: Samsung Pay ou Google Pay.

Além disso, você também confere uma opção de cartão virtual com 1,5% de cashback para adicionar à sua carteira digital e como aceitar pagamentos por aproximação no seu celular.

Lançado em 2015, o Samsung Pay é a resposta da Samsung ao mundo em rápida mudança dos pagamentos digitais.

Projetado para ser versátil e seguro, ele veio para transformar os dispositivos da Samsung em verdadeiras carteiras digitais.

Leia mais:

O usuário deve abrir o aplicativo Samsung Wallet, pré-instalado em dispositivos Samsung compatíveis, e registrar seus cartões de crédito ou débito.

Deslize para cima a partir da parte inferior da tela inicial ou tela de bloqueio, autentique usando impressão digital, íris ou PIN e aproxime o dispositivo do terminal.

Não é possível usar o Samsung Wallet para pagamentos online. Neste caso, você deve utilizar o cartão virtual do seu banco.

Uma das principais vantagens do Samsung Pay é a sua tecnologia MST (Transmissão Segura Magnética), que emula um sinal de cartão magnético.

Isso, combinado com o NFC, significa que é compatível com a maioria dos terminais de pagamento, novos e antigos.

Porém, é importante saber que essa tecnologia não está presente em todos os dispositivos e era mais comum nos celulares da marca até 2021.

Separamos outras vantagens:

O Samsung Pay está profundamente integrado a outros dispositivos Samsung, como relógios e tablets, tornando mais fácil e rápido acessar e usar o serviço.

A Samsung muitas vezes oferece promoções, descontos e recompensas exclusivas para incentivar o uso do Samsung Pay.

Com um simples deslizar para cima a partir da tela inicial ou tela de bloqueio, o Samsung Pay está pronto para uso.

O Samsung Pay utiliza tokenização, autenticação biométrica e a plataforma de segurança Samsung KNOX.

Isso garante que os detalhes do cartão nunca sejam expostos durante a transação e que, mesmo que o telefone seja perdido, os detalhes bancários permanecem seguros.

Sim, o Samsung Wallet é seguro e oferece várias camadas de segurança, incluindo autenticação biométrica.

O Samsung Rewards é o programa de recompensas da Samsung para incentivar o uso de vários de seus serviços, incluindo o Samsung Pay.

Cada vez que você usa o Samsung Pay para fazer uma compra, ganha pontos no programa Samsung Rewards.

O número de pontos que você recebe pode variar com base em promoções específicas ou no tipo de compra.

Ou seja, você aproveita os pontos de utilização do cartão na carteira digital + um cashback de 1,5% do valor da suas compra na hora direto na sua conta digital da InfinitePay.

Adicione o cartão da InfinitePay à sua carteira e aproveite 1,5% de cashback

O Google Pay, anteriormente Android Pay, representa a visão do Google para o futuro dos pagamentos digitais.

Além de ser uma carteira digital, também serve como uma plataforma para enviar e receber dinheiro entre usuários.

Operando principalmente via NFC, o Google Pay exige terminais habilitados para essa tecnologia.

Diferentemente do Samsung Pay, ele também pode ser utilizado para transações online em aplicativos e sites que suportam esta opção de pagamento.

Primeiro, o usuário deve instalar o aplicativo Carteiras do Google, disponível na Play Store para dispositivos Android.

Uma vez instalado, você pode adicionar seus cartões de crédito ou débito ao aplicativo.

Ative o NFC do seu dispositivo e aproxime-o de um terminal com suporte a pagamentos por aproximação.

Não é necessário abrir o aplicativo da carteira digital do Google.

Em aplicativos ou sites que suportam Google Pay, selecione essa opção no checkout.

Artigos relacionados:

O Google Pay utiliza principalmente a tecnologia NFC, amplamente adotada em muitos países e em crescente expansão.

Se você já usa serviços como Gmail, Google Play ou YouTube, o Google Pay pode ser integrado facilmente, tornando mais prático realizar transações ou enviar dinheiro.

Além de ser usado em lojas físicas, o Google Pay pode ser usado para fazer compras online em aplicativos e sites, bem como enviar dinheiro para amigos e familiares.

O Google Pay não está restrito apenas a dispositivos de uma marca específica. Qualquer smartphone Android com capacidade NFC pode usar o serviço.

O Google Pay também utiliza a tokenização, o que significa que os detalhes do seu cartão nunca são compartilhados com o vendedor. Ele também se integra com medidas de segurança padrão do Android, como bloqueio de tela, para garantir que apenas o proprietário autorizado do telefone possa fazer transações.

Ambos são extremamente fáceis de configurar e usar.

Enquanto o Samsung Pay pode ser usado em mais terminais devido à MST (Transmissão Segura Magnética), o Google Pay oferece uma experiência mais integrada para aqueles já imersos no ecossistema do Google.

O Samsung Pay leva vantagem em mercados onde a tecnologia NFC ainda não é dominante. No entanto, à medida que mais comerciantes atualizam seus sistemas para NFC, essa vantagem pode diminuir.

Ambas as plataformas estão em constante evolução.

O Google Pay, com sua integração profunda com outros serviços do Google, está posicionado para ser mais do que apenas um serviço de pagamento, enquanto o Samsung Pay pode explorar mais o ecossistema Samsung, como integração com eletrodomésticos e outros dispositivos.

A diferença tecnológica mais notável é a inclusão da tecnologia MST no Samsung Pay, permitindo que ele funcione em terminais sem NFC.

Por outro lado, o Google Pay além de funcionar através do NFC, também funciona como um método de pagamento online quando disponível.

O Samsung Pay é exclusivo para dispositivos Samsung, enquanto o Google Pay pode ser usado em uma variedade maior de dispositivos Android.

Enquanto o Samsung Pay se concentra mais na integração com hardware e serviços Samsung, o Google Pay tem uma integração mais profunda com serviços Google, oferecendo uma experiência mais integrada para os usuários já imersos no ecossistema do Google.

Embora o Samsung Pay possa ser usado em mais terminais devido à sua tecnologia MST, o Google Pay, sendo uma solução mais universal, tem uma aceitação mais ampla em termos de parcerias bancárias e regionais.

A experiência do usuário pode variar com base nas preferências pessoais, mas o Samsung Pay é frequentemente elogiado por sua facilidade de acesso através de um deslizar na tela.

Já o Google Pay é apreciado por sua simplicidade e integração com outros serviços Google.

A aceitação varia de acordo com o país e a região, mas, em geral, a maioria dos principais bancos e instituições financeiras suportam o Google Pay.

Isso inclui cartões de crédito e débito Visa, MasterCard, American Express, entre outros.

Assim como o Google Pay, o Samsung Pay é compatível com a maioria dos grandes bancos e instituições.

Ele suporta Visa, MasterCard, American Express, e outros.

A disponibilidade pode variar conforme a região e o banco em questão.

Artigos relacionados:

O cartão de crédito online aprovado na hora pré-pago oferecido pela InfinitePay.

Uma das grandes vantagens do Cartão Virtual Inteligente é a sua aprovação instantânea online.

Isso significa que não é necessário passar por um longo processo de verificação de crédito ou esperar dias pela aprovação.

Essa característica o torna acessível para um público mais amplo, incluindo aqueles que podem enfrentar dificuldades em obter cartões tradicionais.

Uma característica atraente do Cartão Virtual Inteligente da InfinitePay é o retorno de 1,5% em todas as compras realizadas na modalidade crédito.

O cashback, ou "dinheiro de volta", é uma maneira de recompensar os usuários por suas transações, devolvendo-lhes uma porcentagem do valor gasto.

O cartão da InfinitePay é inteligente, isso significa que ele ajuda no gerenciamento de gastos, já que o usuário pode criar múltiplos cartões para auxiliar na disciplina financeira e evitar descontrole no fluxo de caixa.

O Cartão Virtual Inteligente oferece um nível adicional de segurança, pois, mesmo em caso de perda ou roubo, o valor exposto é limitado ao saldo carregado no cartão.

O Google Pay e Samsung Pay funcionam principalmente através da tecnologia NFC (Comunicação de Campo Próximo).

Portanto, qualquer máquina de cartão equipada com tecnologia NFC pode aceitar pagamentos através desses serviços.

O Samsung Pay tem uma vantagem adicional de suportar MST (Transmissão Segura Magnética), o que significa que ele também pode funcionar em muitas máquinas que não têm suporte NFC, mas aceitam cartões de tarja magnética.

Tanto o Samsung Pay quanto o Google Pay oferecem soluções robustas para o mundo moderno dos pagamentos móveis.

Sua escolha entre eles dependerá de seu dispositivo, seus hábitos de compra e suas preferências pessoais. Independentemente da escolha, o futuro dos pagamentos parece estar firmemente no reino digital.

Transforme o seu negócio com as maquininha da InfinitePay, Conheça a Maquininha Smart, a máquina de cartão mais avançada para suas transações.

Ou InfiniteTap, transformando seu celular em maquininha.

Conheça a maquininha que reduz as taxas enquanto seu negócio cresce

Segurança máxima: Tranquilidade total em suas transações. Utilize a mesma tecnologia NFC e criptografia das maquininhas tradicionais.

Manter as contas a pagar devidamente registradas é fundamental para a saúde financeira do seu negócio. Quanto mais controle você tiver sobre os números da sua empresa, melhor conseguirá gerenciá-la.

O empresário que não recolhe e analisa estes dados, não tem consciência da real situação da empresa. E sem dúvidas, é um erro se basear somente no fluxo de clientes e no número de vendas sem dar atenção aos gastos.

Por isso, uma boa gestão deve ter controle das contas a pagar e contas a receber, bem como uma visão ampla do setor financeiro, pois são fundamentais para analisar o crescimento do negócio e definir as estratégias que a empresa deve seguir.

Ter um controle sobre estas operações, por meio do fluxo de caixa, te ajuda a antecipar e estimar as obrigações durante determinado período. Além de evitar juros decorrentes de vencimentos, prever a margem de lucratividade e avaliar o saldo real em caixa.

Neste artigo, te mostraremos como organizar as contas a pagar da sua empresa, focando na eficiência e no sucesso do seu negócio.

Confira aqui nossa planilha de fluxo de caixa para baixar

As contas a pagar são as obrigações financeiras da sua empresa. É tudo aquilo o que for necessário para o seu empreendimento se manter em funcionamento.

Por exemplo:

As contas a pagar também incluem impostos e obrigações fiscais. Elas representam tudo o que a empresa gasta em relação à manutenção, materiais e outros gastos, recorrentes ou não.

O controle de contas a pagar permite que o gestor identifique as obrigações a pagar, evitar multas e juros, tornar prioridade alguns pagamentos (em casos de dificuldades financeiras), conciliar os saldos contábeis e verificar as obrigações contratadas e ainda não foram pagas.

Manter esses compromissos em dia exige muita organização, uma vez que o volume de gastos pode ser alto, dependendo do setor da empresa. Os esquecimentos e a desorganização podem acarretar juros abusivos em alguns casos.

Os benefícios de realizar um controle apropriado de contas a pagar são muitos, principalmente se você pensar que isso reflete diretamente no controle financeiro da sua empresa.

Alguns pontos a serem considerados como a recompensa pela atenção dada a esse controle são:

A partir desses pontos, fica claro que o controle de contas a pagar é essencial para a manutenção ideal da saúde financeira da empresa.

O conceito de contas a receber trata de todo o dinheiro que entra na empresa – normalmente relacionado às vendas, restituições, estornos, retorno sobre investimentos, etc.

É importante que a quantia referente às contas a receber seja sempre maior do que as contas a pagar – assim, a empresa não fica no vermelho e consegue arcar com as suas obrigações financeiras. É a partir deste controle que você tem conhecimento de pontos como:

Manter o controle das contas a pagar é garantir que você está pagando suas dívidas em dia. Além disso, você evitará gastos desnecessários com multas e juros decorrentes do atraso do pagamento. O processo organizado de contas a pagar ainda garante que todas elas sejam rastreadas. Assim, você não arrisca perder os prazos e prejudicar seu caixa.

A primeira coisa para ter um bom controle é fazer um levantamento de todas as obrigações financeiras, listando todas as contas, mesmo que os valores sejam irrisórios. Isso é o básico para não se perder em meio a tantas informações e possibilita a visualização dos pagamentos que precisam ser realizados.

Com a lista em mãos, é preciso anotar os principais detalhes de cada conta, como: data de vencimento, valor a ser pago, forma de pagamento, número da parcela e o que mais achar necessário. Para as contas de valores fixos é fácil, para as variáveis, estipule um valor médio com base nas últimas contas e faça o registro.

Esse planejamento deve ser realizado por um determinado período, normalmente mês a mês. O ideal é que ele seja uma das etapas do seu fluxo de caixa, afinal, você tem contas a pagar, mas também tem receita.

Para que esse processo seja eficiente, registre todas as contas e separe as de pessoa física e de pessoa jurídica, assim é mais fácil ter o controle sobre os pagamentos, não perder os prazos e dar prioridade às contas mais urgentes.

O bom controle das contas a pagar começa com o planejamento dos processos, como já mencionamos. Dessa forma, você previne erros, como pagamento duplicado, falta de pagamento e, até mesmo, o pagamento de mercadorias não recebidas ou compras não realizadas. Crie um processo organizado para a gestão das contas a pagar, o qual pode seguir o seguinte procedimento:

Para não perder nenhum prazo de pagamento e arriscar pagar multas e juros, além de perder credibilidade com o fornecedor, agende-os. Isso pode ser feito no próprio sistema do banco. Mas o ideal é que você também anote em sua agenda pessoal online.

Assim, você será notificado e poderá conferir no mesmo dia se o pagamento foi realizado ou não. Nossa dica é automatizar lembretes para ser notificado dias antes do vencimento de uma conta. Dessa forma, se você tiver dinheiro em caixa para pagar essa conta antecipadamente, então pode negociar um desconto.

Para garantir que você tenha saldo suficiente para honrar com as suas obrigações financeiras, negocie estrategicamente os prazos de pagamento. Isso significa que você deve negociar as datas de pagamento conforme as entradas de receitas, ou seja, as contas a receber. Para isso, analise constantemente seu fluxo de caixa, descubra em quais datas há uma boa entrada de dinheiro e mantenha um controle contínuo.

Com uma planilha de Contas a pagar, você discriminará os pagamentos com vencimento no dia, pagamentos a vencer e vencidos.

Também poderá preencher os dados de fornecedor, descrição de item, valor da parcela a ser paga no mês atual.

Veja o que mais há na planilha:

Para empreendedores que utilizam meios de pagamento para receberem de seus clientes, seja por maquininhas ou tap (quando o celular vira maquininha), seja por link de pagamento, boleto ou Pix, a InfinitePay consegue oferecer todos eles e ainda uma conta digital totalmente grátis para você fazer a gestão de suas vendas. Confira aqui as soluções InfinitePay.

A demonstração financeira chamada DRE (demonstração do resultado do exercício) é um resumo de dados que possibilita que os empreendedores apresentem os resultados financeiros mensais ou anuais a seus investidores, bancos e até mesmo para o governo.

Para saber se estão lucrando ou tendo prejuízos com as ações adotadas, as empresas precisam registrar e apresentar o resultado de suas operações financeiras.

Para isso, plataformas digitais, ou até mesmo planilhas criadas no Excel são de grande ajuda para compor declarações como a DRE.

Neste artigo, explicaremos em detalhes o que é, como criar um modelo do zero, métodos de análise e qual a importância para o seu negócio.

A DRE, ou Demonstração do Resultado do Exercício, é uma ferramenta contábil que resume os resultados financeiros de uma empresa em um período determinado, abrangendo tanto as operações principais quanto as atividades não operacionais.

Esse relatório é essencial para entender o desempenho financeiro do negócio, oferecendo uma visão clara de seus ganhos e despesas.

Diferentemente do balanço patrimonial, que apresenta os saldos das contas de bens, direitos e obrigações da empresa, ela detalha os gastos e ganhos ocorridos durante o exercício, que geralmente corresponde ao ciclo anual (janeiro a dezembro).

No entanto, a elaboração de DREs mensais ou trimestrais também é comum, seja para monitorar o desempenho fiscal ou auxiliar na gestão administrativa.

Por meio dessa declaração, são confrontados indicadores como receitas, custos, despesas, investimentos e provisões, resultando na apuração do lucro ou prejuízo líquido da empresa.

Esse documento é obrigatório para fins legais em periodicidade anual, mas também pode ser adaptado para diferentes necessidades de análise e planejamento.

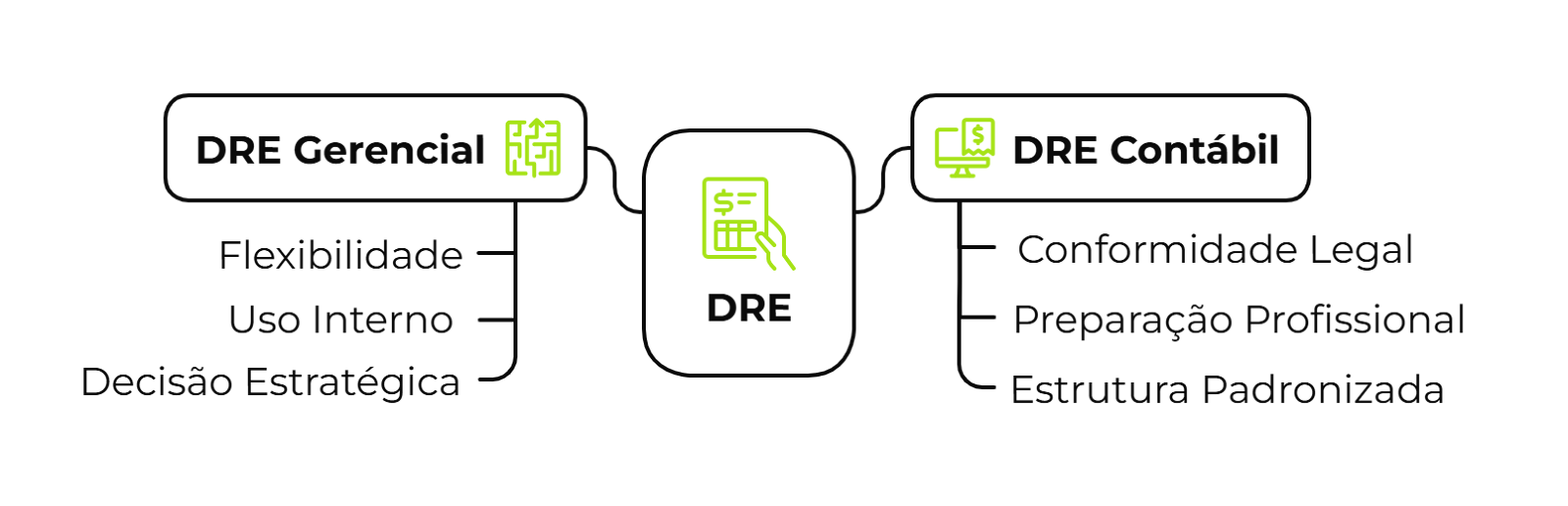

Embora utilizem os mesmos dados de base, essas versões atendem a objetivos distintos.

A DRE Gerencial é projetada para a análise interna e estratégica da empresa.

Flexível em sua estrutura, ela permite adaptações conforme as necessidades do negócio, como a inclusão de projeções de custos futuros, metas de expansão e análises específicas de desempenho.

Seu objetivo principal é auxiliar gestores na tomada de decisões estratégicas, oferecendo insights sobre a rentabilidade e eficiência operacional.

Por ser voltada para o uso interno, ela não segue necessariamente os padrões contábeis formais, mas é uma ferramenta indispensável para otimizar a gestão e planejamento do negócio.

A DRE Contábil, por outro lado, é um relatório oficial obrigatório para atender às exigências fiscais.

Sua elaboração segue normas legais específicas, sendo realizada por profissionais habilitados, como contadores registrados no Conselho Regional de Contabilidade (CRC).

Esse tipo de declaração é utilizado para apuração de tributos, registro de resultados e prestação de contas, sendo estruturado de maneira padronizada para cumprir as obrigações legais da empresa.

Vale dizer que apenas o MEI está isento da necessidade de apresentar esse documento.

Você também pode se interessar:

Por meio da DRE é possível analisar se administração da empresa está controlando efetivamente os gastos de forma eficiente, e se o lucro gerado é compatível com o capital investido no empreendimento.

Ou seja, a demonstração do resultado do exercício é responsável por mostrar a saúde financeira do negócio.

Por mais que a função da DRE pareça clara, muitos desconhecem sua real empregabilidade, estruturação e benefício.

Separamos os principais benefícios que a Demonstração de Resultados do Exercício oferece para os negócios:

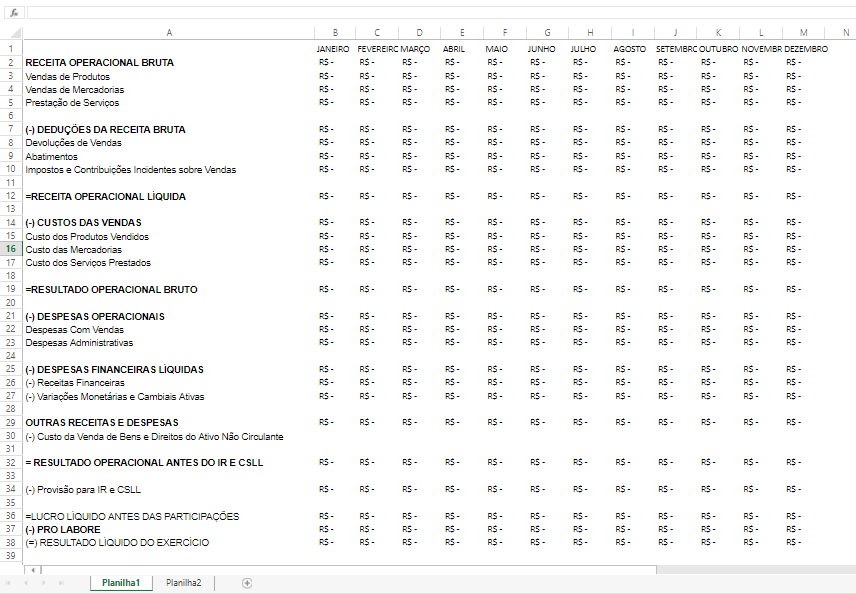

A estrutura da Demonstração do Resultado do Exercício, conforme o artigo 187 da Lei nº 6.404/1976, deverá conter obrigatoriamente:

Vale dizer que, desde 2007, demonstração de resultado (DRE) é uma tarefa obrigatória para a maioria das empresas, pois ela também é um demonstrativo contábil de apresentação de impostos e taxas, evitando sonegação.

A estrutura acima é uma versão simplificada de uma DRE e isso significa que você não precisa se limitar a ele, já que existem modelos mais detalhados e complexos.

Independentemente do método escolhido para o preenchimento, a sua DRE precisa ser o mais detalhada possível.

Para pequenas empresas, ou empreendedores com pouca maturidade, seguir um modelo para elaborar um documento de DRE é uma estratégia inteligente.

No tópico a seguir, você confere um passo a passo para fazer a sua planilha de DRE.

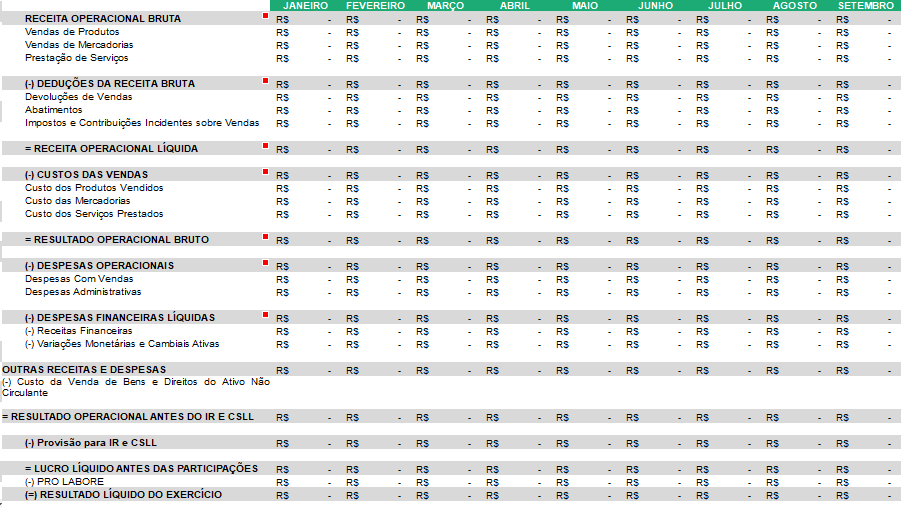

Além de saber como preencher corretamente os passos principais de uma DRE, você precisa estruturar o seu documento.

Por isso, antes de detalharmos cada uma das partes obrigatórias, vamos dar algumas dicas para você estruturar a sua no Excel ou no Planilhas Google:

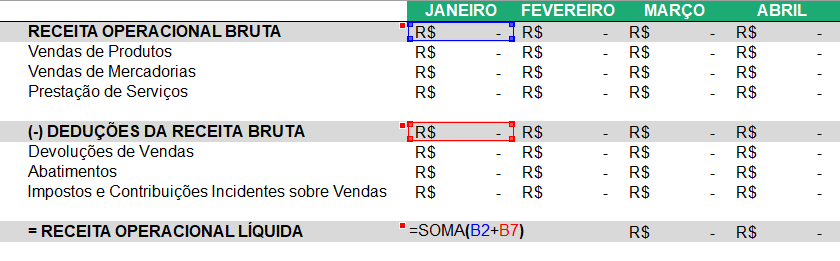

É aqui que precisamos adicionar os títulos em cada coluna. A partir dele que serão definidas as informações a serem inseridas são:

Além dessas informações, é possível acrescentar as contas conforme as movimentações financeiras do seu negócio.

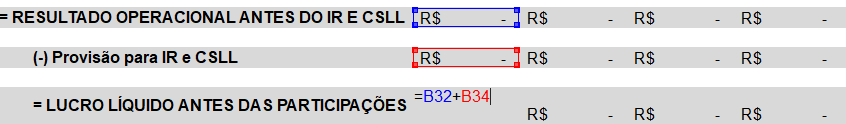

Confira como ficaria:

Esse parte é bastante rápida e simples!

Para não precisar repetir esse passo toda vez que você precisar inserir os dados na DRE, sugerimos formatar cada uma das linhas e colunas corretamente.

Basta editar a formatação da seguinte forma: linhas e colunas de “Valor” como “Moeda”; coluna “A” como “Geral”; linha “Data” como “Data Abreviada”.

Depois, de formatadas, indicamos que você utilize cores entre as linhas para facilitar a identificação das informações.

Ambas as plataformas oferecem uma variedade de cores, você pode escolher as que achar melhor.

No nosso exemplo utilizamos a cor verde para os meses e cinza nas informações principais, como no exemplo abaixo:

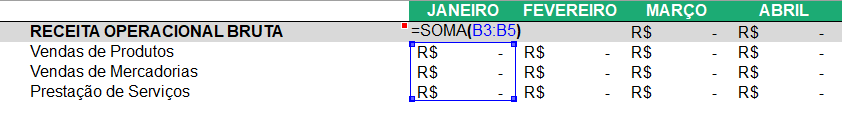

Agora que você já montou a base da sua DRE, vamos entender melhor cada uma das partes principais e, também, como criar e inserir suas respectivas fórmulas.

A receita bruta representa o total acumulado das vendas realizadas pela empresa em um determinado período, sem levar em conta os descontos, devoluções ou impostos aplicados às operações.

Esse é o ponto de partida para entender o desempenho financeiro do negócio antes de qualquer dedução.

Para encontrar o total de “Receita Operacional Bruta”:

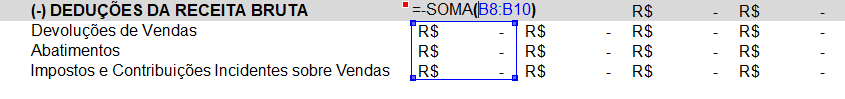

Refere-se aos valores que são subtraídos da receita bruta, incluindo devoluções de produtos, descontos comerciais concedidos aos clientes e impostos incidentes diretamente sobre as vendas, como ICMS e ISS.

Essas deduções ajustam a receita para refletir os valores efetivamente recebidos.

Para encontrar o total de “Deduções da Receita Bruta”:

A receita líquida é obtida após a aplicação das deduções sobre a receita bruta.

Ela reflete o montante real que a empresa tem disponível, eliminando efeitos de devoluções, descontos e impostos diretos, sendo essencial para análises financeiras.

Para encontrar o total de “Receita Operacional Líquida”:

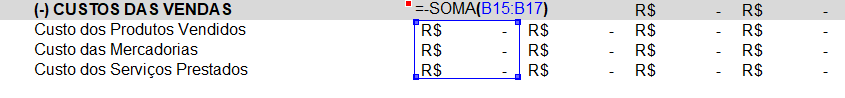

Os custos das vendas abrangem todas as despesas extras relacionadas diretamente à produção de bens ou à prestação de serviços vendidos.

Isso inclui custos de matéria-prima, logística, e quaisquer gastos associados à entrega ou fabricação de produtos e serviços.

Para encontrar o total de “Custo das Vendas”:

O lucro bruto é calculado subtraindo os custos das vendas da receita líquida.

Esse indicador revela a margem de ganho inicial que a empresa obtém com suas operações principais, antes de considerar despesas administrativas, financeiras e tributárias.

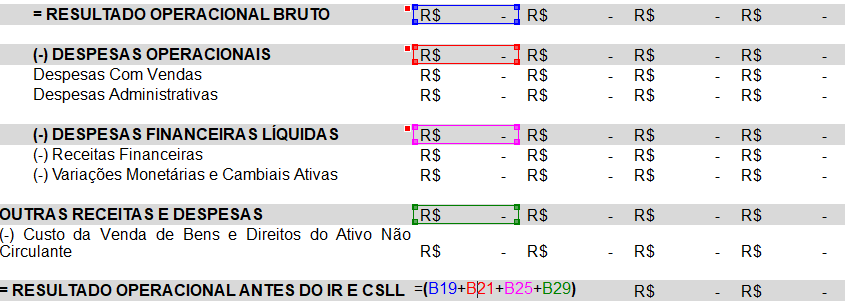

Para encontrar o total de “Resultado Operacional Bruto”:

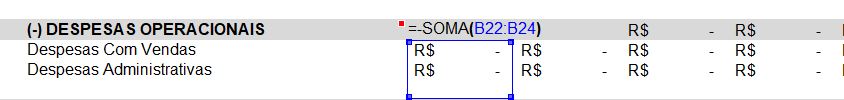

As despesas administrativas ou “operacionais” incluem todos os custos fixos associados à manutenção e operação do negócio.

Isso inclui salários de funcionários administrativos, aluguel de escritórios, contas de energia e outros gastos que não dependem diretamente do volume de vendas.

Para encontrar o total de “Despesas Operacionais”:

São os custos associados à obtenção de crédito ou à administração de dívidas, como juros sobre empréstimos, taxas bancárias e multas financeiras.

Quando aplicável, pode incluir variações cambiais em operações internacionais.

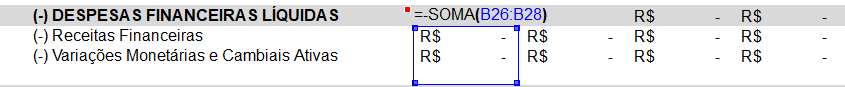

Para encontrar o total de “Despesas Financeiras Líquidas”:

Essas despesas englobam os gastos diretamente relacionados à promoção e concretização de vendas, como comissões de vendedores, investimentos em publicidade, ações de marketing e suporte pós-venda.

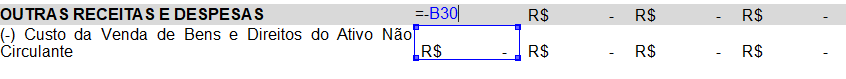

Para encontrar o total de “Outras Despesas e Receitas”:

É o montante obtido após a dedução de todas as despesas operacionais e financeiras, mas antes de considerar a incidência do Imposto de Renda da Pessoa Jurídica (IRPJ) e da Contribuição Social sobre o Lucro Líquido (CSLL).

Esse resultado reflete o desempenho operacional bruto da empresa.

Para encontrar o total de “Resultado Operacional do IR e CSLL”:

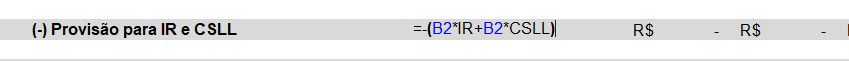

Corresponde à reserva financeira necessária para o pagamento do IRPJ e da CSLL.

Esses tributos são calculados com base no lucro obtido pela empresa, sendo fundamentais para o planejamento fiscal.

Para encontrar o total de “Provisão para IR e CSLL”:

Para isso, é necessário inserir uma aba na planilha de DRE com a taxa referente aos impostos:

Esse indicador considera o lucro após dedução de todas as despesas, inclusive tributos, mas antes da distribuição de participações aos sócios, acionistas ou funcionários.

É usado para medir a rentabilidade operacional final antes das alocações.

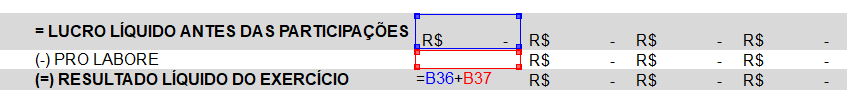

Para encontrar o total do “Lucro Líquido antes das Participações”:

O resultado líquido, também conhecido como lucro líquido final, é o valor que sobra para a empresa após todas as deduções, incluindo despesas, tributos e participações.

Esse é o montante disponível para reinvestimentos, distribuição de dividendos ou reserva financeira.

Para encontrar o total do “Resultado líquido do exercício”:

Se você seguiu todos os passos corretamente, a sua planilha de DRE está pronta! Agora, você só precisa fazer os lançamentos.

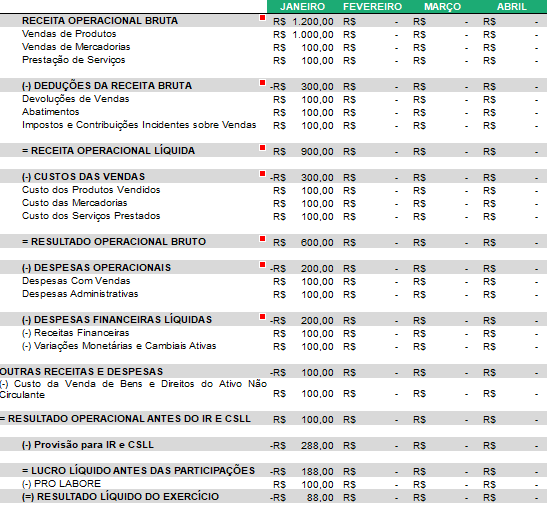

Confira como fica preenchido no modelo final:

Leia mais:

Existem dois principais métodos, a vertical e a horizontal, que basicamente funcionam como uma orientação de leitura e interpretação da planilha.

Ao aplicar esses dois métodos de análise, gestores têm uma visão completa do desempenho financeiro, podendo tomar decisões embasadas e proativas para impulsionar os resultados.

A seguir, explicamos cada uma delas em detalhes.

A Análise Vertical examina a relação proporcional entre os elementos da DRE e um total de referência, que geralmente é a receita líquida.

Essa abordagem ajuda a entender como cada componente, como custos, despesas e impostos, contribui para o resultado final.

Por exemplo, ao observar a porcentagem das despesas operacionais em relação à receita líquida, é possível identificar áreas onde os gastos estão acima do esperado.

Com essas informações, os gestores podem ajustar a estrutura de custos, melhorando a eficiência e otimizando a lucratividade.

Além disso, a análise vertical é útil para monitorar mudanças no peso relativo das despesas ao longo do tempo, permitindo ajustes contínuos na estratégia financeira.

Enquanto a análise vertical foca na relação interna entre elementos de um mesmo período, a Análise Horizontal examina a evolução dos itens da DRE ao longo de diferentes períodos.

Isso inclui a comparação de receitas, custos e despesas de um mês, trimestre ou ano em relação a outro.

Esse método é essencial para identificar tendências de crescimento ou declínio, ajudando a projetar cenários futuros e ajustar o planejamento estratégico.

Por exemplo, se as receitas de vendas aumentam enquanto os custos permanecem estáveis, isso pode indicar maior eficiência operacional.

Com a análise horizontal, a empresa pode monitorar sua evolução ao longo do tempo, assegurando que as decisões tomadas reflitam o crescimento sustentável e a rentabilidade desejada.

A Demonstração do Resultado do Exercício (DRE) e o Balanço Patrimonial são dois relatórios contábeis, mas com propósitos distintos, que juntos oferecem uma visão ampla e complementar sobre a saúde financeira de uma empresa.

Entender a diferença entre eles é fundamental para uma gestão financeira eficiente.

A DRE reflete o desempenho financeiro da empresa em um período maior, detalhando as receitas, custos, despesas e o resultado obtido, seja lucro ou prejuízo.

Ela está mais conectada ao dia a dia da operação, permitindo acompanhar a rentabilidade e a eficiência operacional ao longo do tempo.

Por ser dinâmica, a DRE é uma ferramenta que ajuda a entender como as atividades geradoras de receita e os custos associados impactam a lucratividade.

Além disso, permite planejar ajustes para melhorar o desempenho financeiro com base em dados reais.

O Balanço Patrimonial, por outro lado, apresenta a situação financeira da empresa em um momento específico, funcionando como um "raio-X" das finanças.

Ele lista os ativos (bens e direitos), os passivos (obrigações) e o patrimônio líquido, demonstrando a capacidade da empresa de honrar seus compromissos financeiros.

Essa visão estática é serve para avaliar a liquidez, solvência e estabilidade da organização, ajudando a identificar sua capacidade de investimento ou a necessidade de ajustes financeiros.

Juntas, elas permitem:

Ao utilizar ambas as ferramentas de maneira integrada, gestores conseguem tomar decisões mais fundamentadas, garantindo um equilíbrio saudável entre a operação diária e a sustentabilidade financeira no longo prazo.

Empresas que desejam elaborar um modelo de DRE eficiente precisam de ferramentas que facilitem a gestão financeira e organizem todas as transações em um só lugar.

É exatamente isso que a Conta Inteligente da InfinitePay oferece.

Nossas soluções auxiliam pequenos empreendedores a manterem suas vendas organizadas, simplificando o preenchimento da DRE e garantindo mais controle sobre as finanças.

Confira nossos benefícios:

Com a InfinitePay, sua gestão financeira fica mais simples e eficiente, permitindo que você dedique mais tempo ao que realmente importa: fazer seu negócio crescer.

Abra sua Conta InfinitePay em menos de 5 minutos e facilite a elaboração da sua DRE.

Você é um empreendedor à procura de uma solução que facilite as operações do seu negócio?! Se a resposta for sim, você precisa conhecer o PDV da InfinitePay: uma solução completa para transformar o modo como você vende, gerencia seu caixa e faz a gestão do seu estoque.

Além de simplificar sua gestão financeira e facilitar seu controle de vendas e estoque, o PDVendas da InfinitePay também te ajuda a proporcionar uma experiência de compra ágil para os seus clientes.

Leia mais: PDV: O que é e como funciona

O PDV (ponto de venda) da InfinitePay é uma funcionalidade que transforma a maquina de cartão da InfinitePay, em uma ferramenta completa que não só processa vendas, mas também emite fichas, gerencia estoque de forma automática, gera relatórios de vendas e permite a criação de uma base com o contato dos seus clientes.

O PDV da InfinitePay tem o objetivo de organizar, simplificar, agilizar e centralizar toda a gestão financeira do negócio em um único lugar.

O PDV da InfinitePay oferece uma frente de caixa intuitiva, permitindo que você cadastre seus produtos e/ou serviços e concretize as vendas por aproximação em questão de segundos.

Esqueça o trabalho manual de atualizar planilhas ou controlar seu estoque em listas e cadernos. Com o PDVendas da InfinitePay, a gestão de estoque acontece de forma automática. Basta tirar uma foto do seu catálogo que o sistema cadastra automaticamente todos os produtos, mas também é possível fazer o cadastro manualmente. A quantidade será atualizada sempre que você fizer uma venda.

O PDV da InfinitePay também possui o Modo Evento, uma funcionalidade fantástica para quem deseja agilizar o atendimento, vender e imprimir fichas diretamente pela maquininha.

É ideal para estabelecimentos que trabalham com um grande fluxo de pessoas, porque proporciona um atendimento mais rápido, resultando em menos filas e, consequentemente, mais vendas.

Quer registrar o contato dos seus clientes de forma simples e rápida? Com o PDV da InfinitePay, você consegue! Além de cadastrar os dados dos seus clientes, você também consegue acompanhar todo o histórico de compras – e é possível enviar o comprovante de pagamento diretamente para eles.

O fechamento de caixa é essencial para a organização de qualquer negócio. Com o PDV da InfinitePay, isso se torna mais simples e seguro. Você pode imprimir relatórios diários de vendas para verificar o quanto foi vendido e o quanto ainda resta em seu estoque.

Tudo é feito de forma automática, evitando erros e garantindo um controle financeiro prático e ágil.

Vendeu pela maquininha, pelo InfiniteTap ou pela Loja Online da InfinitePay? Não tem problema! Basta que você tenha selecionado o produto no momento da venda, que e a quantidade de produtos é atualizada automaticamente. Está tudo integrado: maquininha, app e loja.

Se você ficou interessado nas funcionalidades e vantagens do PDV da InfinitePay, temos uma ótima notícia: acessar essa ferramenta é mais simples do que você imagina. O PDV é uma funcionalidade gratuita disponível para os clientes da maquina de cartão da InfinitePay. Ao adquirir a maquininha, você não só conseguirá vender com as melhores taxas do Brasil, mas também ganhará acesso ilimitado e sem custo adicional ao PDV.

Para ter acesso à funcionalidade de estoque pelo app, acesse a área "Meus Produtos" ou "Loja Online".

Saber como gerar QR Code Pix é essencial para empresas que buscam agilidade no recebimento de pagamentos.

Segundo os dados do Banco Central publicados na CNDL, só no primeiro semestre de 2024, o Pix registrou mais de 28 bilhões de transações, movimentando mais de R$ 11 trilhões.

Isso indica a importância crescente dessa forma de pagamento, já que permite transferências gratuitas para usuários e custos reduzidos para comerciantes, quando comparado a outras alternativas.

Neste artigo você aprenderá a implementar corretamente o QR Code Pix, melhorar a sua gestão financeira e também conhecerá uma alternativa taxa 0% para o seu negócio.

Um QR Code Pix (Quick Response, ou "Resposta Rápida" em português) é um código de quadrado e bidimensional. Ele pode ser escaneado por dispositivos com câmera, como smartphones e tablets, para realizar pagamentos instantâneos (via Pix), como na imagem abaixo:

Essa tecnologia tem uma alta aderência já que facilita transações entre pessoas físicas, empresas e instituições financeiras ao eliminar a necessidade de inserir manualmente dados bancários.

Existem dois tipos de QR Code no Pix:

Pode ser utilizado em múltiplas transações e permite que o recebedor defina um valor fixo ou deixe o campo de valor em aberto para o pagador inserir o montante desejado. É ideal para pequenos comerciantes ou prestadores de serviço que desejam expor um único código para diversos pagamentos.

Gerado para cada transação específica, contém informações detalhadas como valor, identificação do recebedor e data de vencimento. É mais adequado para empresas que necessitam de maior controle e segurança nas transações, como em estabelecimentos com alto volume de vendas.

Você também pode se interessar:

Atualmente, boa parte dos bancos e instituições financeiras que oferecem Pix como forma de recebimento tem a opção de gerar o QR Code.

A InfinitePay é uma solução de pagamento com excelentes recursos para lojistas e empreendedores impulsionarem seus negócios.

Um desses recursos consegue gerar QR Code Pix no próprio app de forma gratuita.

Se você possui uma loja física, pode ser interessante ter uma plaquinha com seu QR Code Pix no seu balcão, ou perto do caixa.

Assim, o cliente só precisa fazer a leitura do código com seu celular para efetuar o pagamento automático.

A maneira como essa placa será exibida varia de loja para loja, mas há algumas recomendações que garantem melhor uso desse recurso:

Tamanho adequado:

É importante que o QR Code Pix tenha um tamanho grande o suficiente para ser lido com facilidade pela câmera do dispositivo do seu cliente.

Dessa forma, o mais adequado para uma plaquinha de acrílico no balcão geralmente é 10x15cm.

Confira na imagem abaixo:

Informações na plaquinha:

Deixe algumas orientações na própria plaquinha para contextualizar o cliente com rapidez. Frases como "Pague com Pix" ou "Pague com Pix pelo QR Code" já orientam o cliente.

Para isso, você pode utilizar o QR Code gerado no app, editar com o Canva e imprimir em casa ou em uma gráfica.

Configurar seu QR Code Pix pode impulsionar suas vendas e melhorar o fluxo de caixa do seu negócio.

Gere e configure seu QR Code no aplicativo da InfinitePay

A InfinitePay oferece uma solução completa para o seu negócio, permitindo que você gere QR Codes Pix diretamente pelo app ou maquininha, além de enviar links de pagamento personalizados

O melhor de tudo é que essas transações são taxa zero, o que significa que o valor total da venda é seu.

Essa praticidade facilita o processo de cobrança e amplia as opções de pagamento para os seus clientes, sem comprometer a sua margem de lucro.

Venda online e receba na hora com o Pix taxa ZERO ilimitado da InfinitePay

.avif)