Descubra nossas melhores dicas e conselhos. Aprenda truques úteis para melhorar sua vida profissional e pessoal.

Você deu um passo importante para o seu negócio crescer: você comprou uma maquininha de cartão! E escolheu a InfinitePay para te ajudar a crescer. E agora?! O que você pode fazer para vender mais com a sua maquininha?

Para garantir que seu negócio continue vendendo cada vez mais, preparamos um artigo completo com estratégias de vendas e de organização financeira para que você aumente seu lucro todos os meses.

Você aprenderá dicas valiosas que empreendedores e lojistas de todo o Brasil usam para atrair mais clientes, aumentar a margem de lucro, gerenciar o fluxo de caixa e acelerar o faturamento de forma simples, usando algumas das soluções gratuitas da InfinitePay (que você tem acesso completo ao comprar sua maquininha).

Vamos lá?!

A maquininha de cartão, por si só, já é um atributo favorável que vai te ajudar a vender mais: agora, você consegue parcelar suas vendas em até 12 vezes – uma vantagem e tanta para os seus clientes. Mas existem outras formas de vender mais com a sua maquininha e, abaixo, listamos algumas delas:

Não importa qual é seu ramo de atuação: ao longo do ano, existem dezenas de datas comemorativas que você pode explorar para vender mais – como páscoa, dia das mães, Dia dos Namorados, dia dos pais, dia das crianças, Natal…

O ideal é que você comece a planejar suas ofertas e ações promocionais com antecedência. Para fazer o planejamento da melhor forma, aconselhamos que você faça uma previsão de demanda.

Analise seu histórico de vendas e identifique os produtos mais vendidos, especialmente em épocas comemorativas. Isso auxiliará na tomada de decisão sobre quais itens devem ser repostos com mais urgência e em maior quantidade.

Precificar adequadamente é crucial para posicionar seu negócio e garantir uma boa margem de lucro. Preparamos um vídeo que pode te ajudar com isso. Confira abaixo:

As datas comemorativas são ótimas para testar novos produtos e novas estratégias de vendas porque você consegue ver a aceitação do seu público de forma mais rápida, então é importante que você se atente às tendências que podem te ajudar a atrair mais clientes.

O comércio online movimentou mais de R$ 187 bilhões em 2023 e esse número continua crescendo todos os anos. Por isso, se você não quer deixar dinheiro na mesa, é importante que seu negócio tenha algum tipo de presença digital.

Mas não se preocupe: você não precisa de um site profissional para fazer vendas online. Vender pela internet e pelas redes sociais é mais simples do que você imagina.

Existem algumas plataformas de e-commerce fáceis de mexer que você pode usar para criar sua loja online, mas você também pode simplesmente criar um perfil na sua rede social preferida e começar a divulgar seus produtos.

Com o link de pagamento da InfinitePay você consegue fazer vendas seguras para qualquer lugar do Brasil.

Basta gerar o link pelo aplicativo ou pelo site da InfinitePay com o valor total da venda e compartilhar com o seu cliente. Depois, ele escolhe em quantas parcelas quer pagar e o dinheiro cai na sua conta em 1 dia útil.

Sabia que os brasileiros preferem pagar pelos presentes no crédito parcelado? Com a InfinitePay, você não perde oportunidades e nem margem de lucro – já que você pode parcelar suas vendas em até 12x com as melhores taxas do mercado.

Por isso, aconselhamos que você pense na possibilidade de oferecer descontos e condições especiais de parcelamento para incentivar as compras em datas comemorativas, destacando essas vantagens em suas campanhas promocionais.

Você pode, também, oferecer desconto em pagamentos pelo Pix – lembrando que a InfinitePay oferece Pix com taxa zero para todos os clientes. Se a venda for física, indicamos que você use o QR Code integrado à maquininha. Assim, o seu cliente pode levar o comprovante da venda por Pix para casa.

Que tal fazer a venda dos seus produtos onde o seu cliente estiver? Fazer entrega dos seus clientes é um ótimo diferencial e pode ser o fator decisivo para um cliente escolher comprar na sua loja. E não se preocupe com o pagamento na hora da entrega: com a InfinitePay, você não precisa enviar sua maquininha de cartão com o responsável pela entrega.

Basta instalar o aplicativo da InfinitePay no celular do seu colaborador e ativar o Modo Vendedor. Assim, ele consegue usar o InfiniteTap para realizar vendas por aproximação usando somente o celular – sim, o InfiniteTap transforma o celular em maquininha de cartão.

Essa função é 100% segura, tanto para você quanto para o seu cliente. Seu colaborador não conseguirá acessar nenhum dado da sua conta e seu cliente não precisará compartilhar nenhum número do cartão. É praticidade e segurança para todos!

Veja como o Modo Vendedor funciona:

Investir em um atendimento de qualidade no pós-venda é fundamental para fidelizar seus clientes e garantir que eles voltem a comprar em sua loja. Um estudo recente da Harvard Business Review aponta que aumentar a retenção de clientes em apenas 5% pode resultar em um aumento de lucros de 25% a 95% (Reichheld, 2020).

Dessa forma, o pós-venda se torna um fator crucial para o sucesso do seu negócio, pois é nesse momento que você tem a oportunidade de estabelecer um relacionamento duradouro com seu cliente, garantindo que ele retorne à sua loja em outras ocasiões.

Algumas estratégias de pós-venda eficientes incluem:

Para lucrar mais, não basta vender mais, mas também vender melhor. O aplicativo completo da InfinitePay permite gerenciar vendas e gastos de forma simples e eficiente em tempo real, evitando a necessidade de colecionar contas em banco e otimizando a gestão do seu negócio.

Confira: Baixe aqui nossa planilha de precificação!

Veja algumas das vantagens que vão te ajudar a aumentar seu lucro:

Ative e desative o InfiniteNitro para receber suas vendas em 6 segundos, inclusive nos finais de semana e feriados.

Use o cartão virtual inteligente da InfinitePay e recupere até 65% das taxas ao movimentar sua conta.

A gestão de cobrança da InfinitePay trabalha para você. Cadastre seus clientes e eles receberão cobranças automáticas simplificando o processo de cobrança e diminuindo da inadimplência do negócio.

Use o empréstimo inteligente para ter crédito ágil e prático. Você contrata o empréstimo em poucos cliques e paga com parte das suas vendas.

Receba, pague contas e faça a gestão de todo seu dinheiro na sua conta inteligente da InfinitePay.

Com a ajuda dos produtos e serviços da InfinitePay, você estará sempre amparado para multiplicar seu lucro e acelerar o sucesso do seu negócio. Use nossas ferramentas, siga nossas estratégias e veja sua empresa crescer no mercado.

Os KPIs, ou indicadores-chave de desempenho, são métodos de monitoramento e análise de dados de estratégias e processos aplicados em uma empresa. Com eles, você terá métricas assertivas para otimizar a gestão do seu e-commerce e tomar decisões rápidas e inteligentes.

Isso porque, para vender na internet, você precisará de indicadores objetivos para entender as demandas do seu negócio e público em potencial. Ou seja, cada mercado, consumidor e empreendimento possui uma particularidade, por isso que os resultados das ações não são previsíveis, e precisam de acompanhamento.

Assim, um bom planejamento começa pela definição de objetivos, do prazo para alcançar as metas, das ações que serão feitas e das métricas de validação. Com os indicadores (KPIs) definidos, o caminho para alcançar as metas fica mais iluminado e traz uma maior garantia de resultados positivos no e-commerce.

Para te ajudar a entender com mais profundidade o que são os KPIs, neste artigo explicamos como defini-los e aplicá-los em seu e-commerce. No final, você estará apto para mensurar os dados das estratégias e validar – ou redesenhar – seu planejamento inicial.

Antes, aproveite para conhecer nossos plugins para vender com a InfinitePay no seu e-commerce!

Atualmente, com e-mails e campanhas em redes sociais, dá para saber exatamente o alcance, cliques em anúncios, detalhes sobre o público e quantas pessoas compraram a partir da ação. Para isso, há ferramentas que permitem captar e obter informações de forma rápida e clara para saber se a estratégia está funcionando e o que poderia mudar.

Deste modo, os KPIs (Key Performance Indicators) são informações valiosas que medem o desempenho de um site, redes sociais, e-commerce, negócio físico e, em suma, qualquer processo ou organização com objetivos pré-determinados. Estas métricas precisam ser estruturadas no início de qualquer planejamento (do marketing digital à área financeira), e devem ser mensuradas ao longo do tempo determinado.

Neste sentido, os indicadores-chave de desempenho de seu e-commerce devem ser definidos conforme um plano orientado por perguntas do tipo:

Assim como os objetivos, a campanha ou estratégia podem mudar, de acordo com os dados revelados pelos KPIs, os próprios indicadores passam pelo mesmo processo. Lembrando que eles são o ponto chave para medir o desempenho, e caso não consigam calcular o resultado também precisam ser aprimorados.

Nesta linha de pensamento, podemos considerar KPIs tudo aquilo que pode ser mensurado para auxiliar no mapeamento de dados de um site, e-commerce ou projeto em geral. A geração de leads é um bom exemplo para reforçar a importância das métricas e de como esses indicadores, quando bem estruturados, direcionam esforços de modo eficiente.

As métricas que avaliam a geração de leads, podem apoiar a empresa no estudo de potenciais clientes que podem se interessar pelos seus produtos e avaliar, dentre outros pontos:

Pensando no marketing de um e-commerce, é importante que este acompanhamento seja feito de modo contínuo para que sua estratégia seja sempre melhorada. Dito isso, para mensurar os resultados de um negócio de modo amplo, outras métricas precisam ser levadas em consideração também. Quanto mais cruzamentos de dados você obter a partir das KPIs, mais consistente será sua análise e apoio para tomada de decisão em seu e-commerce.

Tomando novamente o caso do marketing de uma loja virtual, quando comparamos, por exemplo, o número de downloads de um e-book com o número de visitas de um site, teremos uma perspectiva mais clara das ações de posicionamento. Um exemplo: se o tráfego de seu site fecha em 2.000 visitas diárias, e o e-book tem 10 downloads, significa que 0,5% dos visitantes estão adquirindo o material.

Estes dados revelam que uma porcentagem muito pequena do público do site faz o download do material e isso pode estar relacionado a vários fatores, como:

Como podemos ver, as métricas possibilitam que vários pontos possam ser observados com detalhes.

Abaixo, listamos os melhores indicadores que podem ser utilizados para analisar a performance de um e-commerce de modo mais amplo.

Mas antes, vale a pena listarmos os benefícios de métricas bem-estruturadas para um e-commerce. Eles são muitos e incluem:

Como salientado no artigo, as métricas, ou KPIs, são escolhidas para monitoramento a partir do objetivo de seu e-commerce nos canais em que você está presente.

O importante é ter em mente que esses indicadores deverão ser avaliados de modo contínuo e fazer parte de um planejamento estratégico.

Apenas como exemplo, caso opte pela abertura de uma loja no Instagram, você pode definir métricas como:

Agora se sua loja utilizar um site, ou até mesmo uma estratégia multicanal, outros indicadores podem ser:

Vale ressaltar que cada nicho de mercado e modelo de negócio possui métricas diferentes, mesmo estando todos no comércio eletrônico. Neste sentido, as métricas de um e-commerce próprio e de um marketplace, por exemplo, tem direcionamentos e KPIs distintos. Por isso, avalie seu produto, seu público-alvo e modelo de negócio online para escolher quais indicadores serão analisados e quais fazem mais sentido.

Além disso, algumas taxas são relativas e outras mais claras. A taxa de conversão média nacional (KPI essencial) do e-commerce, por exemplo, gira em torno de 1,65%. Com essas observações, listamos alguns KPIs que você pode usar para avaliar o desempenho do seu e-commerce.

A taxa de conversão é uma das principais métricas utilizadas no marketing e na área de vendas. Com ela, você poderá avaliar o potencial de atração, fidelização e geração de negócios no seu e-commerce.

De modo objetivo, para obter a taxa de conversão, basta dividir o número de vendas pelo número de pessoas alcançadas com uma campanha ou pelo número de visitantes do site.

Embora não exista uma taxa ideal – um site com um volume alto de visitas pode ter uma taxa de conversão mais baixa e, ainda assim gerar um excelente faturamento – é preciso avaliar o que leva a desistência, o porquê as pessoas não concluem o ciclo de venda.

O ticket médio faz parte do grupo dos KPIs fundamentais para um e-commerce e diz respeito ao valor que cada cliente gasta dentro da sua loja online. Saber estas informações se faz necessário, pois, a partir destes dados você pode, inclusive, melhorar a precificação, criar promoções e aumentar a receita.

Para calcular a taxa, divida a receita faturada pelo número de pedidos.

Conheça a calculadora gratuita de preço de venda da InfinitePay

As redes sociais são grandes aliadas do mercado digital. Elas podem ser usadas para atração de clientes, ou até mesmo como canal direto de vendas. As ações dentro dessas mídias vão desde criação de campanhas pagas e sorteios até a produção de conteúdos que agreguem valor a uma loja.

Neste sentido, ao incluir um indicador para avaliar o volume de visitas a partir das redes sociais para seu e-commerce, você poderá traçar estratégias para conquistar mais leads e visitantes. Tais números podem ser acompanhados pelo Google Analytics. A ferramenta disponibiliza dados detalhados que verificam a eficiência das ações e o que pode ser melhorado.

Ao passo que este indicador de performance (KPI) é mensurado, a taxa de conversão pode ser feita simultaneamente. Assim, você terá KPIs sólidos dentro de suas métricas para entender o potencial das ações nas redes sociais, aumentar o tráfego do e as vendas do seu e-commerce.

Outro indicador importante para um e-commerce é a taxa de rejeição. Essa métrica indica quantas pessoas visitaram o site e saem em seguida, sem navegar por ele. A página inicial de um site é o primeiro contato dos visitantes. Isso significa que a proposta de valor, o produto e as possibilidades de navegação precisam estar bem alinhadas.

Caso contrário, a retenção será baixa, e logo, o tráfego não se converterá em vendas. O Google, por meio do Analytics, dá acesso a esta taxa de rejeição. Por meio da ferramenta, é possível ver quais foram as páginas menos acessadas, em quais equipamentos há maior ocorrência, mobile ou web.

Criar um e-commerce é um investimento, mesmo quando utilizamos plataformas gratuitas. Assim, calcular o retorno sobre o valor investido é fundamental para sua saúde financeira.

O ROI é uma métrica para o dia a dia de uma loja. Ela pode ser utilizada para calcular o lucro anual ou até mesmo o desempenho de uma ação de marketing em termos financeiros. Por exemplo, suponha que você investiu R$ 100,00 para fazer uma publicidade que gerou R$ 500,00 em vendas.

Ao dividir a receita pelo valor investido, obtemos a taxa de retorno, que neste caso é de 5 vezes sobre o investimento feito. Diferente do ROI que consegue medir qualquer investimento feito numa loja virtual, o ROAS calcula somente o retorno do investimento em anúncios.

O cálculo é o mesmo para o ROAS: basta dividir a receita gerada com a campanha pelo investimento realizado na mídia paga.

Ao longo do texto, foi destacada a importância de se conhecer seu e-commerce, ter um bom planejamento e objetivos claros para poder selecionar bons KPIs. Reiteramos que essa é uma atividade constante, visto que uma mesma loja pode ter objetivos diferentes simultaneamente.

A mensuração e acompanhamento das estratégias são essenciais para não perder tempo e dinheiro em ações que não trazem retorno. Dito isso, defina os objetivos e trace quais serão os indicadores-chave de desempenho (KPIs) que serão mensurados. Desta forma, a performance do seu e-commerce tem tudo para crescer no competitivo comércio digital brasileiro.

Empreender exige muito mais do que apenas uma boa ideia.

Para crescer, você precisa entender como precificar corretamente, vender de forma estratégica e controlar suas finanças.

A seguir, você confere em detalhes como o curso de empreendedorismo gratuito online da InfinitePay vai te ajudar a crescer com estratégia para alcançar seus objetivos.

Inscreva-se e tenha acesso a todas as aulas e materiais exclusivos da InfinitePay

O Me Ajuda a Te Ajudar é um curso gratuito e direto ao ponto que ensina, de forma simples e sem enrolação, como tomar as melhores decisões para o seu negócio.

Nada de fórmulas mágicas ou promessas vazias, apenas o que realmente funciona para você vender mais e aumentar seus lucros!

Artigos relacionados:

Abaixo, você confere a um vídeo com a apresentação do curso:

O Me Ajuda a Te Ajudar foi criado para quem quer empreender com segurança, dominando conceitos essenciais de precificação, estratégias de vendas e gestão financeira.

As aulas são curtas, didáticas e baseadas na realidade de quem vende produtos ou serviços, para que você aprenda rápido e coloque em prática imediatamente.

Com exemplos reais e aplicações do dia a dia, você vai entender:

Nosso curso é aborda temas essenciais que vão direto ao ponto, com aulas de até 8 minutos.

Assim, você aprende de forma rápida tudo o que precisa para começar a fazer o seu negócio crescer.

Confira os temas trabalhados:

Veja os melhores horários para postar no Instagram para aumentar seu engajamento

Newsletter Me Ajuda a Te Ajudar: você mais informado em 5 minutos. Inscreva-se!

Além das aulas, você também terá acesso a materiais exclusivos para aplicar no seu dia a dia:

Você também pode se interessar:

Não basta aprender, é preciso colocar em prática! Por isso, você também receberá três planilhas prontas para baixar e usar no seu negócio:

Aprenda e pratique com dois e-books exclusivos:

Gostou? Então faça sua inscrição agora mesmo e comece a transformar o seu negócio!

Se preferir, você pode ter uma ideia prévia de como o curso é na prática assistindo a 1ª aula no vídeo abaixo:

A gestão financeira de qualidade é um componente crucial para qualquer negócio, mas muitos empreendedores lutam para alcançar este equilíbrio. Se você está se sentindo frustrado por estar constantemente trabalhando, mas não consegue ver um lucro correspondente, saiba que não está sozinho. Muitas vezes, esse problema pode ser atribuído a uma gestão financeira ineficaz ou à falta dela.

Em tempos de crise, é importante ser criativo e encontrar novas formas de gerar receita. Analise seu modelo de negócio e encontre oportunidades de expansão ou novos produtos/serviços que possam ser adicionados à sua oferta. Por isso, é importante se preparar para se destacar frente aos concorrentes em momentos como esse. Tornar-se uma escolha segura para seus clientes, investir em tecnologia e estar à frente nas inovações pode ser a chave para manter o seu negócio competitivo e rentável, mesmo em um mercado em crise. É aqui que a InfinitePay pode ajudar!

Imagine passar horas aperfeiçoando seu produto ou serviço, trabalhando duro para atrair clientes e fazer vendas, apenas para descobrir que sua linha de lucro continua estagnada. Essa situação pode ser incrivelmente desanimadora. Afinal, se você está fazendo todas as coisas certas para atrair negócios, por que não está vendo o retorno financeiro?

Para começar, saiba onde e como procurar:

Para uma gestão financeira eficiente, é importante manter as finanças do negócio organizadas e sob controle. Faça um planejamento financeiro mensal e acompanhe de perto o fluxo de caixa. A partir daí, é possível tomar decisões estratégicas e evitar imprevistos financeiros.

Saiba mais sobre: Ponto de equilíbrio contábil: o que é e como calcular

Crie uma planilha ou utilize um software de gestão financeira para manter um registro claro das suas transações financeiras. Manter suas finanças pessoais e empresariais separadas é um passo fundamental para o sucesso financeiro do seu negócio. Uma das primeiras coisas que você deve fazer ao estabelecer seu negócio é abrir uma conta bancária exclusiva para ele. A InfiniteBank é o excelente exemplo de uma conta bancária projetada com os empreendedores em mente. Ela oferece ferramentas e recursos que facilitam o gerenciamento das finanças da sua empresa e contribuem para um crescimento sustentável.

Além disso, estabelecer uma remuneração fixa para si mesmo é uma estratégia inteligente. Isso significa que você deve tratar-se como um funcionário da sua empresa e estabelecer um salário regular. Esse procedimento ajuda a evitar retiradas impulsivas e indisciplinadas da conta da empresa, que podem desestabilizar a saúde financeira do seu negócio. Outro aspecto crítico na separação das finanças pessoais e empresariais é a manutenção de registros detalhados e precisos. Monitorar de perto todas as transações, rendas e despesas, seja da sua conta pessoal ou da conta da empresa, é crucial para a gestão financeira eficaz. Com a InfiniteBank, por exemplo, você tem acesso a relatórios detalhados que permitem identificar padrões, acompanhar o crescimento e tomar decisões informadas sobre o futuro do seu negócio.

Analisar suas despesas e encontrar maneiras de reduzir custos é uma parte fundamental da gestão financeira. O objetivo aqui não é cortar de forma imprudente e arriscar a qualidade do seu produto ou serviço, mas sim identificar áreas onde você pode ser mais eficiente e, assim, economizar sem prejudicar o seu negócio.

Por isso, é importante entender suas despesas, pois é preciso entender onde seu dinheiro está indo. Faça um inventário de todas as suas despesas de negócios, incluindo aluguel, folha de pagamento, custos de produção, marketing, entre outros. Categorize-os em despesas fixas e variáveis. As despesas fixas são as que não mudam mês a mês, como aluguel, enquanto as despesas variáveis, como custos de produção, podem mudar dependendo do volume de negócios. Após isso, fica muito mais fácil identificar áreas para cortes. Fique atento aos custos que parecem pequenos, mas que se acumulam ao longo do tempo.

Estabelecer um orçamento realista é um dos primeiros passos para assegurar a saúde financeira do seu negócio. Isso envolve uma compreensão clara das suas despesas - fixas e variáveis - e das suas receitas, permitindo-lhe fazer previsões precisas e tomar decisões informadas sobre onde investir ou cortar custos. Comece identificando todas as suas despesas, sejam elas aluguéis, salários, custos de produção, marketing, ou manutenção. Em seguida, estime suas receitas, levando em conta tanto as vendas consistentes quanto as variações por temporada.

Ao definir a meta de lucro, seja realista, mas não subestime suas necessidades. Considere o quanto você precisa para reinvestir no seu negócio, pagar a si mesmo e aos acionistas, se houver, e criar um fundo de emergência. Utilize a sua conta na InfinitePay para lhe dá uma visão clara e em tempo real das suas finanças, permitindo ajustar o orçamento conforme necessário. Para se aprofundar no assunto, o livro "O Orçamento Empresarial - Como elaborar e acompanhar" de Luís Martín González pode ser um excelente recurso, fornecendo uma visão abrangente e prática de como elaborar um orçamento eficaz.

Leia mais: Modelo de orçamento: como fazer um orçamento simples e eficaz

Prevenir problemas financeiros é como dar uma espiada no futuro e corrigir o curso antes que a tempestade atinja seu negócio. Sua primeira linha de defesa é monitorar continuamente as principais métricas financeiras do seu negócio. Isso inclui lucratividade, margens de lucro, fluxo de caixa e índices de liquidez. Essas métricas lhe darão uma visão clara da saúde financeira do seu negócio e poderão alertá-lo sobre qualquer possível problema no horizonte. Nesse sentido, sempre tenha em mente que o futuro é incerto, mas você pode ir se preparando para ele realizando as análises de cenário. Quais são as possíveis situações que podem afetar a saúde financeira do seu negócio? Pense em diferentes cenários e como eles afetariam sua empresa. Já pensando em possíveis instabilidades financeiras, mantenha uma reserva de caixa! Isso vai funcionar como uma almofada financeira que pode ajudar a amortecer o impacto de problemas financeiros inesperados. Por isso, estabeleça um fundo de reserva e contribua para ele regularmente.

Lembre-se, a prevenção é a melhor cura quando se trata de problemas financeiros. Ao monitorar as métricas financeiras, realizar análises de cenário, usar ferramentas de previsão financeira, manter uma reserva de caixa e investir em educação financeira, você pode identificar e prevenir possíveis problemas financeiros antes que eles aconteçam.

Gerenciar o estoque é uma parte crucial da saúde financeira do seu negócio. Por isso, faça um controle rigoroso, pois é vital ter uma contabilidade precisa de todas as mercadorias que entram e saem do seu estoque. Registre todas as informações de cada produto, como preço, quantidade e datas de validade. Utilize um software ou planilhas para ajudar nesse processo. Adote uma estratégia de estoque, dependendo do seu negócio, uma estratégia de primeiro entrar, primeiro a sair (FIFO) ou de último a entrar, primeiro a sair (LIFO) pode ser a mais adequada. Avalie suas necessidades e escolha a estratégia que minimize o desperdício e maximize os lucros.

Preveja a demanda usando dados de vendas passadas para prever a demanda futura. Isso permitirá que você compre a quantidade certa de estoque, evitando excessos e faltas. Use o InfiniteCard para suas compras de estoque, assim você recebe 1.5% de cashback. Isso significa que, além de reabastecer seu estoque, você está recuperando uma parte do dinheiro gasto, aumentando assim a lucratividade do seu negócio. Também lembre-se de revisar regularmente seu estoque para garantir que tudo está em ordem e para detectar possíveis problemas.

Monitorar o desempenho financeiro do seu negócio é uma parte fundamental para garantir sua saúde financeira e seu crescimento. Monitorar os principais indicadores financeiros como lucro bruto, margem de lucro líquida, fluxo de caixa e retorno sobre o investimento são fundamentais para avaliar a saúde financeira da empresa. Acompanhe-os de perto. Com essas informações, compare seu desempenho com períodos anteriores e com o mercado. Esta comparação ajudará a identificar tendências, pontos fortes e áreas que necessitam de melhoria.

Mantenha-se a par de quanto dinheiro está entrando e saindo da empresa. Isto lhe dará uma visão clara do seu ciclo de caixa e ajudará a identificar quaisquer potenciais problemas de liquidez.

Após fazer um processo de análise, estabeleça metas financeiras: Definir metas claras e tangíveis para a empresa permite monitorar o progresso e fazer ajustes conforme necessário para alcançar essas metas. Lembre-se, um acompanhamento constante do desempenho financeiro é essencial para a sustentabilidade e o crescimento do seu negócio. Mantenha-se organizado, use as ferramentas disponíveis e não hesite em buscar ajuda de profissionais quando necessário.

Com o ecossistema oferecido pela InfinitePay, os empreendedores têm acesso a uma maquininha de cartão com as melhores taxas do mercado e um cashback de 1.5% no cartão, o que significa que você economiza dinheiro em cada transação se utilizar constantemente o cartão. Além disso, a empresa oferece soluções para ajudar no gerenciamento financeiro do negócio, como a possibilidade de visualizar relatórios detalhados de vendas e recebimentos. Além disso, a InfinitePay oferece um suporte ao cliente de alta qualidade, com uma equipe dedicada a ajudar em qualquer problema ou dúvida que você possa ter. E o mais importante: chega de burocracias desnecessárias! Quer facilidade no uso? A InfinitePay é extremamente fácil de usar e configurar, com um processo de inscrição simples e rápido. Você pode começar a aceitar pagamentos em minutos! Conheça o app da InfinitePay

A gestão de cobranças da InfinitePay é uma ferramenta revolucionária pensada para simplificar e automatizar a gestão de cobranças do seu negócio. Com ele, é possível emitir cobranças por Pix, boleto e cartão com apenas alguns cliques. Além disso, o SuperCobra permite que você cadastre uma lista de clientes para direcionar cobranças, agende pagamentos e acompanhe o status de cada uma de suas cobranças. Tudo isso de uma maneira simples, rápida e intuitiva. Em suma, o SuperCobra é a solução que você precisava para cobrar com facilidade, lucrar mais e ter total controle sobre as finanças do seu negócio.

Você também tem controle total sobre as vendas do seu negócio, diretamente na sua conta via web, construída de forma intuitiva e fácil de usar. Visualize, em tempo real, cada transação realizada, acompanhe seu faturamento, e tenha acesso a relatórios detalhados que podem ser customizados de acordo com suas necessidades. Além disso, todas as vendas, seja por Pix, InfiniteTap ou maquininha, são integradas em um só lugar, facilitando a organização e gestão dos seus recebimentos.

O painel de controle da InfinitePay foi projetado pensando em você, empreendedor, que busca praticidade, agilidade e, acima de tudo, clareza na hora de analisar o desempenho do seu negócio. Com ele, você pode se concentrar no que realmente importa: crescer o seu negócio e aumentar os lucros. Na InfinitePay, acreditamos que a gestão financeira eficiente é o motor de qualquer empreendimento de sucesso, e estamos aqui para garantir que você tenha as melhores ferramentas para alcançar suas metas.

Por fim, é fundamental estar sempre atento às mudanças no mercado e às tendências de consumo. Mantenha-se atualizado sobre o que seus clientes desejam e esteja preparado para se adaptar às mudanças em sua área de atuação. Com essas dicas, é possível melhorar a gestão financeira do seu negócio e garantir sua sobrevivência em tempos de crise. Conte com a InfinitePay como uma parceira nesse processo, e juntos, podemos construir um futuro financeiramente saudável para o seu negócio.

Saber como escolher a melhor maquininha de cartão ajuda a garantir mais praticidade no dia a dia do seu negócio e aumentar suas vendas.

Afinal, os clientes preferem pagar com cartões de crédito, débito e até mesmo Pix, e não aceitar esses meios pode significar perda de oportunidades.

Além das taxas, é importante considerar funcionalidades como mobilidade, integração com outros sistemas e aceitação de diferentes bandeiras.

Neste guia, você aprenderá como avaliar os principais fatores antes de escolher sua maquininha e quais são os diferentes modelos disponíveis no mercado.

A seguir, você confere tudo o que você precisa saber antes de escolher a melhor maquininha de cartão para o seu negócio.

Veja também:

O primeiro passo para escolher a melhor maquininha de cartão é avaliar as necessidades do seu negócio. Pergunte-se:

Ao entender essas demandas, você evita investir em um modelo que não atende bem suas operações diárias.

As taxas cobradas pelas maquininhas variam conforme a operadora e a modalidade da venda.

Os principais custos que você deve analisar incluem:

Além disso, algumas maquininhas cobram mensalidade ou aluguel, enquanto outras podem ser adquiridas com pagamento único.

Avalie o custo-benefício e escolha a opção que mais se encaixa no seu orçamento.

Além das taxas, é fundamental analisar as funcionalidades da maquininha, pois elas impactam diretamente a praticidade e a eficiência das vendas.

Um dos pontos mais importantes é a conexão estável, que pode ser via Wi-Fi, 3G ou 4G, garantindo que as transações sejam processadas rapidamente sem interrupções.

Para quem trabalha fora do estabelecimento, a duração da bateria também faz diferença, especialmente para entregadores e profissionais autônomos que não têm acesso constante a um carregador.

Outra funcionalidade relevante é o pagamento por aproximação (NFC), que permite transações mais rápidas e seguras, sem a necessidade de inserir o cartão na máquina.

Além disso, algumas maquininhas oferecem integração com sistemas de gestão, facilitando a automação de vendas e o controle financeiro do negócio.

Avaliar esses recursos ajuda a escolher um modelo que atenda melhor às suas operações diárias e proporcione uma experiência mais fluida para seus clientes.

Garantir que sua maquininha aceite diversos meios de pagamento é essencial para não perder vendas.

Atualmente, os clientes utilizam diferentes formas para pagar suas compras, e limitar essas opções pode afetar seu faturamento.

Além dos cartões de crédito e débito, verifique se a maquininha oferece suporte para:

Quanto mais opções sua maquininha oferecer, mais clientes você poderá atender, tornando seu negócio mais acessível e conveniente.

Outro fator essencial ao escolher sua maquininha é conferir quais bandeiras de cartão são compatíveis com ela.

Algumas das principais bandeiras do mercado são Visa, Mastercard, Elo, American Express e Hipercard.

No entanto, dependendo do segmento do seu negócio, pode ser necessário aceitar cartões específicos, como os de benefícios (Alelo, Sodexo, VR e Ticket).

O ideal é escolher um modelo que cubra a maior quantidade possível de bandeiras para evitar recusas e garantir que seus clientes tenham liberdade na hora do pagamento.

Artigos relacionados:

Existem diferentes tipos de maquininhas de cartão disponíveis no mercado, cada uma com características específicas para atender a diferentes perfis de negócios.

Conhecer essas opções é essencial para escolher a que melhor se adapta às suas necessidades.

O modelo POS (Point of Sale) é amplamente utilizado em estabelecimentos físicos, como lojas, restaurantes e mercados, por oferecer um sistema completo de pagamentos.

A Maquininha Smart InfinitePay é uma opção moderna que combina tecnologia avançada e facilidade de uso. Suas principais características incluem:

A Maquininha Smart InfinitePay é ideal para negócios que buscam eficiência no atendimento e um sistema ágil para processar pagamentos.

Além disso, oferece taxas competitivas, sendo até 50% menores do que na concorrência, e um fluxo de recebimento otimizado, permitindo que empreendedores maximizem seus lucros.

A mPOS é uma versão mais compacta e portátil da maquininha tradicional, ideal para quem precisa de mobilidade.

Esse modelo se conecta a um smartphone ou tablet via Bluetooth e utiliza o plano de dados do aparelho para processar as transações. Suas vantagens incluem:

É uma excelente opção para entregadores, autônomos e pequenos negócios que realizam vendas fora de um estabelecimento físico.

A tecnologia vem transformando os meios de pagamento, e uma das soluções mais inovadoras é a maquininha no celular.

Esse modelo permite que o próprio smartphone funcione como uma maquininha de cartão, sem a necessidade de um equipamento adicional.

Com o InfiniteTap, da InfinitePay, você pode transformar seu smartphone em uma maquininha de cartão, sem a necessidade de comprar ou alugar um equipamento adicional. Essa solução oferece:

Essa solução é perfeita para quem quer evitar custos com equipamentos e ainda garantir praticidade nas transações.

A TEF é um sistema integrado ao caixa da empresa, permitindo a automação das vendas. Esse tipo de maquininha é indicado para negócios que realizam um alto volume de transações, pois oferece:

Por exigir conexão direta com um computador e internet, o TEF é mais utilizado em supermercados, farmácias e grandes varejistas que precisam de um sistema completo de pagamento.

Veja também como receber por aproximação no celular? Guia completo

Agora que você conhece os principais tipos de maquininhas e os critérios para escolher a melhor opção, é hora de avaliar qual atende melhor às necessidades do seu negócio. Considere fatores como mobilidade, taxa de adesão, funcionalidades e os meios de pagamento aceitos.

Optar por uma solução completa pode fazer a diferença para garantir mais vendas e uma experiência positiva para seus clientes.

Além disso, você também pode utilizar o nosso app que oferece soluções completas, como o InfiniteTap, que transforma seu celular em uma maquininha sem custo adicional, e uma conta digital gratuita, que ajuda você a gerenciar seus recebimentos com mais praticidade.

Com a InfinitePay, você tem uma solução eficiente, segura e acessível para aceitar pagamentos no seu negócio.

Peça agora sua maquininha InfinitePay e aproveite a melhor solução com as menores taxas do mercado

Com a chegada de um novo ano, também vem a obrigação de acertar as contas com a Receita Federal.

A declaração do Imposto de Renda Pessoa Física (IRPF) 2025 é um compromisso anual para milhões de brasileiros, e entender como realizá-la corretamente é essencial para evitar erros, multas e dores de cabeça com o fisco.

Se você tem dúvidas sobre quem deve declarar, quais documentos são necessários ou o que mudou na declaração deste ano, este guia completo vai te ajudar a fazer tudo da forma mais prática e segura possível.

A declaração do IRPF pode ser feita de três maneiras principais:

Em qualquer uma dessas opções, o contribuinte deve preencher todas as informações sobre rendimentos, bens, direitos, dívidas e despesas dedutíveis.

A seguir, você confere um passo a passo completo para fazer sua declaração do IRPF 2025 de forma segura e eficiente.

Antes de abrir o programa ou aplicativo da Receita Federal, tenha em mãos:

Organizar esses documentos com antecedência agiliza o preenchimento e reduz o risco de omissões ou erros.

Veja também: O que é informe de rendimentos e como é utilizado no Imposto de Renda?

A declaração pode ser feita por três canais oficiais:

Escolha o canal mais conveniente para você – caso deseje aproveitar a declaração pré-preenchida, o acesso com conta gov.br (nível prata ou ouro) é essencial.

Ao abrir o programa ou app, você poderá:

Se tiver acesso à pré-preenchida, essa é a maneira mais rápida e prática de começar.

Insira ou confirme suas informações pessoais:

Adicione também os dados dos dependentes, se for o caso.

Preencha os campos com todos os rendimentos recebidos ao longo de 2024, incluindo:

Use os informes de rendimentos para garantir a fidelidade dos valores declarados.

Informe:

Detalhamento correto desses itens é essencial para comprovar a evolução patrimonial.

Inclua:

Esses itens podem gerar deduções que reduzem o imposto a pagar ou aumentam a restituição.

O próprio programa sugere a opção mais vantajosa ao final do preenchimento.

Veja a diferença:

Revise com atenção a simulação e escolha a melhor opção.

Antes de enviar, revise cuidadosamente cada campo e verifique:

Evitar erros nesse momento é crucial para não cair na malha fina.

Com tudo conferido, clique em “Entregar Declaração” e, após o envio:

Caso tenha direito à restituição, os valores serão pagos conforme o calendário oficial.

Saiba mais: Como funciona o Imposto de Renda? Veja como calcular

A cada ano, a Receita Federal promove atualizações nas regras, valores e funcionalidades do programa do Imposto de Renda e, em 2025, algumas novidades importantes foram implementadas:

Essas mudanças visam tornar o processo mais seguro, rápido e eficaz, além de facilitar o controle das obrigações fiscais por parte do contribuinte.

Os principais casos em que a declaração é obrigatória são:

É importante ressaltar que, mesmo que não se enquadre nessas obrigações, o contribuinte pode optar por declarar para obter restituição ou manter o CPF regularizado, especialmente se deseja realizar financiamentos ou participar de concursos públicos.

Leia mais: Como saber se preciso declarar Imposto de Renda em 2025?

Não precisam declarar:

Mesmo assim, é importante avaliar se há vantagem em declarar de forma voluntária, especialmente se houver direito à restituição de imposto retido na fonte ou intenção de comprovar renda e regularidade fiscal para outras finalidades.

Leia mais: Isenção do Imposto de Renda: quem tem direito em 2025?

O portal e-CAC (Centro Virtual de Atendimento ao Contribuinte) permite declarar o IRPF online, sem precisar baixar programas ou apps – é ideal para quem já possui conta gov.br com nível prata ou ouro.

O e-CAC também permite acompanhar a situação da declaração, consultar restituições e corrigir eventuais pendências (malha fina).

Declarar imóveis no Imposto de Renda é obrigatório para qualquer contribuinte que possua bens de valor igual ou superior a R$ 5 mil.

Mesmo que o imóvel não tenha sofrido alteração no ano-base (2024), ele deve ser informado na ficha “Bens e Direitos”, com todos os dados atualizados e detalhados.

Importante: O imóvel deve ser declarado pelo valor de aquisição, e não pelo valor de mercado – atualizações só devem ser feitas quando houver benfeitorias (reformas) comprovadas com notas fiscais.

Se o imóvel estiver financiado, o valor declarado deve ser o total efetivamente pago até o fim de 2024, somando entrada, parcelas e encargos quitados.

O saldo devedor não deve ser incluído como “dívida”, desde que o imóvel esteja discriminado corretamente.

Investimentos financeiros também devem ser declarados no IRPF, mesmo que sejam isentos de tributação ou não tenham gerado lucros.

A Receita Federal exige a declaração de aplicações de renda fixa, renda variável e até criptoativos, conforme o valor e a categoria.

Veja os principais tipos de investimentos que devem ser incluídos na sua declaração:

Atenção: lucros com ações de até R$ 20 mil por mês são isentos de IR, mas ainda assim precisam ser declarados.

Manter a declaração de investimentos em dia é essencial para não cair na malha fina e para garantir a conformidade com o fisco, especialmente porque as corretoras e bancos enviam essas informações diretamente à Receita.

O MEI (Microempreendedor Individual) não está automaticamente isento da declaração de IRPF – a obrigatoriedade depende dos rendimentos recebidos em 2024.

Você deve declarar como pessoa física se:

Sim, em muitos casos vale a pena declarar voluntariamente, mesmo que não esteja dentro das exigências da Receita Federal.

Os principais motivos são:

Declarar, mesmo sem obrigatoriedade, é uma forma de manter a vida financeira em dia e ter benefícios administrativos.

Leia também:

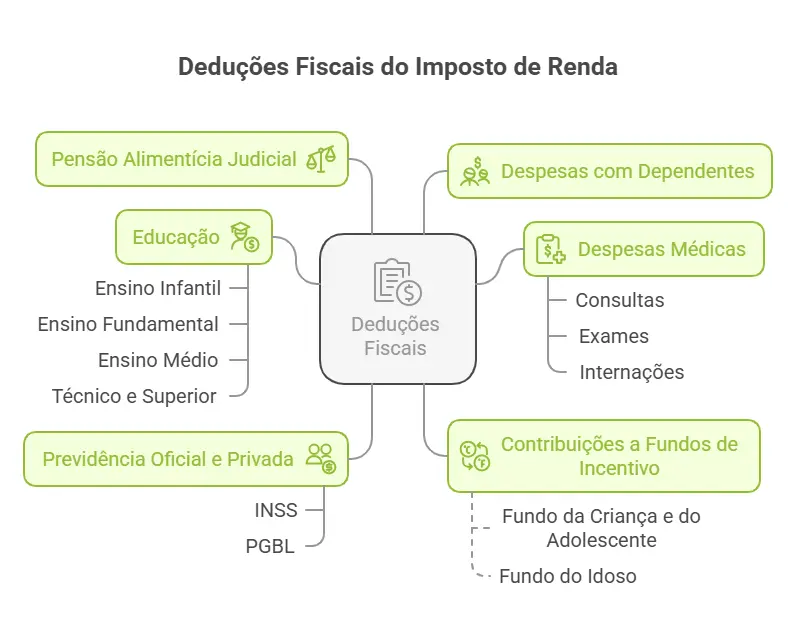

As deduções são recursos legais que permitem reduzir a base de cálculo do IR, diminuindo o valor do imposto a pagar ou aumentando a restituição.

Importante: para aproveitar essas deduções, o contribuinte deve optar pela declaração completa e guardar todos os comprovantes por, no mínimo, cinco anos.

Após enviar a declaração, o contribuinte que tiver imposto a restituir poderá receber os valores de volta por meio de depósito bancário. O pagamento é feito em lotes, conforme cronograma oficial divulgado pela Receita Federal.

| Lote | Data de pagamento | Prioridades |

|---|---|---|

| 1º lote | 31 de maio de 2025 | Idosos acima de 80 anos, contribuintes com deficiência ou doença grave, professores e quem usou a declaração pré-preenchida ou optou por PIX |

| 2º lote | 30 de junho de 2025 | Demais contribuintes, por ordem de envio |

| 3º lote | 31 de julho de 2025 | Idem |

| 4º lote | 29 de agosto de 2025 | Idem |

| 5º lote | 30 de setembro de 2025 | Últimos contribuintes com direito à restituição |

Acesse o portal e-CAC ou o app “Meu Imposto de Renda” para consultar o status da sua restituição – a restituição é depositada diretamente na conta bancária indicada pelo contribuinte na declaração.

Se houver pendências ou divergências, a restituição será retida até que o contribuinte regularize a situação.

A preparação para declarar o Imposto de Renda não acontece apenas nos primeiros meses do ano: ela começa com uma boa organização financeira ao longo de todo o período-base (neste caso, 2024).

A Conta Digital da InfinitePay oferece soluções completas para quem busca controle, praticidade e uma visão clara das finanças – qualidades fundamentais para facilitar a entrega da declaração do Imposto de Renda Pessoa Física 2025.

Com a InfinitePay, você pode concentrar seus recebimentos de vendas (presenciais ou online), pagar contas, realizar Pix, facilitando o acompanhamento mensal dos seus rendimentos – o que é essencial para identificar se você se enquadra na obrigatoriedade de declarar e para preencher corretamente os campos de rendimentos tributáveis, receitas isentas e movimentações bancárias.

O aplicativo da InfinitePay oferece histórico detalhado de transações, ideal para quem precisa comprovar receitas ao longo do ano.

Isso é especialmente útil para:

Com os relatórios gerados pela própria conta, é mais fácil organizar os documentos exigidos pela Receita Federal.

Ao utilizar o cartão InfinitePay (débito ou crédito), suas despesas ficam registradas automaticamente, o que permite uma organização por categoria.

Você pode, por exemplo, usar cartões separados para gastos com saúde, educação, dependentes ou equipamentos de trabalho – despesas que, se comprovadas, podem ser deduzidas na declaração completa do IR.

Além disso, você ainda ganha 1,5% de cashback em todas as compras, ou seja, dinheiro de volta direto no saldo da conta.

Além de ser completa, a conta InfinitePay é 100% gratuita, sem mensalidade, sem tarifas escondidas e sem letra miúda.

Baixe o app e abra sua conta em poucos minutos, gratuitamente.