Explore o InfiniteBank, nosso banco digital. Descubra como a tecnologia bancária digital pode facilitar sua vida financeira hoje.

O controle financeiro é essencial para a saúde de qualquer empresa, independentemente do porte ou segmento – e entre os diversos relatórios e ferramentas financeiras disponíveis, o Demonstrativo de Fluxo de Caixa (DFC) ocupa um papel central na gestão empresarial.

O DFC permite que os gestores acompanhem a entrada e saída de recursos, identifiquem oportunidades e desafios, e tomem decisões informadas para o futuro do negócio.

Neste artigo, vamos explicar o que é DFC, desde os conceitos básicos até as técnicas para elaborar um de forma eficiente.

Leia também: Controle financeiro: como fazer e por que é importante para a sua empresa

O Demonstrativo de Fluxo de Caixa (DFC) é uma ferramenta financeira que registra todas as movimentações de caixa de uma empresa em determinado período.

Ele detalha as entradas (recebimentos) e saídas (pagamentos) de dinheiro, permitindo que os gestores visualizem claramente como os recursos estão sendo utilizados e se há equilíbrio entre receitas e despesas.

O objetivo do DFC é fornecer uma visão transparente da liquidez da empresa, ou seja, da sua capacidade de honrar compromissos financeiros a curto prazo – além disso, ele é essencial para identificar tendências, como excesso de gastos, sazonalidade das receitas e a necessidade de buscar capital adicional.

Saiba mais:

Essa demonstração financeira é obrigatória para algumas empresas, como empresas grandes (com ativo total superior a R$ 240 milhões ou receita bruta anual superior a R$ 300 milhões, conforme a Lei nº 11.638/07) – contudo, mesmo para negócios menores, o DFC é uma prática recomendada para melhorar a gestão financeira.

Existem dois métodos principais para elaborar um DFC: o método direto e o método indireto. Vamos explorar cada um deles em detalhes a seguir.

O método direto é uma abordagem simples e direta para elaborar o DFC – nesse método, todas as movimentações de caixa são registradas diretamente, discriminando as entradas e saídas de dinheiro de forma detalhada.

Por exemplo, imagine uma empresa que registrou os seguintes dados em um mês:

O saldo do fluxo de caixa seria calculado como:

| Categoria | Entrada (R$) | Saída (R$) | Saldo (R$) |

|---|---|---|---|

| Atividades Operacionais | |||

| Receita de vendas | 50000 | 50000 | |

| Pagamento a fornecedores | 20000 | -20000 | |

| Salários | 10000 | -10000 | |

| Impostos | 5000 | -5000 | |

| Subtotal Operacional | |||

| Atividades de Investimento | |||

| Venda de ativos | |||

| Compra de máquinas | |||

| Subtotal de Investimento | |||

| Atividades de Financiamento | |||

| Recebimento de empréstimos | |||

| Pagamento de empréstimos | |||

| Subtotal de Financiamento | |||

| Fluxo de Caixa Total | 15000 |

Esse método oferece clareza e facilita a análise de onde o dinheiro está entrando e saindo, mas exige registros precisos e detalhados.

O método indireto, por sua vez, parte do resultado contábil (lucro ou prejuízo) apresentado na Demonstração do Resultado do Exercício (DRE).

Ele ajusta esse valor para refletir as movimentações de caixa, considerando elementos que não afetam diretamente o caixa, como depreciação, amortização e variações no capital de giro.

Por exemplo:

Fluxo de Caixa Gerado pelas Atividades Operacionais:

Fluxo de Caixa Final:

Este método é amplamente utilizado por empresas de maior porte, pois conecta diretamente o fluxo de caixa ao resultado contábil, proporcionando uma visão estratégica e abrangente.

Leia também:

O Demonstrativo de Fluxo de Caixa (DFC) é uma ferramenta indispensável para garantir uma gestão financeira sólida e eficiente.

Para extrair o máximo de benefícios do DFC, é essencial entender sua estrutura, saber como analisá-lo corretamente e aprender com exemplos práticos.

Vamos explorar esses pontos em detalhes.

A estrutura do DFC é composta por três seções principais, que organizam as movimentações financeiras da empresa em diferentes categorias:

Esta seção abrange as entradas e saídas de caixa relacionadas às operações do dia a dia da empresa – é o coração do DFC, pois reflete a capacidade da empresa de gerar caixa por meio de suas atividades principais.

Exemplo:

Aqui são registradas as movimentações de caixa relacionadas à compra ou venda de ativos de longo prazo e investimentos.

Exemplo:

Esta parte reflete as entradas e saídas de caixa decorrentes de transações com credores e acionistas.

Exemplo:

Essas três categorias juntas fornecem uma visão detalhada do fluxo de caixa, permitindo identificar pontos de atenção e oportunidades para otimização.

A análise do DFC vai além de simplesmente entender as entradas e saídas de caixa – é necessário avaliar os dados estrategicamente para tomar decisões que favoreçam o crescimento e a sustentabilidade da empresa.

Se o fluxo de caixa operacional for consistentemente positivo, a empresa está gerando caixa suficiente para cobrir suas operações.

Fluxos negativos podem indicar problemas na geração de receitas ou excesso de despesas.

Analise se as entradas e saídas seguem uma sazonalidade. Isso ajuda a planejar períodos de maior necessidade de capital de giro.

Gastos elevados em investimentos podem indicar expansão, mas precisam ser sustentáveis.

Dependência excessiva de financiamentos pode sinalizar fragilidade na geração de caixa.

Identifique tendências e compare o DFC com empresas do mesmo setor para medir a eficiência financeira.

Você também pode se interessar:

O Demonstrativo de Fluxo de Caixa (DFC) é uma ferramenta essencial na gestão financeira, mas, como qualquer instrumento de análise, apresenta vantagens e desvantagens.

O DFC oferece uma visão detalhada de como o dinheiro está entrando e saindo da empresa, ajudando a avaliar sua capacidade de honrar compromissos financeiros a curto prazo.

Com o DFC, é possível identificar padrões de fluxo de caixa e prever períodos de maior ou menor disponibilidade de recursos, permitindo um planejamento mais assertivo.

A demonstração permite avaliar se a empresa está gerando caixa suficiente para sustentar suas operações, sem depender exclusivamente de financiamentos ou vendas de ativos.

Ao identificar áreas de maior gasto ou baixa eficiência, os gestores podem tomar decisões embasadas para cortar despesas, redirecionar investimentos ou buscar financiamentos.

Para empresas obrigadas por lei a apresentar o DFC, cumpri-lo corretamente garante conformidade com as normas contábeis brasileiras, como as exigidas pela Lei nº 11.638/07.

O processo de elaboração, especialmente pelo método indireto, pode ser trabalhoso e exigir conhecimento técnico em contabilidade, além de um controle rigoroso dos dados financeiros.

A eficácia do DFC depende da qualidade e precisão dos dados registrados. Dados inconsistentes ou atrasados podem comprometer a análise.

Embora o DFC forneça uma visão detalhada das movimentações financeiras, ele não reflete, por si só, a rentabilidade ou a viabilidade de longo prazo da empresa, o que requer o uso de outros relatórios, como o DRE.

Para empresas com movimentações financeiras esporádicas ou simplificadas, o DFC pode parecer excessivamente detalhado e menos útil.

O DFC (Demonstrativo de Fluxo de Caixa) e o DRE (Demonstração do Resultado do Exercício) são ferramentas complementares na gestão financeira, mas possuem propósitos e características distintas.

Entender suas diferenças é fundamental para aplicá-las corretamente.

| Aspecto | DFC (Demonstrativo de Fluxo de Caixa) | DRE (Demonstração do Resultado do Exercício) |

|---|---|---|

| 1. Objetivo | Mostra as entradas e saídas de dinheiro (caixa) em um período, evidenciando a liquidez da empresa. | Apresenta o resultado contábil do exercício, detalhando receitas, custos e despesas para apurar lucro ou prejuízo. |

| 2. Base de cálculo | Trabalha exclusivamente com movimentações de caixa efetivas (dinheiro que realmente entrou ou saiu). | Inclui receitas e despesas realizadas (com impacto no caixa) e valores a receber e a pagar (regime de competência contábil). |

| 3. Estrutura | Dividido em três atividades: Operacionais (fluxo do dia a dia), Investimentos (compra e venda de ativos) e Financiamentos (empréstimos e aportes). | Estrutura hierárquica: começa com receita bruta, deduz custos e despesas até o lucro ou prejuízo líquido. |

| 4. Perguntas respondidas | A empresa tem dinheiro suficiente para pagar suas contas? Como o dinheiro foi utilizado durante o período? | A empresa teve lucro ou prejuízo no período? Qual foi o impacto das receitas e despesas no resultado final? |

| 5. Periodicidade | Elaborado mensalmente ou com maior frequência, dependendo da necessidade de monitoramento do caixa. | Produzido trimestral ou anualmente para consolidar os resultados contábeis. |

Leia mais: Modelo DRE: o que é, qual a importância e como fazer o seu

| Atividade | Entrada (R$) | Saída (R$) | Saldo (R$) |

|---|---|---|---|

| Receita de vendas | 100.000 | 100.000 | |

| Pagamento de fornecedores | 50.000 | -50.000 | |

| Resultado do período | 50.000 |

| Categoria | Valor (R$) |

|---|---|

| Receita Bruta de Vendas | 120.000 |

| (-) Deduções | 20.000 |

| Receita Líquida | 100.000 |

| (-) Custo de Mercadorias | 50.000 |

| Lucro Bruto | 50.000 |

| (-) Despesas Operacionais | 20.000 |

| Lucro Líquido | 30.000 |

O DFC e o DRE são complementares, e sua utilização dependerá do objetivo:

Manter o controle do fluxo de caixa é essencial para o sucesso financeiro de qualquer negócio – no entanto, a gestão eficiente das movimentações financeiras pode ser desafiadora, especialmente para pequenas e médias empresas que muitas vezes não dispõem de sistemas complexos ou equipes especializadas.

É exatamente nesse ponto que a Planilha de Fluxo de Caixa da InfinitePay pode ser sua aliada.

Ela foi desenvolvida para simplificar a gestão financeira de sua empresa, está disponível para download gratuito e oferece uma interface intuitiva, ideal para empreendedores que desejam organizar suas finanças sem complicações.

Organizar suas finanças nunca foi tão fácil: comece hoje mesmo a ter um controle financeiro mais eficiente!

Com a formalização de mais de 1,4 milhões de empresas em 2024, é importante compreender o conceito de pessoa jurídica no Brasil.

Essencial para separar bens e obrigações do negócio, a pessoa jurídica garante segurança jurídica e acesso a benefícios como linhas de crédito e participação no mercado formal.

Neste artigo, você encontrará tudo o que precisa saber sobre pessoa jurídica em 2025: desde as definições básicas até as principais tendências legais, além do passo a passo para legalizar seu negócio no Brasil.

No Brasil, uma pessoa jurídica é uma entidade reconhecida pela lei como independente de seus proprietários, ou seja, possui existência e direitos próprios, separados dos indivíduos que a fundaram ou que a administram.

Isso garante separação patrimonial: os bens e as responsabilidades da empresa não se confundem com os bens e responsabilidades dos proprietários, o que oferece segurança jurídica, fundamental para o crescimento do negócio.

Por exemplo, com um CNPJ, você pode acessar linhas de crédito com taxas de juros reduzidas em algumas instituições financeiras, o que possibilita investir em melhorias ou expandir as operações.

Além disso, a formalização permite emitir notas fiscais, participar de licitações públicas e realizar contratações dentro das normas trabalhistas.

Compreender as diferenças entre pessoa jurídica e pessoa física é essencial para quem precisa legalizar um negócio ou planejar suas obrigações financeiras de forma eficiente.

Essa distinção ajuda você a escolher o melhor formato e a evitar riscos legais e fiscais.

| Aspecto | Pessoa Física (PF) | Pessoa Jurídica (PJ) |

|---|---|---|

| Tributação | Isenção até R$ 2.824,00 mensais; alíquotas progressivas até 27,5% para rendimentos superiores. | Depende do regime tributário: Simples Nacional (alíquotas reduzidas), Lucro Presumido ou Lucro Real. |

| Obrigações fiscais | Declaração anual obrigatória para rendimentos acima de R$ 30.639,90. | Inclui envio de declarações fiscais, manutenção de livros contábeis e outros documentos contábeis obrigatórios. |

| Responsabilidade legal | Responde com todo o patrimônio pessoal em casos de dívidas ou processos judiciais. | Garante proteção patrimonial, com separação entre bens pessoais e empresariais. |

Por exemplo, imagine que você presta serviços como autônomo (pessoa física) e recebe R$ 5.000 mensais – nesse caso, estará sujeito ao pagamento de Imposto de Renda na alíquota progressiva, além de arcar integralmente com qualquer dívida financeira ou judicial.

Agora, se formalizar um CNPJ (pessoa jurídica) no Simples Nacional, pode se beneficiar de alíquotas reduzidas entre 6% e 15%, dependendo da atividade, além de proteger seu patrimônio pessoal.

Saiba mais:

A legislação brasileira oferece uma ampla variedade de estruturas jurídicas, permitindo que você escolha a mais adequada às necessidades do seu projeto, seja ele empresarial, social ou relacionado ao setor público.

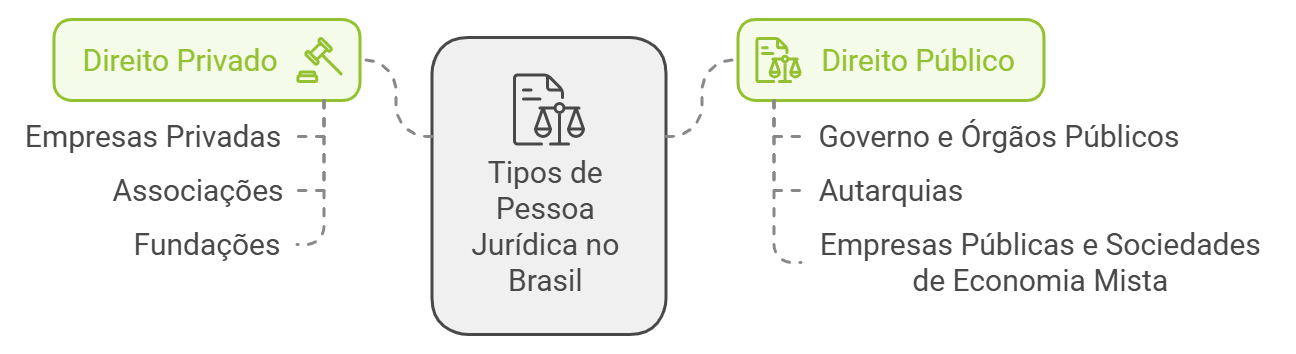

Os diferentes tipos de pessoa jurídica se dividem em categorias de direito privado e público, cada um com características específicas:

As pessoas jurídicas de direito privado são criadas por cidadãos ou empresas para atender interesses particulares.

As principais categorias são:

As pessoas jurídicas de direito público são criadas pelo Estado para atender ao interesse público.

Algumas das principais categorias incluem:

Compreender as distinções entre esses tipos de pessoa jurídica ajuda você a entender melhor como diferentes entidades funcionam no Brasil, o que é especialmente importante se você planeja abrir um negócio ou trabalhar em parceria com entidades públicas.

Formalizar seu negócio como uma pessoa jurídica em 2025 é essencial para garantir segurança jurídica, acessar benefícios fiscais e atuar no mercado formal.

Confira o passo a passo:

O primeiro passo é determinar a estrutura jurídica mais adequada para o seu negócio.

As opções incluem:

Para abrir sua pessoa jurídica, os documentos básicos incluem:

Esses documentos garantem que a empresa esteja formalmente constituída e operando de acordo com a lei.

Após o registro da empresa na Junta Comercial ou Cartório, é necessário solicitar o CNPJ através do site da Receita Federal.

O CNPJ é o número que identifica a empresa perante o governo e deve ser utilizado em todas as operações fiscais e comerciais.

Além do CNPJ, algumas atividades podem exigir inscrições complementares, como:

Dependendo do ramo de atividade da sua empresa, você precisará de alvarás e licenças adicionais para poder operar legalmente:

Verifique os requisitos específicos junto aos órgãos municipais e estaduais para garantir que a sua empresa atenda a todas as exigências.

Grande parte do processo de formalização pode ser realizada de forma digital, tornando o procedimento mais ágil.

Basta acessar o portal Gov.br, que centraliza diversos serviços necessários para formalização e regularização da sua empresa, como o registro do CNPJ, obtenção de alvarás, inscrição municipal e estadual, e emissão de certidões negativas.

A plataforma também permite o acompanhamento da situação dos processos e facilita a comunicação com órgãos governamentais.

Leia mais:

Compreender os direitos e deveres de uma pessoa jurídica é essencial para manter seu negócio em conformidade com a lei e protegido de riscos legais e fiscais.

Além de evitar penalidades, isso também permite que você aproveite todas as vantagens oferecidas pela formalização.

Uma pessoa jurídica tem a responsabilidade de atender a obrigações tributárias específicas, que variam conforme o tipo de negócio e o regime tributário escolhido.

No Brasil, os principais regimes são:

Veja também:

A pessoa jurídica dispõe de diversos direitos importantes que garantem sua atuação no mercado com segurança e credibilidade.

Entre os principais estão:

Essa base legal também permite que a pessoa jurídica participe de licitações públicas, acesse linhas de crédito exclusivas e negocie com maior confiabilidade.

Manter o CNPJ atualizado é fundamental para garantir que sua empresa esteja em dia com as obrigações fiscais e legais.

Felizmente, o processo para consulta e alterações é simples e pode ser feito online:

Saiba mais sobre como consultar CNPJ na Receita Federal.

Manter o CNPJ irregular ou desatualizado pode gerar uma série de problemas, como multas fiscais, bloqueio de operações bancárias e até a suspensão das atividades da empresa.

Por exemplo, uma empresa com CNPJ inapto não consegue emitir notas fiscais, ficando impedida de realizar transações com clientes ou fornecedores no mercado formal.

Além disso, a irregularidade pode restringir sua participação em licitações ou o acesso a benefícios do governo, como programas de incentivo financeiro.

Manter o CNPJ regularizado garante o funcionamento saudável de sua empresa e evita complicações que podem impactar sua reputação e finanças.

Você também pode se interessar:

Ter uma solução completa para gerenciar as transações financeiras do seu negócio é essencial para garantir fluxo de caixa, otimizar operações e reduzir custos.

Pensando nisso, a InfinitePay oferece uma Conta Digital voltada para atender às necessidades de pessoas jurídicas de todos os tamanhos, especialmente MEIs e pequenas empresas.

Com ela, sua empresa pode oferecer múltiplas opções de pagamento, como Pix grátis e ilimitado, links de pagamento e cartões de débito e crédito, adaptando-se às preferências dos seus clientes.

E além de poder contar com as menores taxas do mercado para transações no débito, crédito à vista e parcelado em até 12x, com nossa Conta Digital você também tem acesso a relatórios detalhados e controle de transações em tempo real e ferramentas de gestão de cobrança e de estoque.

Saiba mais sobre tudo o que a Conta Digital InfinitePay tem a oferecer!

O dígito da conta é um elemento essencial no sistema bancário, ajudando a validar os dados e garantir que o dinheiro seja transferido para a conta correta.

Muitas pessoas têm dúvidas sobre o que é o dígito da conta, como encontrá-lo e por que ele é tão importante.

Neste artigo, vamos explicar o que é o dígito da conta bancária, como localizá-lo de forma simples e prática, e como lidar com situações em que ele aparece representado por "X".

Além disso, também vamos esclarecer as diferenças entre o dígito da conta e o dígito da agência, ajudando você a evitar erros em transações financeiras.

O dígito da conta bancária é um número adicional que acompanha o número da conta, sendo utilizado como um mecanismo de verificação para garantir a exatidão nas transações financeiras.

Ele serve como um "código de segurança", confirmando que os dados fornecidos correspondem à conta bancária correta.

Sua principal função é atuar como um verificador matemático: no momento em que uma transferência ou pagamento é feito, o sistema bancário usa o dígito para conferir automaticamente se o número da conta está correto, reduzindo a possibilidade de erros ou envio de valores para contas equivocadas.

A correta inclusão do dígito é crucial, pois sua ausência ou digitação incorreta pode levar à rejeição da transação ou até mesmo ao envio de dinheiro para outro destinatário.

Por isso, entender onde localizar o dígito da conta no seu banco é fundamental para realizar operações financeiras com segurança e tranquilidade.

Saiba como escolher o melhor tipo de conta bancária.

Encontrar o dígito da conta pode ser feito de forma simples seguindo alguns passos gerais, independentemente do banco.

Aqui estão alguns métodos comuns para localizá-lo:

Em algumas situações, principalmente em bancos digitais ou sistemas financeiros mais antigos, o dígito da conta pode ser exibido como a letra "X" em vez de um número.

Isso ocorre porque o "X" é utilizado para representar um conceito matemático de verificação, indicando que o dígito exato não foi exibido diretamente por limitação do sistema ou por motivos de padronização operacional.

Se o dígito da conta for representado por "X", é necessário convertê-lo no número correspondente antes de realizar qualquer transação.

Veja o que fazer:

Imagine que você queira transferir dinheiro e o sistema exiba o número da conta como "123456-X".

Para realizar a operação corretamente:

Ao seguir esses passos, você garante que o "X" não cause problemas no envio de valores e mantém a precisão das suas transações financeiras.

Sempre priorize consultar o banco em situações de dúvidas!

O dígito da conta e o dígito da agência têm propósitos similares, mas aplicam-se a diferentes elementos no sistema bancário.

Por exemplo, em uma conta composta por "Agência 1234-5" e "Conta 56789-0", os números após o hífen representam os dígitos verificadores da agência e da conta, respectivamente.

É essencial entender a diferença entre o dígito da conta e o dígito da agência para evitar erros nos processos financeiros.

Durante uma transferência via Pix, por exemplo, digitar incorretamente qualquer um desses dígitos pode cancelar a operação ou enviar o dinheiro para outro destinatário.

O papel do dígito da conta nas transações financeiras

O dígito da conta é importante em muitos contextos para garantir que transferências e pagamentos sejam realizados corretamente, principalmente em bancos tradicionais – ele atua como um mecanismo de verificação que confirma se os dados inseridos correspondem à conta correta.

Por exemplo, em transferências via Pix ou TED em bancos tradicionais, o sistema bancário utiliza o dígito da conta para confirmar a autenticidade do número da conta fornecido.

Sem essa verificação, a transação pode ser cancelada ou enviada para uma conta errada.

Na InfinitePay, no entanto, a segurança das transações não depende de dígitos verificadores, e sim de um sistema que previne erros e garante uma experiência segura e ágil.

Leia também:

Uma das vantagens da Conta Digital InfinitePay é a simplicidade: não existe dígito da conta.

Isso não significa que a sua conta seja menos segura – na verdade, nossa tecnologia garante a mesma segurança oferecida pelas contas bancárias tradicionais, mas de maneira mais intuitiva e fácil para você.

Em contas tradicionais, o dígito é utilizado como um verificador matemático, necessário para reduzir erros em transferências – no entanto, na InfinitePay, a verificação dos dados e a proteção contra erros é realizada através de processos de autenticação e verificação de identidade que oferecem tranquilidade e confiança, permitindo realizar transações financeiras sem complicar o processo com elementos adicionais como dígitos de verificação.

Assim, você tem uma experiência simplificada e, ao mesmo tempo, extremamente segura.

Com a Conta Digital InfinitePay, você evita erros comuns, como a digitação incorreta de dígitos, e ainda assim conta com toda a proteção que uma conta moderna pode oferecer.

Entender o papel do dígito da conta nas operações financeiras é crucial para garantir a segurança e precisão de suas transações.

E para uma solução financeira moderna, prática e segura, a InfinitePay oferece uma Conta Digital que facilita o dia a dia de pessoas físicas e jurídicas:

Abra já sua conta na InfinitePay e simplifique suas transações financeiras com praticidade e segurança! Com a InfinitePay, você garante a precisão nas operações bancárias, sem tarifas abusivas e com total transparência.

Desde seu lançamento, o Pix simplificou a maneira como fazemos transferências e pagamentos no Brasil.

Mas, assim como qualquer inovação financeira, ele também chamou a atenção de golpistas.

Neste artigo, vamos falar sobre os golpes do Pix mais comuns, como evitá-los e o que fazer caso você acabe caindo em um golpe.

Nesse golpe, o fraudador faz um Pix para a vítima e, em seguida, entra em contato pedindo a devolução do valor, alegando que o pagamento foi feito por engano.

A vítima, acreditando que está apenas corrigindo um erro, devolve o dinheiro.

No entanto, o valor inicial transferido pelo golpista foi obtido de maneira fraudulenta, e a vítima pode acabar sendo responsabilizada.

Além disso, muitas vezes o valor devolvido é maior do que o valor recebido, pois o golpista pode alegar que houve algum erro na transferência e pedir um valor extra.

O golpista também pode usar de técnicas de urgência, dizendo que precisa do dinheiro imediatamente para evitar prejuízos, o que faz com que a vítima aja sem pensar.

Em alguns casos, o fraudador utiliza perfis falsos em redes sociais para ganhar a confiança da vítima e tornar o pedido de devolução mais convincente.

Desconfie de pedidos de devolução de valores.

Sempre verifique a origem da transferência e, em caso de dúvida, entre em contato com o banco para obter orientação antes de devolver qualquer valor.

Nunca realize uma devolução sem antes confirmar todos os detalhes da transação e, se possível, fale diretamente com o banco para garantir que não se trata de um golpe.

Nesse golpe, o fraudador entra em contato com a vítima se passando por um atendente do banco, e geralmente diz que detectou alguma movimentação suspeita na conta ou que é necessário confirmar dados pessoais para garantir a segurança da mesma.

A ligação ou mensagem costuma ter um tom de urgência, fazendo com que a vítima se sinta pressionada a agir rapidamente, sem pensar com clareza.

Eles podem solicitar informações como senhas, números de cartão ou dados de autenticação, alegando que são necessárias para bloquear uma movimentação suspeita ou liberar o acesso à conta.

Além de ligações, eles também podem entrar em contato por e-mail, SMS ou aplicativos de mensagens, fazendo parecer que a comunicação vem do banco.

Eles utilizam logotipos, linguagem e nomes que se assemelham aos dos bancos reais, o que torna o golpe ainda mais convincente.

Nunca forneça informações pessoais ou financeiras por telefone ou mensagem, a menos que tenha certeza de que está falando com seu banco.

Sempre desconfie de contatos que pedem informações sensíveis ou pressionam você a agir imediatamente.

Em caso de dúvida, desligue e entre em contato diretamente com o seu banco por meio dos canais oficiais, como o aplicativo, site oficial ou número de telefone presente no cartão do banco.

Além disso, lembre-se de que os bancos nunca solicitam senhas ou transferências via Pix para proteger sua conta.

Nesse tipo de golpe, os golpistas substituem QR Codes de estabelecimentos por códigos próprios.

Eles podem fazer isso colando uma imagem falsa sobre a original em lojas físicas, ou alterando os códigos em sites e aplicativos.

Quando a vítima escaneia o código para pagar uma compra, o dinheiro vai diretamente para a conta do golpista, e o estabelecimento ou prestador de serviços não recebe o valor devido.

Esse golpe é particularmente perigoso porque os códigos usados são visualmente semelhantes ao original, e muitas pessoas não verificam atentamente os detalhes antes de realizar a transação.

Além disso, os golpistas costumam utilizar padrões que direcionam para contas pessoais ou para contas falsas, o que torna mais difícil para a vítima perceber que está sendo enganada.

Sempre confira se o QR Code é autêntico.

Em lojas físicas, certifique-se de que o código está devidamente afixado e não apresenta sinais de alterações, como adesivos ou papel sobreposto.

Verifique o nome do destinatário ao escanear o código, antes de concluir o pagamento.

Se estiver fazendo uma compra online, verifique se o site é seguro e confiável, e prefira sites que utilizam protocolos de segurança (como "https").

Se possível, pergunte ao atendente ou ao estabelecimento se o QR Code é seguro, e desconfie de situações em que o QR Code parece ter sido recentemente alterado ou colado sobre outro.

Além disso, utilizar aplicativos bancários que mostram os detalhes do destinatário ao escanear o QR Code pode ajudar a evitar transferências para contas fraudulentas.

Esse golpe é comum em plataformas de compra e venda, tanto online quanto presenciais.

O fraudador finge estar interessado em comprar um produto e, após uma negociação aparentemente legítima, envia um comprovante falso de pagamento via Pix.

A vítima, ao acreditar que o pagamento foi efetuado, entrega o produto ou presta o serviço, ficando no prejuízo.

Em alguns casos, o golpista utiliza técnicas de pressão psicológica, como alegar urgência na entrega do produto, para que o vendedor se sinta pressionado a liberar o item sem confirmar se o valor foi realmente creditado.

Outro cenário desse golpe envolve o falso vendedor, que oferece um produto (geralmente muito desejado ou com preço atrativo) em plataformas de venda.

Quando a vítima faz o pagamento via Pix, o golpista simplesmente desaparece e o produto nunca é entregue.

Muitas vezes, os fraudadores criam perfis falsos e utilizam imagens de produtos que não possuem, tornando a identificação do golpe ainda mais difícil.

Verifique sempre se o valor foi realmente creditado em sua conta antes de entregar o produto.

Não se baseie apenas em comprovantes enviados pelo comprador, pois eles podem ser falsificados.

Utilize o aplicativo do banco para confirmar a transação e garantir que o valor foi creditado de fato.

Em negociações online, prefira plataformas que ofereçam algum tipo de proteção ao comprador e vendedor, e evite fechar negócios com perfis que tenham poucas informações ou um histórico suspeito.

Além disso, desconfie de ofertas que pareçam boas demais para ser verdade e sempre busque referências sobre o comprador ou vendedor antes de concluir a transação.

Nesse golpe, o golpista faz um agendamento falso de Pix e envia o comprovante de agendamento para a vítima.

O comprovante parece autêntico e leva a vítima a acreditar que o pagamento será realizado em breve.

Dessa forma, muitas pessoas acabam liberando o produto ou realizando o serviço antes de o dinheiro ser efetivamente transferido.

No entanto, como o agendamento não é uma transação concluída, o valor nunca chega a ser transferido para a conta da vítima.

Os golpistas utilizam essa estratégia principalmente em transações feitas rapidamente, como vendas online, onde a urgência em fechar o negócio pode fazer com que a vítima não verifique com cuidado se o valor foi realmente creditado.

O comprovante de agendamento costuma ter todos os elementos de um comprovante verdadeiro, o que torna o golpe ainda mais convincente.

Confirme sempre se o dinheiro está realmente disponível em sua conta antes de liberar qualquer produto ou serviço.

Nunca se baseie apenas em comprovantes de agendamento, pois eles não garantem que o pagamento foi realizado.

Verifique diretamente no aplicativo do banco ou entre em contato com a instituição financeira para confirmar se o valor está disponível na sua conta.

Além disso, desconfie de compradores que insistem em utilizar o agendamento ao invés de transferir o valor imediatamente.

A segurança deve ser sempre priorizada, mesmo em situações que pareçam urgentes.

Para se proteger dos golpes do Pix, é preciso adotar algumas medidas práticas e simples que ajudam a evitar problemas e manter suas finanças seguras:

Se alguém lhe oferecer algo que parece bom demais para ser verdade, é melhor ficar atento. Sempre pesquise e desconfie de promessas de ganho fácil ou propostas urgentes que exigem transferências imediatas.

Recebeu um link por SMS, e-mail ou mensagem em aplicativos?

Mesmo que pareça ser do banco, não clique sem antes confirmar sua autenticidade.

Golpistas costumam usar engenharia social para fazer com que a vítima clique em links que levam a páginas falsas de bancos ou outras instituições financeiras.

Prefira acessar o aplicativo oficial do seu banco diretamente e não por links enviados.

Sempre que possível, ative a verificação em duas etapas em seus aplicativos financeiros.

Essa é uma camada extra de segurança que pode impedir o acesso de terceiros à sua conta.

Além disso, mantenha suas senhas seguras e nunca use senhas fáceis de adivinhar, como datas de nascimento ou combinações comuns.

Antes de confirmar uma transferência via Pix, confira cuidadosamente os dados do destinatário.

Certifique-se de que está enviando o dinheiro para a pessoa certa.

Golpistas podem se passar por conhecidos ou empresas e usar informações parecidas para enganar as vítimas.

Analise os dados como CPF, CNPJ, e o nome do beneficiário antes de concluir qualquer transação.

Nunca compartilhe suas chaves Pix, senhas ou dados pessoais em redes sociais ou com pessoas desconhecidas.

Golpistas podem usar essas informações para aplicar golpes em seu nome.

Além disso, evite utilizar chaves Pix que possam ser facilmente ligadas a você, como seu número de telefone ou CPF, e opte por chaves aleatórias sempre que possível para dificultar a ação de golpistas.

Certifique-se de que seu smartphone, tablet ou computador estão protegidos contra malwares.

Use antivírus e mantenha seus aplicativos sempre atualizados.

Golpistas podem usar vírus e aplicativos maliciosos para roubar seus dados financeiros e acessar suas contas.

Nunca instale aplicativos de fontes desconhecidas e tenha cuidado ao baixar arquivos enviados por terceiros.

Caso receba uma ligação supostamente de seu banco, desligue e retorne através dos canais oficiais.

Fraudadores costumam se passar por funcionários de instituições financeiras para obter informações confidenciais ou induzir você a realizar uma transferência.

Nunca forneça dados como senha, número do cartão ou código de verificação por telefone.

Muitas pessoas caem em golpes por falta de conhecimento sobre os métodos utilizados pelos golpistas.

Compartilhe informações sobre esses golpes com amigos e familiares para que todos possam se proteger.

A conscientização é uma das melhores formas de prevenir golpes.

Quando for realizar uma transferência via Pix, evite usar redes Wi-Fi públicas, pois elas são menos seguras e podem ser monitoradas por golpistas.

Prefira usar sua rede móvel ou uma rede Wi-Fi protegida com senha.

Se você cair em um golpe do Pix, aqui estão os passos que você deve seguir:

Agora que você já sabe como identificar golpes e se proteger deles, é hora de aproveitar as vantagens do Pix da InfinitePay.

Com o Pix gratuito e ilimitado para CPF, MEI e CNPJ, você pode fazer e receber Pix a qualquer hora, 24 horas por dia, 7 dias por semana, sem custos adicionais.

Aceite Pix de maneira fácil e gratuita: pela maquininha, pelo celular ou por link compartilhável!

Simplifique suas transações e aproveite a comodidade e segurança que a InfinitePay oferece.

Leia também:

Se você é um empreendedor ou indivíduo que precisa formalizar uma dívida e aumentar suas chances de receber um pagamento atrasado, protestar um boleto pode ser uma estratégia eficaz – de acordo com o Instituto de Estudos de Protesto de Títulos do Brasil (IEPTB), mais de 65% das dívidas em protesto resolvem-se em até três dias úteis.

Neste artigo, vamos detalhar o processo de protesto de boleto, seja de forma presencial ou online, garantindo segurança jurídica nas suas cobranças.

Para protestar um boleto e formalizar uma cobrança, é importante seguir um passo a passo que garante que todos os requisitos legais sejam cumpridos corretamente.

A seguir, entenda cada etapa do processo, desde a preparação dos documentos até o acompanhamento do protesto.

Para começar o processo de protesto, você precisa reunir todos os documentos que comprovam a dívida.

Esses documentos são a prova de que a cobrança é legítima.

Eles podem ser:

Além disso, é importante ter em mãos uma cópia do boleto que venceu e os dados do devedor (nome, CPF ou CNPJ e endereço).

Esses documentos serão necessários para o cartório, que é o local responsável pelo protesto.

Depois de reunir os documentos, a próxima etapa é emitir uma duplicata ou nota fiscal.

A maioria dos cartórios de protesto exige que esses documentos sejam apresentados para formalizar a transação que gerou a dívida.

Isso serve para garantir que a cobrança é realmente válida e para evitar problemas ou questionamentos.

Para emitir uma nota fiscal, siga estas etapas:

Você deve acessar esse sistema e preencher as informações da transação, como:

O sistema utilizado deve ser autorizado e vinculado à Receita, para que as notas fiscais sejam validadas de forma eletrônica.

Depois de emitir a nota fiscal, você pode emitir a duplicata, que é um título de crédito derivado dessa nota fiscal.

Veja como fazer isso:

No caso da emissão eletrônica, alguns sistemas já integram a emissão de duplicatas com a emissão de notas fiscais, facilitando o processo.

Depois de emitir a nota fiscal e a duplicata, você precisará apresentá-los ao cartório de protesto junto com o boleto vencido e outros documentos que comprovem a transação.

Esses documentos são necessários para o cartório verificar que há uma dívida legítima e que o protesto pode ser realizado.

Você precisa levar o pedido de protesto ao cartório de protesto certo, que é o local responsável por oficializar esse tipo de processo.

O cartório deve ser o que atende a região do endereço do devedor.

Ou seja, se a pessoa ou empresa que deve está em uma determinada cidade, você deve buscar o cartório dessa cidade.

Isso pode ser feito de forma presencial, indo ao cartório, ou até mesmo de forma eletrônica.

Quando você tiver todos os documentos reunidos, leve-os até o cartório e peça o protocolo do protesto: isso significa que o cartório registrará a cobrança e começará o processo.

O cartório enviará uma notificação ao devedor, informando-o que há um protesto em andamento e que ele tem um prazo para pagar a dívida antes que seja registrado oficialmente o protesto.

Esse prazo geralmente é de 3 dias úteis, mas pode variar.

Depois de protocolar o protesto, é importante acompanhar o processo para saber se o devedor pagou ou não.

O cartório notificará o devedor e, se ele não pagar no prazo determinado, o protesto será oficializado.

O credor (quem está cobrando) deve ficar atento para saber se precisa tomar outras ações, como entrar com um processo judicial, caso o pagamento não ocorra.

Embora o cartório já notifique o devedor, é uma boa prática que o credor também entre em contato com o devedor.

Muitas vezes, esse contato direto ajuda a resolver a situação de forma amigável e evita complicações.

Isso pode facilitar o pagamento e evitar que o devedor tenha o nome negativado ou passe por outras dificuldades.

Leia também: Juros e multas em boletos por atraso: entenda os limites legais

Protestar um boleto online é uma maneira prática e conveniente de formalizar uma cobrança quando o devedor não efetua o pagamento.

Esse processo evita a necessidade de ir pessoalmente a um cartório, pois pode ser feito pela internet, tornando o processo mais rápido e acessível.

Veja como funciona:

Para protestar um boleto online, é necessário utilizar um cartório de protesto que ofereça esse serviço pela internet ou plataformas especializadas que facilitam o contato com cartórios.

Existem plataformas que são especializadas nesse tipo de serviço e fazem a ponte entre o credor e o cartório, como o Protesto 24h ou outras soluções oferecidas por associações de cartórios.

Assim como no protesto presencial, você precisa reunir os documentos que comprovem a dívida.

Esses documentos devem estar em formato digital (PDF, por exemplo), pois serão enviados online ao cartório.

Os documentos necessários geralmente incluem:

Acesse o site do cartório que ofereça a opção de protesto online ou use uma plataforma especializada.

Geralmente, essas plataformas possuem uma área específica para solicitar o protesto, onde você deve preencher um formulário com informações como:

Após preencher o formulário com as informações necessárias, você precisará anexar os documentos em formato digital.

Isso pode ser feito diretamente na plataforma.

É importante garantir que todos os documentos estejam legíveis e corretos, para evitar problemas no processamento do protesto.

O protesto online também envolve o pagamento de taxas cartorárias, assim como no protesto presencial.

Essas taxas podem ser pagas diretamente pela plataforma, geralmente por meio de boleto bancário ou cartão de crédito.

O valor das taxas varia de acordo com o estado e com o valor da dívida.

Depois de enviar a solicitação e pagar as taxas, o cartório iniciará o processo de protesto.

O devedor será notificado sobre a existência da dívida e terá um prazo (geralmente 3 dias úteis) para fazer o pagamento antes do protesto ser formalizado.

O acompanhamento do status do protesto pode ser feito pela própria plataforma, onde você conseguirá verificar se o devedor pagou ou se o protesto foi efetivado.

Caso o devedor não efetue o pagamento, o cartório emitirá uma certidão de protesto, que é a comprovação oficial de que a dívida foi protestada.

Essa certidão é um documento importante que pode ser utilizado em ações judiciais futuras, se for necessário.

Quando uma pessoa ou empresa não paga um boleto que foi protestado, isso pode trazer diversas consequências negativas, tanto financeiras quanto em termos de reputação.

Confira algumas dessas consequências:

Uma das consequências mais imediatas do protesto é a inclusão do nome do inadimplente em serviços de proteção ao crédito, como SPC e Serasa.

Isso significa que a pessoa ou empresa ficará com uma restrição em seu CPF ou CNPJ, o que dificulta muito conseguir crédito em bancos, fazer compras parceladas, ou até mesmo obter financiamentos e empréstimos.

A negativação do nome indica que o inadimplente não honrou suas dívidas e é visto como um cliente de alto risco.

Ter o nome protestado também pode dificultar a contratação de diversos tipos de serviços, como planos de internet, telefone e até mesmo aluguel de imóveis.

Isso acontece porque empresas prestadoras de serviços costumam consultar os registros de inadimplência antes de fechar contratos, e um protesto indica uma má gestão financeira e falta de comprometimento com pagamentos.

Além do valor da dívida original, o inadimplente pode ter que arcar com custos extras.

Esses custos incluem os encargos de protesto que o cartório cobra para formalizar a cobrança, bem como juros e multas que vão se acumulando enquanto o pagamento não é feito.

Quanto mais tempo o devedor demora para quitar a dívida, maior será o valor final a ser pago.

Se, mesmo após o protesto, a dívida não for quitada, o credor pode decidir entrar com uma ação judicial para cobrar a dívida.

Nesse caso, o devedor pode ser obrigado a pagar por meio de uma decisão da justiça, e isso pode incluir a penhora de bens (como carros, imóveis, ou até mesmo parte do salário) para garantir o pagamento.

Além disso, o processo judicial pode gerar mais despesas, como honorários advocatícios e custas processuais.

Mesmo após quitar a dívida, o inadimplente pode enfrentar dificuldades para restabelecer seu crédito no mercado.

O histórico negativo de ter sido protestado pode permanecer no registro por algum tempo, tornando difícil a aprovação de crédito ou financiamentos em situações futuras.

É necessário demonstrar uma boa capacidade de pagamento e responsabilidade financeira por um período considerável para reconquistar a confiança das instituições financeiras.

Em caso de empresas, ser protestada pode ter um impacto significativo na sua reputação comercial.

Fornecedores e parceiros de negócios podem ver um protesto como um sinal de problemas financeiros e, por isso, podem se tornar mais hesitantes em continuar fazendo negócios.

Isso pode afetar relações comerciais e reduzir oportunidades futuras.

Para pessoas físicas, ser protestado pode causar constrangimento, já que em alguns casos as informações do protesto são públicas.

Além disso, o devedor pode ser alvo de cobranças frequentes por parte do credor ou de empresas de cobrança contratadas por ele, o que pode ser incômodo e desgastante.

O protesto de boletos é uma prática comum utilizada para formalizar uma dívida não paga – mas não são todos os tipos de boletos ou documentos que podem ser protestados.

Existem alguns títulos e documentos específicos que podem ser levados ao cartório de protesto para garantir o pagamento.

Veja quais são os principais tipos de boletos e títulos que podem ser protestados:

Qualquer boleto emitido, seja ele resultado de uma venda de mercadorias, prestação de serviços, ou qualquer outra obrigação contratual, pode ser protestado, desde que a cobrança seja legítima e haja documentos que comprovem a transação.

Para protestar um boleto, é necessário reunir documentos que comprovem a origem da dívida, como nota fiscal ou contrato.

A nota promissória é um título de crédito no qual uma pessoa (o devedor) se compromete a pagar a outra pessoa (o credor) um determinado valor em uma data específica.

Esse tipo de título é comum em acordos financeiros informais e, se não for pago, pode ser protestado pelo credor para formalizar a dívida.

Em alguns casos, contratos de prestação de serviços também podem ser levados a protesto.

Isso é possível se houver provas documentais de que o serviço foi prestado e que o pagamento não foi efetuado conforme combinado.

Para isso, é importante que o contrato esteja bem detalhado, especificando o valor do serviço e as condições de pagamento.

A cédula de crédito bancário (CCB) é um título que formaliza a concessão de crédito entre uma instituição financeira e um cliente.

Esse documento é bastante utilizado em financiamentos e empréstimos.

Se o devedor deixar de pagar a dívida acordada, o banco pode protestar a CCB como uma forma de pressionar pelo pagamento.

Em alguns casos, contratos de compra e venda ou outros contratos que tenham cláusulas de garantia de pagamento também podem ser protestados.

Alguns exemplos são em casos de contratos de compra e venda com alienação fiduciária e contratos de prestação de serviços com nota promissória.

Se o contrato prevê o pagamento em prestações ou em datas específicas e o devedor não cumpre com essas obrigações, o credor pode utilizar o contrato como base para o protesto.

É importante lembrar que, para protestar qualquer um desses títulos, é necessário que a dívida seja certa, líquida e exigível.

Isso significa que:

Para evitar inadimplência, é fundamental utilizar uma ferramenta de gestão financeira que auxilie no controle das faturas pendentes.

Uma solução eficiente é a ferramenta de Gestão de Cobrança da InfinitePay.

Com a gestão de cobranças gratuita da InfinitePay, você conta com todo o suporte necessário para o seu negócio: basta cadastrar o nome e o celular do seu cliente para a cobrança ser enviada e ele receberá notificações sobre a cobrança por WhatsApp e e-mail.

Seu cliente escolhe se quer pagar por Pix, boleto ou crédito em até 12x, e você escolhe a frequência das mensagens: única, semanal ou no intervalo que preferir.

Dessa forma, você aumenta suas chances de receber e reduz a inadimplência no seu negócio.

Leia também:

Abrir uma conta PJ gratuita tornou-se uma das necessidades mais importantes para empreendedores e empresas que buscam praticidade e eficiência na gestão de suas finanças.

Atualmente, as contas digitais se destacam por oferecerem soluções rápidas, tarifas reduzidas e ferramentas que auxiliam na gestão de cobranças e pagamentos.

No entanto, a escolha da melhor conta pode ser desafiadora, dado o número crescente de opções disponíveis no mercado.

Neste artigo, vamos explorar quatro contas PJ gratuitas, suas vantagens, e te ajudar a decidir qual a mais adequada para o seu negócio.

Veja também: O que é conta PJ? Saiba como funciona essa modalidade

A seguir, listamos algumas das principais opções de conta PJ digital gratuita disponibilizadas por bancos e instituições financeiras. Confira vantagens, tarifas e benefícios.

A conta PJ gratuita InfinitePay se destaca como a melhor opção para empreendedores, oferecendo uma série de benefícios sem tarifas.

É uma opção ideal para microempreendedores individuais (MEIs) e pequenas e médias empresas que precisam de uma solução robusta para gestão financeira e aceitação de pagamentos, além de funcionalidades completas para vendas.

Além disso, a InfinitePay oferece taxas até 50% menores do que a média do mercado para as suas vendas com recebimento de até 1 dia útil.

Abra sua conta PJ gratuita InfinitePay e comece a usar ainda hoje

Veja também:

O banco laranja possui uma alternativa de conta PJ gratuita com diversas funcionalidades voltadas para empresas de pequeno e médio porte.

O banco laranja também oferece acesso a crédito e empréstimos, além de contar com serviços voltados para empresas, como a antecipação de recebíveis.

A conta PJ gratuita do banco roxo oferece praticidade para empreendedores que buscam simplicidade e eficiência em suas transações financeiras.

Além disso, o banco roxo conta com atendimento ao cliente reconhecido por sua eficiência e procurado por clientes que buscam uma solução bancária com pouca ou nenhuma burocracia.

O banco rosa oferece uma conta PJ gratuita pensada para pequenas empresas que precisam de uma solução simples e sem complicações.

O banco rosa também oferece suporte para a emissão de notas fiscais, o que pode ser um diferencial importante para pequenas empresas e microempreendedores individuais.

Abrir uma conta PJ oferece diversas vantagens para empresas de todos os portes, facilitando a gestão financeira e trazendo mais profissionalismo ao negócio.

Veja as principais vantagens:

Com uma conta PJ, seu negócio ganha mais controle, segurança e benefícios exclusivos que impulsionam o crescimento.

Leia também:

Para abrir uma conta PJ gratuita na InfinitePay,

Após a validação dos dados e documentos, sua conta PJ InfinitePay será criada e você já pode começar vender, realizar pagamentos, utilizar seu cartão e muito mais!

A InfinitePay oferece um processo de abertura de conta simplificado, sem burocracia, garantindo que você tenha acesso rápido a todas as funcionalidades de uma conta PJ gratuita completa e 100% digital.

Com a Conta PJ gratuita InfinitePay, você simplifica a gestão do seu negócio e foca no que realmente importa: o crescimento da sua empresa.

Abra sua conta PJ gratuita InfinitePay em menos de 5 minutos