Entenda sobre taxas de transação. Saiba como elas impactam seus negócios e descubra como minimizar custos.

Aceitar pagamentos via cartão de crédito e débito é essencial para qualquer negócio que deseja crescer e atender às necessidades dos clientes – nesse contexto, a maquininha de cartão é uma ferramenta indispensável para garantir vendas rápidas, seguras e práticas.

Se você ainda não domina completamente como usar uma máquina de cartão, não se preocupe!

Neste guia, vamos explicar de forma clara e simples como operá-la corretamente para garantir uma experiência de compra sem problemas, tanto para você quanto para seus clientes.

Usar uma maquininha de cartão é mais simples do que parece e, com alguns cuidados extras, você garante vendas mais rápidas, seguras e uma experiência incrível para o cliente.

Além de dominar o passo a passo da venda, é importante adotar boas práticas para otimizar o desempenho da sua máquina no dia a dia.

Confira tudo o que você precisa saber:

Antes de iniciar qualquer venda, certifique-se de que a maquininha está:

Dicas práticas:

No menu da maquininha, selecione a modalidade de pagamento:

Dica: saiba explicar as opções para o cliente — isso demonstra profissionalismo e facilita a escolha dele.

Peça ao cliente para:

Dicas: sempre confira se o cartão foi inserido corretamente para evitar falhas de leitura.

Também aceite carteiras digitais como Apple Pay, Google Pay e Samsung Pay para ampliar suas vendas.

Digite o valor correto da transação e confira antes de confirmar.

Se for pagamento no crédito, pergunte:

Dica: deixe todas as condições claras para o cliente.

Leia mais:

➡️ Como calcular juros da máquina de cartão parcelado?

➡️ O que são juros da maquininha e como funcionam?

Após inserir ou aproximar o cartão, o cliente deve digitar a senha ou apenas confirmar a compra (no caso de NFC).

Dica: oriente o cliente de forma tranquila e garanta a privacidade ao digitar a senha.

A maquininha irá processar a transação.

Se a venda for aprovada, a tela mostrará a confirmação – se não for, oriente o cliente a tentar novamente, usar outro cartão ou outra forma de pagamento.

Dica: em caso de recusa, mantenha a calma para transmitir segurança e buscar soluções rapidamente.

Após a venda ser aprovada, ofereça o comprovante:

Dica: pergunte sempre ao cliente se ele deseja o recibo — isso reforça a transparência e a confiança.

Acompanhe seu extrato de vendas pelo app ou sistema da maquininha:

Dicas para a gestão:

Conheça as taxas mais baixas do mercado.

Com organização, conhecimento e boas práticas, sua maquininha de cartão se transforma em uma grande aliada para vender mais, atender melhor e fortalecer o seu negócio!

Leia também:

➡️ Como fazer o fechamento de caixa em 9 passos

➡️ O que é fluxo de caixa e como fazer?

➡️ O que é Demonstrativo de Fluxo de Caixa e como fazer?

O funcionamento da maquininha de cartão é baseado na comunicação entre o cartão do cliente, a operadora da maquininha e a instituição financeira responsável pela emissão do cartão.

Veja como esse processo ocorre em etapas:

A primeira função da maquininha é capturar as informações do cartão de crédito ou débito.

Isso pode ser feito por meio de:

Após a leitura do cartão, a maquininha envia os dados da compra para a operadora de cartões, utilizando a conexão disponível (Wi-Fi, 3G, 4G, Bluetooth ou cabeada).

A operadora consulta o banco emissor do cartão para verificar se há saldo disponível (no caso de débito) ou limite de crédito (no caso de crédito).

Se tudo estiver correto, a compra é autorizada.

Após a autorização, a maquininha exibe a mensagem de "Transação Aprovada" e, se configurada, imprime ou envia o comprovante ao cliente.

O valor da venda, descontadas eventuais taxas, é então transferido para a conta do vendedor conforme o prazo de recebimento definido (imediato, D+1, D+2, etc.).

Em resumo, a maquininha age como uma ponte segura entre o cliente, o comerciante e as instituições financeiras, garantindo que o pagamento seja concluído com agilidade e confiança.

Leia também:

➡️ Maquininha mais barata: comparativo das 11 melhores opções

➡️ Maquininha que cai o dinheiro na hora: as 5 melhores opções para o seu negócio

Mesmo seguindo todos os procedimentos corretamente, pode acontecer de o cartão não passar na maquininha.

Quando isso acontece, é importante manter a calma e seguir algumas etapas para identificar e resolver o problema rapidamente:

Confirme se está usando o método correto de leitura: chip, tarja magnética ou aproximação (NFC).

Às vezes, um chip danificado pode ser contornado passando a tarja ou tentando a aproximação.

Sujeira ou poeira no leitor da maquininha ou no cartão pode causar falhas.

Passe um pano seco e macio na entrada do chip e no cartão para remover qualquer resíduo.

Sem conexão ativa, a maquininha não consegue processar a transação.

Verifique se a máquina está conectada corretamente ao Wi-Fi, rede de dados ou Bluetooth.

O problema pode ser com o cartão do cliente.

Tente realizar a venda com outro cartão para confirmar se a falha é pontual.

Desligar e ligar novamente a máquina pode resolver pequenos bugs ou falhas de sistema temporárias.

Algumas maquininhas precisam de atualização periódica para funcionar corretamente.

Verifique se há atualizações disponíveis e mantenha o equipamento sempre atualizado.

Se mesmo após todas essas tentativas o problema persistir, acione o suporte técnico da operadora da maquininha.

Eles podem oferecer orientações específicas ou acionar a troca do aparelho, se necessário.

Importante: evite insistir várias vezes em passar o mesmo cartão se ele não funcionar, para não danificá-lo ou causar bloqueios.

Você também pode se interessar:

➡️ Existe maquininha sem taxa?

➡️ Como pedir uma maquininha de cartão?

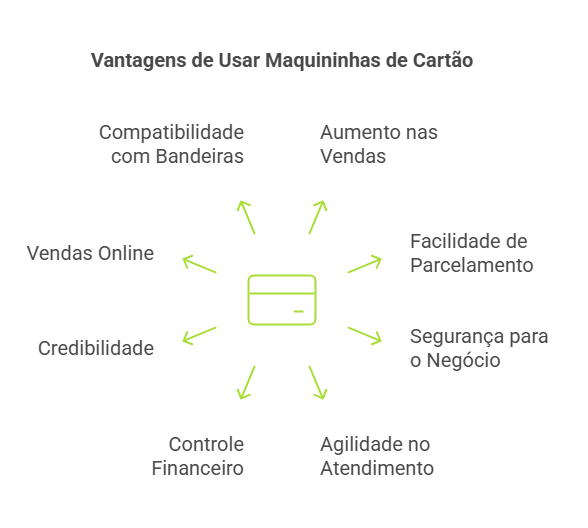

Adotar uma maquininha de cartão no seu negócio vai muito além de oferecer praticidade: trata-se de uma decisão estratégica que pode impulsionar as vendas, melhorar a gestão financeira e proporcionar uma experiência de compra muito mais satisfatória para seus clientes.

A seguir, destacamos as principais vantagens de vender com maquininha:

Muitos clientes preferem pagar com cartão – seja de crédito, débito ou via aproximação.

Aceitar cartões significa atender a um público maior e, consequentemente, aumentar o volume de vendas; além disso, o cliente tende a gastar mais quando utiliza o cartão em comparação ao pagamento em dinheiro.

Oferecer a opção de parcelar a compra no cartão torna produtos e serviços de maior valor mais acessíveis ao consumidor.

Com o parcelamento, o cliente consegue comprar sem comprometer todo o orçamento de uma vez, enquanto o comerciante pode receber à vista (dependendo das condições da operadora).

Receber pagamentos por cartão reduz o risco de roubos e perdas associados ao manejo de dinheiro em espécie.

Além disso, transações eletrônicas são registradas automaticamente, proporcionando maior controle financeiro e proteção contra fraudes.

Pagamentos via maquininha são processados rapidamente, reduzindo o tempo de atendimento no caixa e melhorando a experiência do cliente.

Em momentos de grande movimento, essa agilidade é fundamental para manter a eficiência do negócio.

As maquininhas disponibilizam relatórios de vendas diários, semanais ou mensais.

Com esses dados, fica mais fácil organizar o fluxo de caixa, prever entradas de dinheiro e realizar planejamentos financeiros mais assertivos.

Aceitar cartões transmite uma imagem mais profissional e confiável.

Para o cliente, saber que a loja aceita diversas formas de pagamento gera mais segurança na hora de comprar.

Algumas maquininhas oferecem integração com vendas online e links de pagamento, expandindo ainda mais as formas de atendimento e aumentando o alcance do seu negócio para além do ponto físico.

Hoje, a maioria das maquininhas aceita diversas bandeiras de cartões, como Visa, Mastercard, Elo, Hipercard, entre outras, abrangendo diferentes perfis de consumidores.

Escolher a melhor maquininha de cartão depende do perfil do seu negócio, mas alguns modelos se destacam no mercado pelas suas taxas competitivas, funcionalidades e facilidade de uso.

Confira as melhores opções:

A Maquininha Smart da InfinitePay é a solução completa para quem busca um equipamento com tecnologia avançada e gestão integrada.

Ideal para MEIs, pequenos e médios negócios, ela alia as menores taxas do mercado a funcionalidades que potencializam as vendas, como:

Além disso, é possível negociar taxas ainda menores apresentando o faturamento da sua empresa – quanto maior o faturamento, melhores as condições.

Receba pagamentos de forma rápida, com o dinheiro caindo na conta na hora ou em até 1 dia útil.

Adquira sua Maquininha Smart da InfinitePay com frete grátis.

Essa é uma opção de maquininha de cartão para negócios que precisam aceitar vale-refeição e alimentação, como restaurantes, lanchonetes e supermercados.

Além da variedade de bandeiras aceitas, conta com conexão Wi-Fi e chip, permitindo estabilidade nas transações mesmo em locais com internet instável.

A possibilidade de imprimir comprovantes físicos também é um diferencial para estabelecimentos que precisam registrar vendas de forma tradicional.

Porém, é importante considerar que suas taxas são mais altas do que outras opções do mercado, o que pode comprometer a margem de lucro a longo prazo.

Com um design mais robusto e sistema operacional moderno, essa maquininha é voltada para negócios que buscam um equipamento com tela touchscreen e processamento rápido.

Seu principal diferencial é a capacidade de integração com sistemas de gestão, permitindo um controle mais eficiente das vendas e estoque.

Apesar disso, ela se encontra em 4º lugar, pois essas características são encontradas em outras maquininhas com taxas melhores, como a Smart da InfinitePay.

Uma alternativa para profissionais que atuam com mobilidade, como prestadores de serviços, vendedores ambulantes e feirantes.

Seu design compacto e a bateria de longa duração garantem mais praticidade no dia a dia.

Apesar da proposta portátil, seu custo-benefício pode ser um ponto de atenção, já que há maquininhas no mercado que oferecem mais funcionalidades e taxas menores sem comprometer a portabilidade.

Essa maquininha se destaca pela ampla aceitação de bandeiras, incluindo cartões de benefícios, o que pode ser um diferencial para estabelecimentos que atendem clientes que utilizam vales corporativos.

Seu prazo de recebimento é flexível, mas as taxas de transação podem não ser tão competitivas quanto outras opções do mercado, tornando-a uma escolha menos atrativa para quem busca economizar em taxas para uma maior margem de lucro.

Com foco em estabilidade e um suporte técnico bem avaliado, essa maquininha se destaca pela reposição gratuita de bobinas para comprovantes impressos, o que pode ser útil para estabelecimentos que precisam de recibos físicos.

No entanto, o tempo de recebimento dos pagamentos é maior do que outras maquininhas da lista, o que pode não ser ideal para negócios que precisam de fluxo de caixa mais rápido.

Se você busca maximizar seus lucros e reduzir os custos operacionais, vender com a maquininha da InfinitePay é a melhor escolha.

A InfinitePay se destaca no mercado por oferecer as menores taxas para vendas no cartão de débito, crédito à vista e crédito parcelado, sem abrir mão da qualidade no serviço.

Veja os destaques que fazem da InfinitePay a escolha ideal:

Com a InfinitePay, você vende mais, economiza até 50% nas taxas em comparação com a concorrência e ainda conta com benefícios que evoluem junto com o crescimento do seu negócio:

Solicitar a sua maquininha InfinitePay é muito fácil, rápido e totalmente online.

Siga este passo a passo para garantir a sua:

Certifique-se de ter um CNPJ ativo – atualmente, apenas clientes com CNPJ podem comprar a Maquininha Smart.

Abra o aplicativo InfinitePay no seu celular (disponível para Android e iOS) e, no menu inicial, acesse a seção "Pedidos".

No site, basta acessar a página da Maquininha Smart e clicar no botão “Compre agora sua maquininha”.

Dentro da seção "Pedidos", selecione a opção para solicitar sua Maquininha Smart.

Após a solicitação, você poderá acompanhar todo o andamento do envio em "Entregas em andamento", visualizando as etapas do processo e as estimativas de entrega.

Quer economizar ainda mais?

Utilize um link de indicação: quem for indicado ganha um desconto de R$ 15 após realizar a primeira venda, e quem indicou também recebe uma bonificação.

Após a confirmação do pedido, sua maquininha será enviada com frete grátis e chegará rapidamente para você começar a vender com as menores taxas do Brasil.

Compre sua maquininha InfinitePay agora e transforme o futuro do seu negócio!

Você sabia que a diferença entre usar juros simples e compostos pode significar ganhar ou perder milhares de reais ao longo do tempo?

Apesar disso, 58% dos brasileiros não se dedicam ao controle financeiro e desconhecem como essa compreensão pode afetar profundamente suas vidas financeiras.

Neste artigo você entende o que cada um deles, suas diferenças e como calcular juros simples e composto.

Juros simples são calculados só em cima do valor inicial do dinheiro investido ou emprestado. Ou seja, o valor dos juros é linear, portanto, não muda com o tempo — ele é sempre o mesmo a cada período.

É um jeito mais fácil de calcular e entender, ideal para contas rápidas e prazos curtos.

Eles são frequentemente encontrados em transações financeiras curtas e específicas, como empréstimos pessoais informais, descontos comerciais ou operações com vencimento rápido. Compreender bem os juros simples permite decisões conscientes, especialmente ao comparar alternativas financeiras em situações pontuais do seu cotidiano.

Você também pode se interessar:

Para calcular juros simples, aplique esta fórmula:

J = C × i × t

Onde:

Para descobrir o valor total final (montante), basta somar o juros ao capital inicial:

M = C + J

Confira dois exemplos para esclarecer a aplicação da fórmula de juros simples:

Você investiu R$ 2.000 durante 8 meses, com uma taxa de juros mensal de 1,5%.

Siga os passos:

Imagine contratar um empréstimo de R$ 10.000 por 2 anos, com taxa de juros anual de 12% fixada como juros simples.

Siga novamente os passos:

Agora que você conhece claramente a diferença entre juros simples e composto na prática e domina a fórmula de juros simples, continue acompanhando este guia para descobrir como funcionam os juros compostos.

Juros compostos são chamados de "juros sobre juros" porque, além de calcular em cima do valor inicial, eles também contam os juros que já foram acumulados e, portanto, tem um crescimento exponencial.

Com isso, o dinheiro cresce mais rápido com o tempo, principalmente em investimentos de longo prazo.

Leia mais:

Utilize esta fórmula simples para calcular juros compostos:

M = C × (1 + i)^t

Para descobrir apenas o valor dos juros acumulados, use:

J = M C

Veja estes dois exemplos e acompanhe o passo a passo para aplicação da fórmula:

Você investiu R$ 5.000 por 5 anos com uma taxa de juros anual de 10% compostos.

O cálculo seria:

Neste exemplo fica nítido o crescimento expressivo devido aos juros sobre juros.

Imagine financiar um produto custando R$ 1.500 por 12 meses, com juros mensais compostos de 3% ao mês.

Observe o cálculo:

Nos financiamentos, os juros compostos rapidamente ampliam o valor total pago ao longo do prazo.

A diferença é que nos juros simples, os juros são lineares, isto é, são calculados só sobre o valor inicial.

Já nos juros compostos, os juros são exponenciais, ou seja, calculados sobre o valor inicial e os juros que vão se acumulando.

Por isso, nos compostos o valor cresce mais rápido com o tempo.

Nos tópicos a seguir, você confere em detalhes como essa diferença funciona na prática.

.webp)

Conforme ilustrado, inicialmente ambos apresentam crescimento semelhante, mas ao longo do tempo o capital investido sob juros compostos cresce significativamente mais rápido.

Veja as diferenças na prática com um exercício comparativo:

Considere investir R$ 10.000 por cinco anos, a uma taxa de juros anual de 6%:

Em apenas cinco anos, você já percebe o impacto positivo do crescimento exponencial decorrente dos juros compostos.

Artigos relacionados:

Entender como funcionam os juros simples e compostos é essencial para tomar boas decisões financeiras.

Mas você não precisa fazer essas contas sozinho: o JIM, assistente virtual da InfinitePay, está aqui para te ajudar!

Direto no app da Conta InfinitePay, o JIMpode te auxiliar a calcular juros, simular investimentos, comparar opções de financiamento e organizar sua vida financeira com mais praticidade e segurança.

Basta abrir o aplicativo e conversar com ele — é rápido, fácil e gratuito.

Além disso, o app da InfinitePay é completo e cheio de vantagens para quem quer cuidar bem do dinheiro:

O pagamento à vista é a chave para melhorar o fluxo de caixa do seu negócio e reduzir riscos financeiros.

Muitos lojistas enfrentam desafios com inadimplência, dificuldades em negociar com clientes e problemas na gestão de recebíveis, comprometendo a saúde financeira da empresa.

Neste artigo, vamos explorar como o pagamento à vista pode aumentar a liquidez.

Também veremos como ele otimiza suas finanças e impulsiona o crescimento do seu negócio.

Descubra as melhores práticas, vantagens e estratégias para implementar essa forma de pagamento de maneira eficiente e conquistar uma vantagem competitiva no mercado.

Pagamento à vista é quando o cliente quita o valor total de um produto ou serviço no momento da compra, sem parcelamentos ou adiamentos.

Por exemplo, se você tem uma loja de sapatos e um produto custa R$ 200 reais. Independentemente da forma de pagamento (cartão, Pix, etc.), ao pagar de uma vez esse valor, o seu cliente está realizando uma compra à vista.

Oferecer diversas formas de pagamento à vista é essencial para atender às preferências dos clientes e otimizar as operações do seu negócio. A seguir, exploramos as principais modalidades e como elas podem beneficiar tanto você quanto seus clientes.

Pix é um sistema de pagamentos instantâneos que permite transferências financeiras em tempo real, 24 horas por dia, todos os dias da semana.

Diferente de transferências bancárias tradicionais, que podem levar horas ou até dias para serem processadas, o Pix oferece agilidade e conveniência para clientes e empresas.

Vantagens do Pix para o seu negócio:

Com a InfinitePay, o Pix é taxa 0% e pode ser feito pela maquininha, celular ou link compartilhável.

Faça e receba Pix 24h por dia, 7 dias por semana, sem taxas escondidas ou limite de transações.

Dinheiro é a forma tradicional de pagamento em espécie, utilizando notas e moedas físicas para realizar transações comerciais.

Apesar do avanço dos meios eletrônicos, o dinheiro em espécie continua sendo uma opção relevante, especialmente em estabelecimentos físicos.

Vantagens do dinheiro para o seu negócio:

Considerações importantes:

Cartão de débito é um cartão bancário que permite que o valor da compra seja debitado imediatamente da conta-corrente do cliente no momento da transação.

Ele é uma forma prática e segura de receber pagamentos à vista.

Vantagens do cartão de débito para o seu negócio:

Dicas para maximizar os benefícios:

Oferecer diversas opções amplia o alcance do seu negócio e atende a diferentes perfis de clientes. Algumas práticas recomendadas incluem:

Optar pelo pagamento à vista não se trata apenas de receber o dinheiro imediatamente, mas também de aproveitar oportunidades que podem impulsionar o crescimento da sua empresa. Vamos explorar as principais vantagens:

Receber o valor total das vendas na hora fortalece o fluxo de caixa, permitindo que você tenha recursos disponíveis para investir em estoque, infraestrutura ou marketing.

Por exemplo, investir em marketing pode aumentar a visibilidade da sua marca e atrair mais clientes, enquanto investir em infraestrutura pode melhorar a eficiência operacional, resultando em uma melhor experiência para o cliente.

Além de facilitar o pagamento de despesas operacionais, possibilita aproveitar oportunidades de negócios que exigem capital imediato.

Imagine que sua loja de roupas recebe um grande volume de compras à vista.

Com o capital em mãos, você consegue adquirir novas coleções antecipadamente, garantindo produtos exclusivos e atraindo mais clientes.

Ao receber o pagamento no ato da venda, você elimina o risco de inadimplência.

Não há preocupações com clientes que podem atrasar ou não pagar parcelas futuras, o que protege a saúde financeira do seu negócio.

A inadimplência entre empresas cresceu nos últimos anos, só em abril de 2024, o número de brasileiros inadimplentes chegou a 68,78 milhões, representando aproximadamente 41,79% da população adulta.

Este é o maior número registrado na série histórica do SPC Brasil.

Portanto, priorizar o pagamento à vista é uma forma eficaz de evitar esse tipo de problema.

Com dinheiro disponível, você tem mais força para negociar melhores preços e condições de pagamento com seus fornecedores.

Isso pode resultar em descontos significativos ou em prazos mais vantajosos.

Para isso, utilize os recursos provenientes dos pagamentos à vista para negociar descontos por volume ou por antecipação de pagamento, aumentando sua margem de lucro.

Ao reduzir custos operacionais e custos financeiros, como taxas de transação, despesas administrativas e juros sobre parcelamentos, você pode repassar parte dessa economia para seus clientes na forma de descontos, tornando seus produtos ou serviços mais competitivos no mercado.

Incentive formas de pagamento que são mais vantajosas para o seu negócio. Por exemplo, você pode oferecer um desconto especial para pagamentos via Pix ou cartão de débito, já que possuem um custo menor ou zero, como no Pix da InfinitePay.

Menos transações parceladas significam menos complexidade na contabilidade.

Com pagamentos à vista, fica mais fácil acompanhar as entradas de dinheiro, fazer conciliações bancárias e manter o controle financeiro em dia.

Ter capital imediato permite que você invista em melhorias no seu negócio, como expansão do espaço físico, treinamento de funcionários ou aquisição de novas tecnologias.

Com receitas previsíveis e imediatas, você pode planejar melhor o futuro do seu negócio. Isso facilita a definição de metas, a elaboração de orçamentos e a tomada de decisões estratégicas.

Aproveitar as vantagens do pagamento à vista é uma estratégia inteligente para fortalecer a saúde financeira da sua empresa.

Além de reduzir riscos, você cria oportunidades para crescer e se destacar no mercado.

Considere implementar políticas que incentivem os clientes a optarem por essa modalidade, como descontos exclusivos ou benefícios adicionais.

Ambos os métodos têm vantagens e desafios, e a melhor opção dependerá do perfil dos seus clientes, do setor em que atua e dos seus objetivos empresariais.

Considere que ao vender parcelado, você talvez precisará abrir mão das vantagens do pagamento à vista.

Confira algumas dicas para decidir a melhor opção para o seu negócio:

Estratégias para equilibrar as duas opções:

Exemplo:

Digamos que você tem uma loja de móveis, você poderia adotar a seguinte estratégia:

Com essa abordagem, você consegue aumentar as vendas, atender diferentes perfis de clientes e manter um fluxo de caixa equilibrado.

O ideal é encontrar um equilíbrio que atenda às necessidades dos seus clientes e mantenha a saúde financeira do seu negócio.

Ao oferecer tanto o pagamento à vista quanto o parcelado, com condições claras e atrativas, você pode maximizar as vendas e fortalecer o relacionamento com seus clientes.

O crédito à vista é uma modalidade de pagamento em que o cliente utiliza o cartão de crédito para quitar o valor total da compra em uma única parcela.

Diferentemente do parcelamento comum, em que o valor é dividido em várias parcelas, o crédito à vista permite ao cliente quitar o valor integral de uma só vez, proporcionando uma maior conveniência para evitar compromissos futuros.

Para você, empreendedor, isso significa realizar a venda de forma integral.

No entanto, o recebimento do valor pode não ser imediato, dependendo das condições estabelecidas com a administradora do cartão.

Essa opção é vantajosa para clientes que preferem concentrar suas despesas na fatura do cartão de crédito, seja para organizar melhor as finanças ou para acumular pontos em programas de fidelidade.

Para o negócio, pode aumentar o ticket médio e facilitar a concretização de vendas, especialmente em produtos ou serviços de valor mais elevado.

Uma dúvida comum entre empreendedores é se o valor da venda no crédito à vista é disponibilizado imediatamente. Na prática, o recebimento não é instantâneo:

Por isso, é fundamental avaliar se a antecipação vale a pena para o seu fluxo de caixa e se os custos envolvidos não comprometem a rentabilidade da venda.

Por exemplo, a antecipação pode ser vantajosa quando você precisa aproveitar uma oportunidade de compra de estoque com desconto, mas não possui o capital necessário no momento.

Embora ambas as modalidades utilizem cartões, há diferenças importantes entre o crédito à vista e o cartão de débito. Existem exceções, mas geralmente elas são:

Em resumo, enquanto o crédito à vista oferece conveniência ao cliente que deseja concentrar gastos no cartão de crédito, o débito proporciona maior rapidez no recebimento e menores custos para o empreendedor.

Dicas para o seu negócio:

Ao utilizar a InfinitePay, você conta com as menores taxas do mercado e recebe seus pagamentos na hora ou em até 1 dia útil, sem precisar ficar esperando prazos extensos.

Confira as principais vantagens de receber pela InfinitePay:

Como uma alternativa para alguns consumidores, o boleto parcelado tem tido uma demanda crescente no Brasil.

Uma pesquisa realizada pelo Serasa em conjunto com a Opinion Box, apontou que 7 em cada 10 brasileiros optam por parcelar suas compras.

A mesma pesquisa, apontou que o boleto parcelado é a segunda opção de pagamento mais procurada no país.

O boleto parcelado, vem como uma alternativa para aqueles que não possuem cartão de crédito, que possuem limites reduzidos ou que desejam adquirir um produto ou serviço de maior valor.

Neste artigo, vamos explorar tudo que você precisa saber sobre o boleto parcelado: o que é, como funciona, quais são suas vantagens, quais são os custos envolvidos e como automatizar o envio dessas cobranças no seu negócio.

O boleto parcelado é uma forma de pagamento que permite dividir o valor total de uma compra ou dívida em várias parcelas, geralmente sem a necessidade de um cartão de crédito.

Semelhante a um carnê, o consumidor recebe boletos individuais correspondentes a cada parcela, facilitando o pagamento ao longo do tempo.

Cada parcela é representada por uma cobrança com valor e data de vencimento específicos.

Isso permite um melhor controle financeiro, tanto para o cliente quanto para o lojista.

Em um cenário aonde grande parte dos consumidores não possuem o valor cheio em conta, cartão de crédito ou preferem não comprometer seu limite, o boleto parcelado surge como uma alternativa acessível e inclusiva.

Ele amplia as opções de pagamento, possibilitando que mais pessoas realizem compras de maior valor ou quitem dívidas de forma planejada.

No entanto, mais do que oferecer essa e outras opções de pagamento parcelado, é preciso otimizar esse processo.

Leia mais:

Para implementar o boleto parcelado ou outra forma de cobrança parcelada, é necessário utilizar uma plataforma confiável que facilite a emissão e gestão dessas cobranças.

A InfinitePay oferece uma ferramenta de Gestão de Cobranças sem custos que te ajuda a automatizar essas cobranças no seu negócio.

Portanto, ao utilizar uma ferramenta de automação, além de utilizar forma de pagamento que melhor se aplica ao seu negócio e ao seus clientes, é preciso também estar sempre atento à gestão das suas cobranças.

Com isso, você evita clientes inadimplentes e evita que pagamentos sejam atrasados.

As melhores vantagens de utilizar a Gestão de Cobranças da InfinitePay são:

Em um mercado competitivo, é fundamental oferecer flexibilidade nos pagamentos.

O boleto parcelado alcança um público maior, amplia sua base de clientes e aumenta as chances de fechar vendas de valores mais altos.

Links úteis:

Ao oferecer o boleto parcelado, é preciso entender as taxas envolvidas para garantir transparência aos seus clientes e equilíbrio financeiro ao seu negócio.

Do lado do consumidor, podem ser aplicados juros no momento do parcelamento, que variam conforme a política da empresa.

Para o empreendedor, é geralmente cobrada uma taxa sobre o valor recebido pela venda, que também pode variar de acordo a instituição financeira utilizada.

Por isso, é importante escolher aquela instituição mais vantajosa para você e o seu negócio.

Se você não deseja pagar as taxas da instituição financeira, você também pode fazer um acordo com o cliente e repassá-las.

Assim, você recebe o valor integral da cobrança, enquanto o cliente assume os custos adicionais.

Ao revisar a sua cobrança no aplicativo, basta ativar a opção "Repassar taxas".

Com apenas um clique, o cálculo das taxas é feito automaticamente, facilitando o processo e garantindo transparência para ambas as partes.

Pela Gestão de Cobranças da InfinitePay é possível aplicar juros e multas numa cobrança parcelada, de maneira simples e prática. A grande vantagem é que você, enquanto lojista, define os valores, o que proporciona maior flexibilidade e controle sobre as condições de pagamento.

Na aba de revisão de cobrança:

Ao utilizar uma ferramenta confiável para configurar corretamente as taxas, multas e juros nas suas cobranças, parceladas ou não, você protege seu negócio de inadimplências e mantém uma relação transparente com seus clientes

A InfinitePay facilita todo esse processo, oferecendo uma ferramenta intuitiva para a gestão financeira do seu empreendimento.

Com ela, você tem com diversas possibilidades de pagamento como o cartão ou Pix.

Assim, você se livra da responsabilidade de ficar lembrando de realizar cobranças, reduz a taxa de inadimplência e aproveita esse tempo para fazer o seu negócio crescer.

Leia também:

O Pix para empresas funciona como uma plataforma de pagamento instantâneo que oferece uma alternativa rápida, conveniente e segura para receber pagamentos, contribuindo para a melhoria da gestão financeira e a otimização dos processos de pagamento e recebimento.

A segurança dessas transações é garantida pelos protocolos de segurança adotados pelo Banco Central do Brasil e pelas instituições financeiras.

Quanto às taxas cobradas, cada banco pode estabelecer suas próprias tarifas para as operações Pix, que podem variar conforme o volume e tipo de transação.

Alguns bancos oferecem opções de Pix gratuitos para determinados pacotes de serviços, enquanto outros podem cobrar tarifas por transação.

O sistema oferece diversos benefícios para as empresas, incluindo:

Para começar a utilizar esse método de pagamento, as empresas devem cadastrar a Chave Pix associada à sua conta bancária, utilizando informações como CNPJ, e-mail, número de telefone ou uma chave aleatória gerada pelo banco.

Após o cadastro, a empresa pode:

Veja também:

Existem três tipos de QR Codes Pix: tradicional, estático e dinâmico.

O tradicional é único para cada transação e contém todas as informações necessárias para o pagamento.

Já o estático pode ser utilizado várias vezes e contém informações fixas, como o valor a ser pago e a identificação da empresa.

Por fim, o dinâmico é gerado para cada transação e pode conter informações variáveis, como o valor e a descrição do pagamento.

O TED tem horário limite para realização das transações e o DOC pode levar até um dia útil para ser compensado.

Já o Pix possibilita a transferência instantânea de valores a qualquer momento, todos os dias da semana, incluindo finais de semana e feriados.

O Pix trouxe uma revolução nos pagamentos para empresas, oferecendo uma alternativa ágil e segura para transferências e recebimentos.

No entanto, embora apresente diversos benefícios, também há considerações importantes a serem feitas, especialmente no que diz respeito às possíveis taxas para empresas.

Embora muitos bancos ofereçam isenção de taxas ou tarifas reduzidas para o uso desse sistema de pagamentos, algumas instituições ainda podem cobrar valores significativos, especialmente para empresas com alto volume de transações.

Existe Pix gratuito. No entanto, é importante estar ciente das possíveis taxas e limitações associadas ao seu uso.

Na tabela de tarifas abaixo, você pode conferir as tarifas cobradas por cada instituição financeira para o uso do Pix para PJ (pessoa jurídica):

| Banco/instituição | Taxa para envio de Pix | Taxa para receber via QR Code Pix |

|---|---|---|

| InfinitePay | Gratuito | Gratuito |

| Banco "Amarelo" | 0,99% | 0,99% |

| Banco "Vermelho e Preto" | 1,4% | 1,4% |

| Banco "Laranja" | 1,45% | 1,3% |

| Banco "Azul e Dourado" | 0,9% | 1,3% |

| Banco "Roxo" | Gratuito | Gratuito |

| Banco "Vermelho e Branco" | 1,4% | R$ 6,54 |

*Dados obtidos a partir da tabela de tarifas para pessoa jurídica divulgada no site oficial de cada banco citado. Consulta feita em 10/06/2024.

Para as empresas que desejam evitar ou minimizar as taxas associadas ao uso do Pix, uma alternativa é buscar instituições financeiras que oferecem o serviço gratuitamente.

A InfinitePay oferece Pix grátis para CNPJ, MEI e CPF, com isenção total de taxas de transação e sem limite de operações mensais.

Com a eliminação de taxas de transação e a disponibilidade de recursos como links de pagamento e QR Codes personalizados, a InfinitePay proporciona praticidade e flexibilidade para receber pagamentos instantâneos eficientemente.

Além disso, ao proporcionar uma solução acessível e livre de taxas, o Pix da InfinitePay permite que os empreendedores direcionem seus recursos para o crescimento de seus negócios, potencializando o alcance de suas metas financeiras e impulsionando seu sucesso empresarial.

Você também pode gostar de:

Para comemorar este momento tão especial, as taxas InfinitePay agora são até 45% mais baixas que as disponíveis no mercado.

Criar um mundo mais justo para empreendedores, lojistas e comerciantes brasileiros: essa é, desde o início, a missão da InfinitePay.

A nova modalidade de taxas da InfinitePay traz inúmeros benefícios para o seu negócio. Agora, temos taxas que variam conforme o seu crescimento.

Simples assim: as taxas se regulam automaticamente, dependendo do seu faturamento mensal.

As taxas são decrescentes conforme o crescimento do seu faturamento. Isso mesmo: quanto mais você vender, menos pagará.

Além disso, são válidas para vendas na maquininha e InfiniteTap, além de serem exclusivas para recebimento em 1 dia útil na Conta InfinitePay.

Se o seu negócio não atingir o valor estipulado para a redução de taxas, não se preocupe, não aplicamos nenhuma multa ou cobrança extra.

Nesse caso, você volta a pagar as taxas padrão do seu plano de recebimentos no mês seguinte. E se no próximo mês você atingir os valores mais altos novamente, as taxas são reduzidas novamente.

Confira os novos planos de taxas da InfinitePay:

Para faturamento até R$ 20 mil:

As taxas para Visa e Mastercard são: Pix 0,00%, Débito 1,37%, Crédito à vista 3,15%, e Crédito parcelado variando de 5,39% para 2x até 12,40% para 12x.

Para Elo, Hipercard e American Express, as taxas são: Pix 0,00%, Débito 2,58%, Crédito à vista 4,91%, e Crédito parcelado variando de 6,47% para 2x até 13,41% para 12x.

Para faturamento entre R$ 20 mil e R$ 40 mil:

As taxas para Visa e Mastercard são: Pix 0,00%, Débito 0,85%, Crédito à vista 2,89%, e Crédito parcelado variando de 4,22% para 2x até 10,12% para 12x.

Para Elo, Hipercard e American Express, as taxas são: Pix 0,00%, Débito 2,08%, Crédito à vista 4,65%, e Crédito parcelado variando de 6,08% para 2x até 11,88% para 12x.

Para faturamento entre R$ 40 mil e R$ 80 mil:

As taxas para Visa e Mastercard são: Pix 0,00%, Débito 0,79%, Crédito à vista 2,79%, e Crédito parcelado variando de 4,08% para 2x até 9,56% para 12x.

Para Elo, Hipercard e American Express, as taxas são: Pix 0,00%, Débito 1,98%, Crédito à vista 4,56%, e Crédito parcelado variando de 5,95% para 2x até 11,33% para 12x.

Para faturamento a partir de R$ 80 mil:

As taxas para Visa e Mastercard são: Pix 0,00%, Débito 0,75%, Crédito à vista 2,69%, e Crédito parcelado variando de 3,94% para 2x até 8,99% para 12x.

Para Elo, Hipercard e American Express, as taxas são: Pix 0,00%, Débito 1,88%, Crédito à vista 4,46%, e Crédito parcelado variando de 5,81% para 2x até 10,77% para 12x.

Ao longo desses cinco anos, a InfinitePay tem constantemente expandido e aprimorado sua gama de produtos para atender às diversas necessidades dos seus clientes.

A empresa não se contentou em ser apenas uma fornecedora de maquininhas de pagamento; ela evoluiu para oferecer um ecossistema completo de soluções financeiras e de gestão empresarial.

Cada produto desenvolvido pela InfinitePay tem o objetivo de simplificar a vida dos empreendedores, otimizar suas operações e maximizar seu potencial de crescimento.

Exploraremos em detalhes alguns dos principais produtos que têm sido fundamentais para essa revolução contínua.

A Maquininha Smart da InfinitePay é uma solução completa e inovadora para comerciantes que buscam eficiência e economia.

Com taxas 45% menores que as praticadas no mercado, ela oferece flexibilidade para receber pagamentos na hora ou em até 1 dia útil.

A maquininha oferece parcelamento em até 12x, aceita diversas bandeiras de cartão, pagamentos por aproximação (NFC) e carteiras digitais como Apple Pay, Samsung Pay e Google Pay.

Além disso, proporciona uma gestão integrada com a conta digital.

A bateria de longa duração e a ausência de aluguel tornam a maquininha uma opção econômica e prática para qualquer tipo de negócio.

Com ela, os comerciantes podem gerenciar estoque, emitir notas fiscais e acompanhar relatórios de vendas, tudo em uma plataforma unificada.

Leia mais sobre a maquininha Smart:

O InfiniteTap é uma solução inovadora que transforma um smartphone em uma maquininha de cartão.

Essa tecnologia permite que comerciantes realizem transações de maneira rápida e segura, sem a necessidade de uma maquininha tradicional.

A InfinitePay foi pioneira no Brasil ao lançar o Tap to Pay no iPhone, proporcionando ainda mais conveniência e flexibilidade para seus usuários.

Leia mais sobre o InfiniteTap:

A Gestão de Cobrança gratuita oferece um sistema completo que automatiza o processo de cobrança de clientes.

Com essa ferramenta, os usuários podem configurar cobranças recorrentes, enviar lembretes automáticos e acompanhar a situação de cada pagamento, tudo em uma única plataforma.

Além disso, o cliente que escolhe como quer pagar, seja por cartão de crédito ou Pix. Lembrando que não há taxa para recebimento via Pix.

Essa solução reduz a inadimplência e otimiza o fluxo de caixa dos negócios.

Leia mais sobre a gestão de cobrança gratuita:

A Conta PJ da InfinitePay é uma conta digital especialmente desenvolvida para empresas.

Ela oferece os serviços bancários tradicionais, como transferências, Pix ilimitado e gratuito e pagamentos, mas com a vantagem de ser totalmente integrada às demais soluções da InfinitePay.

Isso facilita a gestão financeira e proporciona maior controle sobre as finanças do negócio.

Leia mais sobre a Conta PJ:

A Conta digital da InfinitePay é para todos! CNPJ ou CPF. Além de todos os benefícios da conta PJ, a conta digital também possui rendimento automático.

O saldo na conta rende 100% do CDI automaticamente, sem na necessidade de aplicar em algum fundo ou poupança.

Leia mais sobre a conta digital:

O Cartão pré-pago é um cartão virtual que pode ser customizado para atender às necessidades específicas de cada negócio.

Ele oferece controle total sobre os gastos, permitindo que os usuários estabeleçam limites e acompanhem as despesas em tempo real.

Além disso, são múltiplos cartões disponíveis para melhorar a gestão financeira e garantir um melhor controle de custos.

Leia mais sobre o cartão virtual:

O PDV (ponto de venda) é uma solução completa que integra maquininha de cartão e celular com sistema de gestão.

Ele permite a realização de vendas, emissão de notas fiscais e controle de estoque de forma integrada e eficiente.

Essa ferramenta é ideal para pequenos e médios comerciantes que buscam simplificar a gestão de suas operações diárias.

Leia mais sobre o PDV:

O Link de Pagamento é uma solução prática e segura para vendas online e remotas.

Com ele, os comerciantes podem gerar links de pagamento e enviá-los diretamente para seus clientes via e-mail, WhatsApp ou redes sociais.

Essa ferramenta facilita as transações e expande as possibilidades de venda para além do ponto físico.

Leia mais sobre o link de pagamento:

A Loja Online InfinitePay é uma plataforma completa para criação e gestão de lojas virtuais.

Ela oferece todas as ferramentas necessárias para montar, gerenciar e promover uma loja online, desde a personalização dos produtos até a integração com meios de pagamento.

Essa solução é ideal para comerciantes que desejam expandir suas vendas para o ambiente digital.

Leia mais sobre a loja online:

A InfinitePay continua comprometida em impulsionar negócios e proporcionar soluções inovadoras para seus clientes. E essa revolução está apenas começando.