Descubra as últimas tendências em tecnologia. Saiba como inovações tecnológicas podem melhorar sua vida e seus negócios hoje.

Identificar exemplos de saas eficazes é essencial para gestores que buscam escalabilidade, eficiência e redução de custos operacionais.

Mas por que SaaS é tão importante para o seu negócio? Em poucas palavras, SaaS (Software como Serviço) é a oferta de softwares hospedados na nuvem, disponibilizados via assinatura. Isso permite que você acesse soluções tecnológicas avançadas sem grandes investimentos iniciais e com menor complexidade de implementação.

Neste artigo, você encontrará exemplos práticos de SaaS organizados por área de atuação, que tornarão mais fácil a escolha das ferramentas ideais para sua empresa crescer. Continue lendo e descubra como impulsionar seus resultados com soluções comprovadamente eficazes.

O SaaS significa “Software as a Service” ou Software como Serviço é um modelo de distribuição de software em que o fornecedor hospeda o aplicativo em servidores remotos e disponibiliza o acesso via internet.

Ao contrário do modelo tradicional, que demanda instalação e manutenção local dos sistemas comprados por licença, o modelo SaaS permite que você utilize softwares diretamente em seu navegador mediante assinatura.

Entender o modelo SaaS é essencial para perceber claros benefícios, na prática. Entre os principais estão:

Ao analisar o modelo SaaS exemplos concretos confirmam seu potencial: hoje, 99% das empresas já adotam ao menos uma solução nesse formato, comprovando sua eficácia na otimização de processos.

Existem 3 principais modelos de vendas SaaS: Self-Service, Transacional e Enterprise. Confira em detalhes a diferença de cada um:

O modelo self-service é o mais simples (e escalável). Aqui, o cliente consegue descobrir, testar e comprar o software sem precisar falar com ninguém.

Esse tipo de venda depende muito de marketing de conteúdo, automações e um site bem otimizado. O foco é tirar qualquer barreira para o usuário experimentar e começar a usar o produto.

Quando funciona bem:

Exemplos famosos: Canva, Notion, Trello.

Dica: invista em tutoriais, páginas de ajuda e um onboarding claro. Cada etapa da jornada precisa ser simples e autoexplicativa.

No modelo transacional, o processo já exige interação com o time de vendas, mas sem toda a complexidade de uma venda enterprise.

É o famoso inside sales: a equipe entra em contato com leads qualificados, faz demonstrações, tira dúvidas e ajuda a fechar o negócio — tudo remotamente, por e-mail ou videoconferência.

Quando funciona bem:

Exemplos famosos: RD Station, Pipefy, HubSpot (em planos pagos).

Dica: um bom CRM, scripts bem desenhados e times alinhados entre marketing e vendas fazem toda a diferença nesse modelo.

Já no modelo enterprise, estamos falando de vendas complexas, consultivas e com alto valor agregado. O processo é mais longo e envolve negociações profundas, muitas vezes com vários tomadores de decisão dentro da empresa cliente.

Aqui, não basta mostrar funcionalidades. É preciso comprovar valor estratégico, apresentar POCs (provas de conceito), negociar contratos robustos e oferecer um suporte altamente customizado.

Quando funciona bem:

Exemplos famosos: Salesforce (enterprise), Oracle, SAP.

Dica: esse modelo exige um time de vendas sênior, pós-vendas forte e muita integração entre áreas como produto, jurídico e sucesso do cliente.

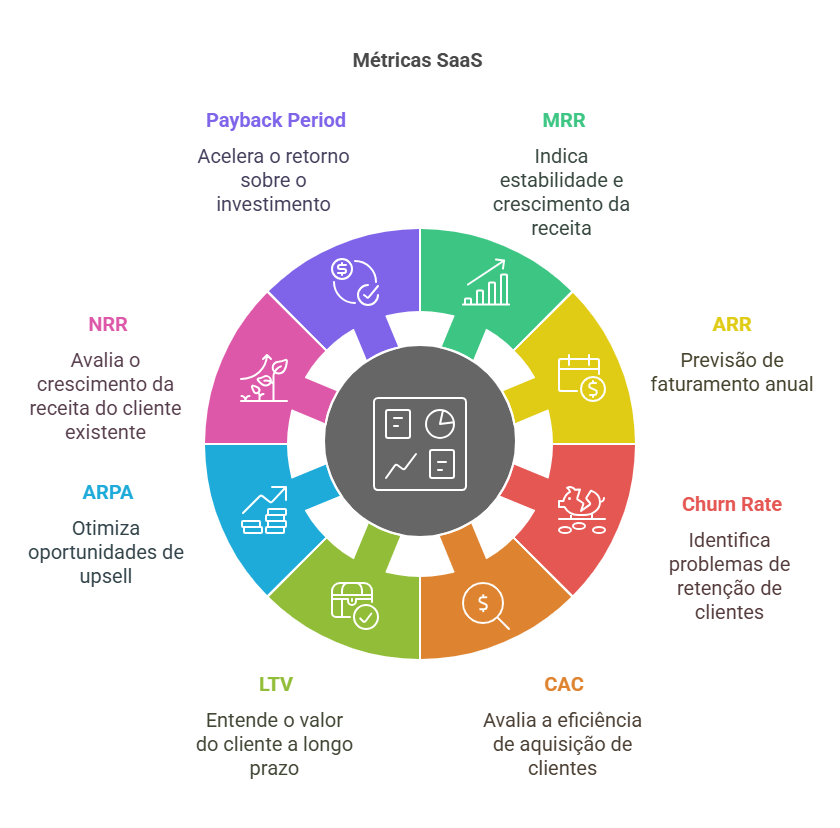

No mundo dos negócios SaaS (Software as a Service), medir e acompanhar as métricas certas é essencial para garantir crescimento sustentável, eficiência operacional e boa gestão financeira. Diferente de modelos de negócios tradicionais, as empresas SaaS dependem de receitas recorrentes e de um forte relacionamento com seus clientes ao longo do tempo.

Se você está montando ou gerenciando uma operação SaaS, conhecer as principais métricas é fundamental para tomar decisões estratégicas. A seguir, apresentamos as mais importantes e o que cada uma revela sobre a saúde do seu negócio.

O MRR, ou Receita Recorrente Mensal, indica a receita previsível que a empresa gera mensalmente com seus clientes ativos. Essa métrica é uma das bases de gestão para empresas SaaS, pois oferece uma visão clara de estabilidade e crescimento da receita.

Como calcular:

MRR = Número de clientes pagantes × Valor da assinatura mensal

O ARR, ou Receita Recorrente Anual, é a versão anualizada do MRR. É especialmente relevante para empresas que vendem contratos de longo prazo e precisam prever seu faturamento anual.

Como calcular:

ARR = MRR × 12

A taxa de churn mede a porcentagem de clientes ou receita que a empresa perde em um determinado período. Um churn elevado pode indicar problemas como falta de aderência do produto, má experiência do usuário ou falhas no atendimento.

Como calcular o churn de clientes:

Churn = (Clientes perdidos ÷ Total de clientes no início do mês) × 100

Como calcular o churn de receita:

Churn = (MRR perdido ÷ MRR total no início do mês) × 100

O Custo de Aquisição de Clientes (CAC) revela quanto sua empresa precisa investir, em média, para conquistar cada novo cliente. Saber esse valor é essencial para avaliar se a operação de vendas e marketing está sendo eficiente e sustentável.

Como calcular:

CAC = (Gasto com marketing + Gasto com vendas) ÷ Número de novos clientes adquiridos

O Lifetime Value representa o valor total que um cliente gera para a empresa ao longo de todo o seu relacionamento. Comparar o LTV com o CAC ajuda a entender se os esforços para adquirir clientes estão sendo recompensados de forma adequada.

Como calcular:

LTV = Ticket médio mensal × Tempo médio de retenção (em meses)

O ARPA, ou Receita Média por Conta, mede quanto cada cliente gera de receita, em média. Acompanhar essa métrica ajuda a identificar oportunidades de upsell e entender o perfil de clientes mais rentáveis.

Como calcular:

ARPA = MRR ÷ Número de contas ativas

A Retenção de Receita Líquida (NRR) avalia o quanto sua receita cresce (ou encolhe) entre clientes existentes, considerando expansões, downgrades e churn. Empresas SaaS saudáveis geralmente buscam um NRR acima de 100%.

Como calcular:

NRR = [(MRR inicial + Expansões - Contrações - Churn) ÷ MRR inicial] × 100

O Payback Period indica quanto tempo leva para que o lucro gerado por um cliente cubra o custo de sua aquisição. Um período de payback curto é desejável, pois acelera o retorno sobre o investimento em vendas e marketing.

Como calcular:

Payback Period = CAC ÷ Ticket mensal líquido por cliente

Um bom indicador de saúde financeira em SaaS é a relação LTV/CAC. A recomendação de mercado é que o LTV seja pelo menos três vezes maior que o CAC. Ou seja, o valor gerado por cada cliente precisa justificar, com folga, o custo de trazê-lo para a base.

Exemplo prático:

Se o custo para adquirir um cliente é de R$ 500 e o LTV dele é de R$ 1.500, a relação LTV/CAC é de 3, o que indica uma operação saudável.

As soluções SaaS podem ser categorizadas de diversas maneiras, mas a mais comum é conforme a área ou funcionalidade principal atendida pelo software. Entre os principais tipos de soluções SaaS estão:

Ao conhecer estes exemplos de SaaS, você compreende melhor como cada solução se encaixa nas diferentes necessidades do seu negócio.

A estratégia de adoção de SaaS simplifica comprovadamente a gestão, aumenta produtividade e corta custos, como discutido ao longo deste artigo.

Para efetivamente potencializar essa abordagem em seu negócio, a Conta Inteligente da InfinitePay surge como uma solução ideal, oferecendo transferências gratuitas via Pix ilimitado sem taxas, gestão automatizada gratuita de cobranças e centralização prática dos seus recebimentos.

Utilizando também o cartão virtual com cashback integrado, sua empresa obtém retorno imediato, convertendo despesas em economia.

Se você busca resultados tangíveis com automação financeira avançada, está na hora de agir.

Simplifique agora sua gestão financeira com a Conta Inteligente gratuita da InfinitePay e eleve rapidamente a rentabilidade do seu negócio.

Para quem quer vender mais e busca uma solução acessível para pagamentos no cartão, saber como transformar o celular em maquininha pode ser uma ótima opção.

Com a tecnologia NFC (Near Field Communication), é possível aceitar pagamentos por aproximação de forma prática e segura.

Neste guia, você aprenderá como transformar seu celular em maquininha, quais são os benefícios dessa solução e como começar a utilizar gratuitamente o InfiniteTap, a maquininha no celular da InfinitePay que permite realizar cobranças diretamente pelo seu smartphone.

Transformar seu celular em maquininha de cartão é mais fácil do que parece: com o app da InfinitePay, você ativa o recurso InfiniteTap (no Android) ou “Tap to Pay” (no iPhone) e começa a vender em minutos.

Basta baixar o aplicativo InfinitePay na Play Store ou App Store, acessar sua conta ou cadastrar-se gratuitamente e seguir o passo a passo:

⚠️ Importante: o celular precisa ter a tecnologia NFC (Near Field Communication) ativada para funcionar como maquininha.

Você também pode se interessar:

A maquininha de cartão no celular funciona por meio da tecnologia NFC, que permite realizar pagamentos por aproximação sem a necessidade de um aparelho físico adicional.

Ao utilizar o InfiniteTap, o seu smartphone se transforma na própria maquininha, capaz de receber pagamentos por cartão de crédito, débito, celulares e smartwatches.

Basta abrir o app InfinitePay, digitar o valor da venda, e aproximar o cartão do cliente ao seu celular – em segundos, a transação é finalizada com segurança criptografada, semelhante à das maquininhas tradicionais.

Além disso, o aplicativo oferece recursos completos de gestão financeira:

Tudo isso sem mensalidade, sem taxa de adesão e com as menores taxas do mercado.

Agora que você já sabe como transformar o celular em uma maquininha, mas ainda não sabe se o seu aparelho tem a função NFC, vamos te ensinar o passo a passo:

Se seu celular for compatível com a tecnologia NFC, você poderá começar a aceitar pagamentos rapidamente e de forma segura.

O InfiniteTap não tem custo de adesão ou mensalidade. As taxas são aplicadas apenas sobre as vendas realizadas e estão entre as mais baixas do mercado, com a vantagem de receber o dinheiro no próximo dia útil.

Confira os custos por transação no plano padrão:

| Modalidade | Taxa a partir de |

|---|---|

| Débito | 0,75% |

| Crédito à vista | 2,69% |

| Crédito parcelado (12x) | 8,99% |

Além disso, as vendas realizadas com Pix diretamente no aplicativo têm taxa zero, e o valor cai na sua conta na hora.

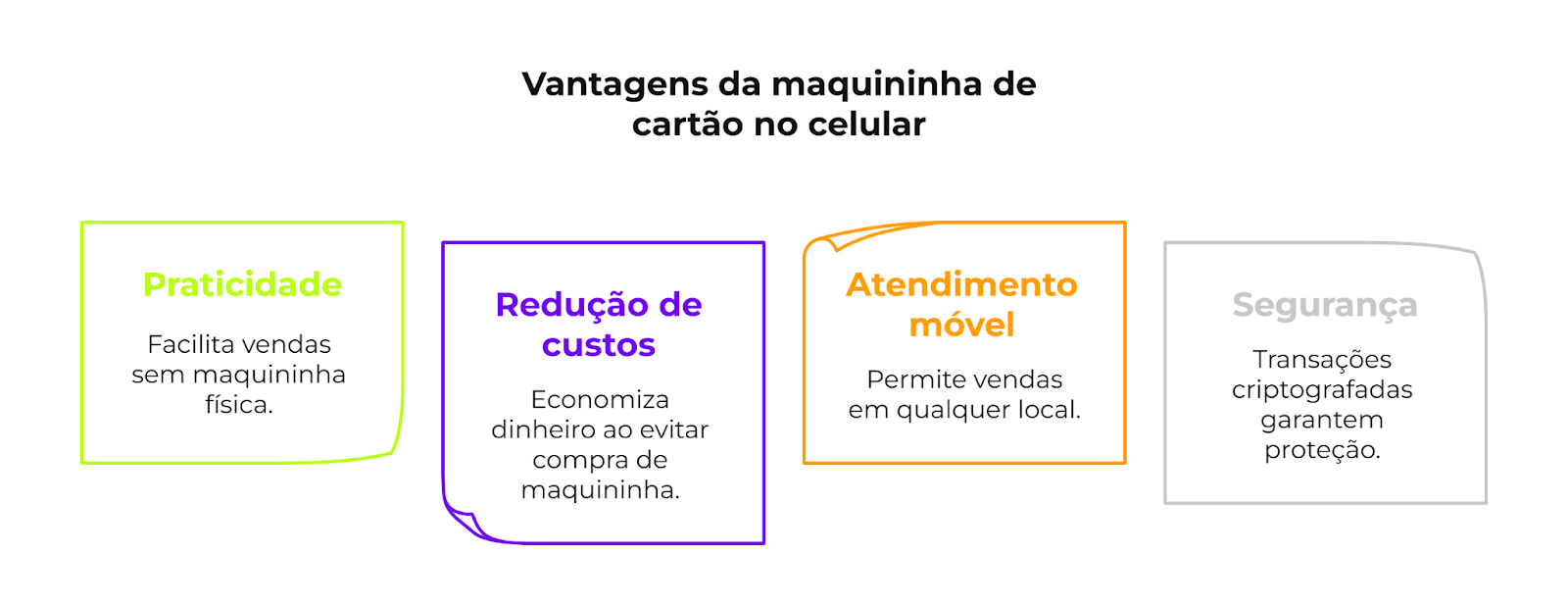

Ter uma máquina de cartão no celular é uma solução moderna e inteligente para quem quer vender com agilidade, sem complicações e com o menor custo possível.

Com essa tecnologia, você transforma seu smartphone em um terminal de pagamentos por aproximação (via NFC), sem precisar de nenhum aparelho adicional.

Veja os principais motivos para adotar essa alternativa no seu negócio:

Com a maquininha no celular, você não precisa mais carregar outro dispositivo ou se preocupar com a bateria e o funcionamento de uma maquininha física.

O próprio celular – que já faz parte do seu dia a dia – se torna sua ferramenta de vendas.

Basta ter o app instalado e ativar o InfiniteTap para aceitar pagamentos na hora.

Um dos grandes atrativos da maquininha de cartão no celular é o custo zero para começar: sem aluguel, sem adesão e sem mensalidade.

Você elimina os gastos com compra ou manutenção de equipamentos, e ainda aproveita taxas mais competitivas, que chegam a ser até 50% mais baixas do que as praticadas por maquininhas tradicionais.

Essa solução é ideal para quem vende fora do ponto fixo, como autônomos, ambulantes, profissionais liberais, entregadores e lojistas itinerantes.

Com o celular no bolso, você está pronto para fechar vendas na rua, em eventos, em domicílio ou em feiras – sem depender de nenhum outro equipamento.

O InfiniteTap utiliza a mesma tecnologia NFC e protocolos de criptografia das maquininhas físicas, garantindo total segurança para você e seus clientes.

Além disso, o dinheiro das vendas pode cair na sua conta em até 6 segundos dependendo da forma de recebimento escolhida, acelerando o seu fluxo de caixa.

Mesmo sem uma maquininha convencional, seu celular pode aceitar as principais bandeiras de cartão (Visa, Mastercard, Elo, Hipercard, Amex) e carteiras digitais como Apple Pay, Google Pay e Samsung Pay.

Isso facilita a vida do cliente e aumenta suas chances de concluir a venda.

O aplicativo da InfinitePay oferece muito mais do que apenas a função de recebimento: nele, você tem acesso a uma conta digital gratuita, com Pix ilimitado, cartões com cashback, links de pagamento, antecipação de recebíveis, controle de vendas e até solicitação de empréstimos.

Tudo em um único lugar, sem burocracia.

Ao eliminar a necessidade de aparelhos físicos, você reduz o consumo de materiais eletrônicos e contribui para um modelo de negócio mais sustentável.

Além disso, usar a tecnologia NFC no celular mostra que seu negócio está conectado com as tendências de inovação e mobilidade do mercado atual.

Artigos relacionados:

Se você deseja transformar seu celular em maquininha gratuitamente, o InfiniteTap da InfinitePay é a solução ideal: ele permite aceitar pagamentos por aproximação de forma rápida, segura e sem necessidade de maquininhas físicas.

E o melhor: você pode começar a usá-lo ainda hoje!

Além disso, você aproveita nossos melhores diferenciais:

Na InfinitePay, você começa a aceitar pagamentos no seu celular de forma ágil, segura e sem custos nenhum.

Comece a vender com o InfiniteTap em menos de 5 minutos.

Se você precisa declarar impostos para a Receita Federal, saber como emitir DARF é muito importante.

O Documento de Arrecadação de Receitas Federais (DARF) é utilizado para o pagamento de tributos de pessoas físicas e jurídicas, incluindo impostos sobre investimentos e outras obrigações fiscais.

Neste guia, você aprenderá como emitir o DARF, formas de realizar o pagamento, quem deve pagar e quais são os tipos.

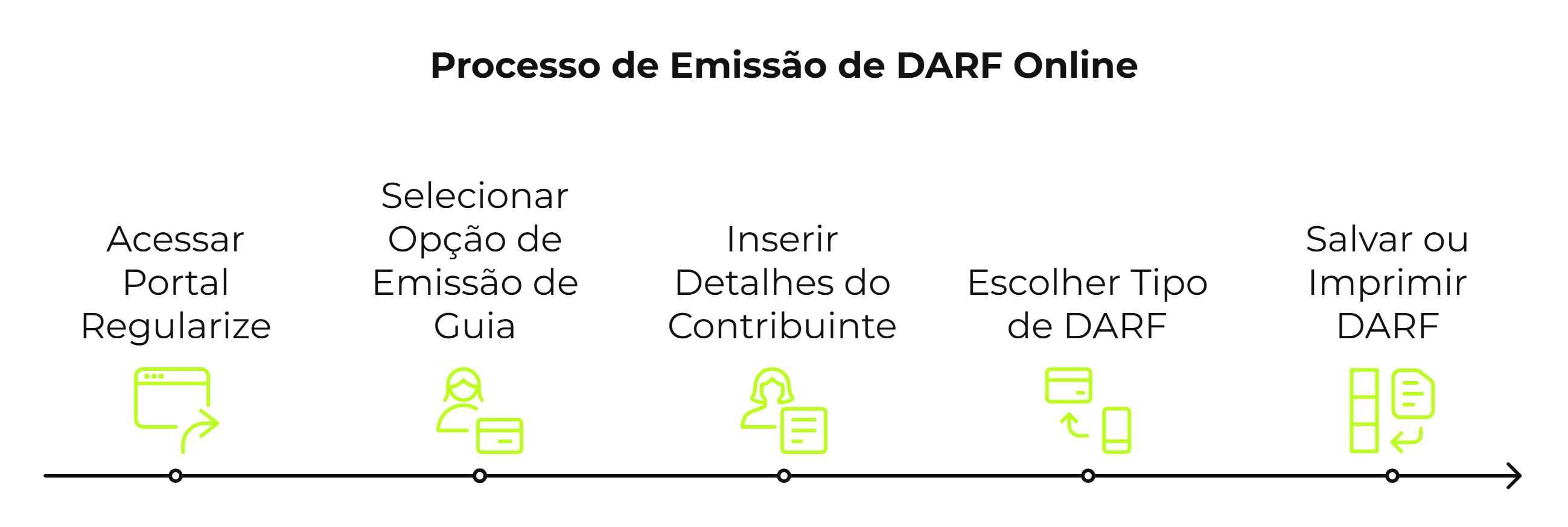

Hoje a emissão é feita online pelo portal REGULARIZE, da Procuradoria-Geral da Fazenda Nacional (PGFN), ou pelo Sicalc, sistema da Receita Federal.

Veja o passo a passo para emitir o seu DARF online:

Também é possível emitir o DARF pelo Sicalc, preenchendo os dados referentes ao contribuinte, código de receita, período de apuração e valores a serem pagos.

Nota: o campo de código da receita deve ser preenchido diferente quando preenchido por pessoa física ou pessoa jurídica:

O DARF é o Documento de Arrecadação de Receitas Federais e é a guia oficial utilizada para recolhimento de impostos, contribuições e taxas administradas pela Receita Federal.

Ele pode ser utilizado tanto por pessoas físicas quanto jurídicas para o pagamento de tributos como Imposto de Renda Pessoa Física (IRPF); Imposto de Renda Pessoa Jurídica (IRPJ); Contribuições como PIS, COFINS e CSLL; Imposto sobre Operações Financeiras (IOF); Impostos sobre investimentos em renda variável, como ações e fundos imobiliários.

Esse documento garante que o contribuinte esteja em dia com suas obrigações fiscais, evitando multas e problemas com a Receita Federal.

Você também pode se interessar:

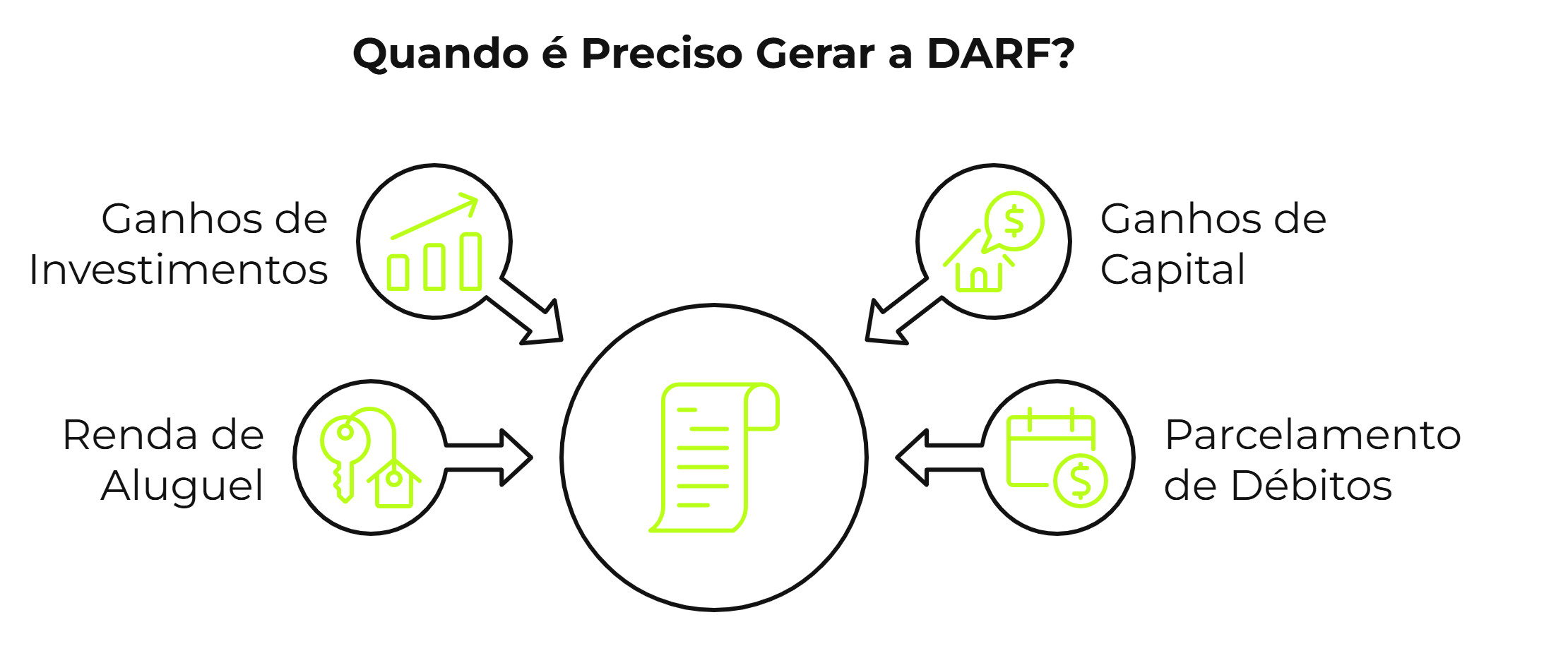

O DARF deve ser gerado por qualquer pessoa física ou jurídica que tenha impostos federais a pagar.

Isso inclui:

Em alguns casos, o imposto é retido na fonte, dispensando a necessidade de emitir um DARF.

Isso acontece quando a instituição financeira ou a empresa responsável já realiza o recolhimento do tributo, como:

No entanto, quando o imposto não é retido automaticamente, o próprio contribuinte precisa calcular o valor devido e emitir o DARF para pagamento dentro do prazo estabelecido pela Receita Federal.

A emissão do DARF é necessária sempre que houver a obrigação de recolher impostos federais que não tenham sido retidos na fonte, incluindo:

Se o tributo não for pago dentro do prazo, o contribuinte pode ser penalizado com juros e multa. Por isso, é essencial ficar atento às obrigações e prazos.

O DARF pode ser emitido em duas modalidades principais, dependendo do tipo de contribuinte e da natureza do imposto a ser pago: a comum e a simplificada.

Você também pode se interessar:

O DARF Comum é utilizado para o pagamento de tributos federais por pessoas físicas e jurídicas.

Ele é necessário para quem precisa recolher impostos como:

Essa versão do DARF deve ser gerada diretamente pelo contribuinte, seguindo as regras da Receita Federal para cada tipo de tributo.

O DARF Simples é exclusivo para empresas optantes do Simples Nacional.

Diferente do DARF Comum, ele é utilizado para o recolhimento unificado de tributos federais, estaduais e municipais.

O pagamento inclui impostos como:

Empresas do Simples Nacional realizam o pagamento desses tributos por meio do DAS (Documento de Arrecadação do Simples Nacional), que substitui o DARF em alguns casos.

O cálculo do imposto a pagar via DARF depende do tipo de tributo e da atividade exercida pelo contribuinte.

Mas, de maneira geral, você deve seguir essas etapas:

Vale dizer que, se houver prejuízo em meses anteriores, é possível compensá-lo nos cálculos para reduzir o imposto devido.

Caso o DARF não seja pago até a data de vencimento, o contribuinte estará sujeito a uma multa de 0,33% ao dia, limitada a 20% do valor devido e a juros de mora, calculados com base na taxa Selic mensalmente.

Se o pagamento do DARF atrasar, é necessário recalcular o valor com os acréscimos legais. O próprio sistema Sicalcweb, da Receita Federal, realiza esse cálculo automaticamente.

É importante saber que a falta de pagamento pode gerar pendências com a Receita Federal, impedindo o contribuinte de obter certidões negativas de débito e podendo levar a cobrança judicial da dívida.

Leia mais:

Se você cometeu um erro ao preencher um DARF, é possível corrigi-lo por meio da Retificação do Documento de Arrecadação de Receitas Federais (REDARF).

Esse processo permite ajustar informações como código de receita, período de apuração, valor e dados do contribuinte.

Para corrigir um DARF com erro, siga este passo a passo:

Caso o erro seja em valores pagos, a Receita pode exigir documentos que comprovem a necessidade da correção.

Manter os tributos em dia é essencial para evitar juros e multas, mas nem sempre é simples organizar os pagamentos.

Com a Conta InfinitePay, empreendedores e profissionais autônomos podem gerenciar melhor seus impostos e ter mais controle sobre o fluxo de caixa.

Passo a passo para emitir sua DIRF pela InfinitePay:

Abra sua conta InfinitePay e simplifique sua gestão financeira

O pagamento de boletos bancários é uma das formas mais comuns de quitar contas no Brasil, mas muitas pessoas ainda têm dúvidas sobre os horários de compensação.

Será que um boleto pode ser pago a qualquer hora do dia? O que acontece se ele for pago fora do horário bancário? E nos finais de semana, o pagamento é processado normalmente?

Este guia completo responde a todas essas perguntas, explicando os horários permitidos para pagar boletos, as regras para pagamentos no dia do vencimento e os limites para pagamentos noturnos.

Além disso, vamos abordar a compensação de pagamentos realizados fora do expediente bancário e como garantir que seus boletos sejam pagos no prazo certo.

Continue lendo para saber mais sobre como evitar o atraso de pagamentos por boleto.

O horário para pagamento de boletos varia de acordo com o banco, o método de pagamento e se o pagamento ocorre em um dia útil ou não.

Além dos métodos tradicionais, como pagamento via bancos e lotéricas, os boletos também podem ser pagos através de Pix, cartão de crédito, carteiras digitais e débito automático. Cada um desses métodos tem suas particularidades em relação ao prazo de compensação e taxas aplicáveis.

Em geral, as transações realizadas dentro do expediente bancário (até às 17h) costumam ser processadas no mesmo dia, enquanto pagamentos feitos fora desse horário podem levar mais tempo para serem compensados.

A seguir, veremos em detalhes como funcionam os horários para pagamento de boletos em diferentes situações.

Nos dias úteis, o pagamento de boletos pode ser feito em diferentes horários, dependendo da instituição financeira e do canal de pagamento escolhido – além disso, o tipo de boleto influencia no horário de processamento.

Em geral, para garantir que o pagamento seja processado no mesmo dia, o ideal é realizá-lo antes das 17h nos bancos tradicionais.

Nos bancos digitais, é essencial conferir as regras específicas da instituição.

Os pagamentos de boletos nos finais de semana e feriados seguem regras específicas e variam conforme o tipo de boleto.

Se um boleto vencer no fim de semana ou feriado, ele pode ser pago no primeiro dia útil seguinte sem juros ou multas – no entanto, se o pagamento for agendado para um dia posterior, pode haver encargos.

Leia também:

Pagar um boleto no dia do vencimento requer atenção especial, pois a compensação pode levar algumas horas ou até um dia útil, dependendo da instituição financeira.

Algumas regras importantes incluem:

Para evitar atrasos e juros, o ideal é pagar o boleto antes do expediente bancário do dia do vencimento – mas caso o horário limite do banco já tenha passado, o Pix pode ser uma alternativa para pagar boletos rapidamente e garantir o processamento no mesmo dia.

Muitas pessoas têm dúvidas sobre o pagamento de boletos durante a noite.

Em geral:

Se precisar pagar um boleto à noite e garantir que seja processado no mesmo dia, a melhor opção é verificar as regras do banco utilizado ou optar por meios de pagamento que oferecem processamento imediato, como o Pix.

Pagar boletos pelo aplicativo do banco ou de instituições financeiras tornou-se uma das formas mais práticas e rápidas de quitar contas.O processo para pagar um boleto por aplicativo é bastante simples e pode ser realizado seguindo estes passos:

Saiba mais sobre como pagar boleto pelo celular.

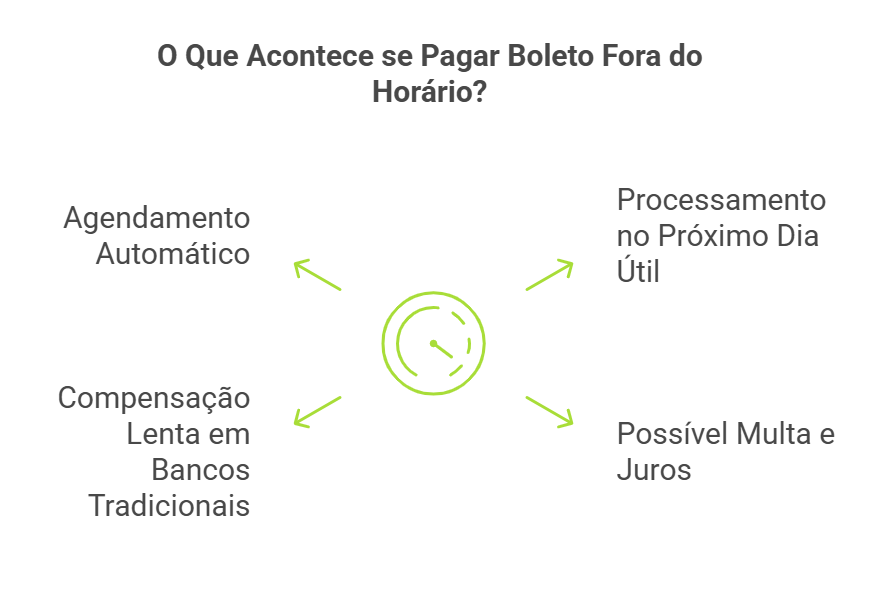

Pagar um boleto fora do horário bancário pode afetar a compensação do pagamento e, em alguns casos, gerar atrasos – isso ocorre porque os bancos possuem horários específicos para processar transações financeiras.

Veja o que pode acontecer ao pagar um boleto fora do expediente bancário:

Se precisar pagar um boleto urgentemente e já estiver fora do horário bancário, uma alternativa é utilizar métodos como Pix (caso o boleto tenha essa opção de pagamento) ou verificar carteiras digitais que processam pagamentos em tempo real.

Leia mais: Como calcular juros e multas em boletos por atraso?

O tempo necessário para que o pagamento de um boleto seja compensado e o valor fique disponível na conta do recebedor pode variar de acordo com a instituição financeira e o horário do pagamento.

Veja os principais cenários:

O tempo exato para o dinheiro cair na conta depende da instituição emissora do boleto e do banco do pagador. Para evitar transtornos, é recomendável pagar o boleto com pelo menos um dia útil de antecedência.

Você também pode se interessar:

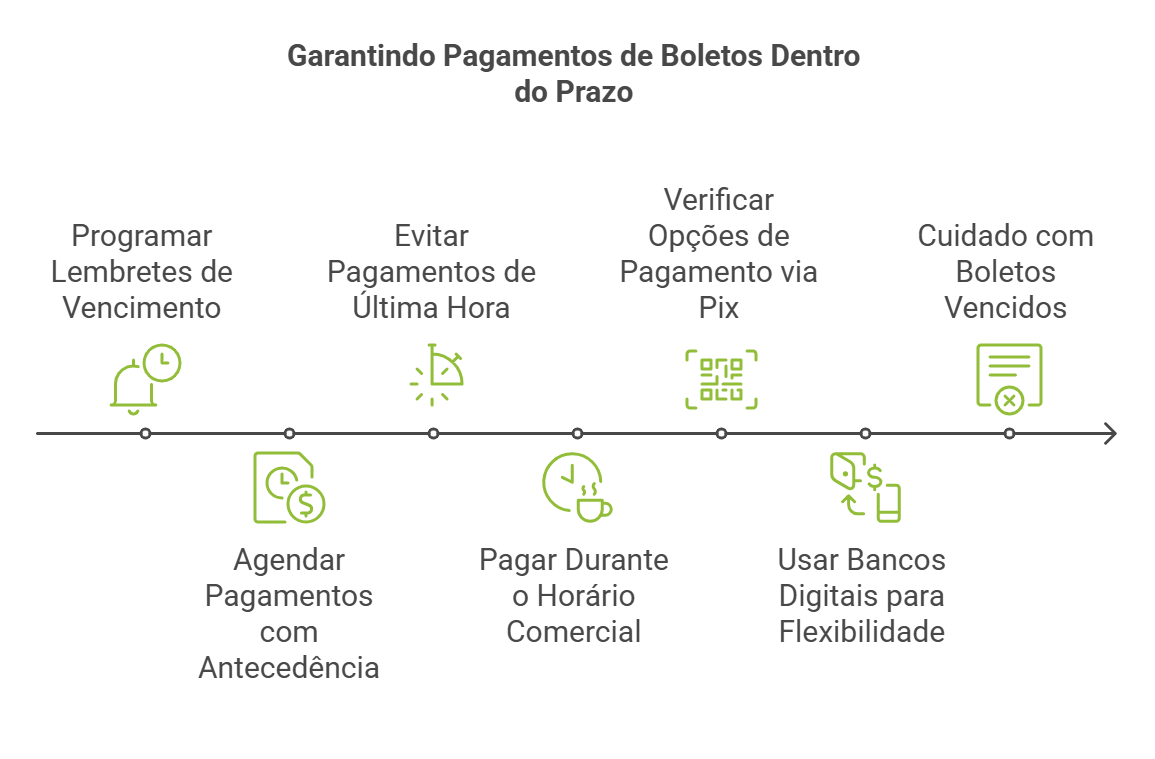

Para evitar atrasos, multas e transtornos com a compensação bancária, algumas boas práticas podem ajudar a garantir que seus boletos sejam pagos dentro do prazo.

Confira algumas dicas essenciais:

Seguindo essas práticas, você pode evitar dores de cabeça e garantir que seus boletos sejam pagos no prazo correto, sem sustos com juros ou atrasos na compensação.

Garantir que boletos sejam pagos dentro do prazo pode ser um desafio, especialmente para empresas e profissionais que precisam lidar com múltiplas cobranças ao longo do mês.

Esquecimentos, atrasos e dificuldades na compensação bancária podem gerar prejuízos e impactar o fluxo de caixa.

Para evitar esses problemas, a InfinitePay oferece uma solução completa de Gestão de Cobrança, permitindo que você automatize seus recebimentos, envie notificações para clientes e ofereça opções de pagamento flexíveis, como Pix e cartão de crédito.

Com a Gestão de Cobrança da InfinitePay, você pode automatizar seus recebimentos e evitar que seus clientes percam o prazo de pagamento.

O sistema envia cobranças com notificações automáticas por WhatsApp e e-mail, lembrando o cliente da data de vencimento e reduzindo a chance de inadimplência.

Além disso, você pode cadastrar clientes facilmente, bastando inserir o nome e o número de celular para que a cobrança seja enviada.

Para aumentar as chances de quitação dentro do prazo, os clientes podem escolher a melhor forma de pagamento:

Essa flexibilidade facilita a vida do pagador e garante que você receba seus pagamentos sem atrasos.

Evite dores de cabeça com boletos pagos fora do horário, compensações demoradas e pagamentos esquecidos – garanta que seu dinheiro entre na conta sempre no momento certo.

O pagamento em duplicidade é uma situação que pode gerar transtornos tanto para consumidores quanto para empresas.

Quando uma transação é realizada mais de uma vez por engano, o resultado é uma perda financeira que pode afetar a saúde do orçamento e causar insatisfação.

Apesar de ser um problema relativamente comum, ele pode ser resolvido e, melhor ainda, prevenido com medidas práticas e uma gestão mais organizada.

Neste artigo, você aprenderá o que é o pagamento em duplicidade, como ele ocorre, o que diz a legislação sobre o tema e quais as melhores formas de resolver ou evitar esse tipo de erro. Continue a leitura e saiba como garantir que sua empresa ou vida financeira esteja protegida contra este problema.

O pagamento em duplicidade acontece quando um consumidor ou empresa realiza, de forma não intencional, o mesmo pagamento duas vezes.

Isso pode ocorrer em diversos contextos, como ao quitar contas, pagar fornecedores ou realizar transações via cartão de crédito e Pix.

As causas mais comuns incluem desorganização financeira, falhas tecnológicas nos sistemas de pagamento ou até mesmo erros humanos, como esquecer que um pagamento já foi efetuado.

Esse tipo de erro pode impactar negativamente tanto o fluxo de caixa da empresa quanto o orçamento pessoal do consumidor.

Além disso, a resolução da situação pode demandar tempo e energia, tanto para reaver os valores quanto para ajustar processos internos.

Você também pode se interessar:

A legislação brasileira, por meio do Código de Defesa do Consumidor (CDC), oferece amparo para aqueles que enfrentam problemas com pagamentos em duplicidade.

Segundo o artigo 42 do CDC, o consumidor tem direito à repetição do indébito, ou seja, à devolução do valor pago em dobro, acrescido de correção monetária e juros, salvo nos casos de engano justificável por parte da empresa.

Isso significa que, além de restituir o valor indevido, a empresa pode ser obrigada a compensar o consumidor de forma adicional, garantindo que ele não seja prejudicado financeiramente.

É importante também manter registros detalhados de todas as transações e tentativas de resolução, seja para negociações amigáveis ou para ações judiciais, caso sejam necessárias.

Esses documentos servem como prova em possíveis disputas legais.

Os pagamentos em duplicidade podem acontecer de diversas formas, mas as principais causas são falhas internas, erros de transação e falta de controle financeiro.

Veja como cada uma dessas situações pode contribuir para o problema:

Ter clareza sobre essas causas é essencial para implementar soluções que ajudem a evitar que o problema se repita no futuro.

Se você identificou que um pagamento foi realizado em duplicidade, o próximo passo é agir rapidamente para recuperar o valor pago a mais – a abordagem pode variar dependendo do contexto da transação.

Confira as principais delas:

Confira as etapas essenciais para fazer em qualquer situação ao identificar o erro:

Caso não consiga resolver de forma amigável, procure assistência legal ou órgãos de defesa do consumidor.

Quando um pagamento em duplicidade é realizado para um fornecedor, o ideal é buscar uma solução diretamente com ele.

Em muitos casos, o erro só é identificado após semanas ou meses, o que pode dificultar a devolução imediata.

Veja como proceder:

Uma boa comunicação e acordos bem documentados são fundamentais para evitar conflitos.

Quando o pagamento em duplicidade ocorre no âmbito trabalhista, como em salários ou benefícios, o cenário exige cuidado para respeitar a legislação e os direitos dos colaboradores.

A empresa também deve revisar seus processos internos de folha de pagamento para prevenir erros futuros, implementando ferramentas automatizadas e auditorias periódicas.

Artigos relacionados:

Restituir um pagamento em duplicidade de forma rápida e eficiente é essencial para manter uma boa relação com o cliente ou parceiro.

Aqui estão algumas das melhores práticas para lidar com a situação:

Certifique-se de que os clientes saibam onde e como podem relatar o problema.

Ofereça suporte via telefone, e-mail, WhatsApp ou chats virtuais e garanta uma resposta rápida.

Uma boa comunicação inicial reduz o impacto negativo causado pelo erro.

A restituição mais comum é o reembolso do valor pago.

Após a confirmação do pagamento duplicado, a empresa deve transferir o valor diretamente para a conta informada pelo cliente ou colaborador.

Uma forma prática de restituir valores pagos em duplicidade é aplicando um abatimento na próxima fatura.

Isso funciona da seguinte maneira: o valor pago a mais é descontado automaticamente do próximo pagamento que o cliente precisa realizar.

Esse método é especialmente útil em serviços recorrentes, como assinaturas ou fornecimento contínuo, e evita burocracia, garantindo uma solução prática e eficiente tanto para a empresa quanto para o cliente.

Quando o erro gera transtornos significativos, oferecer um pequeno benefício ao cliente pode fazer toda a diferença.

Pode ser um desconto em futuras compras, um cupom promocional ou até mesmo um brinde. Isso demonstra compromisso em resolver a situação e valorizar o cliente.

A transparência em todas as etapas do processo é indispensável para evitar prejuízos à reputação da empresa e para manter uma relação de confiança com os envolvidos.

Evitar pagamentos em duplicidade é fundamental para manter a saúde financeira de qualquer negócio.

Isso exige organização, processos bem definidos e o uso de ferramentas confiáveis que ajudam a minimizar erros.

Abaixo, explicamos como você pode prevenir esse tipo de problema de forma prática e eficaz.

A falta de padronização nos processos financeiros é uma das maiores causas de erros, incluindo os pagamentos em duplicidade.

Para evitar isso, defina um fluxo claro de trabalho para todas as etapas do pagamento, desde o registro de contas até a aprovação e execução.

Além disso, designe uma pessoa ou equipe responsável exclusivamente por essa tarefa.

Ter responsabilidades bem definidas reduz a margem de erro e melhora o controle financeiro.

Revisar os pagamentos realizados é essencial para identificar falhas antes que se tornem problemas maiores.

Realize auditorias regulares nos registros financeiros, conferindo extratos bancários, notas fiscais e comprovantes de pagamento.

Essa análise permite encontrar inconsistências rapidamente e tomar medidas corretivas.

Utilizar sistemas modernos de gestão financeira pode transformar a maneira como sua empresa controla pagamentos.

Softwares de ERP ou planilhas de controle podem automatizar processos e garantir que todas as transações sejam monitoradas e registradas corretamente.

Materiais gratuitos da InfinitePay para melhor controle financeiro:

Plataformas confiáveis não apenas facilitam as transações, mas também ajudam a evitar erros. Com a InfinitePay, por exemplo, você pode centralizar os recebimentos e acessar facilmente um relatório com cada transação individual realizada.

Além disso, recursos como links de pagamento e loja online gratuita simplificam os processos e minimizam riscos de duplicidade ao automatizar etapas manuais.

Seguindo essas orientações, sua empresa estará melhor preparada para evitar pagamentos em duplicidade, garantindo mais eficiência operacional e segurança financeira.

Evitar e resolver problemas de pagamento em duplicidade fica muito mais fácil quando você conta com soluções modernas e integradas, como as oferecidas pela InfinitePay.

Com a InfinitePay, sua empresa centraliza todas as operações financeiras em um único lugar, desde o recebimento até a gestão de transações.

Essa integração reduz erros, automatiza processos e traz mais segurança para o dia a dia do seu negócio.

Abra sua conta InfinitePay gratuitamente e tenha mais controle dos seus pagamentos.

A gestão eficiente do estoque tornou-se um diferencial crucial para o sucesso dos negócios – e entre as estratégias mais importantes nesse contexto, destaca-se o estoque de segurança, uma ferramenta fundamental para garantir a continuidade das operações e a satisfação dos clientes.

Neste artigo, vamos explorar em detalhes este conceito essencial e aprender como implementá-lo de maneira eficaz em seu negócio.

O estoque de segurança é uma quantidade adicional de produtos ou materiais que uma empresa mantém armazenada, além do estoque regular, para se proteger contra imprevistos e variações na demanda ou no fornecimento.

É uma forma de proteção que garante a continuidade das operações mesmo quando surgem situações inesperadas no mercado.

Este conceito funciona como uma reserva estratégica que visa minimizar os riscos de desabastecimento, permitindo que a empresa mantenha suas atividades normalmente, mesmo quando enfrenta atrasos nas entregas dos fornecedores ou um súbito aumento nas vendas.

O estoque de segurança possui funções cruciais para a gestão empresarial:

1. Proteção contra incertezas:

2. Manutenção do nível de serviço:

3. Equilíbrio operacional:

O estoque de segurança garante:

O estoque de segurança evita interrupções na produção, mantém o fluxo de vendas constante e garante o cumprimento de prazos com clientes.

Ele aumenta a confiabilidade da empresa, melhora a percepção da marca e fortalece relacionamentos comerciais.

Além de reduz custos emergenciais de reposição, ele evita perdas de vendas por falta de produtos e minimiza prejuízos com paradas de produção.

O estoque de segurança protege contra variações de mercado e reduz vulnerabilidade a problemas externos, oferecendo maior segurança operacional.

O estoque de segurança é um elemento fundamental para uma gestão empresarial eficiente e sustentável, funcionando como um importante mecanismo de proteção contra as incertezas do mercado e garantindo a satisfação contínua dos clientes.

Leia mais: Tipos de estoque: conheça os principais e como escolher o ideal para o seu negócio

O cálculo do estoque de segurança envolve diferentes variáveis e pode ser realizado através da seguinte fórmula:

Onde:

1. Nível de Serviço (Z)

2. Análise da demanda

3. Lead Time

Considerando:

O cálculo correto do estoque de segurança é fundamental para equilibrar custos e benefícios.

Um estoque muito baixo pode resultar em rupturas, enquanto um estoque excessivo aumenta custos desnecessariamente – o objetivo é encontrar o ponto ideal que garanta proteção adequada sem comprometer a eficiência financeira da empresa.

Você também pode se interessar:

O estoque de segurança oferece uma série de benefícios que são essenciais para o bom funcionamento das empresas, principalmente em ambientes de alta variabilidade e incerteza.

O estoque de segurança funciona como uma barreira protetora contra as oscilações inesperadas na demanda.

Ele é capaz de absorver picos de vendas que não estavam previstos, garantindo que a empresa continue atendendo seus clientes mesmo em períodos de alta procura.

Com isso, evita-se a perda de vendas devido à falta de produtos disponíveis no momento em que o cliente necessita, assegurando a continuidade do fluxo de receita.

Manter um estoque de segurança bem planejado pode impactar diretamente na redução de custos operacionais, já que ele elimina a necessidade de realizar compras emergenciais, que geralmente envolvem custos elevados.

Além disso, reduz os gastos com fretes expressos, que são frequentemente utilizados em situações de urgência, e também evita custos associados a interrupções de produção, garantindo que as operações fluam de maneira mais estável.

Com maior previsibilidade, a empresa pode negociar melhores condições com fornecedores, como descontos por volume ou prazos de pagamento mais favoráveis.

A existência de um estoque de segurança assegura que os produtos estejam disponíveis para pronta entrega, melhorando significativamente o nível de serviço prestado aos clientes.

Essa disponibilidade imediata aumenta a satisfação dos consumidores, fortalece a reputação da empresa no mercado e contribui para a fidelização do público-alvo.

Um serviço consistente e confiável é um diferencial competitivo importante que o estoque de segurança ajuda a manter.

O estoque de segurança oferece às empresas a flexibilidade necessária para realizar ajustes na produção sem causar impactos negativos na cadeia de suprimentos.

Ele também facilita a execução de manutenções preventivas em equipamentos, já que a operação não precisa parar por falta de insumos ou produtos.

Além disso, essa reserva permite que a empresa faça um planejamento logístico mais eficiente, considerando melhor os prazos e custos de transporte.

Ao manter um estoque de segurança, as empresas reduzem sua exposição a diversos riscos externos, uma vez que ele minimiza os impactos de atrasos nas entregas de fornecedores, problemas no transporte e outras eventualidades que possam comprometer a disponibilidade de insumos ou produtos acabados.

Dessa forma, negócios se tornam menos vulnerável a fatores externos imprevisíveis, como greves, desastres naturais ou instabilidades econômicas.

O PDV InfinitePay é uma solução completa e gratuita para a gestão de estoque e vendas do seu negócio. Com sua combinação única de funcionalidades e custo-benefício, a ferramenta gratuita elimina preocupações com taxas mensais ou custos ocultos.

Veja como ele pode transformar suas operações:

Leia também: Inventário de estoque: o que é, como fazer e quais os benefícios

A InfinitePay permite que você mantenha o foco no crescimento do seu negócio, enquanto automatiza processos de gestão de estoque e vendas.

Saiba mais sobre o PDV InfinitePay: