Descubra as últimas tendências econômicas. Aprenda como os desenvolvimentos econômicos podem impactar seus investimentos e negócios hoje.

Gerir um negócio sem planejamento financeiro é como navegar sem bússola: o destino pode até ser alcançado, mas com riscos desnecessários.

O orçamento empresarial surge como uma ferramenta indispensável para empresas de todos os portes que desejam tomar decisões mais estratégicas, controlar os gastos e alcançar suas metas financeiras com segurança.

Neste artigo, você vai entender o que é o orçamento empresarial, quais são os principais tipos, como montar o seu e quais benefícios ele pode trazer para o seu negócio.

O orçamento empresarial é um planejamento financeiro que estima receitas, despesas e investimentos de uma empresa em um determinado período – geralmente anual, mas podendo ser mensal, trimestral ou semestral.

Ele funciona como um mapa que orienta as finanças da organização, ajudando a controlar custos, prever necessidades de capital e sustentar decisões estratégicas com base em dados reais.

Mais do que uma planilha com números, o orçamento é uma ferramenta de gestão que permite visualizar o futuro financeiro da empresa, antecipar cenários e agir de forma preventiva para evitar crises ou aproveitar oportunidades.

A importância do orçamento empresarial vai muito além de "controlar gastos".

Veja alguns dos principais motivos pelos quais ele é essencial:

Em resumo, o orçamento empresarial é a base para qualquer estratégia de crescimento sustentável.

Um orçamento empresarial bem estruturado é composto por diferentes categorias que representam a realidade financeira da empresa.

Entre os principais elementos, estão:

Cada um desses componentes deve ser detalhado de acordo com a realidade do negócio, considerando o histórico financeiro da empresa e as metas para o período.

Leia também:

➡️ Como preparar um orçamento para o seu negócio em 2025

➡️ Como organizar as finanças do seu negócio?

Cada empresa possui suas próprias necessidades e objetivos financeiros – por isso, existem diferentes tipos de orçamento empresarial que podem ser utilizados conforme o momento e a estratégia do negócio.

Conhecer as modalidades disponíveis é essencial para adotar a mais adequada à sua realidade ou até mesmo combiná-las para criar um planejamento mais completo e eficiente.

A seguir, conheça os principais tipos de orçamento empresarial e suas características:

O orçamento estático é definido com base em projeções feitas no início do período e permanece inalterado, independentemente de alterações no cenário econômico ou nos resultados da empresa.

Ele é ideal para empresas com operações previsíveis e pouca variação nas receitas e despesas.

Vantagens:

Desvantagens:

Diferente do orçamento estático, o orçamento flexível permite alterações ao longo do tempo, adaptando-se às variações no volume de vendas, produção ou demandas do mercado.

É uma alternativa mais dinâmica, especialmente útil em cenários de incerteza ou alta competitividade.

Vantagens:

Desvantagens:

O orçamento contínuo é revisto e atualizado periodicamente – geralmente a cada trimestre ou mês – para incorporar novas informações.

Ele substitui o modelo tradicional de planejamento anual e é ideal para empresas em crescimento ou que atuam em mercados altamente voláteis.

Vantagens:

Desvantagens:

No orçamento base zero, todas as despesas devem ser justificadas a cada novo ciclo, como se estivessem sendo planejadas do zero – ele não considera os orçamentos anteriores como base.

Essa abordagem é indicada para momentos de reestruturação, corte de gastos ou busca por eficiência máxima.

Vantagens:

Desvantagens:

Esse tipo de orçamento envolve diferentes áreas da empresa na elaboração do planejamento, combinando informações de forma cruzada (por exemplo: áreas x projetos).

Ele favorece a colaboração entre setores e ajuda a alinhar os objetivos operacionais e financeiros.

Vantagens:

Desvantagens:

Você também pode se interessar:

➡️ O que são despesas fixas e variáveis e como organizá-las?

➡️ O que é ponto de equilíbrio contábil e como calcular?

Criar um orçamento empresarial eficiente é fundamental para garantir a sustentabilidade e o crescimento do seu negócio.

E o melhor: você não precisa ser um especialista em finanças para isso.

Com organização, dados confiáveis e um bom método, qualquer empresa pode montar um orçamento claro e funcional.

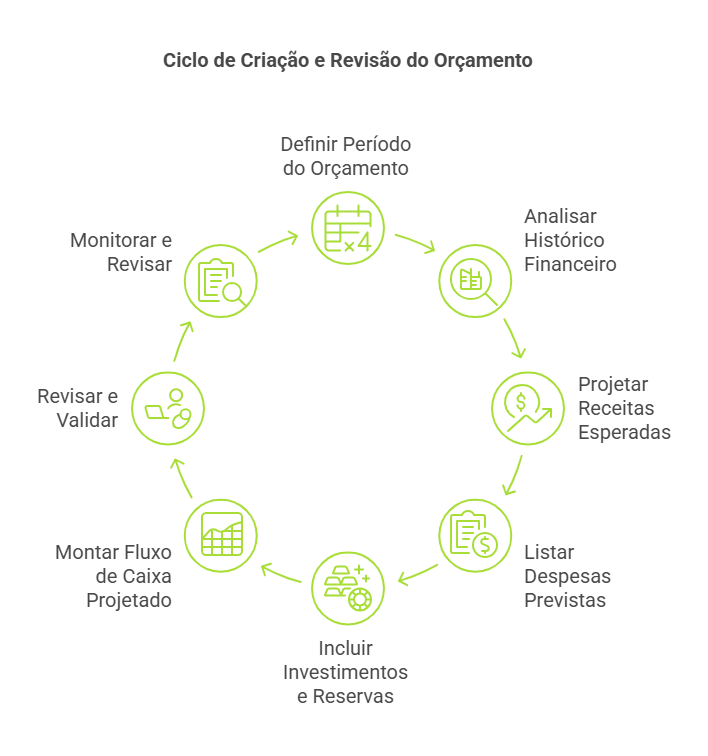

A seguir, você confere um passo a passo prático para elaborar o orçamento da sua empresa – seja ela de pequeno, médio ou grande porte.

O primeiro passo é estabelecer o intervalo de tempo que o orçamento irá cobrir.

As opções mais comuns são:

Você também pode combinar essas abordagens – por exemplo, criando um orçamento anual com revisões mensais.

Antes de projetar os números do futuro, é essencial olhar para o passado.

Analise os demonstrativos financeiros dos últimos 12 a 24 meses para identificar:

Essa análise ajuda a criar projeções mais realistas e identificar oportunidades ou gargalos financeiros.

Com base no histórico e nas metas da empresa, estime quanto você espera faturar no período escolhido.

Considere:

Evite superestimar os ganhos.

Trabalhar com uma margem de segurança é uma prática recomendada para garantir maior previsibilidade.

Agora é hora de mapear todos os custos da operação, separando-os em categorias.

Por exemplo:

Uma boa dica é utilizar ferramentas de controle financeiro ou planilhas organizadas por centro de custo.

Além das despesas operacionais, o orçamento deve contemplar:

Essa etapa evita surpresas desagradáveis e garante que sua empresa esteja preparada para imprevistos.

Leia mais:

➡️ Reserva financeira de emergência: por onde começar?

➡️ 4 passos para montar uma reserva de emergência para o seu negócio

Com as informações acima, elabore um fluxo de caixa estimado, mês a mês, incluindo:

Esse controle permite antecipar períodos de déficit e planejar ações para manter a saúde financeira da empresa.

Antes de colocar o orçamento em prática, é importante envolver os líderes de cada setor (financeiro, comercial, marketing, operações etc.) para:

Esse processo aumenta o comprometimento da equipe e melhora a execução do planejamento.

Um bom orçamento não deve ser engavetado!

É essencial acompanhar a execução mês a mês e comparar o previsto com o realizado.

Assim, você poderá:

O ideal é realizar revisões periódicas (mensais ou trimestrais) para manter o orçamento sempre ajustado à realidade do negócio.

Para entender melhor a aplicação prática do orçamento empresarial, é útil visualizar como ele se comporta em diferentes cenários.

Abaixo, você encontrará três exemplos comuns enfrentados por empresas e como o orçamento pode ser uma ferramenta estratégica em cada caso.

Imagine uma startup de tecnologia que conquistou novos clientes rapidamente e está expandindo suas operações.

Sem um orçamento bem estruturado, essa empresa corre o risco de crescer desorganizadamente, acumulando dívidas ou enfrentando gargalos operacionais.

Como o orçamento ajuda:

Agora pense em uma empresa varejista que sofre uma queda sazonal ou inesperada nas vendas.

A ausência de um planejamento pode resultar em atrasos de pagamentos, demissões e até endividamento.

Como o orçamento ajuda:

Uma indústria de alimentos está prestes a lançar um novo item no mercado – isso envolve gastos com pesquisa, produção, divulgação e logística.

Sem orçamento, o risco de extrapolar os custos e comprometer a saúde financeira da empresa é alto.

Como o orçamento ajuda:

Esses cenários mostram que o orçamento não serve apenas para "fechar as contas", mas sim para apoiar decisões estratégicas, com visão de curto, médio e longo prazo.

Ter um orçamento empresarial bem definido não é apenas uma boa prática – é um diferencial competitivo.

Ele proporciona uma série de benefícios que impactam diretamente a eficiência, a segurança e o crescimento do seu negócio.

Confira os principais:

O orçamento permite que você saiba exatamente para onde o dinheiro está indo, o que facilita a identificação de desperdícios, gargalos e oportunidades de economia – isso ajuda a empresa a operar de forma mais enxuta e eficiente.

Com dados concretos em mãos, os gestores podem avaliar os riscos e benefícios de cada decisão com mais confiança, o que vale para investimentos, cortes, negociações com fornecedores, contratações e muito mais.

Ter um orçamento significa poder prever cenários e se preparar com antecedência, trazendo mais estabilidade à empresa, reduz a exposição a riscos e permite traçar metas realistas com base em dados históricos.

Quando o negócio conta com um orçamento flexível e atualizado, torna-se muito mais fácil reagir a mudanças internas ou externas – como variações no mercado, crises econômicas ou novas oportunidades.

Empresas que mantêm orçamentos organizados transmitem maior confiança a bancos, investidores e parceiros, facilitando o acesso a financiamentos e parcerias estratégicas.

O orçamento serve como um guia comum para todos os setores da empresa.

Com ele, cada área entende suas metas, limites de gastos e prioridades, promovendo mais colaboração e foco.

Ao prever receitas e despesas com antecedência, o orçamento reduz significativamente as chances de sustos financeiros – isso evita atrasos em pagamentos, multas, endividamento ou paradas operacionais.

Você já aprendeu o que é um orçamento empresarial, seus tipos e como criá-lo – agora, vem a parte prática: como organizar e controlar esse orçamento de forma simples, segura e sem pagar caro por isso?

A resposta está na escolha da conta digital ideal para sua empresa – e a Conta PJ da InfinitePay é uma das melhores opções do mercado.

💰 Economia real: você pode economizar até R$ 3.069,72 por ano com uma conta 100% gratuita e sem tarifas escondidas.

⚙️ Gestão completa: oferece Pix grátis, link de pagamento e cartões sem anuidade para controlar todo o fluxo financeiro.

📊 Organização simplificada: permite criar cartões por tipo de despesa e acompanhar tudo direto pelo app, com gráficos e extratos detalhados.

🚀 Pronta para o crescimento: ideal para MEIs e pequenas empresas que querem agilidade e controle, com abertura de conta em menos de 5 minutos.

Quer organizar o orçamento da sua empresa de forma prática, eficiente e sem pagar nada por isso?

Baixe o app já e crie sua conta PJ gratuitamente.

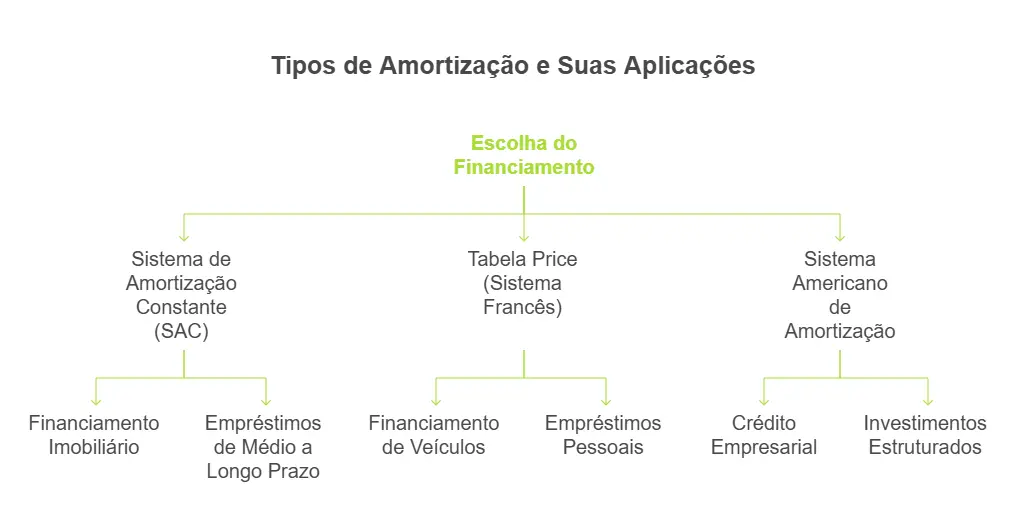

Entender os tipos de amortização disponíveis no mercado é essencial para quem busca contratar um financiamento, empréstimo ou mesmo organizar melhor suas finanças.

A amortização nada mais é do que o pagamento gradual de uma dívida, normalmente em parcelas, até sua quitação total.

Cada sistema de amortização define como os valores de juros e capital (o valor emprestado) são distribuídos ao longo do tempo – e isso pode impactar diretamente no quanto você vai pagar ao final do contrato.

Neste artigo, você vai entender como funciona esse processo, quais são os principais tipos de amortização utilizados no Brasil e qual é o mais vantajoso para cada perfil de consumidor.

Entender os diferentes tipos de amortização é essencial para fazer uma escolha inteligente ao contratar um financiamento, crédito ou empréstimo – cada modelo possui particularidades que afetam diretamente o valor das parcelas e o total pago ao final do contrato.

A seguir, veja os sistemas mais comuns, como funcionam e em quais contextos são mais vantajosos:

O Sistema de Amortização Constante – ou SAC – é o modelo mais usado no financiamento de imóveis no Brasil, inclusive em programas como o Minha Casa Minha Vida.

Nesse sistema, a parte da parcela que corresponde à amortização (ou seja, a devolução do valor emprestado) é sempre a mesma – já os juros são calculados sobre o saldo devedor, que vai diminuindo a cada pagamento.

Com isso, o valor total das parcelas começa mais alto e vai reduzindo com o tempo.

Leia também:

➡️ Vale a pena fazer um empréstimo para pagar dívidas?

➡️ Empréstimo online na hora: simule e receba em segundos

Na Tabela Price, o valor das parcelas é fixo durante todo o período do contrato – isso proporciona previsibilidade financeira, facilitando o controle do orçamento.

No entanto, os juros são mais elevados no início e diminuem com o tempo, enquanto a amortização aumenta gradualmente.

⚠️ Atenção: apesar da comodidade, o sistema Price costuma resultar em um valor total mais alto ao fim do contrato, devido à forma como os juros são calculados.

Esse tipo de amortização é menos comum no dia a dia do consumidor, mas pode ser encontrado em situações específicas, como operações de crédito empresarial ou investimentos estruturados.

Nesse sistema, o cliente paga apenas os juros periodicamente (mensalmente, por exemplo), e só quita o valor total do principal (a dívida original) ao final do contrato.

⚠️ Atenção: esse modelo exige planejamento financeiro rigoroso, já que o valor final a ser pago pode ser alto.

A amortização é o processo de quitação de uma dívida em parcelas ao longo do tempo.

Cada parcela paga é composta por duas partes principais: amortização (que abate o valor principal da dívida) e juros (o custo do dinheiro emprestado pelo credor).

Conforme o tempo passa e a dívida vai sendo paga, os juros diminuem porque incidem sobre um saldo devedor cada vez menor.

As etapas do funcionamento da amortização são:

Ao contratar um financiamento ou empréstimo, o cliente define com o credor:

A cada mês, o cliente paga uma parcela que abate parte do saldo devedor (amortização) e cobre os juros daquele período.

Conforme as parcelas são pagas, o saldo devedor vai diminuindo. Isso influencia o valor dos juros – especialmente no sistema SAC, onde os juros caem a cada pagamento.

Ao final do contrato, a dívida estará completamente quitada, com o principal totalmente amortizado.

Imagine um empréstimo de R$ 12.000 dividido em 12 parcelas com juros de 1% ao mês:

Leia mais: Juros simples e composto: como calcular e quais as diferenças?

Depende do seu perfil financeiro, objetivos a longo prazo e tipo de crédito contratado – cada sistema tem vantagens e desvantagens que devem ser analisadas com cuidado.

Veja uma comparação clara entre os principais modelos:

| Sistema de Amortização | Parcelas | Juros Totais | Indicado Para |

|---|---|---|---|

| SAC | Decrescentes | Menores | Quem pode pagar mais no início |

| Price | Fixas | Maiores | Quem precisa de previsibilidade |

| Americano | Baixas durante, alta no final | Altos | Empresas ou investidores |

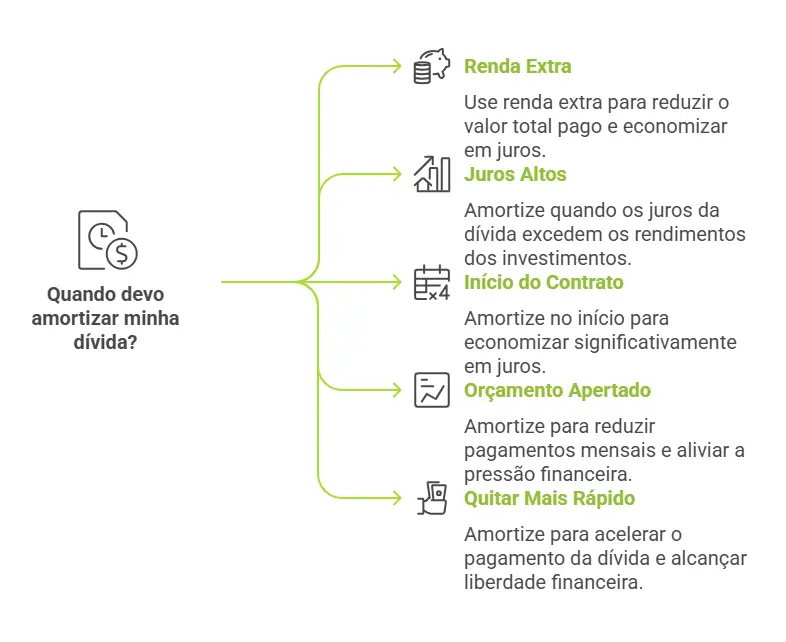

A amortização – seja ela parcial ou total – pode ser feita de forma antecipada em relação ao contrato original, reduzindo o valor das parcelas ou o prazo do financiamento.

Vale a pena amortizar nos seguintes casos:

Bônus de fim de ano, restituição do Imposto de Renda, herança ou venda de algum bem são ótimos momentos para usar esse dinheiro de forma inteligente.

Amortizar a dívida com esse recurso pode reduzir o valor total pago, especialmente se você optar por abater o saldo devedor ao invés de investir esse dinheiro com baixo rendimento.

Se você está pagando juros de 1% ao mês em um financiamento, mas seus investimentos rendem apenas 0,7%, por exemplo, faz mais sentido amortizar.

Você reduz o montante da dívida e, consequentemente, os juros futuros.

Nos sistemas como a Tabela Price, os juros são maiores nas primeiras parcelas.

Amortizar nesse período gera um impacto maior na economia total do financiamento.

Se a sua renda diminuiu ou surgiram novos compromissos financeiros, amortizar para reduzir o valor das parcelas mensais pode ser uma estratégia útil para reequilibrar o orçamento familiar.

Se o seu objetivo é quitar o financiamento antes do prazo, a amortização antecipada pode encurtar significativamente a duração da dívida, trazendo tranquilidade e liberdade financeira.

Saber o momento certo para amortizar uma dívida pode fazer toda a diferença na economia de juros e no equilíbrio financeiro.

Veja como conseguir empréstimo para MEI e qual o melhor para o seu negócio.

A amortização oferece uma série de benefícios para quem deseja manter as finanças organizadas e pagar menos juros.

Seja em um empréstimo, financiamento ou qualquer outra modalidade de crédito, entender e aplicar estratégias de amortização pode trazer resultados positivos a curto, médio e longo prazo.

Ao abater parte do saldo devedor, você também reduz os juros futuros, o que diminui o valor total que será pago até o fim do contrato.

Amortizar permite antecipar o fim do contrato, o que é excelente para quem quer se livrar de dívidas rapidamente ou está se preparando para um novo projeto financeiro.

Principalmente nos sistemas como a Tabela Price, os juros compostos impactam fortemente o valor final – a amortização ajuda a minimizar esse efeito.

Com a redução do número de parcelas ou do valor mensal, a amortização ajuda a liberar recursos do orçamento, permitindo que você direcione seu dinheiro para outras prioridades, como poupança, investimentos ou emergências.

Muitos contratos permitem escolher entre:

A escolha depende da sua estratégia e objetivos financeiros.

Você também pode se interessar:

➡️ Reserva financeira de emergência: por onde começar?

➡️ O que é educação financeira e como transformar suas finanças?

Agora que você já conhece os tipos de amortização, sabe como e quando aplicar cada um deles e compreende suas vantagens, é hora de dar o próximo passo: organizar suas finanças para colocar tudo isso em prática.

E a melhor forma de fazer isso é com a Conta Digital da InfinitePay.

Ao planejar a amortização de um financiamento ou empréstimo, é fundamental ter uma conta que facilite o seu dia a dia financeiro.

Com a InfinitePay, você pode:

Organizar sua vida financeira é o primeiro passo para conquistar liberdade e estabilidade – e com a Conta Digital InfinitePay, você tem tudo o que precisa para pagar dívidas de forma estratégica, amortizar no tempo certo e manter sua saúde financeira em dia.

Baixe o app para abrir sua conta grátis, sem mensalidade e sem letra miúda, e descubra infinitas possibilidades para transformar suas finanças.

Você sabia que a diferença entre usar juros simples e compostos pode significar ganhar ou perder milhares de reais ao longo do tempo?

Apesar disso, 58% dos brasileiros não se dedicam ao controle financeiro e desconhecem como essa compreensão pode afetar profundamente suas vidas financeiras.

Neste artigo você entende o que cada um deles, suas diferenças e como calcular juros simples e composto.

Juros simples são calculados só em cima do valor inicial do dinheiro investido ou emprestado. Ou seja, o valor dos juros é linear, portanto, não muda com o tempo — ele é sempre o mesmo a cada período.

É um jeito mais fácil de calcular e entender, ideal para contas rápidas e prazos curtos.

Eles são frequentemente encontrados em transações financeiras curtas e específicas, como empréstimos pessoais informais, descontos comerciais ou operações com vencimento rápido. Compreender bem os juros simples permite decisões conscientes, especialmente ao comparar alternativas financeiras em situações pontuais do seu cotidiano.

Você também pode se interessar:

Para calcular juros simples, aplique esta fórmula:

J = C × i × t

Onde:

Para descobrir o valor total final (montante), basta somar o juros ao capital inicial:

M = C + J

Confira dois exemplos para esclarecer a aplicação da fórmula de juros simples:

Você investiu R$ 2.000 durante 8 meses, com uma taxa de juros mensal de 1,5%.

Siga os passos:

Imagine contratar um empréstimo de R$ 10.000 por 2 anos, com taxa de juros anual de 12% fixada como juros simples.

Siga novamente os passos:

Agora que você conhece claramente a diferença entre juros simples e composto na prática e domina a fórmula de juros simples, continue acompanhando este guia para descobrir como funcionam os juros compostos.

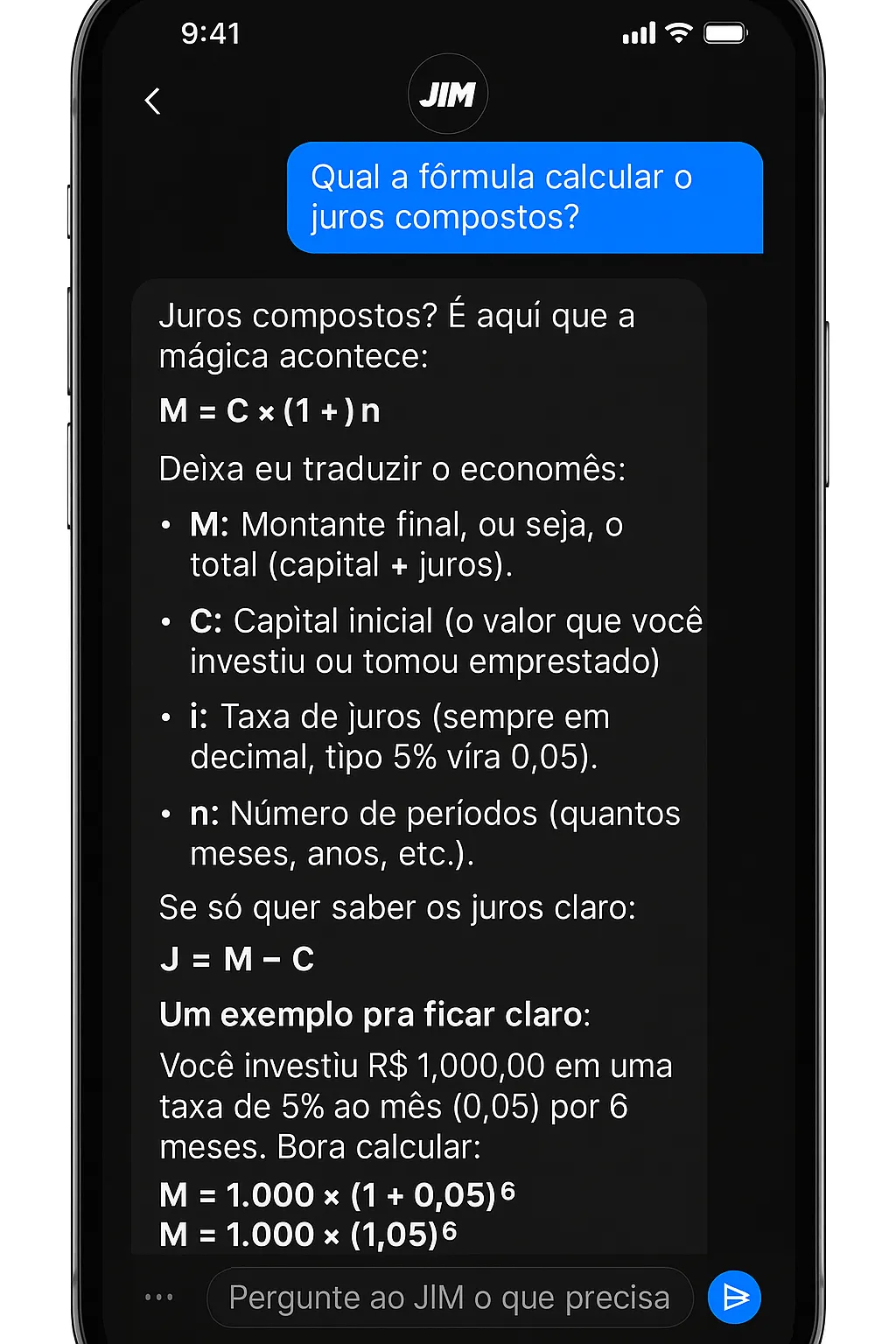

Juros compostos são chamados de "juros sobre juros" porque, além de calcular em cima do valor inicial, eles também contam os juros que já foram acumulados e, portanto, tem um crescimento exponencial.

Com isso, o dinheiro cresce mais rápido com o tempo, principalmente em investimentos de longo prazo.

Leia mais:

Utilize esta fórmula simples para calcular juros compostos:

M = C × (1 + i)^t

Para descobrir apenas o valor dos juros acumulados, use:

J = M C

Veja estes dois exemplos e acompanhe o passo a passo para aplicação da fórmula:

Você investiu R$ 5.000 por 5 anos com uma taxa de juros anual de 10% compostos.

O cálculo seria:

Neste exemplo fica nítido o crescimento expressivo devido aos juros sobre juros.

Imagine financiar um produto custando R$ 1.500 por 12 meses, com juros mensais compostos de 3% ao mês.

Observe o cálculo:

Nos financiamentos, os juros compostos rapidamente ampliam o valor total pago ao longo do prazo.

A diferença é que nos juros simples, os juros são lineares, isto é, são calculados só sobre o valor inicial.

Já nos juros compostos, os juros são exponenciais, ou seja, calculados sobre o valor inicial e os juros que vão se acumulando.

Por isso, nos compostos o valor cresce mais rápido com o tempo.

Nos tópicos a seguir, você confere em detalhes como essa diferença funciona na prática.

.webp)

Conforme ilustrado, inicialmente ambos apresentam crescimento semelhante, mas ao longo do tempo o capital investido sob juros compostos cresce significativamente mais rápido.

Veja as diferenças na prática com um exercício comparativo:

Considere investir R$ 10.000 por cinco anos, a uma taxa de juros anual de 6%:

Em apenas cinco anos, você já percebe o impacto positivo do crescimento exponencial decorrente dos juros compostos.

Artigos relacionados:

Entender como funcionam os juros simples e compostos é essencial para tomar boas decisões financeiras.

Mas você não precisa fazer essas contas sozinho: o JIM, assistente virtual da InfinitePay, está aqui para te ajudar!

Direto no app da Conta InfinitePay, o JIMpode te auxiliar a calcular juros, simular investimentos, comparar opções de financiamento e organizar sua vida financeira com mais praticidade e segurança.

Basta abrir o aplicativo e conversar com ele — é rápido, fácil e gratuito.

Além disso, o app da InfinitePay é completo e cheio de vantagens para quem quer cuidar bem do dinheiro:

A Taxa Referencial (TR) desempenha um papel crucial no cenário econômico brasileiro. Criada em 1991 como parte do Plano Collor II, a TR foi uma resposta à hiperinflação, estabelecendo um parâmetro para as taxas de juros.

Hoje, ela continua a influenciar produtos financeiros como a poupança, o FGTS e os financiamentos imobiliários.

A TR é uma taxa de referência usada para corrigir valores em contratos e investimentos. Desde sua criação, ela ajudou a controlar a inflação e estabilizar a economia. Atualmente, a TR é utilizada em diversos produtos financeiros, impactando diretamente a sua vida financeira. Compreender seu funcionamento é essencial para que você possa tomar decisões mais informadas e estratégicas.

A metodologia exata adotada pelo Banco Central envolve a análise de uma série de dados referentes às taxas de juros praticadas em determinadas operações financeiras, como os Certificados de Depósito Bancário (CDBs). De forma resumida, o cálculo passa pelos seguintes passos:

Uma forma simplificada de entender parte desse processo é por meio da seguinte fórmula, que demonstra como uma taxa efetiva pode ser convertida para uma base diária:

Onde:

Embora essa equação não capture toda a complexidade do cálculo oficial da TR, ela ilustra a ideia de converter uma taxa anual para uma taxa diária, considerando a divisão do ano em 360 dias.

Suponha que a taxa efetiva anual seja de 6% (ou 0,06 em forma decimal). Aplicando a fórmula simplificada, teríamos:

Esse valor diário, quando acumulado ao longo do mês ou do ano, contribui para a atualização dos contratos. Vale lembrar que, na prática, o Banco Central realiza cálculos com dados reais de mercado, o que pode resultar em valores ligeiramente diferentes.

A TR diária refere-se ao cálculo e à aplicação da Taxa Referencial a cada dia. Ela é determinada com base em dados diários de operações financeiras e reflete as variações momentâneas do mercado. Esse valor diário é a base para a atualização de saldos ou contratos em um contexto onde a correção precisa ser feita com frequência, como em alguns tipos de financiamentos.

Por outro lado, a TR mensal é o resultado da acumulação dos valores diários ao longo de um mês. Em outras palavras, ela representa a taxa efetiva que incorpora todas as variações diárias ocorridas durante o período de um mês. Essa taxa é utilizada para reajustar contratos e aplicações financeiras mensalmente, facilitando a visualização do efeito acumulado da correção monetária.

Essa diferenciação é importante porque o cálculo diário permite uma atualização mais precisa, enquanto a taxa mensal resume esse efeito para facilitar a aplicação em contratos que utilizam reajustes mensais.

Você também pode se interessar por O que é CDI? Saiba como ele afeta seus investimentos e estratégias para potencializar ganhos

O histórico da Taxa Referencial mostra sua importância na estruturação dos contratos financeiros no Brasil, além de evidenciar os desafios de manter um índice que acompanhe a dinâmica do mercado.

Apesar das críticas, a TR segue sendo um parâmetro relevante para a atualização de financiamentos e investimentos, sendo essencial para a compreensão dos mecanismos de correção monetária no país.

| Mês/Ano | Variação | Variação no Período | Acumulado 12 Meses |

|---|---|---|---|

| 02/2024 | 0.0079% | 0.01% | 1.56% |

| 03/2024 | 0.0331% | 0.04% | 1.35% |

| 04/2024 | 0.1023% | 0.14% | 1.37% |

| 05/2024 | 0.087% | 0.23% | 1.24% |

| 06/2024 | 0.0365% | 0.27% | 1.10% |

| 07/2024 | 0.0739% | 0.34% | 1.01% |

| 08/2024 | 0.0707% | 0.41% | 0.87% |

| 09/2024 | 0.0675% | 0.48% | 0.82% |

| 10/2024 | 0.0977% | 0.58% | 0.81% |

| 11/2024 | 0.0649% | 0.64% | 0.80% |

| 12/2024 | 0.0822% | 0.73% | 0.81% |

| 01/2025 | 0.169% | 0.90% | 0.90% |

Desde 2017, a TR tem se mantido zerada, um reflexo de um ambiente com juros muito baixos. Essa condição afeta diretamente o rendimento da poupança, o FGTS e os financiamentos imobiliários.

Na poupança, por exemplo, quando a Selic está acima de 8,5%, o rendimento corresponde a 0,5% ao mês mais a TR, o que, com a TR zerada, se reflete em uma rentabilidade anual de aproximadamente 6,17%.

No caso do FGTS, a correção se dá pela soma da TR com uma taxa fixa de 3% ao ano – cenário que pode não compensar a inflação. Já nos financiamentos imobiliários, o custo é composto por TR + um acréscimo que varia entre 10,99% e 11,49%, mantendo os custos elevados para os mutuários.

A seguir, veja uma tabela comparativa com as taxas atuais:

| Tipo de Investimento | Regra de Cálculo | Taxa Atual |

|---|---|---|

| Poupança (Selic acima de 8,5%) | 0,5% ao mês + TR | 6,17% a.a. |

| Poupança (Selic abaixo de 8,5%) | 70% da Selic + TR | Variável |

| FGTS | TR + 3% ao ano | 3% a.a. (com TR zerada) |

| Financiamento Imobiliário | TR + Acréscimo | TR + 10,99% a 11,49% |

Projeções para 2025 apontam para uma inflação entre 4% e 5%, o que poderá levar a ajustes na política monetária e, consequentemente, na composição da TR. Estar atento a essas mudanças é fundamental para que você possa ajustar suas estratégias de investimento e proteger seu patrimônio.

Leia mais:

Com a InfinitePay, você maximiza o faturamento das suas vendas de forma simples e segura. A Conta digital gratuita permite gerar links de pagamento, cobrar clientes diretamente pelo app e acompanhar todas as transações em tempo real. Tudo isso sem burocracia, garantindo mais agilidade no seu dia a dia.

Além disso, a InfinitePay oferece tecnologia de ponta para proteger suas operações, evitando fraudes e garantindo que o dinheiro chegue até você com rapidez.

O Pix já é o meio de pagamento mais utilizado por 76,4% dos brasileiros, superando até mesmo o dinheiro em espécie – e devido à sua eficiência e popularidade, agora é possível pagar boletos com Pix.

Enquanto os métodos tradicionais exigiam espera de até 3 dias úteis para compensação, o pagamento de boleto pelo Pix transformou essa realidade, oferecendo liquidação instantânea e disponibilidade 24 horas por dia.

Na prática, quando você escolhe pagar boleto pelo Pix, o sistema converte automaticamente as informações do código de barras em um formato compatível com o Pix, permitindo a transferência imediata dos valores.

Essa integração é regulamentada e supervisionada pelo Banco Central, garantindo a mesma segurança que você já conhece das transações bancárias convencionais.

Saiba tudo sobre esse processo.

O Pix se tornou uma das formas mais práticas e rápidas de realizar pagamentos no Brasil – além de transferências instantâneas entre contas, também é possível pagar boletos utilizando essa tecnologia.

Diversos bancos e fintechs já permitem a liquidação de boletos via Pix, eliminando a necessidade de esperar o prazo tradicional de compensação.

Existem três principais formas de pagar boletos com Pix:

Para pagar um boleto usando o Pix, o processo varia um pouco dependendo da instituição financeira; entretanto, no geral, o fluxo segue esses passos:

Agora, vamos entender detalhadamente cada uma das formas de pagamento.

Essa é a forma mais rápida e simples de pagar um boleto via Pix.

Essa opção é muito comum em boletos gerados por fintechs e bancos digitais, especialmente para pagamentos de serviços e compras online.

Conheça as vantagens de receber pagamentos via QR Code.

Se o boleto não tiver QR Code ou se você estiver fazendo o pagamento pelo computador e não puder escanear, o Pix Copia e Cola é a solução.

Assim como no QR Code, a compensação geralmente ocorre na hora.

Leia mais: O que é Pix Copia e Cola e como utilizar?

Nem todos os bancos oferecem essa funcionalidade, mas algumas fintechs e carteiras digitais permitem pagar boletos com Pix debitando o valor no limite do cartão de crédito.

Isso pode ser útil em momentos em que você precisa pagar uma conta, mas não tem saldo na conta bancária.

É importante verificar se há taxas de serviço ou juros adicionais antes de usar essa modalidade.

Leia também:

Pagar boletos via código de barras é um dos métodos mais comuns no Brasil – no entanto, nem todos os boletos permitem pagamento diretamente pelo Pix.

Para que um boleto possa ser pago via Pix, ele precisa conter um QR Code Pix ou uma chave Pix Copia e Cola.

Se o boleto não possui um QR Code Pix, mas você deseja pagar usando Pix, existem algumas opções:

Algumas instituições financeiras oferecem a opção de converter boletos tradicionais em um pagamento via Pix.

O processo é o seguinte:

Essa conversão ocorre porque algumas instituições bancárias integram seus sistemas de boletos ao Pix, permitindo que o pagamento seja instantâneo.

Caso o seu banco não ofereça a conversão para Pix, será necessário pagar o boleto pelo método tradicional:

Esse método segue as regras bancárias tradicionais, podendo levar até três dias úteis para compensação.

Você também pode se interessar: Como pagar boleto pelo celular?

A principal diferença entre pagar um boleto pelo Pix e pelo código de barras está na velocidade de compensação e no método de processamento do pagamento.

| Critério | Pix | Código de Barras |

|---|---|---|

| Tempo de compensação | Instantâneo (na maioria dos casos) | Pode levar até três dias úteis |

| Forma de pagamento | QR Code Pix ou Pix Copia e Cola | Código de barras digitado ou escaneado |

| Disponibilidade | 24 horas por dia, todos os dias | Depende do horário bancário |

| Taxas | Geralmente gratuito | Pode ter tarifas, dependendo do banco |

| Risco de erro | Baixo, pois os dados são preenchidos automaticamente | Maior, pois é necessário digitar os números do código |

O Pix é a melhor opção quando se deseja compensação imediata, já o código de barras é necessário quando o boleto não possui integração com o Pix.

Leia mais:

Gerar boletos com QR Code Pix é uma opção útil para empresas, profissionais autônomos e lojistas que desejam receber pagamentos de forma rápida e sem burocracia.

Para gerar um boleto com QR Code Pix:

O pagador poderá escolher entre:

O tempo de compensação de um boleto pago com Pix pode variar conforme a forma de pagamento utilizada e as regras do banco emissor.

Esses fatores mostram que, quando a opção está disponível, pagar boletos com QR Code Pix é a maneira mais rápida e eficiente.

Saiba mais: Até que horas pode pagar boleto? Veja guia completo

O Pix permite pagamentos instantâneos, mas algumas instituições financeiras também oferecem a opção de agendamento de Pix para datas futuras.

No entanto, pagar um boleto com Pix agendado nem sempre é possível, pois depende de como o boleto foi emitido.

O Pix agendado permite que um usuário configure um pagamento via Pix para ser realizado automaticamente em uma data futura.

Essa funcionalidade é semelhante ao agendamento de transferências bancárias tradicionais.

Depende do tipo de boleto:

Se o boleto tiver um QR Code Pix:

Se o boleto for convertido em um pagamento via código Pix Copia e Cola:

Se o pagamento for feito pelo código de barras tradicional:

Leia mais: Pix agendado: como funciona e suas vantagens em 2025

O pagamento de boletos via Pix traz diversos benefícios em relação aos métodos tradicionais, como código de barras e transferências bancárias.

Ao pagar um boleto via Pix, o pagamento é processado instantaneamente, garantindo que o valor seja compensado no mesmo momento.

Isso evita esperas de um a três dias úteis, comuns nos pagamentos de boletos tradicionais.

Diferente do pagamento de boletos tradicionais, que depende do horário bancário e dias úteis, o Pix pode ser realizado a qualquer momento, inclusive à noite, finais de semana e feriados.

O Pix utiliza autenticação bancária e criptografia para evitar fraudes.

Além disso, o QR Code Pix elimina a necessidade de digitar longos códigos de barras, reduzindo o risco de erros no pagamento.

Muitos bancos cobram taxas para pagamentos de boletos com saldo em conta ou cartão de crédito.

No Pix, a maioria das transações são gratuitas para pessoas físicas, tornando essa opção mais econômica.

O pagamento via Pix é simples e pode ser feito diretamente no aplicativo do banco, sem a necessidade de digitar códigos de barras longos e sem precisar esperar o processamento bancário tradicional.

Empresas e autônomos que emitem boletos podem receber pagamentos mais rapidamente, reduzindo atrasos e melhorando o fluxo de caixa.

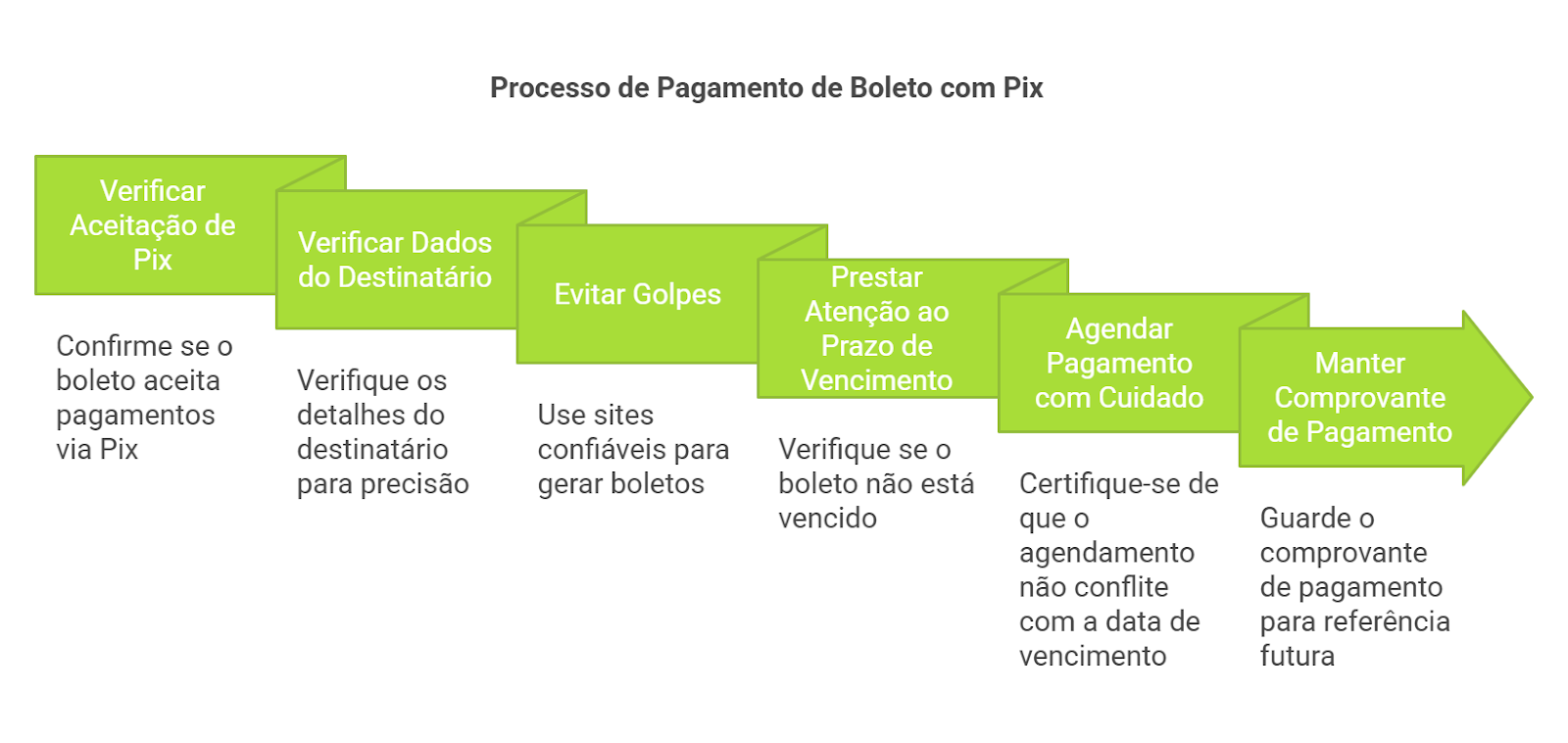

Apesar das vantagens, é importante tomar alguns cuidados ao realizar pagamentos de boletos com Pix para evitar fraudes e problemas no processamento da transação.

Nem todos os boletos possuem QR Code Pix ou opção de pagamento via Pix Copia e Cola.

Antes de tentar pagar, confira se o boleto permite esse método de pagamento.

Sempre verifique as informações do recebedor antes de confirmar a transação.

Um boleto falso pode direcionar o pagamento para uma conta fraudulenta, portanto, sempre confira:

Se houver qualquer divergência, não conclua o pagamento.

Fraudadores podem criar boletos falsos e induzir vítimas a pagá-los.

Para evitar esse risco:

Embora o Pix seja instantâneo, se o boleto estiver vencido, a empresa pode não reconhecer o pagamento.

Algumas instituições permitem a atualização automática do boleto, mas nem sempre isso ocorre.

Se o boleto expirar antes da data do agendamento, o pagamento pode ser recusado.

Para evitar esse problema:

Após realizar o pagamento via Pix, guarde o comprovante.

Em casos de problemas com o reconhecimento do pagamento, o comprovante pode ser usado para solicitar a regularização da transação.

Leia mais: Como saber se o boleto é falso?

Diferente de outras instituições que impõem restrições ou cobram taxas para transações via Pix, a InfinitePay oferece um sistema de Pix totalmente gratuito para CNPJ, MEI e CPF.

Isso significa que clientes podem fazer e receber Pix a qualquer momento, sem se preocupar com custos adicionais.

Além do Pix gratuito, a InfinitePay oferece uma Gestão de Cobrança inteligente e sem taxas.

Esse recurso é ideal para empresas e empreendedores que desejam oferecer mais opções de pagamento para seus clientes sem comprometer o lucro com tarifas bancárias.

O pagamento de boletos bancários é uma das formas mais comuns de quitar contas no Brasil, mas muitas pessoas ainda têm dúvidas sobre os horários de compensação.

Será que um boleto pode ser pago a qualquer hora do dia? O que acontece se ele for pago fora do horário bancário? E nos finais de semana, o pagamento é processado normalmente?

Este guia completo responde a todas essas perguntas, explicando os horários permitidos para pagar boletos, as regras para pagamentos no dia do vencimento e os limites para pagamentos noturnos.

Além disso, vamos abordar a compensação de pagamentos realizados fora do expediente bancário e como garantir que seus boletos sejam pagos no prazo certo.

Continue lendo para saber mais sobre como evitar o atraso de pagamentos por boleto.

O horário para pagamento de boletos varia de acordo com o banco, o método de pagamento e se o pagamento ocorre em um dia útil ou não.

Além dos métodos tradicionais, como pagamento via bancos e lotéricas, os boletos também podem ser pagos através de Pix, cartão de crédito, carteiras digitais e débito automático. Cada um desses métodos tem suas particularidades em relação ao prazo de compensação e taxas aplicáveis.

Em geral, as transações realizadas dentro do expediente bancário (até às 17h) costumam ser processadas no mesmo dia, enquanto pagamentos feitos fora desse horário podem levar mais tempo para serem compensados.

A seguir, veremos em detalhes como funcionam os horários para pagamento de boletos em diferentes situações.

Nos dias úteis, o pagamento de boletos pode ser feito em diferentes horários, dependendo da instituição financeira e do canal de pagamento escolhido – além disso, o tipo de boleto influencia no horário de processamento.

Em geral, para garantir que o pagamento seja processado no mesmo dia, o ideal é realizá-lo antes das 17h nos bancos tradicionais.

Nos bancos digitais, é essencial conferir as regras específicas da instituição.

Os pagamentos de boletos nos finais de semana e feriados seguem regras específicas e variam conforme o tipo de boleto.

Se um boleto vencer no fim de semana ou feriado, ele pode ser pago no primeiro dia útil seguinte sem juros ou multas – no entanto, se o pagamento for agendado para um dia posterior, pode haver encargos.

Leia também:

Pagar um boleto no dia do vencimento requer atenção especial, pois a compensação pode levar algumas horas ou até um dia útil, dependendo da instituição financeira.

Algumas regras importantes incluem:

Para evitar atrasos e juros, o ideal é pagar o boleto antes do expediente bancário do dia do vencimento – mas caso o horário limite do banco já tenha passado, o Pix pode ser uma alternativa para pagar boletos rapidamente e garantir o processamento no mesmo dia.

Muitas pessoas têm dúvidas sobre o pagamento de boletos durante a noite.

Em geral:

Se precisar pagar um boleto à noite e garantir que seja processado no mesmo dia, a melhor opção é verificar as regras do banco utilizado ou optar por meios de pagamento que oferecem processamento imediato, como o Pix.

Pagar boletos pelo aplicativo do banco ou de instituições financeiras tornou-se uma das formas mais práticas e rápidas de quitar contas.O processo para pagar um boleto por aplicativo é bastante simples e pode ser realizado seguindo estes passos:

Saiba mais sobre como pagar boleto pelo celular.

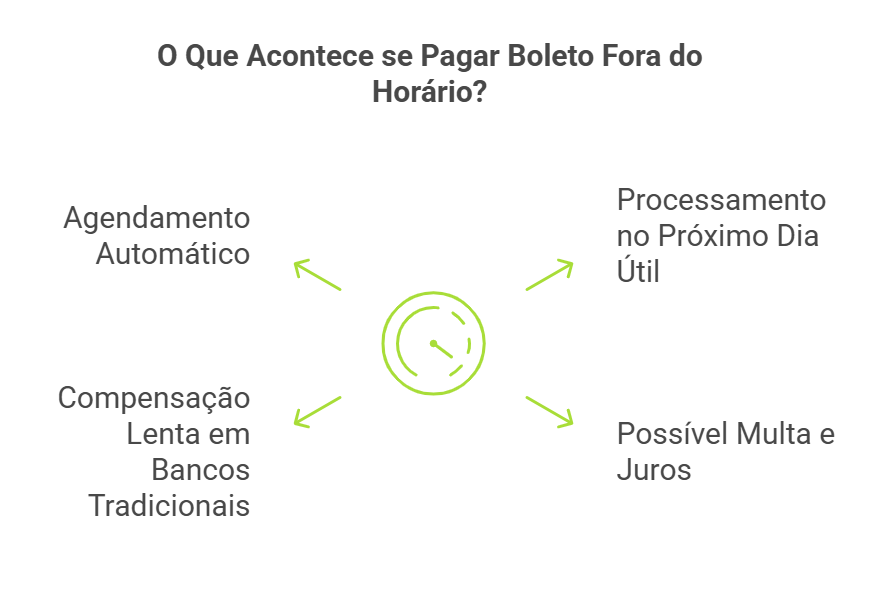

Pagar um boleto fora do horário bancário pode afetar a compensação do pagamento e, em alguns casos, gerar atrasos – isso ocorre porque os bancos possuem horários específicos para processar transações financeiras.

Veja o que pode acontecer ao pagar um boleto fora do expediente bancário:

Se precisar pagar um boleto urgentemente e já estiver fora do horário bancário, uma alternativa é utilizar métodos como Pix (caso o boleto tenha essa opção de pagamento) ou verificar carteiras digitais que processam pagamentos em tempo real.

Leia mais: Como calcular juros e multas em boletos por atraso?

O tempo necessário para que o pagamento de um boleto seja compensado e o valor fique disponível na conta do recebedor pode variar de acordo com a instituição financeira e o horário do pagamento.

Veja os principais cenários:

O tempo exato para o dinheiro cair na conta depende da instituição emissora do boleto e do banco do pagador. Para evitar transtornos, é recomendável pagar o boleto com pelo menos um dia útil de antecedência.

Você também pode se interessar:

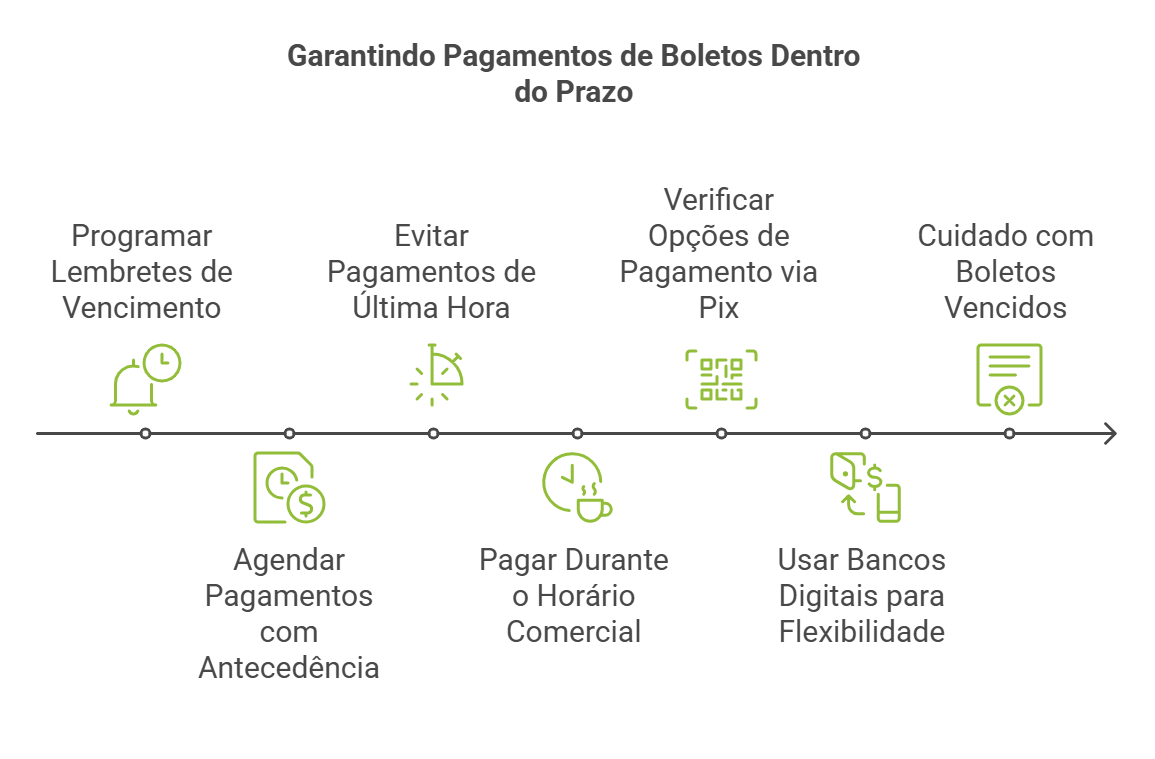

Para evitar atrasos, multas e transtornos com a compensação bancária, algumas boas práticas podem ajudar a garantir que seus boletos sejam pagos dentro do prazo.

Confira algumas dicas essenciais:

Seguindo essas práticas, você pode evitar dores de cabeça e garantir que seus boletos sejam pagos no prazo correto, sem sustos com juros ou atrasos na compensação.

Garantir que boletos sejam pagos dentro do prazo pode ser um desafio, especialmente para empresas e profissionais que precisam lidar com múltiplas cobranças ao longo do mês.

Esquecimentos, atrasos e dificuldades na compensação bancária podem gerar prejuízos e impactar o fluxo de caixa.

Para evitar esses problemas, a InfinitePay oferece uma solução completa de Gestão de Cobrança, permitindo que você automatize seus recebimentos, envie notificações para clientes e ofereça opções de pagamento flexíveis, como Pix e cartão de crédito.

Com a Gestão de Cobrança da InfinitePay, você pode automatizar seus recebimentos e evitar que seus clientes percam o prazo de pagamento.

O sistema envia cobranças com notificações automáticas por WhatsApp e e-mail, lembrando o cliente da data de vencimento e reduzindo a chance de inadimplência.

Além disso, você pode cadastrar clientes facilmente, bastando inserir o nome e o número de celular para que a cobrança seja enviada.

Para aumentar as chances de quitação dentro do prazo, os clientes podem escolher a melhor forma de pagamento:

Essa flexibilidade facilita a vida do pagador e garante que você receba seus pagamentos sem atrasos.

Evite dores de cabeça com boletos pagos fora do horário, compensações demoradas e pagamentos esquecidos – garanta que seu dinheiro entre na conta sempre no momento certo.